BTC/HKD+1.25%

BTC/HKD+1.25% ETH/HKD+0.92%

ETH/HKD+0.92% LTC/HKD+2.13%

LTC/HKD+2.13% ADA/HKD+3.86%

ADA/HKD+3.86% SOL/HKD+1.58%

SOL/HKD+1.58% XRP/HKD+2.92%

XRP/HKD+2.92%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。

大家好,我是佩佩,開頭先轉一段比較認同的話,無腦梭還是挺考驗時運,要想把defi真正玩轉是有很高門檻的,而這也會是defi市場一個小小的瓶頸,層出不窮的金融產品,對大部分人是理解不來的,這可能會阻礙資金的進入,特別是現在defi圈這些東西,說實在的,屬于叢林法則,像最近比較火的算法穩定幣,基本都匿名團隊,離合規什么的還是蠻遠的。

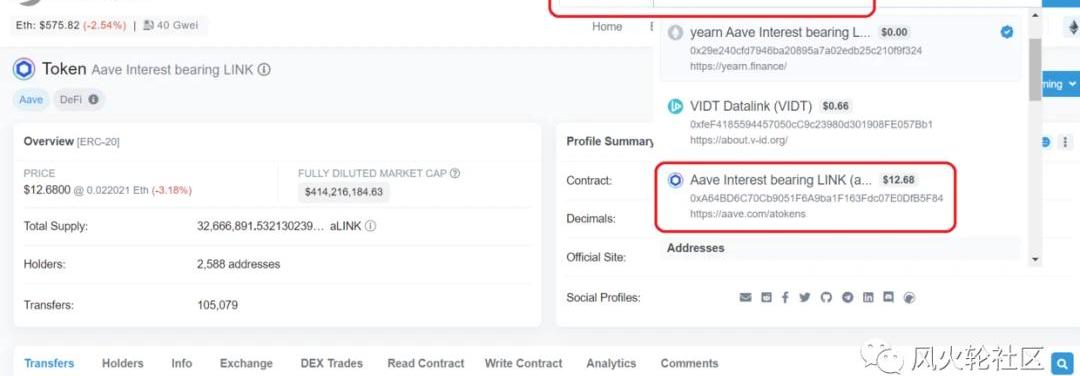

不過加密世界最迷人的地方在于我們可以看到鏈上發生的所有故事,與其聽新聞在bb什么,不如看看鯨魚們真正做了什么,這也會是更好的學習方式。前幾天關于杠桿的一些內容,很多朋友跟我反饋,看得有點蒙圈,正好今天佩佩來找一個實例分析下,順便教下大家怎樣去看大佬們的動作。其實今天本來想找下三箭資本的地址,因為最近律動更新了一篇:a16z、Alameda、Vitalik等巨鯨都買了哪些幣?其中數據來源的原推后面又更新了三箭的持倉,但沒有給具體地址,我翻了翻也沒找到,就先這樣吧,要是有朋友知道的也可以在下方留言哈。今天我們要來圍觀的呢是defi上的鯨魚,defi上找大戶非常簡單哈,因為現在任何抵押都會給一個權益代幣,AAVE上是aToken,Compound上是cToken,之前我們也說了,這波牛的一根暗線是抵押杠桿,那么誰的這種權益代幣最多,誰就是咱們的吃瓜目標。下面我的主要目標是link,也就是找aLink持有最多的地址。首先打開以太瀏覽器,如下圖:

多鏈DeFi協議FEG疑似遭受閃電貸攻擊,損失金額約130萬美元:據成都鏈安安全輿情監控數據顯示,Ethereum和BNBChain上FEGtoken項目均遭受閃電貸攻擊。攻擊者通過閃電貸借貸FEG、WBNB以及WETH代幣,利用FEGexPRO合約中swapToSwap函數的path地址可控的漏洞,讓FEGexPRO合約給攻擊者控制的合約授權FEG、fBNB以及fETH代幣,從而利用transferFrom函數將合約中FEG、fBNB以及fETH代幣盜取出來。本次攻擊約損失代幣3280BNB和144ETH,價值$1,293,096.88。[2022/5/16 3:17:56]

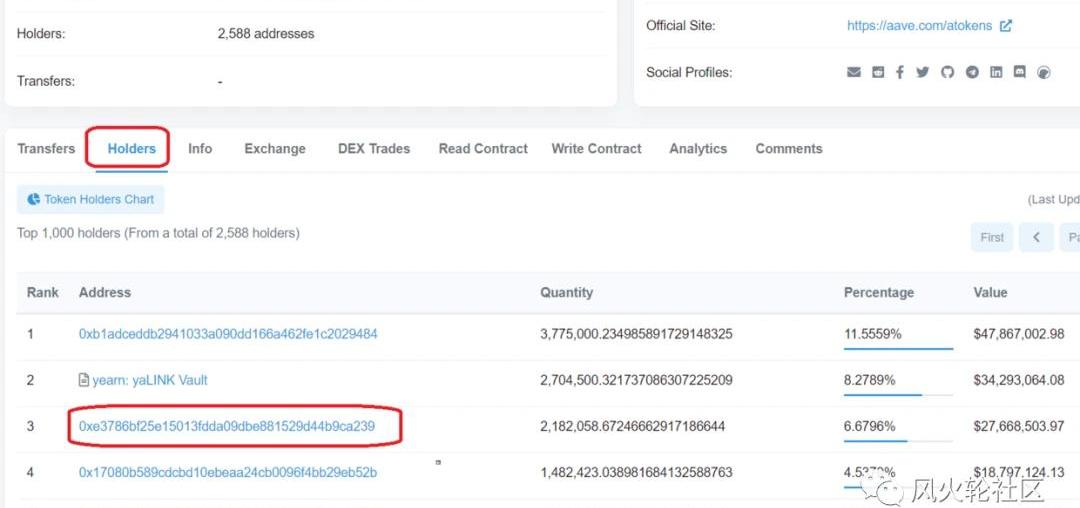

右上方搜索欄輸入你想要找的代幣名稱,會自動彈出一些選項,這里選擇aave上的那個即可。目前aLink持有者有2588個地址,總量3266萬,占到流通量近十分之一,從holder列表中可以看到具體的持倉分布:

數據:當前DeFi協議總鎖倉量為2219.1億美元:金色財經消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2219.1億美元,24小時增加0.95%。鎖倉資產排名前五分別為Curve(206億美元)、Lido(186.8億美元)、MakerDAO(151.7億美元)、Anchor(150.7億美元)、AAVE(135.8億美元)。[2022/4/11 14:16:33]

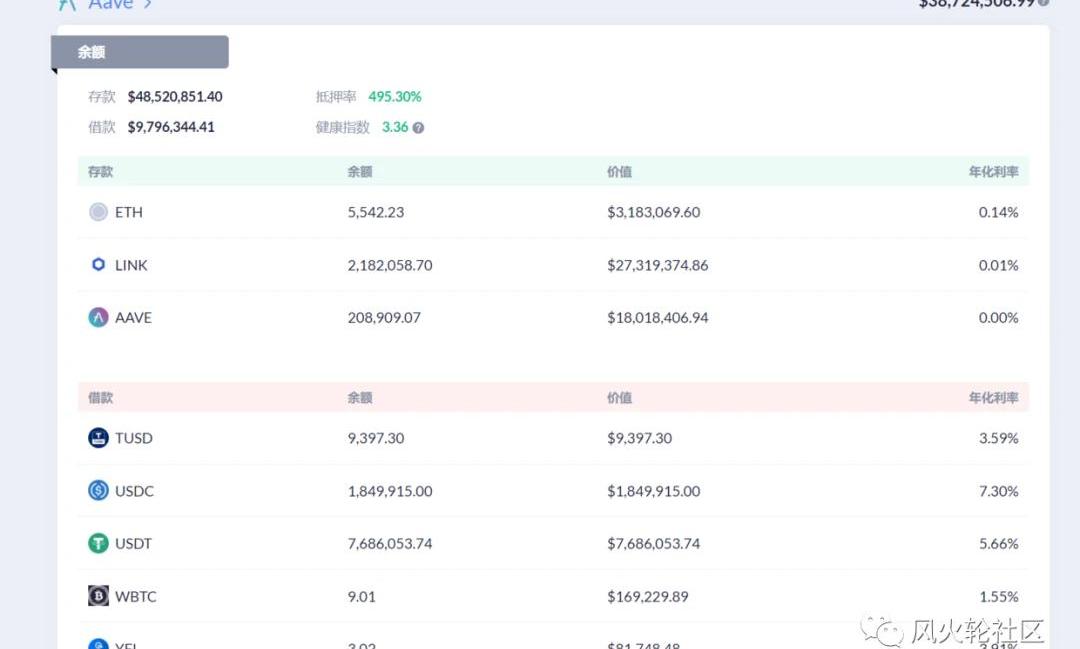

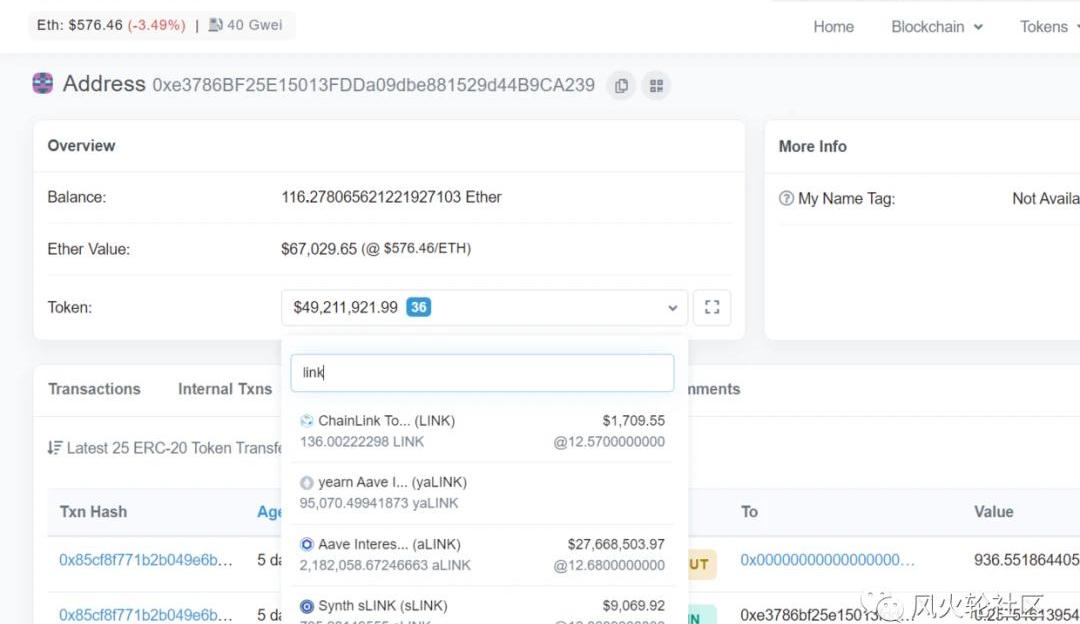

今天我們就來看看這個排名第三位地址尾號239的老哥的故事,他現在的alink持倉是218萬,占總量的6.67%。之前我們講過一個觀察大戶地址的工具app.zerion.io,不過如果要看借貸方面的數據,目前最好的一個工具是debank,鏈接:https://debank.com/portfolio/new頁面右上角直接找追蹤賬戶,輸入你想觀察的以太地址即可,這里我們追蹤下239就可以看到計算出來的資產借貸數據:

數據:DeFi協議總鎖倉量達2380億美元:金色財經報道,據Defi Llama數據顯示,DeFi協議總鎖倉量(TVL)達到2380億美元,24小時漲幅為0.09%。TVL排名前五分別為Curve(233.9億美元)、Convex Finance(176.5億美元)、MakerDAO(170.1億美元)、AAVE(132.1億美元)、WBTC(114.9億美元)。[2022/1/16 8:52:01]

上面總資產是指該地址內包含抵押部分代幣的總流通市值,價值5166萬美金,負債是借出部分的市值,價值989萬美金。這么多money94%以上都是在AAVE:

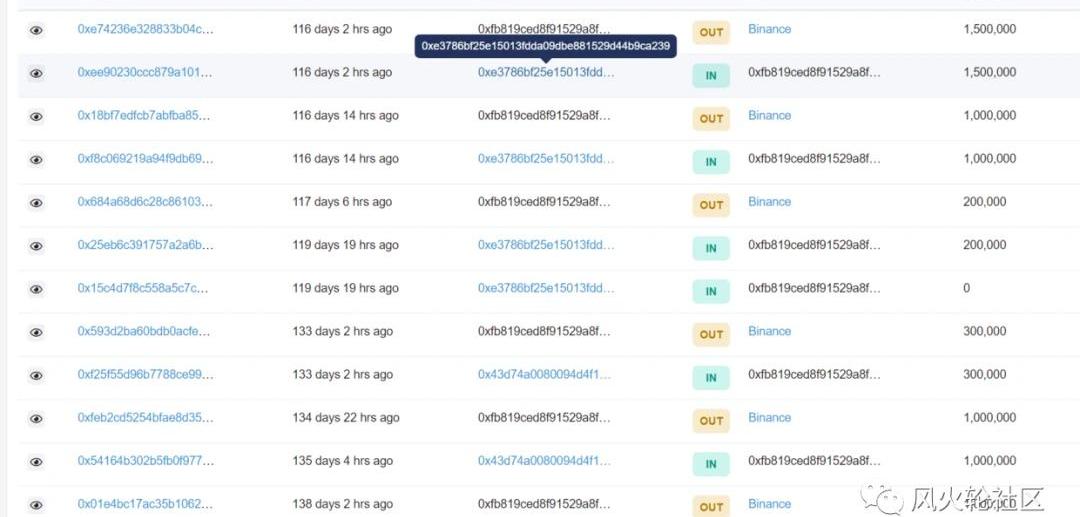

這里可以清楚看到抵押了eth/link/aave三種幣,借出部分主要是穩定幣了,其中USDT借了768萬,這些U都去哪里了呢,我們查了下usdt的轉出記錄,目測至少一半以上在今年夏天轉出到了幣安:

美SEC委員:DeFi已引起美國SEC注意 將挑戰監管方式:美國證券交易委員會(SEC)委員、“加密媽媽”Hester Peirce接受采訪時表示,DeFi雖然現在還處于初期階段,但委員會已經開始注意到這一點,因為DeFi提出了改變游戲規則的問題,“我認為這將挑戰我們的監管方式。”(theblock)[2020/9/2]

雖說總共借出了近千萬吧,從抵押率看還是偏于保守的,按平臺的規則,100U的幣根據幣種的不同基本能借出60-70U,它相當于只借了20U。當然這里的潛臺詞就是如果他后面不再加杠桿,目前這個狀態可以說一句:

要爆倉的話需要eth/link/aave在現價基礎上腰斬再腰斬。不過故事到這里還沒完哈,重點來了,我們需要的不僅是了解這些大戶的杠桿率,更需要了解的是魯迅沒有告訴我們的那個問題,這么多錢是從哪來的,特別是抵押了價值數千萬的link和aave是從哪里來的。我們再重新回到以太瀏覽器,查詢該地址里原link代幣的記錄:

Bitfinex首席技術官:希望Tether成為DeFi領域的領先穩定幣:金色財經報道,Bitfinex首席技術官Paolo Ardoino今日在CryptoCompare的數字資產峰會上透露,我們希望希望Tether能成為去中心化金融(DeFi)領域的領先穩定幣。Ardoino透露,已經有一些DeFi平臺對USDt表現出了興趣,該公司將宣布與現有DeFi平臺建立合作伙伴關系。[2020/3/10]

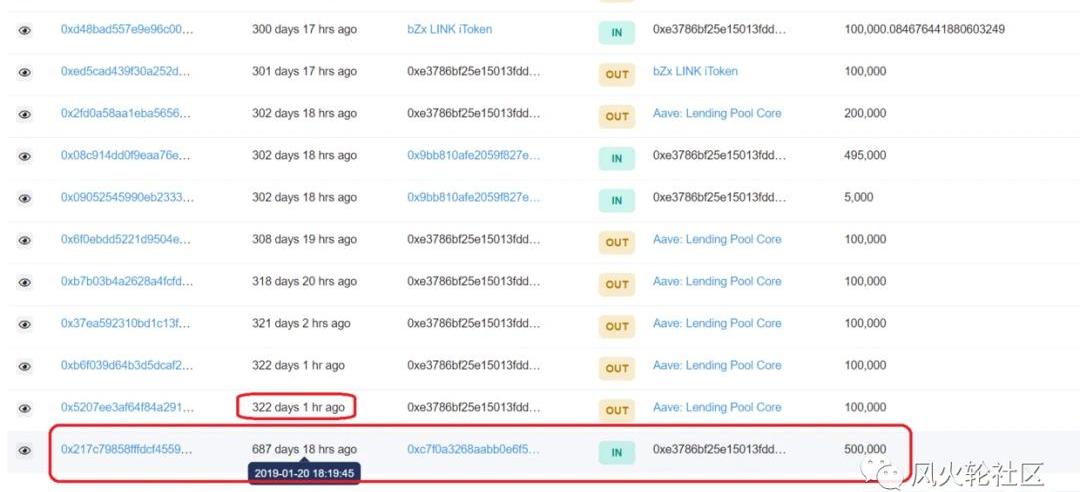

記錄從最初始開始查,該地址的第一筆轉入記錄發生在687天之前,時間是19年1月20日,轉入了50萬link:

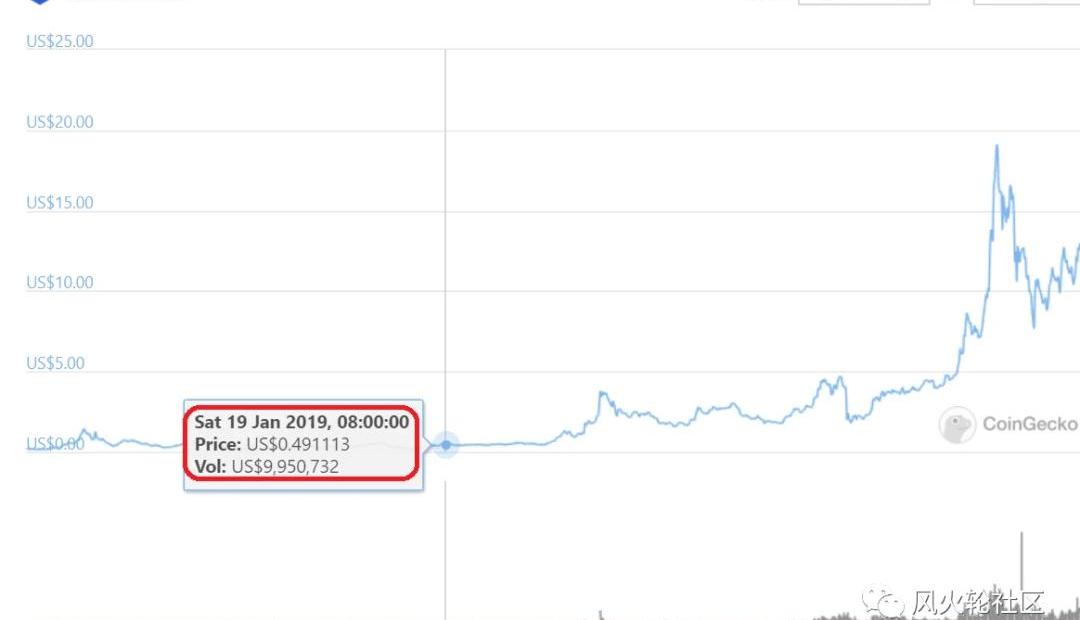

19年1月19日的價格了解一下0.49刀:

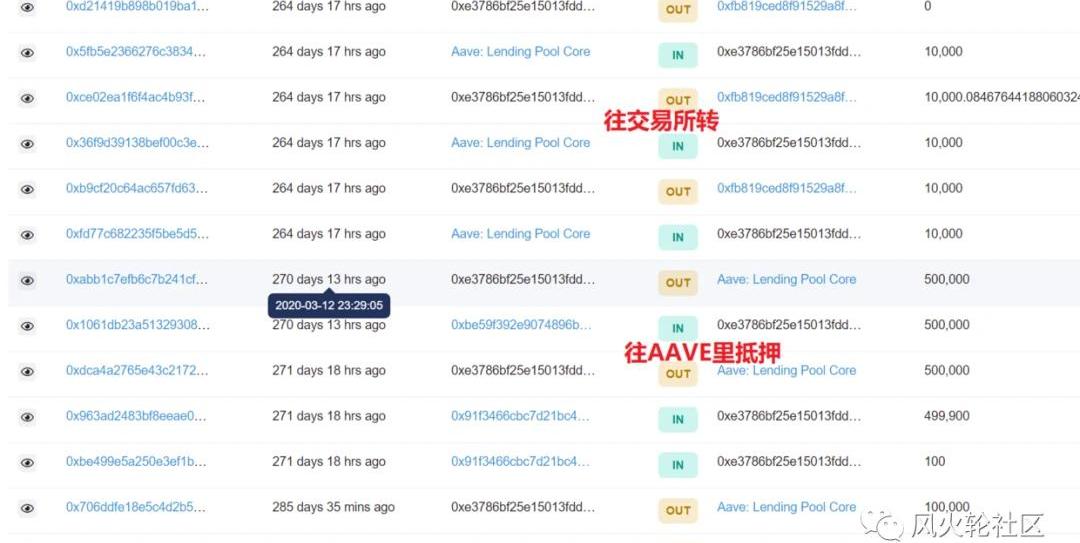

這50萬一直持有了一年,直到2020年的1月20日抵押進了aave,aave的link池最早的記錄是今年1月8日開的,這個真算是最早一批用戶了,此后該地址一直十萬五十萬的接收Link代幣,并抵押到aave里面,而且這里咱們悄悄的說,后來接收的幣溯源也都是在19年1月19日存入的,也就是說,這個成本有多低可想而知了哈。另外一個有點意思的是,312當天還在往里面抵押了50萬,但一周后開始解押往交易所轉:

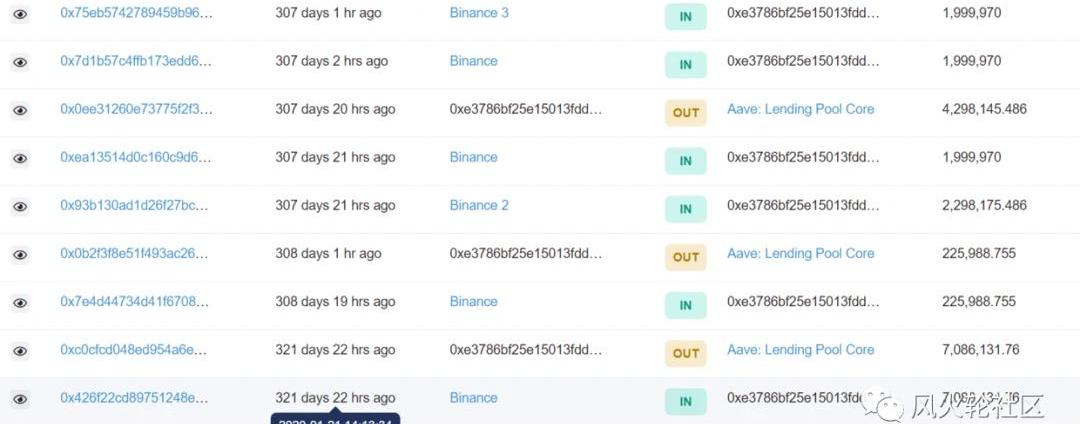

不知道這中間是發生了什么,不過轉出的基本都是1萬1萬的,相比抵押數量來說還是很小的。他家另一個aave前身是lend,也是這樣來的,在今年1月20日大量從幣安轉入再抵押到平臺借貸:

今年1月份lend的價格也就是0.02U左右,當時的2千萬枚也就40萬美元,而到現在市值1800萬美金,按平臺的極限是可以借出1千萬U出來的。以上就是在人們認為的defi元年,一條鯨魚從百萬到千萬的養成過程,這背后潛藏著的也是今年的龍頭增長的過程,其實也還有很多這樣的地址,我們今天講的是第三名,第一名有興趣的也可以去翻翻,alink持倉最多的那位我看了下,杠桿率偏激進。結語不知道在座的各位會不會覺得這有點不講武德,第一批這么大量,多多少少得和項目方本方有點關聯吧,甚至陰謀論一點,整個這一波就是一個局,defi對他們來說就是推高市值印錢出來的工具,而推高市值不一定非要真金白銀,外放的籌碼足夠的稀缺也是一種辦法。不過最后我覺得還是拋開陰霾來說點:1.今天的內容其實不想陰謀論,想說的一是平時與其各個群里聊虧錢代碼,不如去翻翻鏈上的數據;另一個是這些鯨魚才真正是不知道怎么輸,咱那三瓜兩棗不眠不休的挖礦,人家是拿空氣變出來的千萬美金往里沖,能玩的過嗎,有的時候說就拿好比特以太,不僅僅是為了省事。2.我們現在不知道他們的目標是什么,可能有提升市值的野心,但也可能某些defi幣哪天真崩了,也是不會去救的,畢竟錢已經賺很多了,而所有的抵押幣和昨天我們講的算法穩定幣一樣,最怕突然的暴跌黑天鵝,有可能形成持續一定時間的死亡循環,像上個月跌個10%都有上萬的eth等著清算。3.這也是為什么同樣叫姨夫,大姨夫YFI和二姨夫YFII最近這波差距這么大的原因之一,YFI當時無門檻公平分發直接使得AAVE上這種大戶成為了大股東,現在也是近億的YFI抵押在里面,這也就是明面上所謂的公平,當然了,從機會角度來說,下面關注的可能不是AC下一個合并誰,而是AAVE上的下一個幣特別是會有大量抵押的會是誰。抵押幣創造了更多的money和流動性,錢多了自然粉絲濾鏡也重了,而其他的幣還處于古典幣圈,停留在散戶用愛發電的階段。

2019年11月,AAX就預測了幾個月后即將迎來比特幣減半。在比特幣誕生之初,就確定了它是為了獎勵維護區塊鏈和驗證交易的礦工而“創造”的.

1900/1/1 0:00:00本篇文章為Polkadot社區志愿者組織提供的第二篇文章。眾所周知波卡的平行鏈插槽數量是有限的,因而項目方想要成為波卡的平行鏈,必須要抵押DOT,和其他項目方一起競爭插槽的使用權,我們把平行鏈插.

1900/1/1 0:00:00編者按:本文來自 萌眼財經 ,Odaily星球日報經授權轉載。鑒于美聯儲僅儲備了430多億美元的外幣;那么到底是什么阻止了它將比特幣加入儲備名單呢?比特幣常常被稱作是數字黃金、價值存儲等.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,今年和2017年還真是不一樣,17年那會兒屬于炒技術炒概念的牛市,雖說咱很多也搞不懂,但還是有些具象的特.

1900/1/1 0:00:00白皮書緊接著表示,比特幣要解決的核心問題是“雙重花銷”,也就是一筆錢不能花兩次。這個問題對實物貨幣并不存在——除非制造假幣,但在無形的數字貨幣中就會凸顯,因其不再受物理性限制.

1900/1/1 0:00:00編者按:本文來自深潮TechFlow,Odaily星球日報經授權轉載。重倉押注特斯拉,投資比特幣……今年的財富風口似乎都在ARKInvest創始人凱瑟琳?伍德的投資棋局之中,華爾街推崇其為”女版.

1900/1/1 0:00:00