BTC/HKD+4.15%

BTC/HKD+4.15% ETH/HKD+3.14%

ETH/HKD+3.14% LTC/HKD+5.27%

LTC/HKD+5.27% ADA/HKD+4.77%

ADA/HKD+4.77% SOL/HKD+2.21%

SOL/HKD+2.21% XRP/HKD+3.39%

XRP/HKD+3.39%作者RobertLeshner,GeoffreyHayeshttps://compound.finance譯者WePiggy社區志愿者-青青瓦https://wepiggy.com摘要本文介紹了一種基于供求關系的去中心化協議,該協議建立了由算法設定利率的貨幣市場,允許用戶無摩擦地交換以太坊資產的時間價值。目錄1介紹....................................................................................................................32Compound協議...............................................................................................42.1供應資產...............................................................................................42.1.1主要用例..................................................................................42.2借入資產...............................................................................................52.2.1抵押物價值..............................................................................52.2.2風險與清算..............................................................................52.2.3主要用例..................................................................................62.3利率模型...............................................................................................62.3.1流動性激勵結構.....................................................................63實現與體系框架...............................................................................................73.1cToken合約.........................................................................................73.2利率機制...............................................................................................83.2.1市場動態..................................................................................83.2.2借方動態..................................................................................83.3借款.......................................................................................................93.4清算.......................................................................................................93.5喂價.......................................................................................................93.6審計官...................................................................................................93.7治理.....................................................................................................104總結.................................................................................................................10參考..........................................................................................................................111、介紹

Sui生態API和節點服務Shinami上線Sui主網:5月5日消息,Sui生態API和節點服務Shinami宣布已上線Sui主網。Shinami正在為Sui構建基礎開發平臺,包括Node Service、Gas Station以及應用內錢包。[2023/5/5 14:43:58]

加密貨幣和數字區塊鏈資產的市場已經發展成為一個充滿活力的生態系統,投資者、投機者和交易者交換數千種區塊鏈資產。不幸的是,金融市場的復雜性并沒有跟上:參與者幾乎沒有能力交易資產的時間價值。利率填補了擁有閑置資產的人與沒有資產的人之間的差距;交易資產的時間價值對雙方都有利,并能創造非零和財富。對于區塊鏈資產來說,目前存在兩個主要缺陷:l借款機制極其有限,這就導致了資產定價錯誤。l區塊鏈資產有負收益,這是由于巨大的存儲成本和風險,而沒有自然利率來抵消這些成本。這加劇了波動性,因為持幣是沒有激勵的。中心化交易所允許客戶以保證金交易區塊鏈資產,交易所內建有“借貸市場”。這些是基于信任的系統,僅限于特定的客戶群體,也僅限于少數資產。最后,余額和頭寸都是虛擬的;你不能移動鏈上的倉位,例如在智能合約或ICO中使用借來的以太坊和其它代幣,這使得dApps無法訪問這些設施。點對點協議直接促進了市場參與者之間的抵押貸款和無抵押貸款。不幸的是,去中心化會給用戶帶來巨大的成本和摩擦;在每一個審查的協議中,貸款人都被要求發布、管理和監督貸款提供和主動貸款,貸款履行往往是緩慢和異步的。在本文中,我們將介紹一種去中心化的系統,用于無摩擦地借貸以太坊代幣,不存在現有方法的缺陷,使適當的貨幣市場可以運作,并創造一個安全的正收益的方法來存儲資產。2、Compound協議

Compound是一種在以太坊區塊鏈上創建貨幣市場的協議,這些市場是基于資產的供求關系,通過算法推導出利率的資產池。資產的供應商直接與協議交互,賺取浮動利率,而不必與同行或交易對手協商諸如期限、利率或抵押品等條款。每個貨幣市場對應唯一的一種以太坊鏈上資產或ERC-20效用型代幣),并包含一個透明和可公開檢查的賬簿,記錄所有交易和歷史利率。2.1供應資產

在交易所或P2P平臺,用戶的資產是通過匹配的辦法借給另一個用戶,而Compound協議聚合了每個用戶的供應;當用戶提供一項資產時,它就變成了同質化的資源。這種方式提供的流動性比直接貸款大得多;除非市場上的所有資產被借光,用戶可以隨時提取資產,而不必等待特定的貸款到期。供應給市場的資產由一個ERC-20代幣余額表示,該余額使所有者有權獲得越來越多的底層資產。隨著貨幣市場產生利息,cToken可以兌換相比之前更多的底層資產。這樣,賺取利息只需要簡單地持有一個ERC-20cToken。2.1.1主要用例長期投資于ETH和其它代幣的個人可以使用Compound貨幣市場作為他們投資額外回報的來源。例如,擁有Augur的用戶可以向Compound協議提供他們的代幣,并獲得利息,而不必管理他們的資產、滿足貸款請求或承擔投機風險。無論是dApps、機器或者交易所,只要持有這些市場的代幣余額,都可以把Compound協議當成一種貨幣化的來源,使用這些余額獲取增量回報;這有可能為以太坊生態系統開啟全新的商業模式。2.2借入資產

Damus:將在下個版本推出針對帖子進行比特幣打賞的功能:2月6日消息,根據基于Nostr協議的開放社交應用Damus發推表示,將在下個版本推出針對帖子進行比特幣打賞的功能。[2023/2/6 11:49:42]

Compound允許用戶使用cToken作為抵押物,毫無摩擦地從協議中借用,在以太坊生態系統的任何地方使用。與P2P協議不同,從Compound借貸僅僅需要用戶指定所需的資產;沒有可協商的條款、到期日或融資期限;借款是即時且可預測的。與提供一種資產類似,每個貨幣市場都有一個由市場力量設定的浮動利率,它決定了每種資產的借貸成本。2.2.1抵押物價值協議所持有的資產被用作從協議借款的抵押物。每個市場都有一個從0到1的質押率,它代表了底層資產價值中可以借到的部分。流動性差的市值較小的資產質押率比較低,它們不能作為好的抵押物。而流動性強的高市值資產有比較高的質押率。一個賬戶各種底層代幣余額的價值乘以各自的質押率,等于用戶的借款能力。用戶可借入不超過其借款能力的資產,而賬戶不得采取任何會使所借資產總值超過其借款能力的行為;這可以保護協議避免違約風險。2.2.2風險與清算如果賬戶未償還貸款價值超過其借款能力,一定比例的未償還貸款可以被別的賬戶償還以換取該賬戶的cToken抵押品,且清算價格略優于市場價格,是以當前市場價格減去清算折扣;這激勵了套利者的生態系統迅速介入,以降低借款人的風險敞口,并消除協議的風險。清算系數,是指每次調用清算時,一次清算時可償還的部分占借出資產的比例,范圍從0到1,如25%。清算程序可以繼續進行,直到用戶的借入的資金低于其借款能力為止。任何擁有所借資產的以太坊地址都可以調用清算功能,以其資產換取借款人的cToken抵押品。由于用戶、資產和價格都包含在Compound協議中,清算是無摩擦地,不依賴于任何外部系統或訂單。2.2.3主要用例能夠無縫地持有新資產給dApp的消費者、交易員和開發者帶來了新的超能力:l不需要等待訂單完成,也不需要進行鏈外操作,dApps可以借代幣并在以太坊的生態系統中使用,比如在Golem網絡上購買算力。l交易員可以利用現有投資組合作為抵押物,通過借入ETH為新ICO投資提供資金。l希望做空代幣的交易員可以借入代幣,將其打到交易所,然后出售代幣,從估值過高的代幣下跌中獲利。2.3利率模型

Doodles NFT交易總額突破20萬枚ETH,過去7天漲幅達268.87%:金色財經報道,據 NFTgo.io 數據顯示,Doodles NFT 交易總額已突破 20 萬枚 ETH,截至目前為 20.5 萬枚 ETH,當前該系列地板價為 6.6 ETH。此外,或受 Doodles 2 發布影響,Doodles NFT 過去 7 天交易額達到 4620 ETH,漲幅為 268.87%。[2023/1/28 11:34:02]

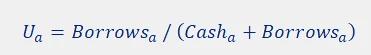

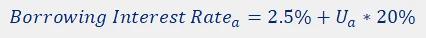

與單個資金供應方或借款人必須就條款和利率進行談判不同,Compound協議使用了一個利率模型,在每個貨幣市場中基于供求關系實現利率均衡。根據經濟理論,利率隨需求函數而上升;當需求較低時,利率會下降。反之亦然。各市場的利用率將供給和需求統一成一個變量:

需求曲線通過治理編制而來,并表示為利用率的函數。例如,借款利率可能類似于

資金供應方賺取的利率是隱性的,等于借款利率乘以利用率。2.3.1流動性激勵結構該協議并不保證流動性;相反,它依靠利率模型來激勵它。在對某項資產需求極度旺盛的時期,該協議的流動性將下降;當這種情況發生時,利率會上升,刺激供應,抑制借貸。3實現與體系框架

貨幣市場的核心是一個賬本,它允許以太坊賬戶提供或借入資產,同時計算利息,這是一個時間的函數。該協議的智能合約將對公眾開放,機器、dApps和用戶都可以免費使用。3.1cToken合約

每個貨幣市場都被構造成一個智能合約,履行ERC-20代幣規范。用戶的余額表示為cToken余額;用戶可以通過向市場提供資產來鑄造mint(uintamountUnderlying)或贖回redeem(uintamount)cToken來換取底層資產。cToken和底層資產之間的價格隨著時間的推移而增加,因為利息是由資產的借入方累積的,而且每個貨幣市場都是由履行ERC-20代幣規范的智能合約構建的。用戶的余額表示為cToken余額;用戶可以:

OKX Lennix:將持續通過強大風控體系讓用戶安心:金色財經報道,1月6日,OKX 全球機構業務董事總經理 Lennix 在《DCG會成為2023第一雷嗎?如何扼殺行業黑天鵝》推特Space直播中分析,DCG 危機主要來自于3AC事件、FTX爆雷等行業黑天鵝帶來的系統性影響,Genesis破產可能會對母公司DCG會產生一定影響,但后續發展將是較為復雜的過程,目前不會對市場產生大規模沖擊。作為一直將用戶資金安全放在第一位的平臺,OKX將一如既往地憑借強大風控體系來幫平臺用戶避開危機。

此前報道,OKX幾乎幫用戶完美避開了前述黑天鵝帶來的影響。最近一次案例則是3Commas API 數據泄漏帶來的用戶資產被盜事件。據3commas最新發布的一個關于API key安全的博文顯示,OKX是一眾交易所平臺中安全性能最完備的。“3Commas事件中,我們幾乎是0用戶損失。”Lennix表示,Fast API 功能、IP whitelist、反對敲風控以及三方白名單功能是AIP風控體系的硬核優勢,即使API密鑰被黑客入侵,黑客也無法輕松使用API密鑰。[2023/1/7 10:59:14]

隨著市場總借款額的增加,代幣與底層資產之間的匯率也會增加。

3.2利率機制

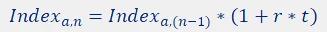

Compound貨幣市場的定義是對所有借款人統一適用的利率,隨著供求關系的變化,利率會隨著時間的推移而調整。每個貨幣市場的每一種利率的歷史都被一個InterestRateIndex所記錄,這個指數是在每次利率變化時計算出來的,它是由用戶鑄造、贖回、借款、還款或清算資產時產生的。3.2.1市場動態每發生一筆交易,該資產的利率指數就被更新,以復利自前一項指數以來的利息,使用期間的利息,以r*t計價,使用每一區塊的利率計算

Azuki Golden Skateboard拍賣總額超過1900 ETH:10月23日消息,Azuki推出的首個PBT Azuki Golden Skateboard拍賣已結束。八枚PBT代幣以總計1901.06枚ETH(近250萬美元)的價格成交,最高成交價為309 ETH。

Azuki表示,實物滑板將于11月發放,拍得代幣的用戶將可以通過其開發的芯片將實物滑板與代幣相連接。

據此前報道,Azuki發布開源Token標準Physical Backed Token(PBT),支持將現實物品綁定到以太坊區塊鏈上。其特點是去中心化的身份驗證和跟蹤實體物品的所有權沿襲,流程完全在鏈上,不需要中心化服務器。

據悉,第一個PBT應用是BEAN芯片,這是一種物理加密芯片,可以自我生成非對稱密鑰對。[2022/10/23 16:36:05]

市場未償還借款總額被更新,以包括自上一個指數以來的待付利息:

一部分累計利息被保留作為準備金,由reserveFactor決定,范圍從0到1:

3.2.2借款動態借款人的余額,包括待付利息,就是一種比率,由當前指數除以用戶余額在上次檢查點時的指數計算得出。每個借款人地址在cToken中的余額被存儲為一個accountcheckpoint。一個賬戶檢查點是一個Solidity元組<uint256balance,uint256interestIndex>。這個元組描述最后一次利息被支付時的賬戶余額。3.3借款

希望借款并且有足夠余額存儲在Compound當中的用戶,可以在相關的cToken合同中調用borrow(uintamount)函數。該函數掉用后,將檢查用戶的賬戶價值,如果賬戶內有足夠的抵押物,將更新用戶的借款余額,將代幣轉移到用戶的以太坊地址,并更新貨幣市場的浮動利率。借款計息與第3.2節中計算余額利息的方式完全相同;借款方有權在任何時候通過調用repayBorrow(uintamount)函數,來償還一筆未償還的貸款。3.4清算

如果因抵押品的價值下降,或借入資產增值,用戶的借款余額超過其總抵押品價值,公共函數liquidate(addresstarget,addresscollateralAsset,addressborrowAsset,uintcloseAmount)可以被調用,調用者將會以略優于市場價格的條件,將自己的資產與借方的抵押物進行交換。3.5喂價

PriceOracle維持每個支持資產的當前匯率;Compound協議將設定資產價值的能力委托給一個委員會,該委員會將前10名的交易所的價格集中在一起。這些匯率被用來決定借款能力,抵押物需求,以及所有需要計算賬戶估值的職能。3.6審計官

Compound協議不默認支持某些特定的代幣;相反,市場必須被列入白名單。這是通過一個管理函數,supportMarket(addressmarket,addressinterestratemodel)來完成的,該功能允許用戶開始與資產交互。為了借入資產,必須從價格預言機里取一個有效的價格;要使用資產作為抵押物,必須要有一個有效的價格和質押率。每個函數調用都通過策略層進行驗證,策略層稱為Comptroller;在允許用戶進行操作之前,該合約確認抵押物和流動性。3.7治理

Compound將從對協議的中心化控制開始,隨著時間的推移,過渡到完全由社區和利益相關者控制。協議中的以下權限由管理員控制:l創建一個新的cToken市場。l更新每個市場的利率模型。l更新預言機的地址。l提取某個cToken的準備金。l選擇新管理員,就像一個由社區控制的DAO;因為這個DAO本身可以選擇新的管理員,管理層將基于利益相關者的各個決定隨著時間的推移而演化。4總結

lCompound為以太坊資產創造了正常運轉的貨幣市場。l每個貨幣市場的利率由底層資產的供給和需求決定;當借入資產的需求增加,或者供給減少,利率就會上升,從而刺激額外的流動性。l用戶可以向貨幣市場提供代幣以賺取利息,而無需信任中心方。l用戶可以使用協議中的余額作為抵押來借入代幣。參考

CryptocurrencyMarketCapitalizations.https://coinmarketcap.com/BitfixexMarginFundingGuide.https://support.bitfinex.com/ETHLendWhitePaper.https://github.com/ETHLendRipioWhitePaper.https://ripiocredit.network/LendroidWhitePaper.https://lendroid.com/dYdXWhitePaper.https://whitepaper.dydx.exchange/FredEhrsam:TheDecentralizedBusinessModel.https://blog.coinbase.com/

Tags:COMUNDCOMPOMPKarate CombatLabel FoundationYearn Compounding veCRV yVaultComPro

作者:MikeButcher,TechCrunch自由撰稿人原地址:https://techcrunch.com/允許數字貨幣交易者和投資者跨鏈交易的去中心化交易協議已發展許久.

1900/1/1 0:00:00跨鏈?DeFi?多資產質押?流動性釋放?集多個大熱概念于一身的明星項目Kira最近已超額完成了荷蘭拍公募,共募資2597.18ETH.

1900/1/1 0:00:00今日HarvestFinance用戶賠付方案開始實施,遭受損失的用戶已可以申領GRAIN代幣,GRAIN流動性提供者激勵也已啟動.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:CaseyDetrio,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,Odaily星球日報經授權轉載。編者注:本文的主要目的是提醒大家參與被稱為“以太坊2.0”或“Eth2.0”的權益證明項目的風險,也希望在這種講解中幫助大家理解它本.

1900/1/1 0:00:00編者按:本文來自B21Invest投稿,星球日報經授權、編輯后發布。比特幣、以太坊和其他加密貨幣,近期又吸引了全世界投資者的目光.

1900/1/1 0:00:00