BTC/HKD-0.08%

BTC/HKD-0.08% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD+0.79%

ADA/HKD+0.79% SOL/HKD-0.78%

SOL/HKD-0.78% XRP/HKD-0.08%

XRP/HKD-0.08%編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。DeFiPulseIndex是DeFi的ETF指數基金,里面含有12種DeFi成分代幣,記得我們在今年10月初的文章《INDEX貓頭鷹:建設TVL一樣的DeFi風向標》中開始關注DPI時,DPI吸納了約1000萬美元的DeFi投資資金,這次的內容更新中看到DPI籃子中已經吸納了2000萬美元的資金——DeFi指數基金已經在快速成長中了。我們之所以關注DPI是因為我們認為ETF指數基金是面向個人投資者的友好投資工具,在傳統金融行業中ETF的市場空間巨大,即使靠較低的手續費基金經理也獲得不菲的收入——這也正是我們考慮首先將ETF通過UBI.city接入CirclesUBI的原因,而UBI.city帶來的組織治理力量將可能進一步加速DeFiETF、DeFi的發展。除了與傳統金融ETF的相似作用外,DeFi又具有流動性挖礦獲得收益的特性、抵押借貸的便利機制,所以作為DeFiETF的DPI可以從這兩方面獲得更多收益,加之ETF的普適性,這可能會成為一種新趨勢。一種基于指數基金的內部和外部同時獲得最大化收益的方法。介紹

DefiLlama創始人推出可檢查地址是否受SushiSwap黑客影響的網站:4月10日消息,DefiLlama創始人0xngmi已建立一個網站,可幫助用戶檢查地址是否受到SushiSwap黑客的影響,同時知道哪些代幣的授權需要撤銷。

據此前報道,0xngmi發推稱,受SushiSwap攻擊事件影響的用戶應該只有那些過去4日內在SushiSwap平臺進行過Swap操作的用戶。0xngmi提醒這些用戶盡快撤銷相關權限或將受影響錢包中的資金轉移至新錢包。[2023/4/10 13:54:03]

這是一種我們可以組合多個DeFi元素,以產生更復雜但又具有單個元素屬性DeFi的方式。這里提出了一種我們的系統組合設想,但是由于這是DeFi所以也可以根據偏好選擇單獨使用。組合成分

歐易OKX將于1月12日14:00上線TUSD DeFi賺幣:據OKX官方消息,歐易OKX將于2023年1月12日 14:00(HKT)正式上線TUSD DeFi賺幣服務,用戶可以一鍵質押TUSD參與賺幣。

據悉,TUSD DeFi 賺幣服務享受平臺補貼,將根據用戶的持倉數量,按階梯進行計息,1000TUSD額度以內為階梯1,大于1000TUSD額度的部分計入階梯2,詳情見公告。[2023/1/12 11:07:46]

該系統中包含三個關鍵的DeFi組件:基于市值設計的指數基金—DPI基于抵押借貸平臺—MakerDAO$DPI金庫收益優化工具-$DPI金庫結構

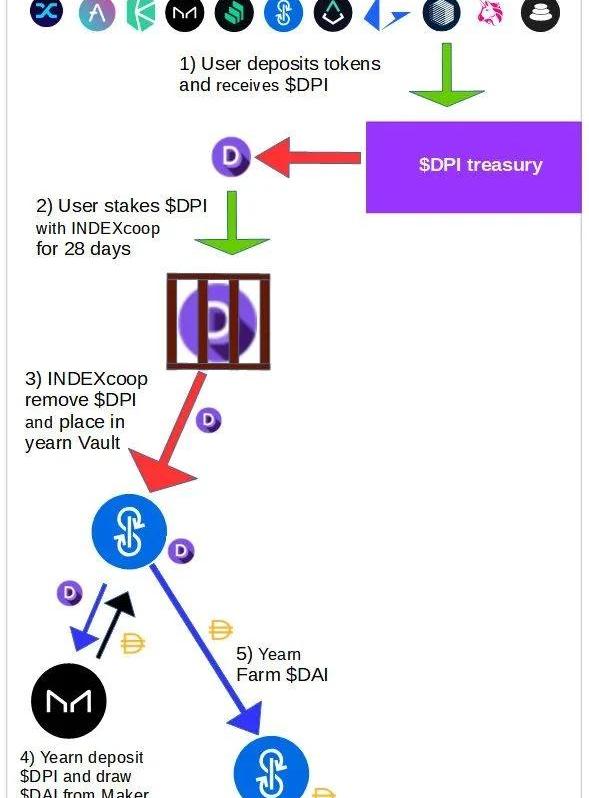

基礎的外部收益方式如圖1所示,旨在使多元化基金充分利用挖礦的被動收益,在下行行情中提供更多保護。注意:外部收益方式不需要鎖定DPI,如果用戶希望更主動,也可以直接存入Yearn或Maker金庫挖礦。

SBF:若數字商品消費者保護法案會扼殺DeFi,我將強烈反對:10月20日消息,FTX創始人SBF針對Yearn核心開發者banteg轉發觀點:“SBF悄悄游說,以讓數字商品消費者保護法 (DCCPA) 法案獲得通過,該法案賦予美國商品期貨交易委員會(CFTC)殺死 DeFi,但卻有利于 FTX”的回應表示,如果數字商品消費者保護法(DCCPA)法案會扼殺 DeFi,我會強烈反對該法案,仍在等待最終文本。

今早報道,SBF表示將支持使用黑名單方式對加密貨幣行業進行監管。[2022/10/20 16:31:46]

圖1:使用Yearn和Maker金庫的DPI外部收益率步驟

幣贏CoinW將于9月7日14:00上線“鎖倉CWT挖DeFi”申購:幣贏CoinW將于9月7日14:00上線“鎖倉CWT挖DeFi”第二期申購,本次活動DeFi流動性挖礦的幣種為SUSHI、YFII、CRV。總額度:1000000個CWT,每份:1000個CWT,人均購買額度:1-10份,鎖倉時間:30天。

據悉,幣贏CoinW將拿出鎖倉的CWT等額的資金用于DeFi流動性挖礦,并且將挖礦收益100%空投給參與此次CWT鎖倉活動的用戶。此次選擇的DeFi流動性挖礦項目是CoinW研究院將通過嚴格的審核標準為投資者篩選出相對安全、被市場廣泛認可和收益較高的DeFi流動性挖礦項目。詳情查看原文鏈接。[2020/9/7]

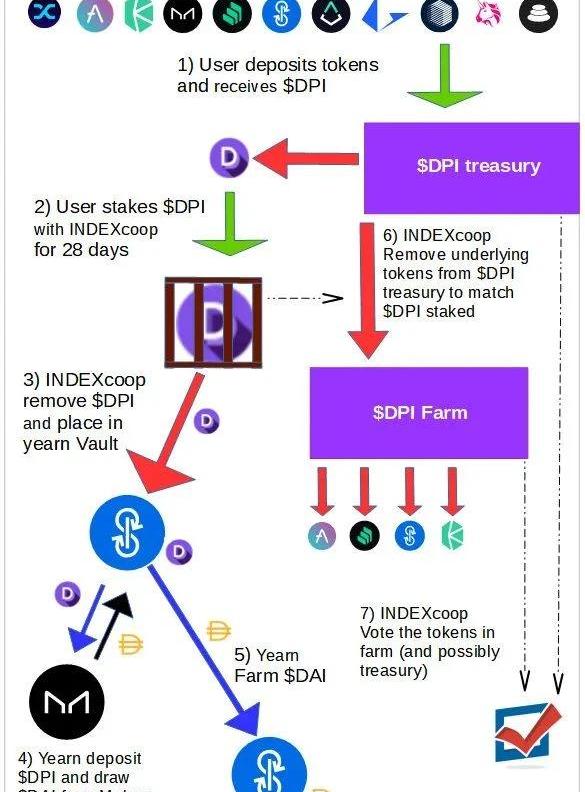

設想中的完整過程需要執行以下步驟:用戶將基礎成分令牌存入DPI發行合約中,并獲得新創建發行的DPI令牌。或者用戶也可以在二級市場Uniswap上購買DPI。用戶將DPI放到有鎖倉時間限制的合約中,如鎖倉28天。抵押合約控制器取出DPI并將其放入YearnyDPI金庫中。YearnyDPI金庫將DPI放入Maker金庫取出DAI,并進行持續監控以保持所需的抵押率。將DAI放入YearnyDAI金庫中以產生收入,該收入用于支付DAI穩定費并購買yDPI金庫的DPI。然后INDEXcoop可以加入更多操作以從底層代幣中獲取固有收益。與第3步到第5步并行,DPI金庫管理器從庫中移除一些基礎代幣,并將其放入DPI農場。DPI農場分配令牌以確保產生收益的機會。此外,INDEXcoop可以使用庫內代幣和農場內的基礎代幣參與治理投票。整體收益結構如圖2:

圖2:DPI的內部和外部收益帶給用戶的好處

用戶可以獲得很多好處:下行行情獲得保護,多元化DeFi基金的價格更具風險承受能力。來自Yearn金庫的收入。來自DPI農場的收入。比單獨分別執行每個步驟更省時省力。通過有Oracle白名單的Therren金庫,自動保護Maker金庫免于清算。DPI協議的好處

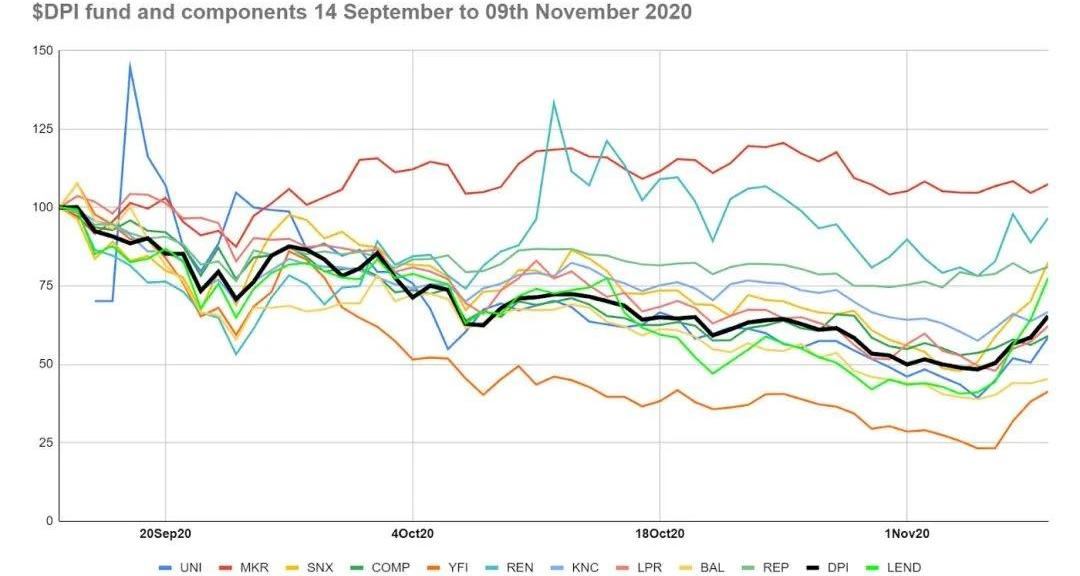

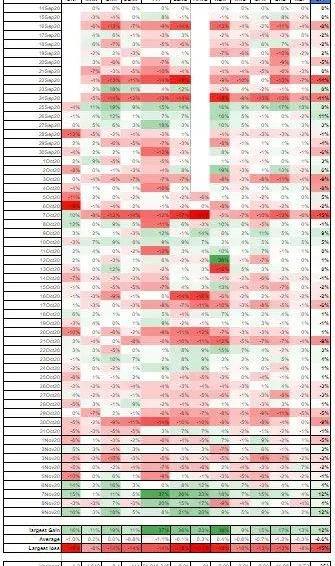

與單一代幣相比,使用指數基金作為抵押品具有減少波動性和獲得下行保護的優勢,如圖3和表1。

圖3:與單一成分代幣相比的DPI波動率

表1:DPI和成分代幣的熱圖和波動率。Maker將獲得額外的多樣類型的抵押品、更多生成的DAI以及相關的穩定費。Yearn將獲得額外的金庫,以及相關的費用收入。INDEXcoop將獲得DPI服務費用和DPI農場收入的一部分。市場規模

DPI金庫目前約為2000萬美元,意味著有220,000個DPI。目前,可以挖出INDEX、Sushi的Uniswap的DPI-ETH的流動性挖礦正在推進這一趨勢。同時,內在DPI農場和外在Yearn金庫的收益獲取能力將有望推動DPI的采用與發行。關鍵的制約因素

如上所述,系統中有許多關聯的組件。其中關鍵的制約因素包括:INDEXcoop,Yearn和MakerDAO社區需要通過提案來實現不同的策略,并確定相關參數和獎勵。時間同步方面,要求允許INDEXcoop安全地從DPI金庫中移除令牌。在DPI質押中使用時間鎖,意味著DPI金庫可以100%的質押流通中的DPI,從而保持充分的流動性以防止贖回。DPI農場是非常復雜的,其中含有11個令牌,每月重新平衡,并需要獲取DPIstakers和INDEXcoop的收益。Yearn金庫必須使用Maker金庫策略。使用借貸平臺來產生收益、穩定的代幣,可以借入和贖回DPI。這將抵消DPI質押時間鎖以提高內在收益的優勢。從抵押合約中智能移除DPI的合約可能具有挑戰性,并且需要大量的開發時間。可以使用mutisig合約,也可以在沒有Yearn金庫的情況下進行。此外,協議還必須具有對故障的應急措施。

編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。在經歷了大規模的業務爆發之后,DeFi迎來了大規模的風險爆發期,接連出現的協議被攻擊事件已經成為了常態,讓我們看到了去中心化世界.

1900/1/1 0:00:00根據《金融時報》報道,Libra穩定幣最早會在2021年1月推向市場。它會首先推出Libra美元穩定幣,然后會陸續推出基于其它法幣的穩定幣.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載。以太坊的原生加密貨幣ETH價格已超過547美元.

1900/1/1 0:00:002020年第47周區塊鏈二級市場報告2020年11月15日-2020年11月24日本期報告重點內容:本周大盤走勢:放量突破站上新階.

1900/1/1 0:00:00Overview概述電影「華爾街」有這么一句臺詞「交易這一個行當需要聰明的窮人,要夠饑渴,還要冷靜,有輸有贏,但要不斷奮戰下去」。Report報告交易不是一份可以輕松上手的工作.

1900/1/1 0:00:00作者:知魚|NestFans論壇描述:近期DeFi生態中發生了連續五次閃電貸操縱預言機價格的事故,這究竟是技術問題還是機制問題?正文:從今年二月份到現在,閃電貸攻擊頻頻發生.

1900/1/1 0:00:00