BTC/HKD+0.73%

BTC/HKD+0.73% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD-0.76%

LTC/HKD-0.76% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD+2.02%

SOL/HKD+2.02% XRP/HKD-0.28%

XRP/HKD-0.28%編者按:本文來自幣乎,作者:潔sir,星球日報經授權發布。以太坊2.0已經被承諾永遠存在。報告的延遲使用戶在努力保持信念,尤其是在去中心化金融中的用戶。對于那些大部分駐留在以太坊上、試圖通過DeFi抵押,借入和貸出加密資產的人而言,擁擠,停滯的區塊鏈和高昂的交易手續費使DeFi無法用于一些經驗較少的用戶,因其現金較少。現在,需要注意的是,以太坊2.0不會改變DeFi的工作方式。這個非常復雜且通常具有風險的領域并不以特別歡迎新用戶而聞名。不過,它將通過將鏈分成64個單獨的“碎片”,使整個網絡更快,這將使每秒的交易量從目前的每秒15個,增加到100,000個。DeFi:以太坊2.0的催化劑

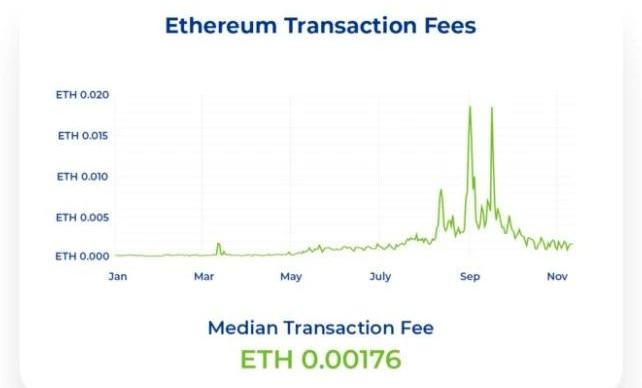

以太坊2.0對DeFi來說是非常重要的發展,如果沒有它,有人會認為它不會以目前的速度發展。DeFi的增長近來呈指數級增長,總價值被鎖定,現在從1月份的6.62億美元增長到130億美元,增幅為1,786%。因此,以太坊在GAS總交易量方面的使用量在2020年增加了113%,從1月1日的373億筆交易增加到11月3日星期二的796億筆交易。這導致了網絡擁堵和高額費用,9月份DeFi交易的平均GAS費達到了令人難以置信的0.03ETH,超過500GWEI的峰值,或者約14.40美元,因為區塊鏈的本地代幣ether的價格也飆升了每枚代幣480美元。

觀點:模因幣熱潮減弱導致Optimism網絡活動下降:金色財經報道,根據Artemis的數據,繼4月和5月的模因幣熱潮導致Optimism(OP)的每日活躍地址數量激增59%后,L2網絡的網絡活動自6月中旬以來開始下降。在OP主網上,自6月15日以來,每日發送鏈上交易的唯一錢包地址數量呈下降趨勢,7月2日記錄的每日活躍地址數量為81,480個,此后在過去19天內下降了45%,過去5天OP主網的每日交易量下降了22%。

此外,Optimism的去中心化交易所(DEX)完成的每日鏈上交易總量在6月30日有所下降,上周累計造成了59%的下跌。盡管過去7天DEX活動有所下降,但Optimism網絡中鎖定的資產總價值(TVL)同期卻大幅上漲,截至發稿時,該網絡的TVL自6月29日以來增長了10%。[2023/7/5 22:18:32]

減少DeFi利息或因技術問題?

值得注意的是,此后費用已顯著下降,到11月1日,平均GAS費下降到0.002ETH。一些評論員聲稱,這與該領域活動減少的報道相關,表明人們對DeFi的興趣正在減弱。有報道顯示,從10月20日至11月初,DeFi中提取了大約642,000ETH。但是,它忽略了DeFi的持續總體增長,DeFi的增長尚未出現有意義的回落。盡管有些人說,與夏天的狂熱相比,泡沫已經縮小了一些。

觀點:比特幣挖礦遷移最糟糕的時期可能已經過去:IntoTheBlock發推稱,比特幣挖礦遷移最糟糕的時期可能已經過去。在6月份經歷40%的下降之后,算力正趨于穩定,并且礦池顯示出更均勻的分布,因為在中國有大量業務的那些礦池受到遷移的負面影響。[2021/7/12 0:45:53]

眾所周知,DeFi的全貌很難繪制,但是面對緩慢的交易時間和巨額費用,提款和減少活動是可以理解的。例如,在9月份的GAS價格水平下,低于1400美元的DeFi交易嚴重失去了成本效益,而延遲的交易時間導致滑點增加。由于要出售和購買的商品價格變動而造成的損失。這降低了DeFi的可訪問性,這與大多數創始人和用戶希望實現的目標相反:即向世界各地的所有人開放金融。事實上,這已經成為一個問題,以太坊的挑戰者一直在進行挑戰。像Polkadot和Tron這樣的競爭對手一直在以迅雷不及掩耳的速度提出自己的主張,而Polkadot也在開發諸如Polkastarter這樣的去中心化交易所的DeFi項目,該項目允許用戶創建跨區塊鏈代幣池。因此,面對這些威脅,以太坊2.0的上市速度要比上次預期的快,這不足為奇。以太坊萬歲!

以太坊2.0無疑是區塊鏈推出以來最大的發展,并將對DeFi的未來產生巨大影響。通過加快發布進度,以太坊的核心開發人員將全力以赴,而在以太坊2.0部署過程中遇到的最小麻煩可能會給該項目的未來帶來災難。遷移過程中的問題或持續高昂的費用可能會使DeFi的生態系統從以太坊轉移到更快,更便宜的替代方案。此外,以太坊2.0無法解決的是DeFi固有的復雜性,用戶需要在不同的錢包和dApp之間漫游,并手動輸入GAS費以完成交易。即使是經驗豐富的用戶,這也可能導致嚴重的錯誤,一個Uniswap用戶最近以9,000美元的GAS費進行了120美元的交易。只能通過諸如YIELD之類的下一代DeFi迭代來解決這類錯誤,該迭代將所有DeFi產品集中在一起,而無需連接各種不同的錢包和應用程序,也無需進行修補。個人用戶的可訪問性必須成為DeFi的重點,因為增加它是唯一將DeFi推向主流的事情。隨著交易速度的大幅提高和期望持續低廉的費用,以太坊2.0將為實現這一目標提供某種途徑。但是,下一階段需要使用諸如YIELD之類的產品,這些產品可以使DeFi像移動銀行或使用PayPal一樣簡單;這些產品消除了在需要不斷監控的眾多應用程序中持有加密資產的需要。最終,這將使儲戶擺脫虧損的現金帳戶,進入數字貨幣的新世界。DeFi和Stacking的集成

觀點:當BTC資金開始流入表明機構需求時,BTC可能會再次上漲:1月13日,加密分析師Joseph Young發推稱,自圣誕節以來,由于假期季節/年底,灰度比特幣信托沒有報告額外的資金流入。當比特幣資金開始流入,表明機構需求時,比特幣可能會開始再次上漲。他還表示,灰度產品上個月關閉,但重新開放。因此,如果金融機構真的在推動這次反彈,那么在可預見的未來,這應該是比特幣的催化劑。[2021/1/13 16:06:09]

隨著DeFi的普及,以太坊的交易費用急劇上升,并且各種基于以太坊的DeFi項目都導致了整個網絡的擁塞。相比之下,一些基于PoS機制的主流公共鏈無法利用DeFi的發展來增加其在2020年的知名度。與需要“硬件”來產生計算能力的PoW機制相比,PoS機制需要鎖定“資本”才能達成共識。從理論上講,PoS項目的證書可以100%質押到其網絡中,但是在實現網絡安全性的同時不可避免地會降低流動性,這會阻礙基于代幣抵押的DeFi生態系統的發展。例如,根據MINTSCAN數據,Cosmos的權益率高達64%,這意味著其流動性代幣僅占36%,代幣的流動性大大降低。此外,Cosmos需要21天才能從網絡中兌換代幣。二級市場的波動可能直接導致許多風險承擔者喪失其法定貨幣標準,并且他們長時間無法從市場獲得資金。

觀點:金融機構應開展區塊鏈金融領域應用標準制定,引導區塊鏈有序推廣:10月11日消息,近年來,區塊鏈通過創造信任來創造價值,為解決現階段金融領域資產與交易信息真實性驗證難、信用評估成本高、普惠金融服務難落地等痛點提供了新思路。除了供應鏈金融,區塊鏈技術在金融領域的應用還體現在貿易融資、資金管理、支付清算、數字資產等領域。業內人士表示,目前,區塊鏈技術發展較快,但同時面臨著標準體系有待完善、隱私保護與數據共享矛盾凸顯、性能效率存在局限性、鏈內外協同不夠等問題。還有專家指出,金融機構應根據行業特色,立足實際應用,配合行業主管部門開展區塊鏈在金融領域的應用標準制定工作,引導金融領域中區塊鏈的有序推廣,進一步提高不同業務領域的規模化應用水平和推廣效率。中國銀行業協會首席經濟學家巴曙松表示,新興科技在金融機構逐步應用,導致傳統監管技術手段難以滿足現有的監管需求。因此還應大力發展監管科技,關注如何利用區塊鏈等新技術來強化金融監管。(新華社北京)[2020/10/11]

解決方案:“影子”代幣

如何釋放抵押代幣的流動性?主要的開發社區已經形成了一套解決方案,即發行類似于債券的質押證書,并盡快將其退還給風險承擔者。為了解決“解鎖期”和收益,我們可以使用“影子代幣”。從區塊鏈咨詢機構Gauntlet的論文“為什么可以借錢”中,可以閱讀對這些新產品的更為完整的解讀,包括衍生產品和Lien代幣。2020年上半年,日趨成熟的DeFi產品框架已嵌入其他PoS公共鏈中,以解決其抵押資產的流動性問題。按市值計算,Polkadot目前是最大的PoS區塊鏈,估值接近+30億美元。根據StakingRewards的數據,截至9月25日,該網絡中有60%的DOT已被抵押。如果允許Polkadot的驗證節點以合成資產的形式貸出所抵押資產的75%。我們暫時將其稱為sDOT,并且sDOT等于其初始市場價格,以獲取驗證節點的短期流動性。然后,為了平衡收支,驗證者需要提取其累加的回報+區塊獎勵,他需要sDOT來回購DOT。這種“合成資產”稱為“抵押衍生品”。合成的sDOT是所謂的“留置權代幣”,它代表將來在指定日期內持有貨幣和賺取利息的證書,并且可以有效地集成到各種DeFi應用程序中。這種設計可以大大提高流動性。Staking+DeFi衍生設計的優缺點

觀點:Uniswap發幣后就變成一個虧損嚴重的平臺:微博網友fhrp稱,Uniswap發幣前和發幣后是兩個完全不同的東西,發幣前確實相比中心化交易所沒有很大的開銷,收的交易費近乎是凈利。

但在發幣后,Uniswap就成了一個嚴重虧損的平臺,以每天33.33w的UNI發行量,算上3.8美元的幣價,就是每天126.66w的支出,即使UNI能維持平均每天3億的交易量,即使0.05%的費用開始分配給持幣人,每天收入也只有15w,完全抵不上因為增發所需要的付出,當有人吹捧UNI的“價值捕獲”,卻完全不提UNI的“價值丟失”,實在是令人咋舌,要明白即使每天挖的人只有一半把幣賣了,那么達到盈余平衡點,UNI的幣價也不能高于0.9美元。

實際上UNI大部分的交易,也是因為流動池經常會因為價格跟不上CEX的變動產生套利空間,當有人在擼流動池來套利才產生的,一旦UNI價格繼續下降,使流動性提供者覺得這種被擼不值得,流動池就要開始流出,交易量也自然會下降,進入螺旋下降狀態。

手續費分成存在一個180天的時間鎖,等真正通過決議分給持幣人也不知道要猴年馬月了,就算分了,創始團隊的40%持幣要不要參與分成?初期投資者分不分成?真正分到接盤UNI的人手上還能剩多少?[2020/10/4]

如果在抵押過程中有更多成熟的衍生產品,類似于有息計息代幣模型,對于驗證者,可以使用資金來支付費用。對于普通用戶而言,無需打亂復雜的承諾和委托。直接在二級市場上獲取合成生息數字資產的過程是復興PoS公共鏈的有意義嘗試。隨著2020年各種DeFi協議的快速發展,鏈上復雜的衍生品逐漸被市場認可成為可能。經濟模型研究機構Gauntlet的文章“PoS和DeFi可以從抵押貸款支持的證券中學到什么”使用與抵押貸款支持的證券類似的模型對PoS網絡進行建模。目前,DeFi貸款協議中常用的設計是通過抵押數字資產來創建穩定的代幣。如果抵押人不能償還抵押貸款,它將被清算。類似地,抵押衍生工具允許節點獲取抵押資產。假設許多驗證節點正在同時借出其抵押資產,則整個PoS網絡的安全性將與抵押和借入它們的每個驗證節點的默認概率相同。簡而言之,如果PoS公共鏈進行抵押資產的大規模衍生工具以獲得流動性,那么它們還將向整個系統注入抵押貸款。好處是驗證者提高了資本利用率,但是如果網絡的借貸標準較低,則違反約定將觸發清算,這大大降低了PoS網絡的安全性。因此,在設計此類協議時,有必要仔細設計衍生產品定價功能,以在流動性和網絡安全性之間取得平衡。

目前,該領域的活躍項目分布在中國,美國和韓國。關于抵押衍生品的許多設計建議來自PoS節點機構,例如Wetez,LiebiPool,ChorusOne等。它們在PoS領域積累了很多經驗。需要創新來平衡競爭鏈的安全性和生態活動。這些機構在2019年的最后一輪“質押經濟”中成長起來,并積累了相關的技術經驗。在新一輪的去中心化金融周期治理工程中,行業的專業驗證者似乎已經達成共識。解決了“抵押資產的流動性”問題。按照著名的PoS基礎層服務組織Chorus的分類。“抵押衍生產品”的設計分為四類:1.本機類;2.非母語類;3.合成的;4.托管。從協議設計的角度來看,除中央保管人外,分散質押流動性協議的設計分為兩大類:1.追求易于使用,且仍保留代幣持有者管理權的原始設計;2.追求跨PoS網絡,但可能需要更嚴格的安全風險控制的非本地設計。授權憑證是基于原始鏈的設計。Cosmos社區和節點Chorus的開發人員和研究員Sunny。在該領域有很多研究和建議。許多新的開發團隊更加關注具有激勵模型的“非本地”質押衍生工具的設計。例如,基于底層質押衍生工具協議,執行此方向的團隊是Stafi和Bifrost的團隊。Stafi已啟動其治理代幣,并將在第四季度發布一系列rToken。Bifrost最近還發布了AsgardCC3激勵測試網,該網現已在線。每小時節點數突破一百。今年,Stafi設計了StakingDrop。在截止到8月31日的StakingDrop,1700多個地址向該網絡綁定了2億美元的抵押資產。Stafi協議最近發布了第四季度的路線圖。它將啟動一個ERC20橋接器,該橋接器將跨資產與以太坊交叉資產,該橋可以將FIS或rToken轉換為以太坊代幣,并在以太坊的去中心化交易所中流通。它的rToken將連接到Polkadot/Cosmos和其他主流PoS鏈生態系統。rToken將首先在FIS上實施,rFIS計劃于11月底上線。運行穩定后,將開發rDOT和rKSM。rFIS方案還將在以太坊上開放,以太坊將專注于Dex去中心化交換業務,是其他DeFi應用方案。與Stafi團隊專注于DeFi金融和多鏈多元化不同,Bifrost專注于Polkadot生態系統的建設。其創始人盧普里斯在2019年Polkadot上海黑客馬拉松比賽中獲得三等獎。在將Bifrost連接到基板之前,Bifrost已經發布了PoS挖礦權,類似于基于智能合約對衍生品進行抵押。在8月結束的BifrostAsgardCC2激勵測試網絡中,EOS和vEOS之間的跨鏈交換超過了800萬。Bifrost開發團隊非常重視產品實施和去中心化的社區激勵措施。從2020年3月的PoC測試網到后來的Asgard激勵測試網,在該測試網穩定運行了半年后,該團隊積累了豐富的信息。像非分叉升級一樣,Dapp產品開發,網絡塊生產,排練和維修以及其他寶貴經驗。與社區組織了多次技術共享會議,以共享Bifrost在開發過程中積累的基板開發經驗,并幫助其測試網絡在早期獲得更大的用戶群。以便告知潛在的開發人員和用戶如何基于Bifrost開發和使用vToken。目前,Bifrost已正式啟動了第三輪測試網獎勵計劃。從驗證器塊,跨鏈和vToken交換的數量中總共激勵了18,000個BNC。在發布新版本的節點客戶端之后,測試網絡超過了100個節點。Bifrost表示,它將繼續訪問除Polkadot/Cosmos以外的其他知名PoS公共鏈生態系統,以提供流動性。

Tags:DEFDEFIEFI以太坊Defi GoldParadise DefiLibre DeFiehash幣持倉挖以太坊

編者按:本文來自 鏈聞ChainNews ,星球日報經授權發布。 受上周美國老兵節休假影響,CFTC最新一期的CME比特幣期貨周報推遲至本周一發布,統計周期內BTC再度取得了超1000美元的單周.

1900/1/1 0:00:00編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。現階段,社會科技的不斷發展使科技犯罪水平逐漸由低層次向高層次進行轉變.

1900/1/1 0:00:00編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。ETH2.0將于12月1日正式啟動以太坊官方發布了確定的消息:ETH2.0會在12月1日上線!ETH2.0可能帶來的獲利機會對于.

1900/1/1 0:00:00在2020年這個不平凡的年份的10月,對于數字貨幣行業來說可謂一個感受多樣,冷暖自知的日子,曾經火爆無比的Defi退潮.

1900/1/1 0:00:00美國感恩節假期到來,但Coinbase卻一點也開心不起來。11月26日,在美國商品期貨交易委員會最新指導意見下,Coinbase關閉保證金交易.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。ETH2.012月1日就要啟動了,市場也在暗流涌動,布局ETH2.0Staking的生態事宜,會帶來ETH牛市嗎?有句話說:利好兌現就是.

1900/1/1 0:00:00