BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD-0.15%

LTC/HKD-0.15% ADA/HKD+0.43%

ADA/HKD+0.43% SOL/HKD+3.65%

SOL/HKD+3.65% XRP/HKD+0.13%

XRP/HKD+0.13%編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。在過去的幾個月里,分析公司DelphiDigital一直在與Aave團隊密切合作,以幫助指導Aavenomics的設計,并參與社區治理,作為這項工作的一部分,DelphiDigital提出了一種新的Aave代幣架構,理論上,它有助于改善Aave的資本效率、創新以及穩健性。截至目前,這一提案已獲得了Aave創始人StaniKulechov的高度認可。

英國央行金融政策委員會將定期評估加密資產和 DeFi 帶來的潛在風險:3月24日消息,英國央行網站發表關于該行下設的英國金融政策委員會(FPC)關于加密資產和去中心化金融對金融穩定的影響和看法的報告,報告稱,FPC 將定期評估加密資產和 DeFi 帶來的潛在風險,目前正在采取可以緩解此類風險的舉措,還在監控加密資產市場和活動可能引發英國金融穩定風險的渠道,包括系統性金融機構風險、核心金融市場風險、支付風險以及對實體經濟資產負債表的影響等。

FPC 認為,目前,加密資產對英國金融體系的直接風險有限,但如果其繼續快速增長,并且隨著與金融體系的聯系越來越緊密,就會帶來更多金融穩定風險。隨著加密資產和 DeFi 市場的發展,需要在國內和全球層面加強監管和執法框架,這些框架不僅應緩解風險,還應鼓勵可持續性創新,并在金融市場中保持信任和完整性。

另外,FPC 還表示,由商業銀行存款支持的系統性穩定幣會引發不良的金融穩定風險,需要進一步的工作來評估穩定幣監管模式帶來的影響。(bankofengland)[2022/3/24 14:16:10]

背景介紹

報告:以太坊DeFi市場活躍錢包數量自2月中旬下降近40%:金色財經報道,DappRadar報告顯示,以太坊DeFi市場上活躍錢包數量從2月中旬至今下降了近40%,主要DeFi協議(例如Synthetix和Curve)24小時活躍用戶數也下降了10%到15%。但在過去30天內,Uniswap的用戶增加了22%,1inch的用戶增加了35%。[2021/3/8 18:26:20]

在DeFi借貸領域,不斷創新的Aave已取得了令人矚目的成績,根據其官網顯示,目前Aave平臺上的存款已超過了15億美元,更令人印象深刻的是,這是在沒有部署流動性挖礦激勵措施下實現的,這意味著,盡管其他defi借貸應用的收益率更具吸引力,但Aave儲蓄用戶還是選擇留了下來,這證明了Aave的產品及社區的質量。

DeFi真實鎖倉量首次突破100億美元:據DeBank數據顯示DeFi真實鎖倉量首次突破100億美元,本文撰寫時為101.1億美元,DeFi 生態的一般會參考總鎖倉量(TVL)數據作為最重要的指標,但是由于部分資產通過再抵押會產生重復計算的問題,真實鎖倉量數據會排除“內生資產”或“衍生代幣”,只計算 ETH、USDC、USDT、平臺幣等真實資產。目前真實鎖倉量排名前三的DeFi協議分別是:1、Uniswap V2:22億美元;2、WBTC:19億美元;3、Maker:16億美元。[2020/11/7 11:54:23]

DeFi 概念板塊今日平均跌幅為2.16%:金色財經行情顯示,DeFi概念板塊今日平均跌幅為2.16%。47個幣種中12個上漲,35個下跌,其中領漲幣種為:KCASH(+35.82%)、YFV(+20.52%)、AST(+16.91%)。領跌幣種為:YFI(-14.64%)、RSR(-12.74%)、BZRX(-12.19%)。[2020/10/30]

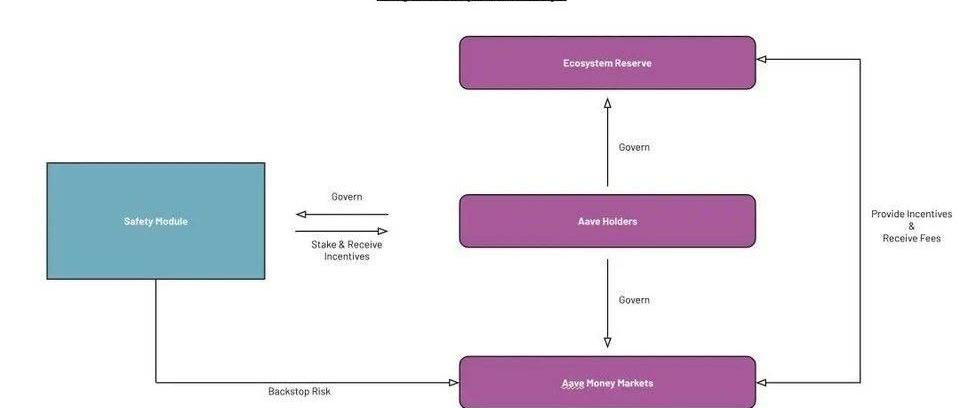

然而,我們最終會看到借貸業務會成為一種「資產負債表即服務」業務,這是一個競爭非常激烈的市場,因為任何擁有資產負債表的人,都可以有效地促進借貸。正如我們看到的,像Uber、亞馬遜、谷歌等其他大型科技公司都開始提供金融服務。而在加密貨幣領域,像CREAM這樣的新貴,則通過承擔更多的風險而吸引了一批用戶,同時,像Yearn等項目也通過stablecredit解決方案進入借貸領域。雖然像Aave這樣的大型借貸池在其利率方面,具有一定的網絡效應,但它們目前所采用的單一、無差別的資產池設計也存在缺陷:資本效率低下,將不同的風險捆綁在一起并提供混合回報,以吸引較窄的資本基礎;通過增加失敗實驗的潛在成本來阻礙創新,因為這些失敗會引發傳染和系統性風險;競爭者要么引入激勵措施,以促進吸血鬼攻擊,要么冒著更大的風險加快行動,增加新的、風險更大的產品;

新的代幣架構提議

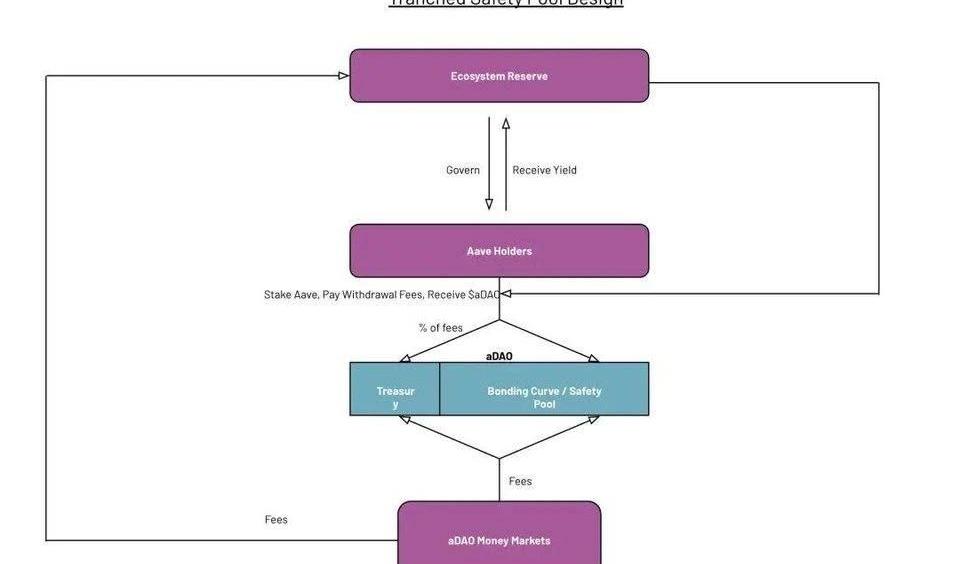

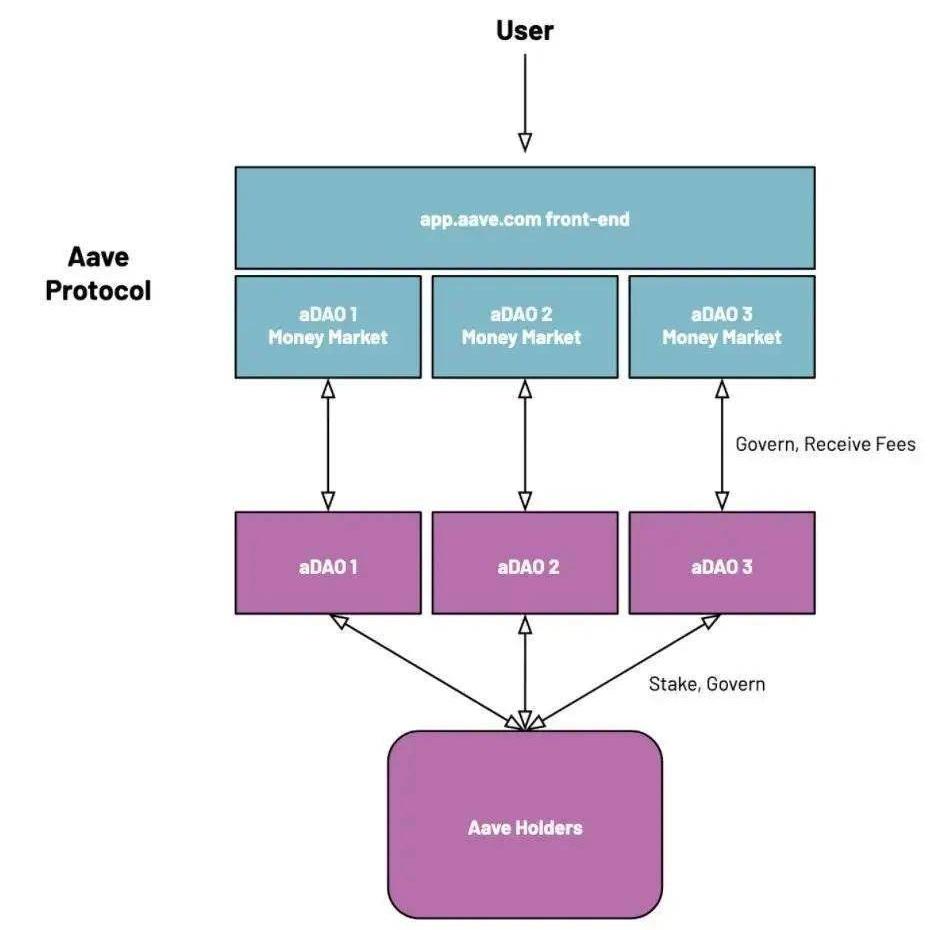

而新的提議,取消了全系統的安全池,而是替換成aaveDAO(aDAO)形式的分片安全池。每個aDAO管理自己的貨幣市場,并承擔與這些貨幣市場相關的風險。aDAO代幣通過鎖定AAVE作為儲備資產,以聯合曲線的方式鑄造。而聯合曲線上的AAVE充當了安全池,承保了aDAO貨幣市場中的風險。雖然aDAO是自治的,但它本身并不控制其他貨幣市場的智能合約。相反,aDAO所做的任何決定都會被發送給AaveDAO來批準和執行。這確保了鎖倉價值(TVL)始終與Aave保持一致,使整個生態系統的網絡效應最大化。正如第一張圖所示,新提議不再由一個單獨的資金池管理所有的AAVE市場,而是分離了資本池,它們對各自貨幣市場的風險進行管理和支持。

至關重要的是,當aDAO負責治理和支持其自身貨幣市場的風險時,用戶始終是和Aave前端和智能合約進行交互。這可以確保Aave控制用戶關系以及鎖倉價值(TVL),提高分叉阻力以及整個生態系統的網絡效應。

由于復雜性被抽象了出來,用戶體驗也得到了改善,因此,理論上Aave可以更快地發展,并提供更多種類的保險貨幣市場。而那些愿意承擔風險的人被隔離和控制,并因此而得到適當的回報。我們相信,這項提議會推動Aave成為一個信貸協議,而不是一個信貸工具,其目標是讓Aave成為啟動、發展及管理貨幣市場的平臺,并從Aave現有的網絡效應和規模中獲益。關于完整的32頁報告提議,你可以看這里。

這輪行情無論是DeFi還是獨領風騷的比特幣,熱鬧歡悅的聲音卻只屬于極少數人,這幾日,在很多社群閑聊,發現很多15年、16年入場的幣友在吐糟幣圈賺錢的艱辛,98%的虧損,還有負債.

1900/1/1 0:00:00吳說區塊鏈獲悉,根據CyptoQuant與Glassnode數據顯示,11月2日開始火幣平臺的比特幣開始“瘋狂”流入幣安交易所。火幣的比特幣流出與幣安的比特幣流入,均創下今年以來的紀錄.

1900/1/1 0:00:00在漫長的金融歷史長河面前,比特幣只是一個新生兒。它發明于12年前,既不是股票,也不是初創企業,更不是互聯網的迭代物,因此,將它與任何先前的產物作對比都是毫無意義的.

1900/1/1 0:00:00波卡基本情況 波卡是由以太坊原CTOGavinWood創建的專注跨鏈技術的公鏈基礎設施,是Web3版圖上不可或缺的版塊.

1900/1/1 0:00:002020.11.2第42期本期關鍵字波卡平行鏈代碼即將上線、Uniswap閃電貸攻擊、灰度比特幣投資報告全文、Conflux上線主網、Aave管理密鑰移交給社區、比特幣破18年1月新高、ETH2.

1900/1/1 0:00:00今年的區塊鏈行業,無人不談DeFi,而DeFi包羅萬象,有預言機、借貸、去中心化交易,還有公鏈等。也有人說,DeFi讓公鏈迎來了第二春.

1900/1/1 0:00:00