BTC/HKD+2.09%

BTC/HKD+2.09% ETH/HKD+2.58%

ETH/HKD+2.58% LTC/HKD+1.08%

LTC/HKD+1.08% ADA/HKD+2.64%

ADA/HKD+2.64% SOL/HKD+2.67%

SOL/HKD+2.67% XRP/HKD+2.51%

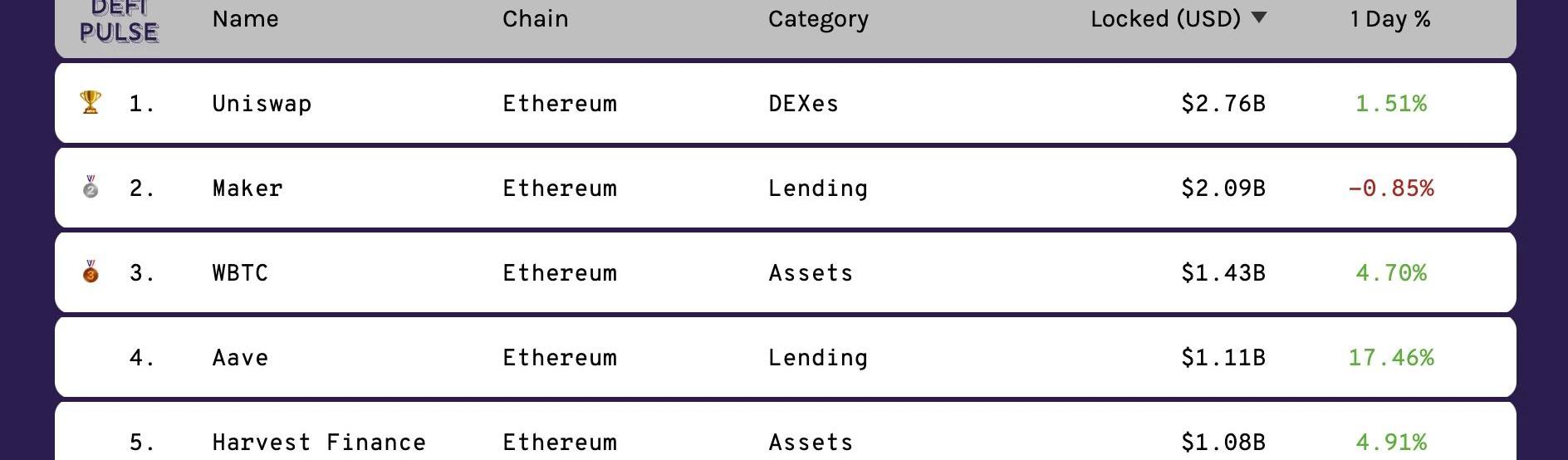

XRP/HKD+2.51%Overview概述本文將針對HarvestFinance最近的火爆在產品層面做出解讀。Report報告HarvestFinance最近的火爆有目共睹,一個月內鎖倉量由151.48millionUSD上升至1.08billionUSD,上漲7.13倍。在DeFiPulse上成為排名第五的DeFi項目。本文就來解讀一下HarvestFinance做對了什么和項目本身的隱患。

圖1:DeFiPulse鎖倉量排名HarvestFinance產品原理

簡單來說,Harvest.Finance在產品構成本身沒有什么新意。其功能與套路與YFI如出一轍,即解決用戶獲得高收益的核心需求。其次,就是減少了用戶對高收益策略的搜尋成本以及降低了用戶的gas費成本。

加密投資機構BitLucky董事與聯創疑似跑路,逾7500萬美元客戶資金受損:5月21日消息,克羅地亞加密貨幣投資機構BitLucky董事Luka Burazer在5月19日發給客戶的一封電子郵件中表示:“由于一系列糟糕的交易和決策,公司現在面臨危機。我們將在接下來的幾天里提供更多信息”。但之后,他和公司聯合創始人便徹底失聯并刪除了社交媒體。該公司的一位秘書在電話中解釋道,“董事花光了所有的錢”。據稱,這些損失涉及名義上價值7000萬歐元(約7570萬美元)的加密資產,受影響用戶至少達700人。據悉,BitLucky稱將把客戶的錢投資于加密貨幣,并承諾每月盈利5%-25%。[2023/5/21 15:16:32]

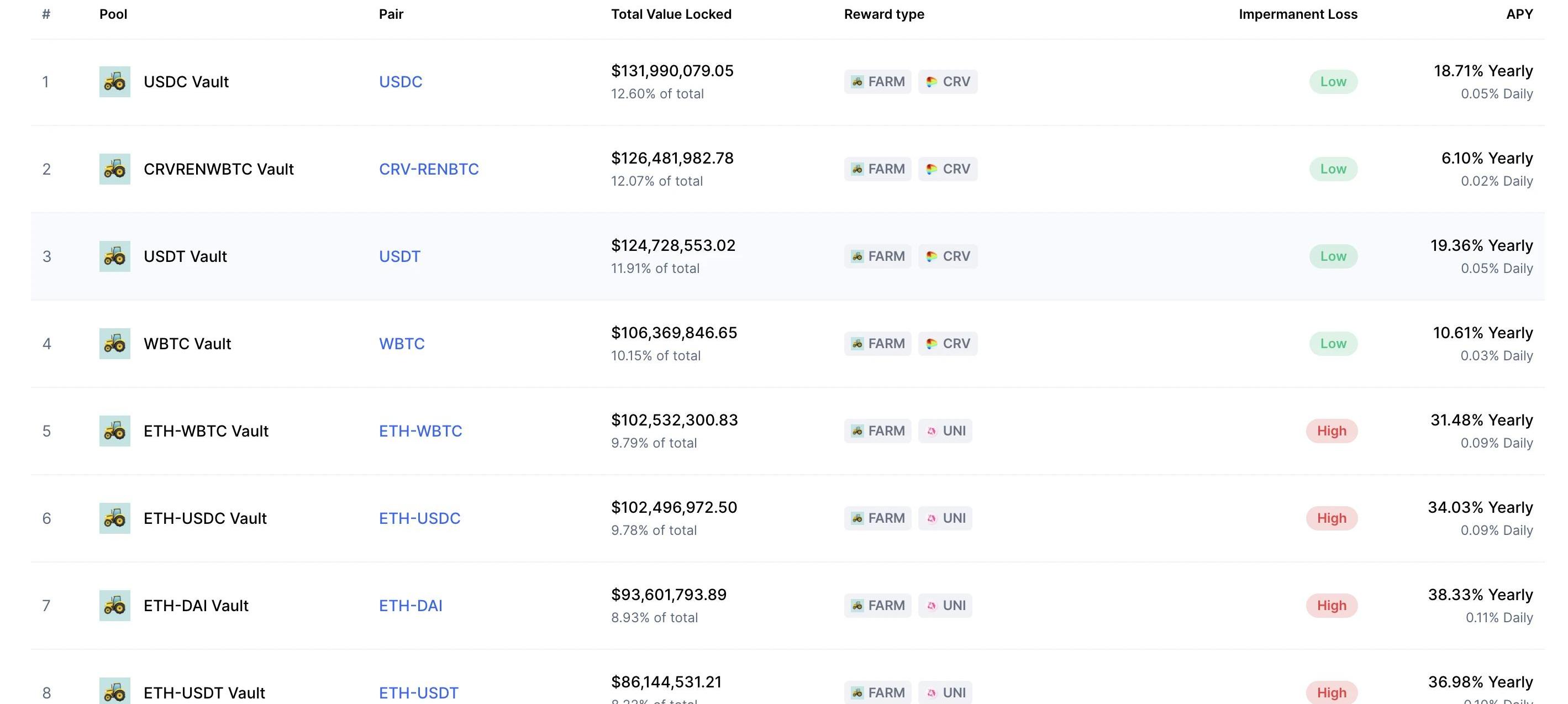

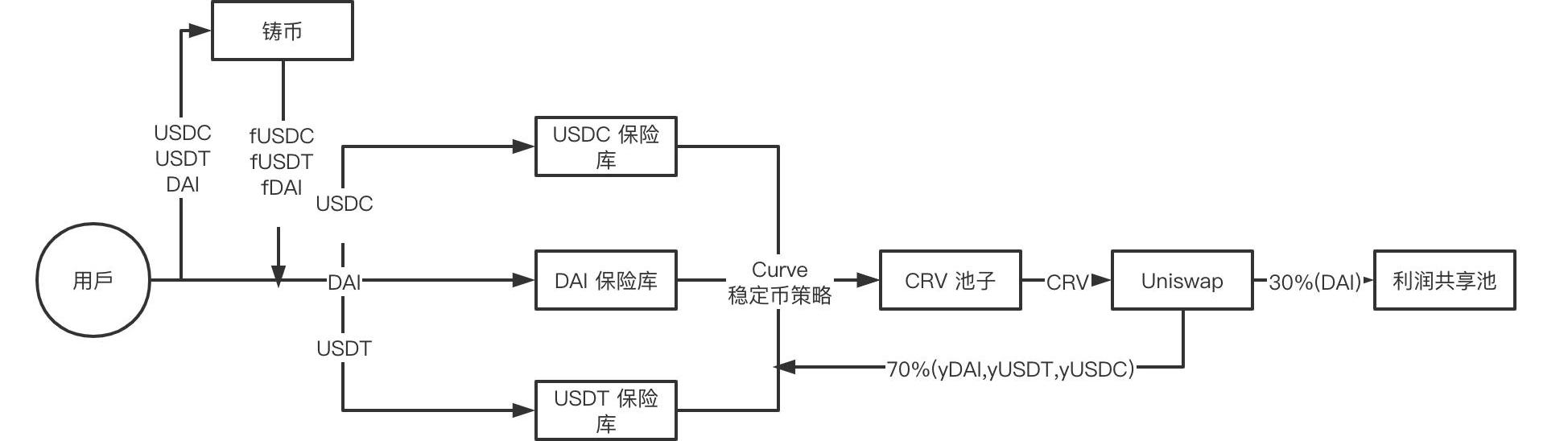

其實HarvestFinance的策略很簡單,基本上包含兩種:CRV策略和Uniswap策略。CRV策略是利用Curve平臺本身流動性挖礦產品的收益加上HarvestFinance項目自己補貼的平臺現金流代幣FARM以達到超過YFI的收益率。Uniswap策略是在Uniswap流動性挖礦產品的基礎上增加FARM獎勵。Uniswap的流動性挖礦已經被業內許多文章分析的非常透徹,在這里就不再贅述了。我們主要來研究一下另一個可操作性非常高的CRV策略。

南京江北新區召開元宇宙產業生態大會:3月30日消息,近日,由江蘇省工業和信息化廳、江蘇省通信管理局指導,南京江北新區管理委員會、中國電子學會主辦的2023中國元宇宙產業生態大會正式開幕。開幕式上成立了“元宇宙產業智庫”,旨在發揮專家的技術支持和智力支撐作用,提高元宇宙產業領域發展規劃、項目孵育工作水平;江蘇省通信學會發布了《元宇宙產業鏈生態發展白皮書》,白皮書總結了元宇宙產業發展現狀,梳理了元宇宙技術體系與產業鏈各環節發展情況,分析了各地發展現狀和產業發展存在問題,提出了若干措施建議;舉行了“江蘇元宇宙產業與應用研究院”揭牌儀式,助力江北新區元宇宙產業發展,打開江北新區數字經濟發展新局面。[2023/3/30 13:36:01]

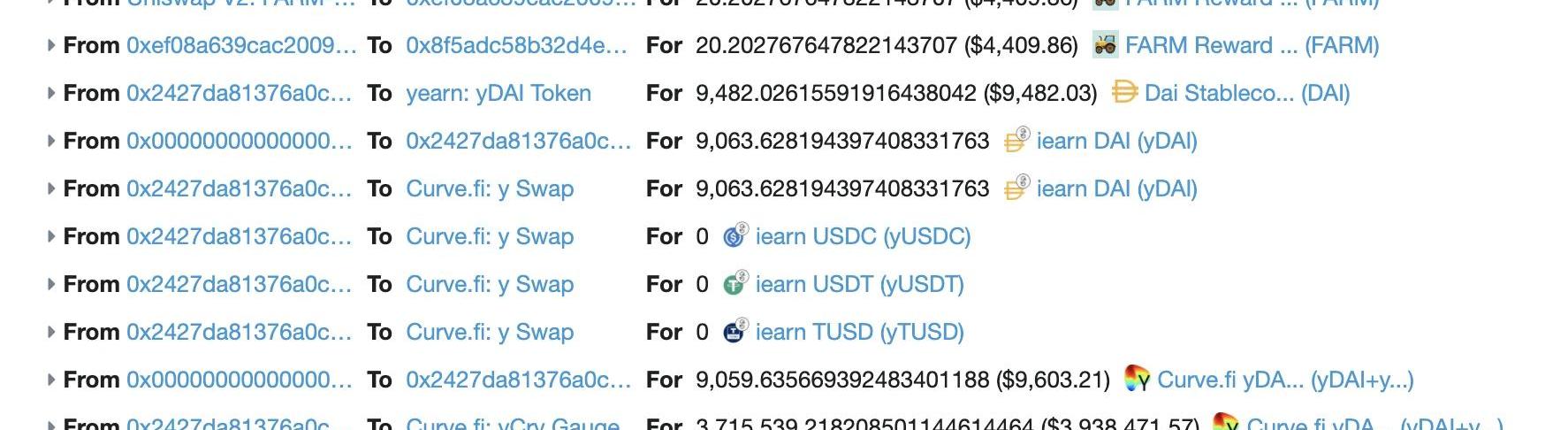

下面這張圖是CRV策略整個區塊的交易記錄。其思路如下:用戶用手中的USDC/USDT/DAI穩定幣換成HarvestFinance標記過的fUSDC/fUSDT/fDAI平臺將獲得的穩定幣轉入Curve平臺提供流動性Curve在提供利息的基礎上,發放治理代幣CRV作為額外獎勵Harvest平臺在Uniswap賣出CRV獲得DAI,并將其中30%用于在Uniswap購買FARM,換出的FARM進入利潤共享池剩下的70%DAI轉入Curve平臺繼續進行流動性挖礦

巴西國家隊終止與加密公司Bitci合作:11月25日消息,據巴西體育商業媒體Máquina do Esporte披露,由于數月來多次延遲付款,巴西國家隊終止了與加密公司Bitci的NFT合作伙伴關系,目前卡塔爾2022年世界杯巴西隊的贊助商名單中已經剔除了該公司品牌。不過Bitci表示,即使贊助協議以某種方式終止,也不會改變其NFT是巴西國家隊合法且唯一粉絲代幣的現實。[2022/11/25 20:46:04]

FARM代幣的本質

與YFI相同的是,FARM的價值支撐來源于平臺的AUM(管理資產),AUM越高,平臺產生的現金流就越高,FARM的價值就越高。FARM所有者從AUM的收入中獲得現金流,目前設定為30%的利潤分成,與YearnFinance不同的是HarvestFinance團隊不會收取存取資產的費用。通過截取管理資產收益的現金流這種方式能給平臺一個穩定而又直接的支撐、但是,不論是YearnFinance還是HarvestFinance,他們的收益都來源于參與流動性挖礦。所以一旦市場流動性變得不再稀缺,流動性挖礦收益就會下降,導致平臺盈利能力下降,一旦平臺盈利下降,用戶就會流失,去利率更高的平臺,從而進一步導致平臺現金流減少,以盈利能力支撐的平臺代幣價值也會下降,造成惡性循環。HarvestFinance產品邏輯危機

加密貨幣總市值跌至1萬億美元下方:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為9607.18億美元,24小時交易量為1724.44億美元,當前比特幣市值占比為37.0%,以太坊市值占比為16.8%。[2022/11/9 12:35:05]

Harvest將穩定幣兌換成fAsset的時候,帶有存入的基礎資產的兌換率。這種兌換率隨著每一次收取利潤成功而增加。也有一些事件會對兌換率產生負面影響。當使用像Curve這樣的平臺時,考慮到撤回單一資產會產生滑點,以及撤回費用。當用戶退出Harvest時,這些費用目前將跨fAsset池進行社會化,但在不久的將來將直接向用戶收取,從而觸發滑點。這意味著fAsset的池值將不再受這些對轉換事件產生負面影響的影響。然而,很遺憾的是這種兌換邏輯遭受了挑戰,已經被證明是擁有很大隱患的。就在兩天前,一名攻擊者使用了「閃電貸款」(一種允許交易員進行大規模杠桿操作而沒有任何下行風險的技術)來操縱DeFi平臺上穩定幣的價格以獲利。這一漏洞導致Harvest的平臺幣FARM在不到一個小時的時間內暴跌了65%,緊接著項目的總價值鎖定(TVL)也從漏洞之前的10億美元跌到了截至發文時的4.06億美元,這些資金最終被換成了比特幣(BTC)。這個漏洞是通過DeFi協議Uniswap、CurveFinance和HarvestFinance之間的一系列套利交易實現的。攻擊者從Uniswap獲得了5000萬美元的USDC閃電貸款,然后開始開始在USDC和USDT之間交換,導致這兩種代幣的價格劇烈波動。由于攻擊者來回交換代幣,收成融資的USDT價格開始下降。攻擊者隨后用折價的USDT交換了從閃電貸款中取出的穩定幣。攻擊者多次執行這個動作。每一次成功的交換都被轉化為以太坊(ETH),然后接著轉換成了WBTC和renBTC,換成了BTC套現離開。流動性挖礦類DeFi產品的氣質與未來

標普500指數跌幅達2%:7月5日消息,行情顯示,標普500指數跌幅達2%,道指跌近2%,納指跌約1.8%。[2022/7/5 1:53:00]

最后,我們來探討一下使流動性挖礦類產品火爆起來的幾個重要氣質:公平啟動:現在的DeFi新項目主要目標是通過一些客觀標準來分發大多數代幣,而不是通過直接代幣銷售。這樣能確保每個人都能平等地獲得該分發。方案上的權力下放:主要目標是逐步實現社區所有權和盡量減少資金管理,讓社區對項目進行自治,從而使社區獲得了更大的自主權。增長型營銷:主要目標是在一段時間內激勵特定的用戶行為。這些獨特氣質的出現主要源于以下幾個原因:2017年的ICO給散戶投資者留下了一個巨大的教訓。大量代幣出售給投資者的私募,這些投資者的退出讓整個項目看起來目的就是割韭菜。流動性挖礦很大程度上做到了平衡競爭環境,讓機構投資者和散戶投資者都有同等機會擁有協議代幣。流動性挖礦的好處是代幣持有者更有可能是協議用戶,他們對于項目參與程度更深,忠誠度和活躍度更高。具有協議所有權的用戶被激勵幫助協議取得成功。通過盡早分享潛在的財務優勢,流動性挖礦項目加強了社區參與,并幫助協議啟動或過渡到社區治理。在DeFi中,流動性=可用性。流動性挖礦項目導致了更多的資本流入,當代幣升值時,創造了一個正向循環,降低了團隊啟動新項目和在市場中獲得吸引力的進入壁壘。這也會導致相反方向的螺旋下降——就像比特幣礦商在比特幣價格低于某個門檻時關閉他們的平臺一樣,流動性礦商也會在經濟不再合理時從AMM或貸款池中撤出他們的資金。這種循環加快了創新的步伐,最終使整個行業受益,這個原因在之前也提到過了。關于這類項目的未來,我認為,面向長期的項目不應該有供應上限。這些協議更像是公司,而不是貨幣,沒有一家公司會限制自己發行股票的能力。此外,沒有創建新的流動性挖礦程序的能力使得協議更容易被吸血,Harvest吸血Yearn就是個很好的例子。與此同時,持續的高通貨膨脹率可能會摧毀所有代幣持有者的價值。此外,高通脹可能加劇與治理相關的攻擊媒介,這可能對更廣泛的DeFi生態系統產生影響。例如,如果供應不受限制且通貨膨脹可調的代幣X被接受為復合抵押品,惡意參與者可以投票制造無限數量的代幣X并竊取復合抵押品。一種解決方案是硬編碼低通脹尾部,進入社區管理的金庫,或者硬編碼包含最終通脹的選項,同時初始設置為0%和通脹上限。Conclusion結語DeFi平臺變化日新月異,僅僅六個月內就經歷了三輪行業熱點的大變換。而不管是錢還是玩家都已經開始習慣了這種高速流動,進化成了「游資」。如果未來沒有出現真正「把蛋糕做大」而只是「提高資本利用率」的產品在不斷更新迭代,那么DeFi的天花板已經到來了。

NFT簡介 NFT全稱是NonFungibleToken,非同質化代幣,與之對應的則是FT--FungibleToken同質化代幣,以太坊、比特幣這些是FT的常見例子.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載。整個數字資產行業看起來與三年前明顯相同.

1900/1/1 0:00:00通過為用戶提供開放的、無審查的金融服務,DeFi協議管理的資產)飆升。 DeFiPulseUniswap是一個通過自動做市商工作的去中心化交易所,是所有DeFi協議中通過TVL最成功的.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:BitcoinMagazine,翻譯:BitcoinM,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:ParsecResearch,parsec.finance旗下研究部門,編譯:PerryWang,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自 小吒閑談 ,Odaily星球日報經授權轉載。這幾天以BTC為首的突突突漲,帶動了ETH和DeFi的突突突漲。本次的上漲,大家的注意力都在BTC上,畢竟BTC是幣王.

1900/1/1 0:00:00