BTC/HKD+3.09%

BTC/HKD+3.09% ETH/HKD+3.25%

ETH/HKD+3.25% LTC/HKD+5.61%

LTC/HKD+5.61% ADA/HKD+4.65%

ADA/HKD+4.65% SOL/HKD+2.41%

SOL/HKD+2.41% XRP/HKD+3.36%

XRP/HKD+3.36%編者按:本文來自Cointelegraph中文,作者:RAYSALMOND,Odaily星球日報經授權轉載。期待已久的比特幣牛市,以及最近一波企業和機構投資者將其大部分儲備分配給比特幣的所有跡象,都表明加密貨幣的主流化步伐正在加速:但大規模采用的道路是否以隱私和去中心化為代價?KYC和AML法律迫使大多數加密貨幣交易所讓其用戶的身份變得更加透明,而對于那些拒絕的交易所,則不得不限制他們可以提供服務的范圍。為了在許多國家合法運營,許多交易所別無選擇,只能遵守嚴格的“反洗錢”程序。除了Monero(XMR),大多數主要交易所已將大量隱私代幣下架。最近,監管機構開始加強監管,世界各地的司法管轄區繼續宣傳進一步的措施,以確保投資者披露其加密貨幣持有量并為其利潤納稅。隨著美國司法部逮捕BitMEX的聯合創始人以及CFTC指控其所有者經營非法的加密貨幣衍生品交易所,這一切都在發生。大約一周后,英國最大的監管機構金融行為監管局甚至禁止投資者在所有加密貨幣交易所進行衍生品交易。所有這些措施都是為了強制加密服務提供商遵守規則而設計的,雖然它們最終可能會幫助進一步的大規模采用,但許多加密思想家正在尋找替代方法,以竭力獲得財務自主權。去中心化交易可能是解決方案

數據:BTC非流動性供應量達1520萬枚歷史新高,盡管面臨監管風險但市場需求仍存:金色財經報道,區塊鏈分析公司Glassnode披露數據顯示,盡管近期面臨監管風險,但市場仍然存在比特幣需求。本周,非流動供應量達到了新的歷史最高點,達到1520萬枚BTC,而交易所余額已經下降到自2018年1月以來的最低水平,為230萬枚BTC。持有100枚BTC以下的實體正在顯著增加持倉,在過去一個月內吸收了相當于礦工供應的254%(即每日產出900枚BTC的2.54倍,約等于每天2286枚BTC);持有100到1k BTC的實體余額變化轉正,吸收了相當于挖礦供應量的36%;持有大約100 BTC的巨鯨實體與礦工一樣成為凈賣方,釋放出的資產相當于挖礦供應量的70%。[2023/6/24 21:57:08]

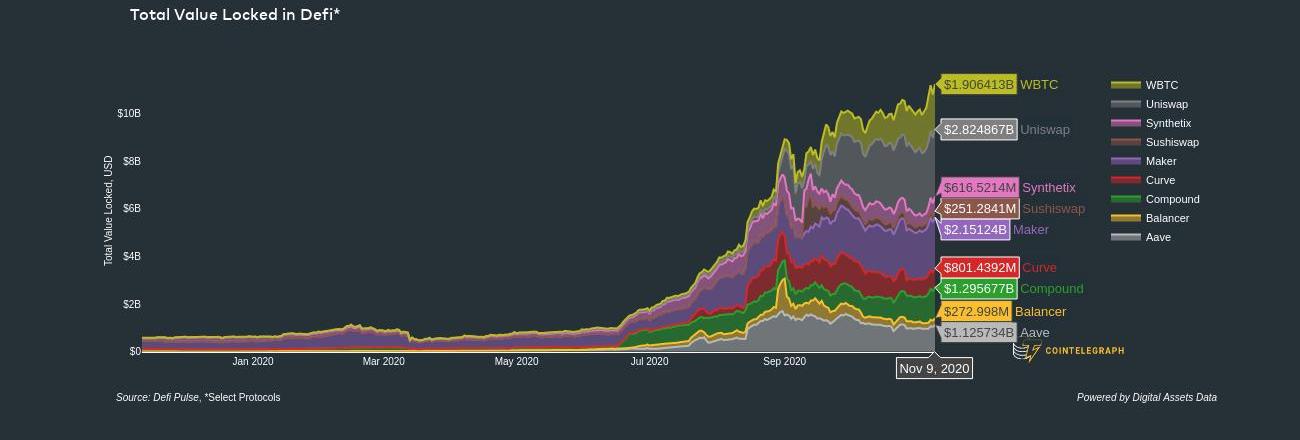

越來越多的投資者認為,中心化加密貨幣交易所基本上與傳統銀行運作的方式相同。作為對此的回應,整個2020年,去中心化交易所如Uniswap,1inch,CurveFinance和Balancer變得越來越受歡迎。對于更老練的投資者而言,提供衍生品交易的去中心化交易所也已經可以使用。與傳統的衍生品類似,提供這種服務的加密交易所本質上扮演著經紀人的角色,但在去中心化的交易所中,這一過程略有不同。這是因為他們使用智能合約代替經紀人,而衍生品合約在滿足合約條款后才會結算。目前,Synthetix是最受歡迎的去中心化衍生品交易所之一,在2020年,其鎖定總價值升至10億美元,隨后整個行業的大幅調整導致TVL以及大多數去中心化交易所的每日活躍用戶減少。

報告:盡管加密貨幣低迷,Web3開發仍然強勁:金色財經報道,數據風險投資公司Telstra Ventures發布了一份新報告,這份題為“區塊鏈開源開發者對 Web3 社區的信號強度”的報告審查了以太坊、比特幣和 Solana 區塊鏈上的開發者活動。以太坊的貢獻者社區的復合年增長率接近 25%,Solana 的復合年增長率為 173%,比特幣的復合年增長率為 17%。Telstra Ventures 報告指出,風險投資者和企業投資者支持了三個區塊鏈中 10 個最活躍的項目中的 7 個。上個月,Crunchbase 的數據顯示,雖然風險投資對加密公司的投資同比下降了 26%,但小型交易的數量卻有所增加。(coindesk)[2022/8/3 2:56:47]

鎖定在Synthetix的總價值來源:DeFiPulseSynthetix交易所允許用戶創建一種稱為合成資產“Synth”的工具,這個工具可以跟蹤黃金、法幣和加密貨幣。它還允許創建反向跟蹤資產價格的資產。平臺用戶還可以將原生SNX代幣作為抵押品,以鑄造新的合成資產。類似于Uniswap,提供流動性的人將通過賺取交易所的部分交易費作為回報。那些熟悉Uniswap之類去中心化交易所的人會知道,不夸張的說,任何人都可以上線一種新資產,就衍生品而言,這意味著任何基礎資產都可以轉化為衍生品工具。這些平臺允許用戶交易衍生品而無需在任何中心化平臺中存入資金,并且不需要他們完成任何KYC流程。雖然一些投資者避開了KYC和守法稅收,但這對于加密服務提供商來說是一個嚴重的問題。根據創建HegicDEX的匿名開發商MollyWintermute的說法,合規問題更多的是中心化加密服務提供商的問題,而不是DEX。當被問及DEX如何保持遵守金融監管機構的監管時,Wintermute以一種獨特的方式直截了當地解釋道:“他們不能。這是一個新的金融基礎設施層,而不是對現有金融體系的補充。它類似于TCP/IP或FTP,而不僅僅是去中心化加密交易平臺。你無法禁止代碼或互聯網。除非公共區塊鏈是開放的且無許可的,否則幾乎不可能禁止去中心化衍生品協議。”Wintermute進一步解釋說,去中心化衍生品吸引了一部分特定的投資者,原因是:“非托管交易。經過驗證的鏈上結算。更高的流動性。”根據Wintermute的說法,與加密貨幣投資者的總數相比,實際使用DEX的投資者數量非常少。對于Wintermute而言,這意味著FCA衍生品禁令以及最近針對BitMEX采取的法律行動完全不相關,且不適用于去中心化金融協議。Wintermute說:“去中心化衍生工具是加密貨幣世界的一部分。全球共有超過1億加密貨幣持有者。其中大約5-10家公司可能(在全球范圍內)積極從事加密衍生品交易。我認為FCA禁令不會帶來任何新的有趣機會。什么也沒有改變。”在被要求詳細說明SEC、FCA或其他監管機構可能不試圖關閉Uniswap等平臺并逮捕其創始人后,Wintermute表示:“他們可能會逮捕1到2個像BitMex創始人一樣的首席執行官,他們內部有一些不正當的行為,但只有逮捕2個才會讓其他人感到害怕。他們不能逮捕所有人。他們還把去中心化衍生品和用于交易的加密貨幣做比較。如果去中心化衍生品是玩具,則使用加密貨幣交易的販是槍支。去中心化衍生品不是犯罪。”Wintermute似乎也擺脫了最近的BitMEX丑聞,尖銳地回答道:“我不認為有人會關心DeFi或DEX.BitMEX的人有很多不光彩的事情,這可能是一個很好的攻擊目標,而DeFi/DEX協議有100%的透明度,你不能因為建立了一個有數字的網站而把一個人送進監獄,而這個網站上的數字對世界上的所有人都是透明的。”最終,Wintermute認為“Bakkt/CME和其他阻礙者很生氣,原因是沒有人使用他們的垃圾產品,他們現在正試圖把加密企業家們送進監獄。”這位匿名開發者隨后解釋說,在她看來,“總體的對策是禁止所有酷炫的加密產品,并試圖用合規的產品來獲得他們的用戶群。”盡管Wintermute的一些大膽斷言可能有其道理,但法律的作用需要一些時間,而且正如我們在如今已不復存在的ICO時代所看到的那樣,將那些違反證券法的人繩之以法需要時間。2020年,鎖定在DeFi平臺上的總價值已升至126億美元,而DuneAnalytics的數據顯示,Uniswap在10月的交易量為112億美元。這些龐大的數字肯定會引起美國和國際監管機構的注意,因此對DEX采取法律行動只是時間問題。去中心化交易所是第二層解決方案的試驗場

數據:盡管流動性損失了60%,但Uniswap的交易量仍然很高:11月26日消息,在uniswap停止流動性挖礦后,總鎖倉值大幅下降,在過去兩周失去了60%的流動性。但在過去30天里,Uniswap交易總量約為100億美元。相比之下,SushiSwap同期的交易量只有14億美元左右。(beincrypto)[2020/11/26 22:13:56]

除了解決隱私問題并恢復加密貨幣領域的去中心化外,DEX還為第二層開發人員提供了一個沙盒。正如Cointelegraph報道的那樣,在以太坊網絡中擴展一直是一個持久的挑戰。當網絡在高需求期間變得擁塞時,gas費將成倍增加,交易速度將停頓。隨著以太坊2.0的發展,許多DEX已開始嘗試集成第二層解決方案,從而為愿意放棄以太坊網絡的用戶提供更便宜,更快的選擇。對于非基于以太坊的DEX,ProjectSerum可能是最著名的成功案例之一。這個基于去中心化衍生工具的項目建立在Solana區塊鏈上,而不是大多數DEX默認的以太坊網絡,但它也可以與基于ERC-20的資產和比特幣進行完全互操作。FTX首席執行官SamBankman-Fried和他的團隊是ProjectSerum的幕后主腦,據Bankman-Fried稱,該項目旨在規避中心化交易所的隱私和安全問題,為用戶提供一種無需許可的方法來投資杠桿和掉期資產。這個項目還提供了一個更便宜的替代方案,以解決在高流量時期經常困擾以太坊網絡的高昂的gas費和較慢的交易速度。Bankman-Fried說:“為了構建一個能夠提供快速、廉價訂單匹配的產品,你需要一個高吞吐量的鏈。這種對非標準市場交易和處理風險或清算的需求進一步增加。Serum選擇建立在Solana之上,是因為Solana專注于獨特且強大的擴展愿景。”Bankman-Fried認為,擁堵和高額費用等技術問題可能決定著投資者的成敗。關于高額費用,他說:“它們是致命的:由于擴展問題,你基本上不能在以太坊上使用衍生品。如果去中心化衍生品有增長機會,它們要么在新的L1上,要么在L2上。”Bankman-Fried也同意Wintermute的說法,因為“絕大多數衍生品都是在中心化交易所,因此幾乎沒有人使用DEX。”但他建議,從理論上講,“可組合性和自我托管”應該是促使更多用戶使用DEX的動機。一個用戶友好型DEX將占據主導地位

分析 | 盡管比特幣非常昂貴很難估值,但其將成為對沖基金投資組合的一部分:咨詢公司Agecroft Partners的首席執行官Don Steinbrugge表示,比特幣允許投資者對沖通脹,可作為投資組合的一部分。不過,其進一步指出,盡管比特幣現在非常昂貴,且很難估值,但比特幣將成為對沖基金投資組合的一部分。(cointelegraph)[2019/8/6]

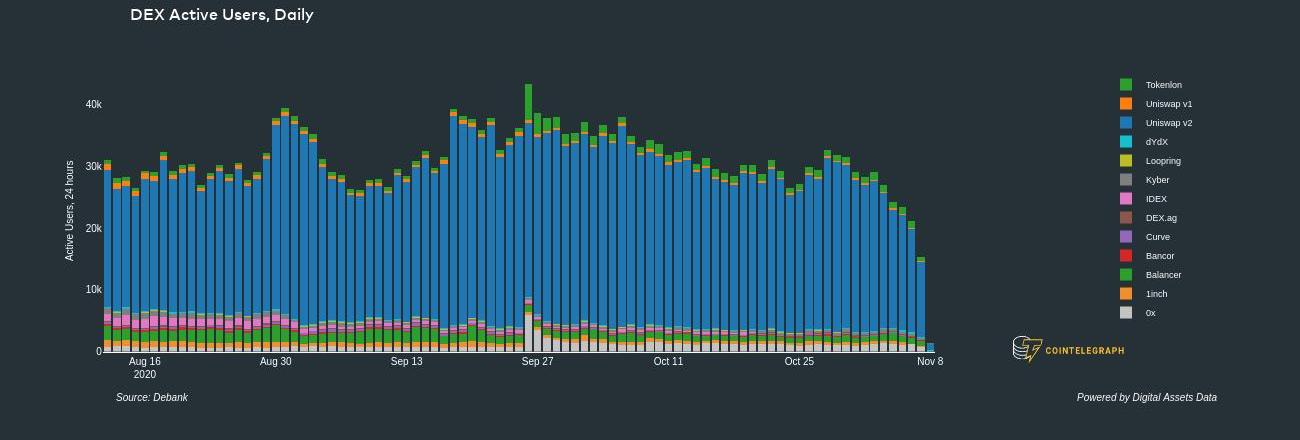

已鎖定在DeFi中的總價值來源:DigitalAssetsData當前,隨著比特幣這一數字資產價格追求歷史新高,投資者的注意力已經轉回到比特幣上,Cointelegraph和DigitalAssetsData的數據表明DEX交易量和每日活躍用戶持續下降。

DEX每日活躍用戶來源:DigitalAssetsData盡管這可能會讓投資者感到失望,但它至少為開發人員提供了一些安靜的時間,讓他們專注于將第二層解決方案如何正確集成到DeFi協議中。主要加密貨幣交易所變得更加中心化的趨勢不太可能在短期內改變。這意味著,一旦投資者再次選擇投資去中心化金融和去中心化衍生產品,那么首個成功提供低價、隱私保護和快速用戶友好界面的平臺的去中心化交易所將占據主導地位。

區塊鏈資本合伙人Bogart:比特幣盡管虧損但仍值得購買:據cnbc消息,區塊鏈資本合伙人Bogart表示,比特幣更深層次制度化總體上是積極的,因此盡管比特幣自年初以來已經下跌了50%以上,但無論如何都值得購買。事實上,當加密貨幣逐漸變得被人廣為熟知的時候,比特幣是人們唯一值得買的加密貨幣。并且許多其他形式的加密貨幣都是“太過樂觀和不到位的。”[2018/5/27]

Tags:加密貨幣比特幣DEXINT加密貨幣行情怎么樣比特幣2023年漲還是跌QueenDex CoinMint Club

編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載。英國財政部透露,它正在起草規范穩定幣的提案,同時還在研究央行數字貨幣作為現金的替代品.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:NoelleAcheson,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自肖颯lawyer,作者:肖颯,Odaily星球日報經授權轉載。據相關信息,某某比特CEO趙某因涉嫌掩飾、隱瞞犯罪所得、收益罪被帶走,現已進入審查起訴階段.

1900/1/1 0:00:00美國大選真的會推動比特幣上漲?是歷史規律還是偶然巧合?礦工區塊獎勵減少,“減半牛市”還立得住嗎?四年減半的比特幣到底隱藏著怎樣的經濟學原理?市場牛熊變化.

1900/1/1 0:00:00分布式存儲業務服務商「濱合云智」再次被「撕」。在被投資者們在社群中快速傳播的一張張淘寶截圖中,清晰地展示出了創始人戴偉康與淘寶客服詢價、購買專利及榮譽證書等事宜.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC突破9500美元重回上升形態:據火幣BTC永續合約行情顯示,截至今日17:00(GMT+8),BTC價.

1900/1/1 0:00:00