BTC/HKD+0.67%

BTC/HKD+0.67% ETH/HKD+1.31%

ETH/HKD+1.31% LTC/HKD+1.34%

LTC/HKD+1.34% ADA/HKD+2.82%

ADA/HKD+2.82% SOL/HKD+1.89%

SOL/HKD+1.89% XRP/HKD+2.12%

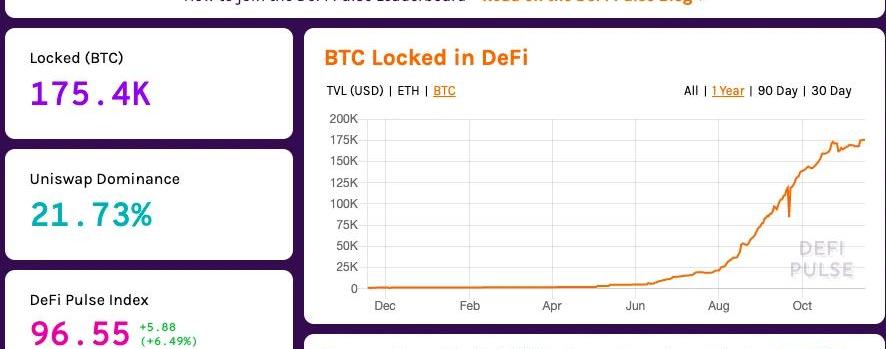

XRP/HKD+2.12%編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。比特幣上漲到突破15000美元時,正是UNI、YFI等主流DeFi治理代幣觸底的日子。整個10月,主流DeFi資產和比特幣的價格走勢背道而馳,TVL維持在100億美元并未明顯下滑的情況下,協議治理代幣的幣價在下跌。UNI從4.1美元最低跌到1.75美元;同期,YFI從26000美元最低跌至7450美元。BTC與DeFi的相關性終于在11月凸顯。比特幣從15000美元繼續向上的一周內,YFI從低谷反彈,最高上漲到19250美元;UNI近期的高點為4.1美元。DeFi需要比特幣。要知道,全球加密資產的總市值已達4600億美元,其中,比特幣的流通市值為2900億美元,超過一半。回看今年DeFi的爆發,其實暗中也有比特幣的助推。比特幣減產后,流入DeFi市場的BTC數量不到半年增加了50倍,貢獻了近1/5的DeFi鎖倉價值。目前,鎖入DeFi市場的BTC價值28億美元,不及以太坊的40億美元,空間足夠大。不過,跨鏈技術瓶頸、ERC-20版BTC還難以實現完全去中心化托管等問題,攔住了顧慮資產安全的比特幣持有者。BTC向DeFi大規模流動為業內所期待。多位行業人士認為,技術和安全問題如能得到解決,比特幣融入DeFi將可能使后者的市場規模再擴大數倍,「因為DeFi市場需要優質的抵押資產,長期持有BTC的屯幣黨想要獲得額外收益,這兩個生態融合會帶來雙贏。」BTC的DeFi鎖倉價值尚不及ETH

CESS Senior Ambassador Andy:DeFi、游戲和內容創作者平臺是帶來Web3用戶的主要方向:金色財經現場報道,在8月8日由金色財經主辦的金色沙龍活動中,CESS Senior Ambassador Andy在《下一個十億級Web3用戶來自哪里》圓桌會議中表示,能帶來用戶的主要有三個方向。

首先是DeFi。DeFi有兩方面,一個是支付,一個是DEX,這都是硬需求。昨天Paypal發的穩定幣,特別是跨境支付、跨國支付,會很方便。以后用DEX做交易,這是趨勢。

第二個看好的賽道是之前很多嘉賓提到過的游戲,因為游戲可以跟金融結合得比較好。而且游戲在全世界范圍內,也有很多用戶。

第三個是內容創作者平臺。我們反觀一下Web2.0能留住客戶的APP,有微信,都是靠內容留住客戶的。所以把用戶吸引到Web3.0,要靠內容。[2023/8/8 21:32:38]

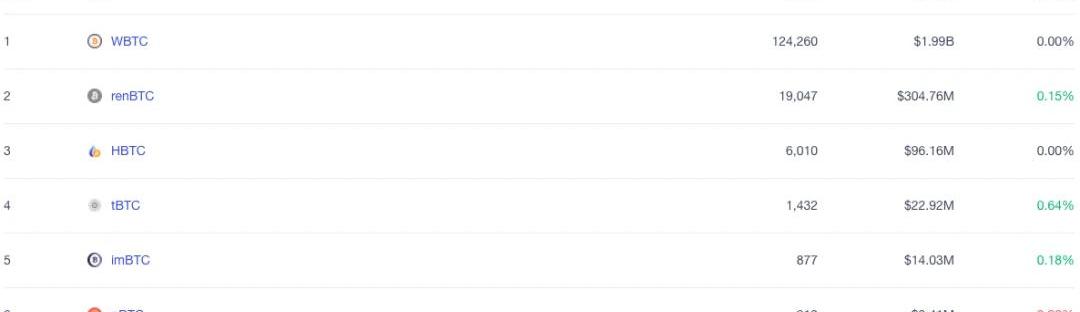

10月是交易所「黑天鵝」滿天飛的一個月。不過,比特幣并未受此影響,逆勢而上開啟漲勢,一度從10月初的10300美元最高上漲到16300美元,漲幅超50%,時間不過一個月而已。此時的市場目光都被「幣王」吸引,熱鬧了2020年整個夏季的DeFi如今黯淡下來。此前7月、8月冒出的百倍幣YFI、YFII以及DEX龍頭Uniswap的協議代幣UNI等資產的價格都出現大幅下跌。10月1日后,YFI從26000美元開始低走,最低跌至7450美元;同期,UNI從4.1美元最低跌到1.75美元。從另一項數據看,流入DeFi的資金并未真正離開。Defipulse數據顯示,進入10月后,DeFi的TVL均維持在100億美元上方波動,10月8日降到低谷的100.5億美元。此后又反彈回來,11月11日,上漲到波峰139億美元,悄然創下歷史新高。近期,比特幣從15000美元繼續向上突破,觸及「冰點」的DeFi協議代幣UNI、YFI等也在強勢反彈。過去一周內,YFI從7450美元最高上漲到19250美元,UNI也從1.75美元上漲到4.1美元。有分析認為,灰度持續買入比特幣,Paypal也開了買賣比特幣的口子,一系列傳統金融機構入場的刺激下,投資者將資金集中到了比特幣上;當比特幣到達一定高點后,投資者也會注意到此前瘋長的DeFi處于洼地,迅速買入后推高了DeFi的幣價。這種輪動效應在2017年到2018年的加密資產市場上更為明顯,那時,漲幅榜上是「BTC蹲完小幣種蹲」,如今這種輪動開始出現在DeFi板塊上。MBLabs負責人、ChainX議員鄒陽曾公開表示,誰能把比特幣接入DeFi,誰就是下一個DeFi王者。這種說法并非沒有邏輯可循。加密資產市場上最早誕生的比特幣,持有者最多、共識最強,市值規模也最大,市值占了整個加密資產市場的半壁江山。Coingecko數據顯示,目前全球加密資產的市值為4600億美元,BTC的流通市值為2900億美元,占了62%的份額;流通市值為523.4億美元的ETH僅為比特幣市值的18%。在DeFi市場上,比特幣有一定的參與度。Defipulse數據顯示,11月15日,鎖在DeFi市場的ETH為890萬枚,現折合40.7億美元價值;而鎖倉的BTC數量為17.5萬枚,折合28億美元價值,不及ETH。

DeFi 概念板塊今日平均漲幅為3.48%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為3.48%。47個幣種中35個上漲,12個下跌,其中領漲幣種為:LRC(+41.33%)、TRB(+14.78%)、UMA(+13.66%)。領跌幣種為:AST(-15.76%)、IDEX(-9.86%)、SWFTC(-3.28%)。[2021/11/9 6:40:11]

比特幣減產半年內流入DeFi的數量激增BTC的流通市值是以太坊的5.4倍,但在DeFi市場上,其鎖倉價值僅為以太坊的67%。「目前BTC占據了大多數的加密貨幣市場份額,缺了BTC的DeFi是不完整。」DeFi用戶賽博如此認為。他是10年前用筆記本電腦挖過比特幣的礦工。在他看來,比特幣的加入,還會讓更多的資金流入DeFi市場,擴大市場規模,「至少再翻個幾倍沒問題」。流入DeFi的BTC半年增長50倍

事實上,流動性挖礦點燃DeFi市場時,比特幣也是一股重要推力,盡管表現并不直接。早在5月12日比特幣正式減半時,文藝復興基金董事曹寅就曾撰文預測,「減半或使大量比特幣進入DeFi借貸平臺」。他認為,以往的比特幣減半過后都會帶來比特幣牛市,BTC上漲,DeFi必然也會受益。具體的影響傳導路徑體現在減半后,當礦工看好后市,會將比特幣轉入DeFi抵押,借出穩定幣作為日常開支;此外,由于DeFi抵押需求量較小,當時流入DeFi協議的BTC數量較少,但等后市增長空間放大時,推動力將更明顯。這種預測得到了數據支撐。Defipulse顯示,比特幣減半當天,鎖在DeFi協議中的BTC僅有3238枚,次日就增加至4734枚。此后,BTC流入DeFi協議的勢頭一發不可收拾。6月20日,突破1萬枚;9月14日突破10萬枚;10月26日上漲到17萬枚,是減半時的流入數量的50倍。由于比特幣網絡不支持智能合約,如果要流入DeFi協議,需要跨鏈到以太坊。在以太坊智能合約中生成的wBTC承擔了DeFi市場對比特幣的主要需求。用戶想要獲得wBTC,只要將BTC打入商家地址,商家進行KYC/AML驗證身份后,在智能合約上鑄造相等數量的wBTC轉給用戶。如果想換回來,用戶可將wBTC打入智能合約,由商家銷毀后再將BTC兌付給用戶。用于抵押的BTC由一個名為Bitgo的中心化機構托管。類似機制的X-BTC并不少。DeFi在今年爆發后,tBTC、pBTC、renBTC等多個錨定類BTC誕生。早在去年10月,錢包服務商imToken旗下的DEXTokenlon就發行了imBTC。

DeFi 概念板塊今日平均漲幅為7.24%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為7.24%。47個幣種中41個上漲,6個下跌,其中領漲幣種為:REP(+16.11%)、ZRX(+15.65%)、BZRX(+14.79%)。領跌幣種為:HOT(-9.98%)、DMG(-5.05%)、LEND(-1.42%)。[2021/7/22 1:08:45]

錨定BTC資產市值對比Tokenlon運營負責人曉偉告訴蜂巢財經,當時發行imBTC的確是因為看到了巨大的空間,「BTC在中心化的交易場景中有非常好的流動性,而以太坊上的MakerCDP和Compound等DeFi應用上缺乏優質抵押品,制約了流動性規模的擴大。」「想象一下,當用戶擁有一枚可編程的比特幣,能與DeFi、Staking或DEX等智能合約無縫交互并產生價值,而且還能擁有15秒的交易出塊速度和即時收益,這件事是不是就很值得嘗試?」這種便利性和可能產生的價值,反過來刺激了Tokenlon用戶交易BTC的需求,「所以我們毅然推出了imBTC。」「幣王」大舉進入DeFi還需通兩關

ConsenSys創始人:DeFi建立的合作市場會增加項目的真正用戶:ConsenSys的創始人Joseph Lubin發推表示:“大家可能以前曾經聽過我談論所有權經濟。DeFi證明了建立更多的合作市場是有可能的,在這些市場中,價值不僅會增加給投資者或員工,而且還會增加項目的真正用戶。”[2021/1/28 14:11:37]

DeFi需要BTC。那么,持有者會將自己的BTC放入DeFi協議嗎?當這個問題擺在用戶面前時,遲疑還是有的。「我肯定會參與,」DeFi發燒友賽博是愿意的,但前提前是能保證安全,他說,由于比特幣主網本身不支持智能合約,目前的跨鏈方案都不夠完美,安全性將是用戶的最大顧慮。wBTC、imBTC都是利用智能合約發行錨定資產的方式,實現BTC在以太坊上的跨鏈流通。其中,wBTC用顯示鏈上余額的頁面來保證透明性,同時有相應的DAO社區組織用以實現去中心化決策。但用戶抵押其中的BTC是由中心化機構Bitgo托管的。

11月15日wBTC還剩124260枚這曾引起以太坊創始人VitalikButerin對wBTC透明度不足的質疑。今年8月,他在推特上表示,依然擔心比特幣錨定幣WrappedBTC是否值得信賴,「希望這些代幣至少能遷移到大小合適的多簽名智能合約上。」imToken運用負責人曉偉也坦言,當前由于區塊鏈基礎設施的限制,BTC的跨鏈流通無法在理想的去中心化與易用性上做到兩者兼得。imBTC選擇遵守安全、透明的原則下,暫時使用中心化托管,先保證imBTC的易用性。Tokenlon也正在探索去中心化,計劃在不失易用性的前提下將中心化托管轉型為DAO的托管方案,實現更透明的管理。「去中心化管理抵押資產是BTC流入DeFi市場面臨的挑戰,」曉偉還認為,使用成本也會讓一部分人放棄抵押BTC,「因為每種ERC-20的BTC都有特定的用途和場景,用戶在使用BTC參與DeFi時,需要進行跨鏈,不同格式之間的轉換操作會導致BTC在以太坊上無法平滑映射,這就增加了摩擦成本。」盡管目前的解決方案不是最優,曉偉依然看好比特幣在DeFi應用中的前景。他認為,DeFi市場需要優質的抵押資產,而BTC的屯幣黨是可以在DeFi上獲得收益的,這兩個生態的能融合會實現雙贏。據他觀察,DeFi豐富的創新項目以及高收益不斷吸引著更多BTC錨定資產進入了以太坊DeFi生態,這一趨勢增長迅速,而且還在持續。BTC錨定資產大部分進入到智能合約中,參與質押挖礦、借貸,并享受對應收益,「這一流動趨勢,進一步拓寬了比特幣的應用場景,鎖入DeFi協議參與去中心化金融,也減少了比特幣的流通量,對BTC價格客觀上起到通縮的支撐作用。」截至11月15日,wBTC鎖倉金額達到19.9億美元,沖到了DeFi協議TVL排行榜第三,僅次于Uniswap和MakerDAO。保持上漲態勢的BTC正在涌入DeFi。

火幣尖峰對話|今天,我們為什么要討論DeFi?:7月30日,由金色財經作為獨家戰略媒體支持的火幣尖峰對話DeFi系列首場AMA將于15:00線上開啟。

此次對話以“今天,我們為什么要談論DeFi?”為主題,金色財經合伙人佟揚將與火幣去中心化事業部運營負責人高潮深度探討DeFi發展的那些事,為行業從業者呈現真實的DeFi發展圖景。

更多詳情見原文鏈接查看。[2020/7/30]

編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載。沃倫·巴菲特向年輕投資者傳達了一個信息:將平均成本法用于主要股市指數.

1900/1/1 0:00:00作者:AndreCronje翻譯:Typto翻譯機構:DAOSquare 什么是預言機?預言機是提供特定問題答案的外部數據源,例如:“過去24小時紐約的溫度是多少”.

1900/1/1 0:00:0010月26日至11月2日比特幣和以太坊鏈上數據周報。活躍地址 上周比特幣全網活躍地址數量為588.77萬,環比下降13.41%;而以太坊全網活躍地址數量則為385.4萬,環比下降1.09%.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載。比特幣(BTC)價格正經歷一個不穩定的時期.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMBOURGI,Odaily星球日報經授權轉載。美國聯邦儲備委員會周一在其網站上發布了一篇新綜述,表示其擴大了對中央銀行數字貨幣的研究.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。自今年10月末以來,比特幣一路高歌猛進短時甚至逼近17,000美元大關,創下今年價格新高.

1900/1/1 0:00:00