BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+0.72%

ETH/HKD+0.72% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+3.28%

ADA/HKD+3.28% SOL/HKD+1.12%

SOL/HKD+1.12% XRP/HKD+2.39%

XRP/HKD+2.39%編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。DeFi最初在2020年被人廣泛注意還是因為一次安全事故。2月15日和19日,貸款協議bZx接連遭受黑客攻擊,黑客先后使用多個協議組合實現套利,致使數百萬美金流失。盡管項目受損,但也從另一方面讓外界注意到DeFi這種「套娃」式的組合性。在之后的半年內,用戶的注意力已經不在安全性上,Compound以流動性挖礦掀起財富效應,Balancer、Curve等DeFi協議紛紛跟進。而后,YFI、Yam等公平分發代幣的項目出現,更是激起了「全民Farming」的熱情。人們以抵押穩定幣、主流資產或提供流動性的方式,種葡萄、做壽司、腌泡菜。從以太坊上成長起來的協議模式,被人在EOS、波場、幣安智能鏈上復制。這一波挖礦狂潮如同加速度,推著DeFi登上加密資產市場的主舞臺,成為整個2020年最熱門的話題。9月,DeFi開始降溫。截至10月29日,以太坊DeFi資產總市值較9月1日的高點跌去42.78%。即便如此,DeFi仍然給行業留下深刻影響,從主流的中心化交易所將之當成基建搬入業務板塊就可見一斑。「DeFi沒涼,只是回歸到平穩發展期了。」面對DeFi的退潮,Maker中國社區負責人潘超如此評價,在他看來,DeFi泡沫被戳破是一件好事,行業開始關注除了激勵之外的發展路線。可以看到,包括Uniswap、Synthetix在內的DeFi協議開始探索Layer2擴展解決方案,一些從業者將精力放在NFT、預言機等領域的創新上。耕耘5載,DeFi歷經無名時代,穿越牛熊,而后依托流動性挖礦在2020年進入主流視野。盡管這其中有諸多泡沫,但DeFi的可行性和發展潛力得到驗證。這塊新生的市場進入了下一階段的征程。黑客攻擊意外啟蒙DeFi「套娃」

SushiSwap在Metis上啟動Trident AMM和Bentobox挖礦:7月28日消息,SushiSwap現已在Metis上啟動Trident AMM和Bentobox挖礦。[2022/7/28 2:43:32]

在Compound用流動性挖礦點燃DeFi爆發的引線之前,DeFi更引入注目的是幾起黑客攻擊事件。2020年初,經過近5年的迭代蟄伏,去中心化金融領域幾顆明珠愈發閃亮,Maker、Compound、Uniswap、Balancer、Aave、dYdX等協議在2019年實現了用戶規模和資產規模的大幅增長,以低滑點和低手續費為主打點的去中心化穩定幣交易所Curve于1月上線。各「協議」間互相組合、套利的「樂高」玩法先被黑客盯上了。今年2月,DeFi貸款協議bZx在一周內遭遇兩次攻擊,黑客空手套走超百萬美金。細究發現,黑客在充分了解DeFi的情況下,針對單一協議漏洞進行攻擊后,出了一套組合拳。在第一起攻擊中,黑客分別使用了dYdX、Compound、bZxFulcrum、Kyber、Uniswap等多個DeFi協議套利1271ETH,價值超32萬美元。「簡單來說,黑客利用了bZx的合約漏洞,借了大筆錢,然后在bZx接入的Kyber和Uniswap上操縱價格,套利成功。」Maker中國社區負責人潘超表示。在這起攻擊發生的三天后,黑客再次出現,又一次調用了包括Synthetix在內的多個DeFi協議,最終成功獲利2388個ETH,時值約64.4萬美金。時至今日,類似的安全事件仍時有發生。10月26日,Harvest遭受了閃電貸攻擊,更早前,借貸協議Lendf.me被盜,Balancer也曾因閃電貸攻擊遭受損失。不過,從2月份bZx安全事件開始,DeFi協議之間的組合互操性,意外因黑客的出手被廣而告之,「套娃」屬性開始被外界悉知。流動性挖礦帶來蝴蝶效應

開放式金融流動性挖礦服務平臺BonFi V1版本已發布:據官方消息,開放式金融流動性挖礦服務平臺BonFi宣布已面向公眾發布平臺的V1版本。據介紹,除了提供搭配相關預測引擎的各種DeFi產品,平臺的BonVest功能還允許用戶通過提供相關數據來優化他們的加密投資組合。

BonVest的所有功能可以通過在BonFi原生DeFi產品中質押至少2500 BNF來解鎖,這些產品包括BonFi Rookie Staking Pool和BonFi Professional Staking Pool。[2021/4/16 20:28:14]

6月15日,加密世界的主流人群將目光聚焦在主流幣減產后的市場表現時,一個對DeFi發展頗有意義的歷史事件發生。知名借貸協議Compound宣布開啟流動性挖礦,用戶參與借貸即可挖得COMP代幣。將「交易挖礦」改造到鏈上的玩法,就像是蝴蝶扇動翅膀,帶來了一場DeFi的大爆發。流動性挖礦啟動后,COMP代幣第一時間上線Uniswap。次日,COMP的流通市值便超越Maker的治理代幣MKR的市值,坐上了DeFi協議市值榜首。財富效應讓Compound短時吸引了大量用戶和資金涌入。據「藍狐筆記」統計,截至7月5日,Compound總存款超過13.9億美元,大約比20天前增長10倍,貸款總額超過7.7億美元,大約比20天前增長30倍;存款人數達到30616,借款人數達到4248。

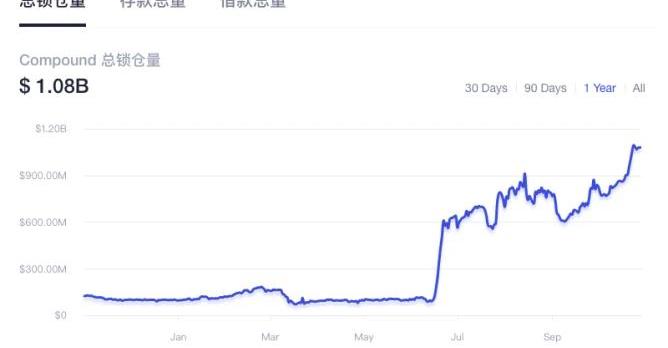

開啟流動性挖礦后Compound鎖倉資金大漲與此同時,COMP也走出了以太坊上的DEX范疇,登陸了包括OKEx、Coinbase、幣安在內的數十家中心化交易所。現象級項目的「出圈」加速了DeFi這個版塊的知名度。流動性挖礦并不是一個新模式。這個術語早在幾年前由CoinFund的創始人JakeBrukhman提出,他討論了「GeneralizedMining」的概念,流動性挖礦的巧妙之處在于,某一網絡有特定需求如流動性供應時,用戶提供流動性便可獲得代幣獎勵。許多人也將其稱為「收益耕種」。這種激勵模式一經Compound發起便迅速風靡。去中心化交易所Balancer迅速跟進,以類似方式發行BAL代幣,它的流動性也從6月5日不到2000萬美元,增長到7月5日的1.4億美元,一個月時間內增長了大約7倍。而后,Curve、Bancor、Thorchain、mStable、bzx、Kava等協議也加入了流動性挖礦大軍。DeFi的故事走到這里,相比此前一年一蹣跚簡直是加速度。7月初時,DeFi仍只是一些機構和早期DApp玩家參與的游戲,多數投資者還沒有搞清楚DeFi究竟是什么?流動性挖礦怎么玩?一些關于DeFi的線下普及活動和線上分享討論,讓DeFi從小眾到大眾地蔓延開來。「套娃」挖礦開啟DeFi小牛市

BTC預計6天6小時后上調挖礦難度3.34%至22.60 T:據BTC.com數據,目前比特幣未確認交易量為77934筆,全網算力為164.28 EH/s,24小時交易速度3.66 txs/s。當前挖礦難度為21.87 T,距離難度調整還有6天6小時,預計下次挖礦難度將上調3.34%至22.60 T。[2021/3/27 19:21:45]

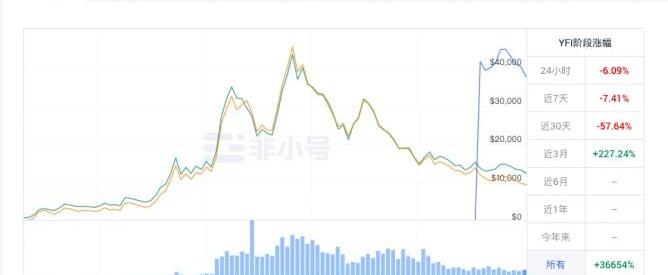

「Compound流動性挖礦是一個導火索,但不是引爆點。」潘超之所以如此看待,是因為他覺得Compound當時還是少數人的游戲,直到YFI上線之后,「雪球」才滾大,讓更多人加入進來了。7月18日,DeFi協議yearn.finance正式推出子治理代幣YFI,用戶可以通過給平臺的聚合流動性池提供流動性來獲得代幣。與Compound這類早期募資并給投資人分發代幣不同,YFI采取了一種極具區塊鏈精神的代幣分發方式,0私募、0預挖,總量30000枚代幣全部通過「挖礦」產出,并開啟DAO治理。YFI面世后,迅速得到眾多幣圈大V熱捧。它的業務模式也極具創新,yearn.finance主打聚合器概念,可智能將其期望借出的代幣在dYdX、Aave、Compound之間自動分配劃轉,來讓用戶獲得最高收益,這個產品后來被人形象比喻為「機槍池」。YFI進入主流加密世界視野,主要源于它夸張的漲幅和幣價。根據非小號的數據,YFI登陸市場5天后便從3美元突破1000美元;又用一個月時間,幣價被推上了8900美元,相當于0.72個BTC;在登陸主流CEX后,YFI繼續上漲,最終于9月13日超過44000美元,約等于4.15枚BTC。超越比特幣價格,放在以前,不過是各種項目幣喊出的口號,吹出的牛皮,畫的大餅。結果,被2020年DeFi賽道的YFI做到了。

火幣礦池今日上線新BTC鎖倉挖礦產品:火幣礦池消息,為滿足更多用戶主流數字資產的挖礦需求,平臺不定時更新上線BTC、USDT鎖倉挖礦產品。今日上線一款BTC鎖倉挖礦產品,產品期限為90天,形式為月付,開放額度為150 BTC,最小鎖倉額度為5BTC, 鎖倉截止時間為2020年12月7日 16:00。火幣礦池主流數字資產鎖倉挖礦分為USDT和BTC兩個鎖倉幣種,產品將不定期更新,用戶可進入火幣礦池APP查看產品詳情。[2020/11/30 22:35:28]

YFI最高漲超44000美元這段歷程,幾乎是DeFi板塊最高光的時刻。在此期間,Yam掀起的「套娃」挖礦模式進一步推升了市場熱情。8月12日凌晨3點,DeFi項目Yam.finance開啟流動性挖礦。與Compound、YFI這類協議內自挖礦的模式不同,Yam開設了8個流動性挖礦池,用戶可以抵押YFI、Weth、COMP等資產參與「挖紅薯」。上線初期,挖YAM代幣的最高年化收益達到了22000%。包括BitMEX創始人AuthurHayes在內的各路人馬,都當起了「農民」,爭挖頭礦。僅6個小時,Yam鎖倉資產價值達到2億美元。「紅薯效應」下,可用作挖礦的抵押資產們齊齊上漲,「套娃」模式開始顯現威力。幣圈大V「超級比特幣」將其稱為「美麗的泡沫新世界」。盡管最終Yam因增發Bug僅瘋狂了36個小時,但它卻成了「全民Farming」的開端。類似的「套娃」挖礦項目大批涌現,越來越多「老韭菜」學習鏈上操作,成為「農民」。人們以抵押USDT、主流資產或提供流動性的方式,種葡萄、做壽司、腌泡菜……這股收益耕作帶起的DeFi浪潮也蔓延到EOS、波場、IOST等公鏈,甚至中心化交易所的代表幣安也快速研發了幣安智能鏈,吸引DeFi協議。Justswap、DFS、Defibox、Coral、SUN、BESTKITCHEN等項目出現在這些公鏈上。而中心化交易所也紛紛以月均10個的速度上線DeFi代幣,整個DeFi生態空前繁榮。一個值得關注的里程碑是,9月1日,Uniswap總交易量超過100億美元,創造了屬于DEX的記錄。根據歐科云鏈的數據,6月1日至9月1日的三個月間,以太坊DeFi項目總市值從31.5億美元增長至177.4億美元,整體漲幅達到463.17%。DeFi的崛起帶來了一波屬于DeFi資產的小牛市。泡沫破碎DeFi再度進入平穩發展期

動態 | 趨勢科技披露針對中國計算機的Monero挖礦僵尸網絡:據coindesk報道,趨勢科技在新博客文章中披露了一個專門針對中國的Monero挖礦僵尸網絡,其網站看起來像是去年Outlaw黑客組織發現的僵尸網絡。趨勢科技表示,新攻擊僅限于中國的計算機。惡意軟件通過惡意URL傳播,該惡意URL捆綁在Monero挖掘腳本和基于后門的漏洞中。趨勢科技估計,黑客已經通過加密劫持每月挖掘25萬美元的Monero。[2019/6/14]

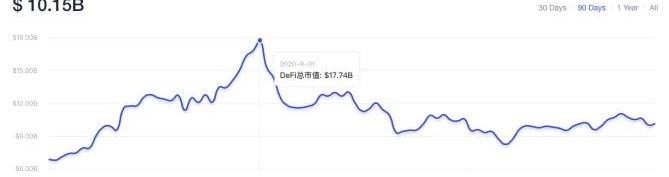

三個月間,區塊鏈行業無人不談DeFi,它成了區分「新韭菜」和「老韭菜」的分界線,似乎不參與DeFi就要被時代拋棄。但在「收益耕作」的大爆發中,人們發現,不少項目冒出頭來只是「為了挖礦而挖礦」,并不產生實際價值,本質上玩的仍是資金游戲。與此同時,Uniswap等DEX上也出現了很多無團隊、無審計、無開源的三無假協議,被稱為「土狗」項目,各種騙局和亂象附著在DeFi熱土上。Defibox基金會中文區代表Denny參與了多個挖礦項目后認為,DeFi市場缺乏理性,大多流動性挖礦本質是零和游戲。市場走勢也印證了泡沫存在。進入9月,DeFi項目代幣齊齊下跌,曾經因流動性挖礦爆火的SushiSwap治理代幣SUSHI從最高13.4美元跌至2美元以下,如今僅報價0.65美元。包括YFI、COMP、BAL在內的多數DeFi資產價格都遭遇腰斬,參與DeFi項目的收益率急降,這波小牛市幾乎走到尾聲。9月17日,天王級項目Uniswap以空投發幣的方式再度掀起市場熱情,治理代幣UNI從約2美元最高漲至8.66美元,DeFi市場又經歷了幾日的歡騰。不過,Uniswap最終還是沒能單騎「救市」。臨近10月,DeFi開始全面降溫。歐科云鏈數據顯示,10月29日,以太坊DeFi資產總市值為101.5億美元,相比9月1日177.4億美元的高點,跌去42.78%。

以太坊DeFi資產總市值較高點縮水42.78%「投機少了,熱錢走了,資產價格和市場熱度就會下降。」潘超笑稱,地心引力開始發生作用了。他認為,此前DeFi資產漲得太夸張,跌下來是一種價值回歸,如今DeFi并不算涼,只是回歸到一個平穩發展期,泡沫戳破是一件好事,DeFi技術上的發展更樂觀,行業開始關注正確的路線。近一個多月時間,一部分人開始將目光轉向以BTC為代表的主流資產市場,另一部分人則繼續鉆研DeFi領域的不同業務版塊,包括預言機、NFT等等。YearnFinance創始人AndreCronje也繼續著他的DeFi實驗,10月28日,他推出了去中心化鏈上服務外包網絡——Keep3rNetworkv1測試版;EOS網絡上則誕生了Organix這樣的去中心化合成資產發行與交易協議。與此同時,為了解決以太坊gas費較高等問題,眾多DeFi協議正競相探索Layer2擴展解決方案。Uniswap正在開發V3版本,其創始人HaydenAdams表示V3將「解決所有問題」;Synthetix也在邁向L2Synthetix,9月份,該協議進行了兩次升級,旨在降低gas費用。「這波DeFi的小爆發已經完成了歷史使命,」潘超表示,越來越多人開始關注DeFi,學習鏈上操作,很多開發者鉆研如何構建創新DeFi應用,生態壯大了。當然,在潘超和Denny看來,DeFi距離真正的普及應用還比較遠。在Denny的構想中,DeFi的理想世界是,用戶可以持有主流的數字資產隨時隨地借款、貸款、交易、抵押。現實世界不容易實現的金融服務,可以通過區塊鏈很快實現,做到金融普惠。「當用戶規模達到世界人口2%即1.5億的時候,DeFi可能會有真正的大規模爆發,我預計需要一兩年的時間。」比太錢包開發者文浩向蜂巢財經透露,作為錢包服務商,他也一直在做錢包的迭代升級,讓錢包做到更安全和好用,幫助用戶更容易接入區塊鏈世界。在他眼中,當以太坊2.0逐漸落地,基礎設施完備,DeFi作為基礎金融服務會有長期的數據增長。2015年至2020年間,DeFi一步步探索去中心化借貸、交易、「銀行」等場景,其間既有Maker、Aave、Uniswap這樣的探索者留存至今;也有以德EtherDelta、BitShare這樣的項目在完成啟蒙使命后淡出歷史舞臺。縱觀DeFi五年來的發展,它歷經了無名時代,穿越牛熊,而后依托流動性挖礦在2020年進入主流視野。盡管這其中有諸多泡沫,但DeFi驗證了它的可行性,向外展現出潛力。潘超希望,人們可以逐漸忘掉「DeFi」這個詞,隨著DeFi和CeFi逐漸結合,底層協議越來越成熟,中心化資產和實物資產與DeFi世界無縫連接,用戶可以無感地獲得DeFi帶來的高效和便利。當人人不再提DeFi這個概念而是使用它時,DeFi的時代才算真正到來。

Tags:EFIDEFDEFICOMUMEfinanceLibre DeFiDefi Shopping StakeCOMP價格

編者按:本文來自加密谷Live,作者:RaymondYeh,翻譯:李翰博,Odaily星球日報經授權轉載。收益率耕作是目前去中心化金融領域的新貴.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐DappRadar和MondayCapital聯合發布的一份新報告分析了主要DeFi協議中的代幣分配和治理提案.

1900/1/1 0:00:00據媒體報道,世界上最大的糖提煉廠AlKhaleej在迪拜經濟開發區開通了在區塊鏈上的糖的現貨的通證的交易。糖通證的交易量可以從一公斤到一百萬噸,交易費用為0.4%,托管費用是每年2.5%.

1900/1/1 0:00:00加密藝術市場正在崛起。“RightPlace&RightTime”是一個基于比特幣價格波動行為的數字藝術作品,該作品售價高達10萬美元;藝術家特雷弗·瓊斯創建的數字藝術作品“畢加索的公牛”在Ni.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC在9000美元上方盤整,保持低波動:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),B.

1900/1/1 0:00:002020年10月20日,密碼極客發起了第一期。我們非常榮幸邀請到了Parity亞洲區技術總監賈瑤琪博士做客密碼極客大咖直播間,為大家講解《如何基于波卡開發區塊鏈項目》.

1900/1/1 0:00:00