BTC/HKD-0.64%

BTC/HKD-0.64% ETH/HKD-2.34%

ETH/HKD-2.34% LTC/HKD-2.42%

LTC/HKD-2.42% ADA/HKD-1.58%

ADA/HKD-1.58% SOL/HKD-2.61%

SOL/HKD-2.61% XRP/HKD-3.31%

XRP/HKD-3.31%“不要嘗試理解它,去感受它。”電影《信條》國內公映之際,正是這輪Defi浪潮的一個高點:基于以太坊的Sushi把剛火了一個月的YFI打成了“古典Defi”;基于波場的各種蔬菜幣將迎接孫宇晨Sun的陽光普照,本體也上了第一個Defi幣;EOS則帶著需要用手機注冊和KYC的“去中心化交易所”鯨交所也來玩起了Defi。Defi帶起的暴漲暴跌和電影《信條》一樣,都在網絡上引發熱議。本人恰好從《信條》及其現象所反應的事實看到了Defi浪潮和它的幾處相似點,因此接下來將給大家分享下心得體會。

1.鉗形攻勢

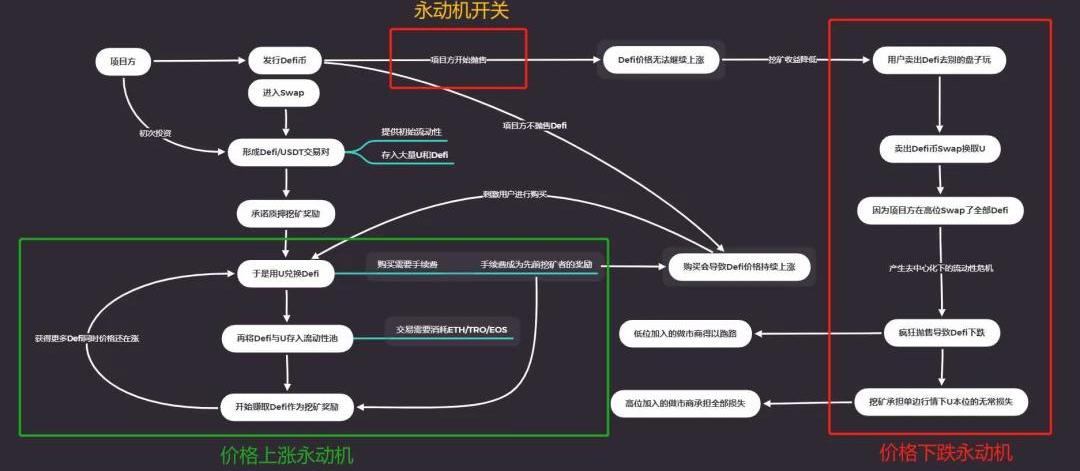

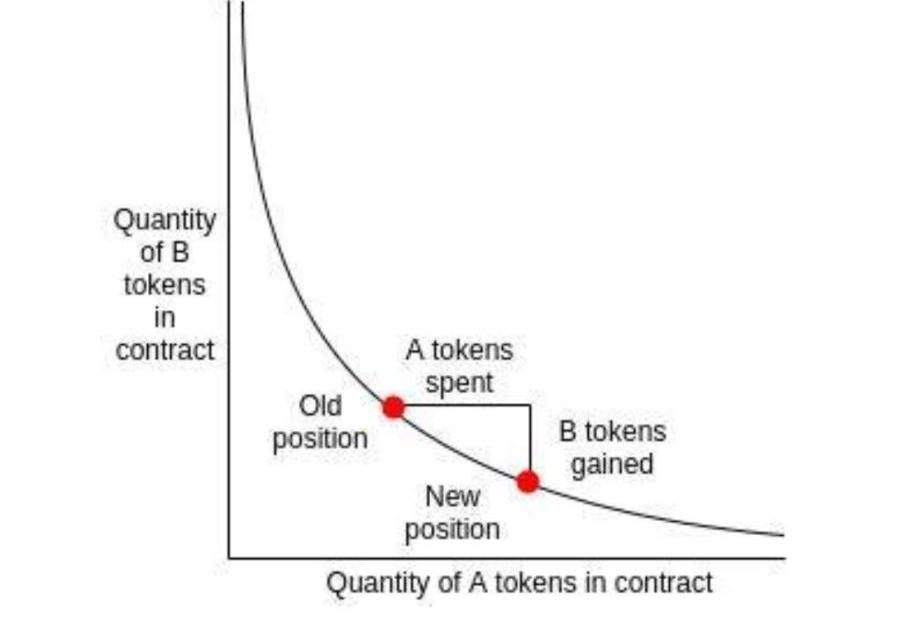

《信條》中有個概念叫“鉗形攻勢”,認為它是時間逆轉的動力,即世界上同時存在一群在正向時間活動的人和一群在逆向時間活動的人,而我們經歷的所有事件,都已經是這兩群人同時行動、互相角力之后形成的結果。實際上在二級市場,無論是股票、商品、外匯還是幣圈,只要是基于訂單簿模式的交易,道理也是如此。市場上永遠存在多軍和空軍,我們經歷所有的漲跌和價格波動,都是多軍和空軍同時行動、相互角力之后的結果。而在Defi世界,訂單簿模式已經被拋棄。Uniswap開創的“自動化做市商”成了Defi中的主流。實際上該模式在之前Bancor、EosRam、Fomo3d都有實踐,與之相比Uniswap模式的創新在于持幣者可以參與資金池的添加。

以太坊社區提案將Gelato Network內部DeFi用例G-UNI衍生為獨立項目:3月14日消息,以太坊社區中的一份提案提議將以太坊智能合約自動執行工具 Gelato Network 的內部 DeFi 用例 G-UNI 衍生為獨立項目。該提案提出:G-UNI 是由 Gelato 核心開發人員構建的內部 DeFi 應用程序,用于展示 Gelato 自動化基礎設施的功能。但截止目前,G-UNI 的 TVL 已經超過 5 億美元,是迄今為止 Uniswap v3 上最大的 LP,且許多主要的 DeFi 項目(MakerDAO、Aave、Fei、Frax、Angle 等)已經在使用該產品進行流動性挖掘。

提案中提到,一旦被通過,G-UNI 將更名為 Arrakis Finance,并將發布治理 Token SPICE。[2022/3/14 13:55:38]

相比訂單簿模型,AMM模式天然適合散戶。訂單簿模型下,交易品的定價是由其總盤子約千分之一的籌碼碰撞決定的。只要擁有足夠比例的一致行動者,就可以操縱大眾籌碼買賣。主力在拉盤時候,散戶的買入行為呈加速狀態,一定是在后期高速情況介入。而掌握30%籌碼的主力在砸盤時,掌握70%籌碼的散戶,可能因為在上班、看電影、吃午飯,沒有將手上籌碼放在“買/賣”盤口上貢獻流動性和定價。等下班后、看完電影、吃完飯后,發現已經跌了20%,再忍忍吧,過一段時間又跌了,如果受到錯誤的“價值投資”理念而去加倉,造成降低成本的錯覺,然后再過一周價格新低。如此反復下,散戶最后在低位受盡折磨,把籌碼又還給了主力。而AMM對這個情況帶來了極大的改變:首先,散戶和主力在市場上價格影響力的差距大大減少了,只剩下了數量的差距。因為散戶在機器幫助下自動做市,無論他們在上班、看電影還是就餐,幣都在鏈上提供流動性。大戶擇時砸盤的影響力和動能被減弱了;其次,Uniswap與散戶的互助成功使其交易體驗比肩三大交易所,想想三大交易所抽了散戶多少水、花了多少錢找專業做市團隊才達到這個程度;再次,小市值的幣在AMM模型下,初始階段對散戶更友好。這塊將在下一節分析。2.復雜的故事

歐易OKEx DeFi播報:DeFi總市值753.00億美元,歐易OKEx平臺TRB漲幅最大:據歐易OKEx統計,DeFi項目當前總市值為753.00億美元,總鎖倉量為852.10億美元;

行情方面,今日DeFi代幣漲跌各異,歐易OKEx平臺DeFi幣種漲幅前三位分別是TRB、WING、CHZ;

截至19:30,OKEx平臺熱門DeFi幣種如下:[2021/4/27 21:04:35]

批評《信條》的人有個觀點認為看電影是圖個樂,為什么要搞那么復雜,讓觀眾去想那么多。為什么看懂一個電影要去了解逆熵、正電子等理論。同樣的,很多人也疑惑,投資比特幣為什么要去了解私鑰、拜占庭將軍問題;投資以太幣為什么要去了解智能合約等等。但現實是,越是新的事物,在缺乏數據的情況下,越無法用簡單的故事來描述。而大部分新生事物,也是基于過去技術的組合和改進。Defi的故事很復雜,復雜到它可以從現代金融的信貸系統起源中找到蛛絲馬跡,復雜到因為它發展太快,2020年3月coingecko出版的《HowtoDeFi》中大半內容已經過時。這樣一個充滿生命力的系統,除非了解它的過去,否則沒人能完全理解這個系統的現在,對它的未來也知之甚少。

在過去,幣圈內部是一個只有交換和交易的博弈市場。區塊鏈的范式是“胖協議、瘦應用”,所以無法像過去互聯網app那樣捕捉現金流,只能靠幣價上漲實現價值。而幣價上漲的根源是這個協議的系統功能越來越完善、越來越獨特、越來越好用。因此在發展過程中,不管是項目方還是持幣大戶,會通過投資、補貼,激勵一些人來對協議進行開發、完善、做新東西,簡單來說就是要做“生態”、“平臺”。此時對于持幣大戶,有兩個選擇:一種是靠信仰搭便車,把幣放錢包里,什么都不管然后裝死幾年賣掉;另一種是積極型的,會用自己的幣支持創業者。一個項目的發展當然不能靠搭便車的人,但積極型的大戶也會遇到嚴重的瓶頸:一是隨著創新難度的提升。創新越往深處越需要大項目、明星團隊來參與。募資金額開始增加,預期的回報也開始嚴格,傳統金融市場第一輪第二輪帶來的代幣分配不均也開始出現,此時各種營銷、圈內圈外關系緊密,站臺機構多的項目開始受到了歡迎,從而擠壓了小型團隊生存和發展。“團隊能發幣割韭菜為什么要做事”,整個市場創新的氛圍受挫;二是創新的試錯性和破壞性。前者意味著,大戶可能投資了20個團隊,然后有一個做了出來,但將導致其余19個團隊失敗,投資打水漂,算總賬時得不償失。后者意味著,要不要投資“協議顛覆者”,例如大量的“以太坊殺手”、“顛覆以太坊”項目開始以以太幣募資,作為以太幣大戶,是否要參與?按照傳統市場,當然要參與,雅虎錯失谷歌、微軟錯失臉書都是案例。但像2018年那樣,EOS一邊每天募集大量的以太幣,另一邊砸以太幣來拉盤EOS,就很令人反感。博弈下來,積極的大戶開始越來越保守,因為他們在后期的積極反而造成了死亡螺旋,進入“投資是找死,不投是等死”的狀態。后來無論是交易所主導的IEO還是線下詐騙傳銷,都改不了沒有阿爾法的現狀:漲的時候買什么都是漲,跌的時候買什么都是跌。改變這一現狀需要信貸市場發揮作用,歷史上也是如此。19世紀在英國就有大量小商人通過票據貼現來從事貿易了。這些新式商人對舊資本家、貴族展開了咄咄逼人的攻勢。利用杠桿的商人可以以更低廉的售價完成交易,從而更好的占領市場,贏得競爭,并且為未來產品的改進和創新也贏得了空間和優勢,反過來又提升了整個社會的效率和福利。

創新DeFi協議CK20即將開放創世挖礦:3月2日消息,創新DeFi協議CK20即將開放創世挖礦。CK20是由CK20實驗室主導發行在TRON公鏈上的去中心化金融DEFI協議,團隊成員包括Yearn.finance的核心技術人員。[2021/3/2 18:06:46]

《倫巴第街》中的一個例子,論證了信貸降低了商品價格而在幣圈里,早期的信貸類Defi最大的問題是質押A幣賺A幣,所以它的幣價還是會陷入上升、下降螺旋。即使是穩定幣,中介如交易所、錢包,拿到質押的幣,也是去做交易所套利、永續合約收費率、OTC差價等等,不但收益不高,資金也并沒有流動到幣圈底層的其他資產,因此市場給的利率并不高。而在Uniswap出現并完善市場機制后,這筆錢有了新去處。這里要先理解下流動性挖礦、二池、治理代幣,以及三者結合帶來的化學反應。流動性挖礦在海外認為始作俑者是Synthetix、Compound和Balancer,但國內大家更熟悉的是Fcoin,大家為一個項目提供服務,拿到系統自身的代幣作為激勵。現在在以太坊合成資產技術成熟后,人們可以實現在Uniswap獲得提供流動性的獎勵LPtoken,然后用LPtoken質押換取其他項目的流動性挖礦獎勵。流動性挖礦的核心指標是鎖倉量。流動性挖礦在形式上實現了分配公平,支持某幣挖礦的,只要該幣大戶愿意參與,就能白送一堆的新幣,而散戶也可以挖,不存在POW那樣需要大量現實世界前期場地的開支。二池項目方自己代幣和主流幣的AMM資金池稱為二池。通常,項目方會為二池參與者給予高倍數激勵,類似staking,但和staking不同的是,在Uniswap或者Balancer上添加AMM那一刻,被挖的代幣就有了價格。代幣有了價格,也就有了自動計算出的挖礦年化收益,因為早期該代幣流通量少,而且剛開始挖,所以參與二池的代幣量不大。但二池的獎勵豐厚,會出現短期低成本高收益的“幻覺”,因此僅在CMC和Coingecko上就能看到遍地的年化1000%二池。如果是二池頭礦,收益會非常高,本人親眼見過最高的是幣安智能鏈上Bakeryswap的頭礦,在網頁能刷到的時候達到了百分之四億。

Dedaub已通過一次白帽攻擊將DeFi Saver客戶的資金安全轉移:智能合約安全公司Dedaub發文稱,已通過一次白帽攻擊將DeFi Saver客戶的資金安全轉移。該文稱,在DeFi Saver部署的智能合約中發現一個關鍵漏洞后,Dedaub利用了該漏洞,并于1月5日與團隊取得聯系。DeFi Saver團隊立即作出回應,不到20小時,客戶資金已通過一次白帽攻擊恢復安全。

Dedaub稱,該漏洞將會影響DeFi Saver服務的主要用戶,過去2個月有200多名客戶將存款存入這個易受攻擊的合約中;該漏洞最初是通過復雜的靜態分析而非人工檢查來標記的,在涉及金融資產時,自動化分析通常是一種低價值的警告;通過使用DeFi Saver的閃電貸和代理授權功能可搶救用戶資產。[2021/1/11 15:51:17]

幣安智能鏈上的BakerySwap早期的收益,不過這個收益并未維持太久。

幣價僅靠二池便可在Uniswap上實現低成本暴漲暴跌而二池的存在其實利于散戶不利于大戶。對于大戶而言,如果買入,早期的AMM池因為還小,導致交易磨損大,得不償失。如果是賣,由于AMM的固定乘積曲線,越賣幣價的變化越遲鈍。而如果是做流動性,大戶也不愿意放太多的幣,因為如果未來幣價上漲,自己在資金池的幣會因為無償損失而減少。

DeFi項目Origin finance將補償受閃電貸影響的用戶:DeFi穩定幣項目 Origin finance宣布了一項計劃,以補償受11月700萬美元漏洞攻擊影響的用戶。11月17日,OriginalDollar宣布,其穩定幣項目已成為700萬美元閃電貸款攻擊的受害者。(Cointelegraph)[2020/12/13 15:02:45]

對于散戶,如果很看好這個項目,覺得現在幣價低,就可以直接在AMM中買,這過程中交易磨損最多也就扣個幾百塊。而如果覺得幣價高,那就去挖二池,高效的屯幣。總之,二池提供了無償損失、高APY挖礦收益、幣價變化的三方博弈機會,項目方用幾乎零成本實現了幣價早期的快速暴漲暴跌。治理代幣治理代幣是Dao理念的延續,幣即權力,有的項目只要有幣就能投票,有的需要持幣到一定百分比。治理代幣的存在利于大戶不利于散戶。當大戶免費拿到大量這部分的幣,同時又認可它時,就會發動有利于該項目市值增加的提案,比如做大二池,或者聯合其他項目方,使其他的挖礦支持該幣,或者支持其他的幣來挖這個項目,近期的案例就是FTX的CEO挖了很多Sushi,然后用在Sushiswap上投票支持用自己的項目SRM來挖Sushi,另一個就是波場的Pearl,上交易所后該團隊開始推用Pearl來挖Salmon。此時再回到本節開頭,大戶除了親自下場挖礦,剩下的又有了新選擇---機槍池。以YFI為代表,自動幫資金選擇資金池進行“挖-提-賣”,實現了年化20%-50%的“中等”收益,但仍然遠大于過去中心化交易所和錢包所提供的個位數借貸收益,以及發達國家現實中的接近零利率的理財。循環挖礦+二池+治理代幣+機槍池,實現了項目方可用更專心做項目,不需要做宣傳、不需要實名、不需要找資本站臺,接近零成本的讓幣價暴漲暴跌并且不用負責。幣價暴漲暴跌吸引投機者交易,早期低流動性適合散戶割大戶,后期高流動性適合大戶割散戶。海量的ETH被大戶從中心化交易所中提出來,投入海量的年化1000%的新項目二池,只去吃部分漲跌就達到了年化20%-50%收益要求。在如今的新階段,幣圈實現圈內大循環。對散戶而言,“投機像山岳一樣古老”,他們希望三天翻倍,十天五倍,對五年百倍、三年十倍不感興趣,Defi實現了散戶的訴求;對有信仰的大戶而言,他們希望資產背后對應的團隊持續作為,事業持續進步,并且接納大戶參與治理。他們愿意做時間的朋友,堅持資產本位,對價格波動不感興趣。Defi也實現了大戶的訴求。正如同無論站在欣賞、批評、解讀等各角度,《信條》都吸引了真正愛好電影的群體,Defi則吸引了真正熱愛區塊鏈的群體。參考資料:《Uniswap:國王已死,國王萬歲》《重讀YFI創始人AndreCronje三篇博客文章:流動性挖礦怎樣改變DeFi世界?》《倫巴第街》《盤點過去一個月Uniswap上的神幣》《押注百億美元DEFI獨角獸》

編者按:本文來自Cointelegraph中文,作者:SHEVCHENKO,Odaily星球日報經授權轉載.

1900/1/1 0:00:00ICO曾經風靡一時,如今幾乎消聲匿跡。IEO曾經火爆異常,如今已漸涼涼。區別是,ICO幾乎沒了,而IEO還在。今年,交易所還啟動過IEO。幣安就曾經用IEO形式上線了sand.

1900/1/1 0:00:00在美國SEC明確把通證分為工具型通證和證券型通證之后,在2018年時,美國市場中就開始出現技術平臺提供將資產進行通證化的功能。這些平臺如Polymath和Securitize等等.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JeffBenson,編譯:Kyle,星球日報經授權發布。要點:剛剛推出的以太坊2.0Zinken測試網取得了成功。該測試網旨在測試以太坊2.0區塊鏈創世.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。DeFi的發展和創新如火如荼,但它還是非常小眾的領域,其涉及的資產規模跟傳統金融相比差距非常大,傳統金融市場的衍生品交易超過數百萬億美元.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。最近幾個月,社會化代幣有快速發展的跡象。社會化代幣整體市值超過了2億美元,而在今年5月份還處于幾乎可以忽略不計的狀態.

1900/1/1 0:00:00