BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-2.5%

ETH/HKD-2.5% LTC/HKD-4.12%

LTC/HKD-4.12% ADA/HKD-2.76%

ADA/HKD-2.76% SOL/HKD-2.87%

SOL/HKD-2.87% XRP/HKD-2.16%

XRP/HKD-2.16%對以太坊上的DeFi農民來說,種地不僅要關注收成如何,還得看汽油(gas)費怎樣。不過只要在以太坊交易還能獲得巨大的經濟價值,gas價格就會居高不下。對于致力于為以太坊提供擴展方案的團隊,交易手續費高昂帶給用戶的困擾,則是個好消息。以太坊2.0姍姍來遲猶抱琵琶半遮面,Layer2方案則如火如荼,進展不錯。在《DeFi+Layer2已成趨勢,Layer2誰更受青睞?有哪些機會?》中,我們對比了多個Layer2領域的方案,而每組方案都在安全性、通用性、性能等諸多方面互有長短。這篇文章,我們關注Layer2方案的另外一面:對于DeFi可組合性的影響。DeFi被稱為金融樂高,可組合性是DeFi最基本的特性。在以太坊網絡上,不同DeFi應用的聚合和交互非常常見,聚合交易、閃電貸,流動性挖礦,持有LPtoken挖礦,甚至將NFT結合DeFi平臺的玩法,也逐漸出現。這是因為大家都是基于以太坊底層之上,在單個事務之中,可以同時調用多個智能合約。不過當我們把目光轉向Layer2的時候,問題會復雜得多,未來隨著越來越多的DeFi采用了Layer2方案,DeFi的可組合性還能存在嗎?DeFi+Layer2三種場景

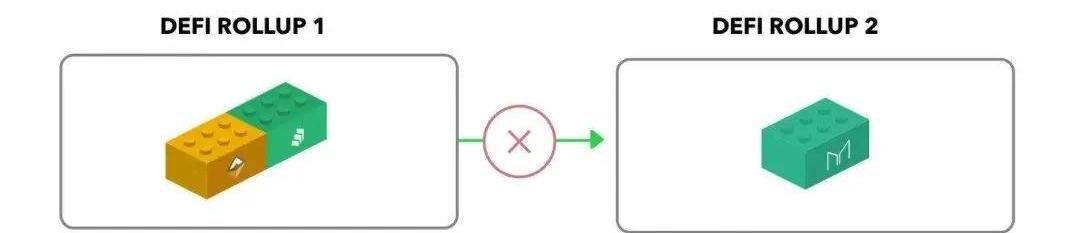

假設有這樣兩個DeFi應用:A和B。當Layer2方案上場,我們會遇到這幾種場景:場景1:A應用和B應用,都采取了同一種Layer2方案;場景2:A應用采用了一種Layer2方案,而B應用采取了另外一種方案;場景3:A應用采取了Layer2解決方案,而B應用仍然是原生的以太坊應用。三種場景下,A應用和B應用之間的可組合性是怎樣一種情況?場景1:兄弟同框,萬事好商量如果不同的DeFi應用,使用了相同的Layer2解決方案,問題相對容易一些。不過,前提是所采用的的Layer2技術支持不同DeFi之間的互操作,并且Layer2方案一定要支持智能合約才行,對于EVM的兼容性,也要足夠強,才足以支持DeFi應用之間實現可組合性。這些標準列下來,就排除了許多的Layer2方案了。這也是本文關注的重點:采用同一種Layer2方案的DeFi應用,如何實現組合性?下面我們會重點了解OR(OptimisticRollup)方案下,對于DeFi可組合性的影響,這可能也是最有可能實現二層可組合性的方案了。場景2:雞同鴨講,靠譜的翻譯挺重要筆者視野所限,暫時還沒留意到比較好的解決方案,能夠解決場景2的問題,能夠讓使用了不同Layer2方案的DeFi應用,能夠用一種優雅可信的方式相互組合,能夠互操作。也歡迎讀者予以指教。場景2所提到的困難在于,由于不同Layer2方案在實現機制上千差萬別,而DeFi應用與其他應用不同之處在于是重資產類型,對于資金安全的要求更苛刻。如果由于Layer2方案之間彼此不兼容而帶來資金安全方面的問題,就失去了Layer2方案的意義了。不過也并非完全沒有可能,畢竟就算是Layer2方案不同,其底層也都是以以太坊底層為基礎。如何構建一種彼此兼容的底層構件,讓Layer2方案之間的互通性更為普遍,用協議約定的方式,方便不同Layer2生態下的DeFi之間能夠良好兼容,這也是需要持續努力的方向。場景3:可能用單向通道的方式來解決在該場景下,A應用采取了Layer2解決方案,而B應用仍然是原生的以太坊應用。那么Layer2方案對于復雜操作的支持靈活性,就變得很重要。支持簡單的轉賬操作相對容易,而和原生底層的以太坊網絡之間進行交互,就要考驗到Layer2在智能合約支持、轉賬的完結性確認效率等方面的設計了。值得提醒的是,在Layer2解決方案如何影響DeFi應用的可組合性這個問題上,目前實際的探討、文獻和實踐案例并不太多,所以本文更多是起到拋磚引玉的作用,難免受到筆者本人認知局限的限制,還請讀者批評指正。以上是3種場景的簡單介紹,下面我們重點探討場景1的情況,即如果不同的DeFi應用采取了同樣的Layer2方案,可組合性會受到什么影響。在那之前我們要先了解下OptimisticRollup的實現原理。OptimisticRollup實現原理

SpiritSwap:因Multichain事件導致財政枯竭,計劃9月1日停運:8月9日消息,Fantom生態項目SpiritSwap于社區內宣布,因Multichain事件導致財政枯竭,該項目已沒有資金來支持日常運營。目前,SpiritSwap正在尋找一個新團隊來接手該項目,如果沒有找到潛在接手團隊,SpiritSwap將于9月1日停運,用戶需在此之前撤出其流動資金。[2023/8/9 21:34:00]

Optimism發布了測試網,是上周Layer2領域的大新聞。Layer2中文名為第二層擴展方案,鑒于以太坊處理能力有限、gas費高昂的現狀,Layer2的項目近來熱度上漲,而在諸多解決方案中,Optimism公司所開發的OptimisticRollup的方案,得到了包括Vitalik、Uniswap、Synthetix等各方的贊揚或合作。

在Optimism測試網發布的同一天,知名合成資產平臺Synthetix也公布了Layer2版本的demo,采用Optimism的Layer2解決方案,進行SNX的鑄造管理。在許多人看來,OR的方案優秀可靠,不僅具有以太坊的安全特性,同時不需要發幣,OVM還可以完美兼容EVM。如此一來,提供了通用的方案,讓諸多以太坊應用可以很方便的遷移升級,用Layer2增加應用的擴展性。之前的文章里,我們也對此做了更詳細的介紹。這里先解釋下什么是Rollup?簡單說來,將多筆交易匯集,然后壓縮至一筆交易中發送到以太坊之上,通過這種方式,用第二層網絡分擔了以太坊的交易壓力,從而節省交易費用。為了確保交易有效,讓Layer2上的交易也像以太坊上交易一樣,具有同樣的安全性,不同團隊也提出了不同的方案,常見的有ZKRollup和OptimisticRollup方案。前者用零知識證明來確保安全性,后者則參考了Plasma的懲罰機制。OR:分擔以太坊的負荷在2020年4月份發布在banless的一篇文章中,DanielGoldman探討了OR和DeFi應用的多個方面。本文中探討可組合性問題,多數的思考源自這篇文章。

幣安縮短以太坊、Arbitrum和Optimism網絡存款到賬時間:7月20日消息,幣安發推稱,根據用戶反饋幣安減少了在以太坊、Arbitrum和Optimism網絡上存款到賬的最小區塊數量和時間:以太坊從12個區塊減少到6個區塊,時間從約25分鐘縮短至約13分鐘;Arbitrum和Optimism從100個區塊減少到1個區塊,時間從約7分鐘縮短至約1分鐘。[2023/7/20 11:06:59]

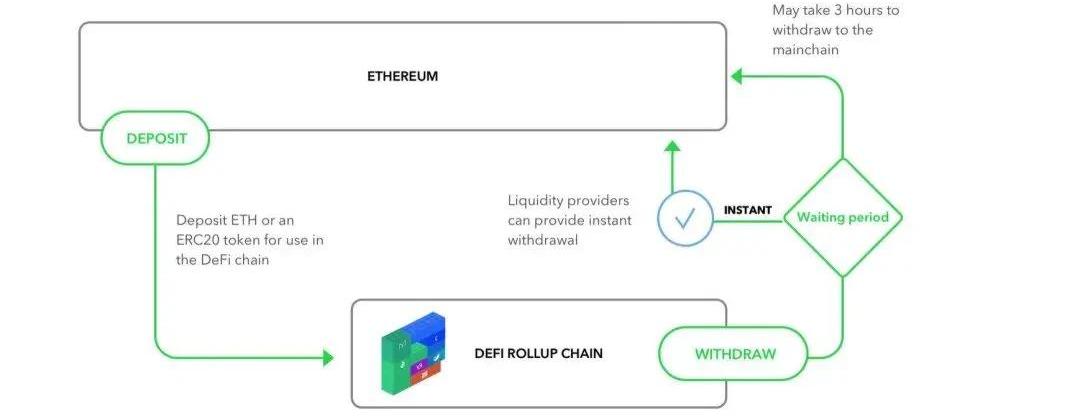

Rollup的方案中,側鏈分擔了以太坊網絡的交易壓力。從用戶角度看,可以分為2個部分。首先用戶將資金存入到以太坊上的智能合約中,資金會轉入到位于第二層的rollup鏈上。如何確保資金不會被rollup的操作者或者用戶所挪用?如何確保用戶對于交易并不需要額外增加信任?這就要考驗rollup鏈的設計了。其次如果用戶希望將資產返回到Layer1的以太坊時,他們需要發起一筆特殊的取款操作。在OR的安全模型下,會設計一個寬限期,防備存在欺詐行為。簡單說來,用戶取回資產到Layer1上,需要等待一定時間。有研究者認為大概3小時就足夠了。通過流動性提供者的存在,可以減少等待時間。不過,也有不同意見存在。MatterLabsCEOAlexGluchowski看來,OR并非最好的DeFi擴容方案,他更傾向于ZKRollup。“OptimisticRollups將如何成功地實現其100%可組合性的承諾?我們尚不清楚。到目前為止,我們還沒發現其中隱藏的陷阱。這項技術并不像看起來那么簡單。”除此之外,Alex也擔心OR方案中需要用戶等待期過長,盡管可以通過引入流動性提供者來緩解,但是需要以類似于使用訂單簿的分散交易的方式,每個訂單單獨去撮合,快速撤資可能會成為問題。DeFi可組合性的挑戰

數據:過去一個小時4632萬美元被清算:金色財經報道,據Coinglass稱,僅在過去一個小時內,4632萬美元被清算。其中,2600萬美元的清算來自比特幣交易,另外1100萬美元來自ETH。 過去一天,49,562 名交易員被清算,總計 1.5917 億美元。最大的單筆清算發生在 BitMEX 的 XBTUSD 交易中,金額為 649 萬美元。[2023/3/10 12:53:13]

Rollup技術實現的Layer2方案,相當于是創建了一條或者多條的側鏈,用技術手段確保側鏈上交易也同樣有效。同一條rollup鏈上存在多個DeFi的情景這是Layer2中最簡單的一種情形:不同交易存在同一條rollup鏈上,處理之后的結果會發送到位于底層的以太坊網絡。這樣一來,跨鏈操作通訊的復雜度就消失了,使用不同的DeFi進行組合拼裝,和在Layer1上幾乎一致。唯一不同的是,當資產需要向原生賬號轉換時候,用戶需要花費時間等待。這是所有Layer2方案都會遇到的情形。盡管DeFi間的可組合性不會受到太多影響,但是問題也存在:如果大量的DeFi應用和交易,集中到了同一條rollup鏈上,那么Layer2帶來的優勢會打折扣。盡管Layer2方案可以在性能上有所提升,但是隨著大量用戶的進入到同一條Layer2的鏈上,無論是采用了哪種解決方案,也都會面臨這一問題。不過,這其實并沒有什么好擔心的。因為未來以太坊2.0上線之后,也會出現同樣的情形。盡管采用了不同的分片,但是在不同的分片之中,如同都市里的空間錯落一樣,也會出現金融區,DeFi將會聚集成群。金融區/金融分片上,相比其他的分片而言,交易量更為集中,費用也會更高。這跟我們在Layer2領域未來會見到的情形一致。由于以太坊的DeFi頭部效應,未來DeFi應用集中在某種Layer2生態甚至某條專門鏈上的情形,并不讓人意外。目前Optimism公司在創建通用的OVM,也跟頭部Uniswap、Synthetix推進合作,正是這類效應的體現。不同rollup鏈或者不同Layer方案之間

Buffer Finance:已補充價格操縱攻擊期間的流失資金,BLP:USDC匯率回到1:1:金色財經報道,Arbitrum生態去中心化期權交易應用Buffer Finance發推稱,Buffer財庫已補充在價格操縱攻擊期間通過SOL/USD對從資金池中流失的資金,BLP:USDC匯率回到1:1。團隊表示,關于此次攻擊與恢復的詳情將很快公布。[2023/2/27 12:31:50]

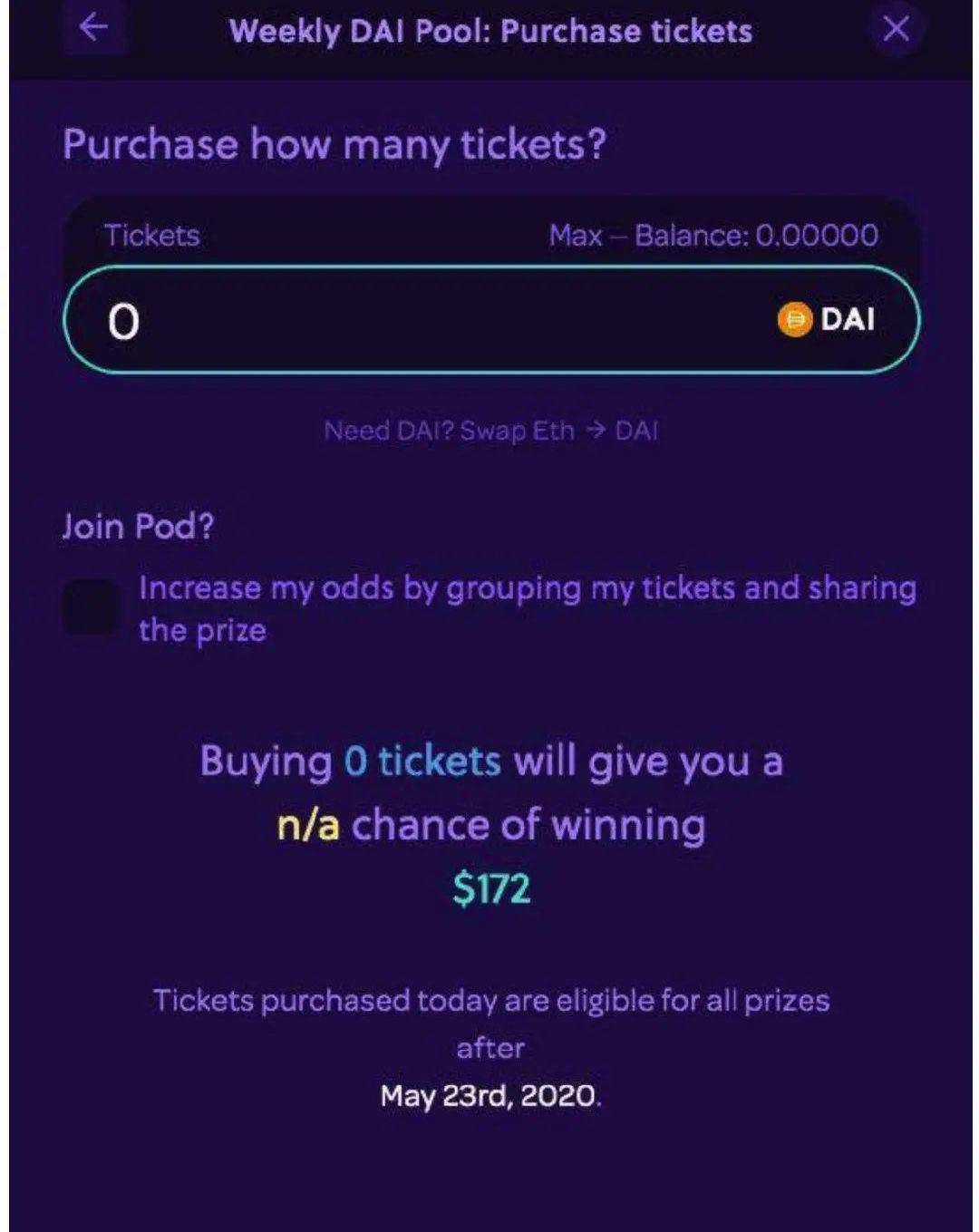

DeFi在Layer1的以太坊上,就像在同一個屋子里的舍友一般,吃吃喝喝打打鬧鬧,親密無間。而如果采用了不同的Layer2方案,或者采用了同一種方案但在不同的rollup鏈上,那么他們就像是住在同一條街上,不同房子里的鄰居一樣,活動空間更大,不過彼此交流和協作,也相比之前多了一些阻隔。不同的操作,復雜度也會有所不同。由于采用了不同Layer2方案的DeFi相互之間是否能夠操作還很難說,所以我們主要看下采用了比如OR這種方案的例子。如果只是簡單的轉移資產,比如將DAI從一個DeFi應用轉到位于另一條rollup鏈上的DeFi,并沒有什么太困難的。但是如果涉及到復雜的操作,就很難說了。在DanielGoldman的文章中,舉了PoolTogether無損失彩票的例子。

用戶存入資金到PoolTegether,用戶存入的資金PoolTogether會存到Compound等DeFi平臺中賺取利息。隔一段時間平臺開一次獎,中獎者能夠得到平臺在此期間理財所得到的收益,而沒有中獎的人,也可以取回本金。整個過程中平臺沒有抽傭,用戶需要支付的也僅僅是發起交易時的手續費而已。假設PoolTogether、Compound和Dai三者位于三條不同的rollup鏈上,PoolTogether要將Dai資產存放到Compound上,這個交易就沒那么簡單了。有單向的監聽:PoolTogether所在的rollup鏈,就需要具備訪問和“偵聽”Compound所在rollup鏈更新信息的能力。還有更復雜的情況:雙向對話。某些情況下,雙方都需要知曉對方所在Layer2鏈的情形。如何實現跨rollup鏈通訊,跟以太坊2.0中實現分片的跨區通訊類似,都需要借助于一套系統的架構協議才行,而Layer2解決方案是否提供了這種支持,也無法一概而論。總之當出現了多一條鏈或者多個解決方案,復雜程度是急速增長的,而復雜度增加的地方,往往是更容易隱藏錯誤之處,需要謹慎對待。跨Layer2方案進行DeFi應用的組合,會是一個棘手的問題。而即便在同一個Layer2方案之中,如果涉及到不同側鏈的情形,也有賴于Layer2方案比如OR提供的底層支持。Layer2:一條長長的光譜經過上述探討,我們或許可以得到一點啟示:既然全部集中在一條Layer2鏈上的方式會帶來擁堵,而基于以太坊、不同Layer2方案或者不同rollup鏈之間進行通訊也有麻煩之處,是否可以將這兩者結合?這是可能的。回到前面的例子,在都市之中不可避免出現金融區、娛樂區、購物區,在Layer2領域中,隨著時間推移,也會出現聚焦于DeFi的Layer2鏈,聚焦于游戲的Layer2鏈等。但是通過地鐵、CBD可以和住宅區打通,就像不同的Layer2方案之間可以借助于通訊協議彼此相通一樣。考慮到DeFi的特殊性,筆者認為,頭部DeFi集中在某條Layer2生態中的情況并不奇怪。而別忘了,同一DeFi也仍然可以在不同的layer2上設立“分部”,形成協同效應。聚焦和分散,借助于通訊協議或者底層的以太坊實現互通或者單向監聽,會是Layer2生態中同時存在的現象。小結

預測:全球比特幣采用率將在2030年突破10%:金色財經報道,據一位消息人士稱,比特幣目前每秒只處理大約七筆交易,而 Visa 的 1,700 筆和萬事達卡的 5,000 筆。但區塊鏈基礎設施公司 Blockware Solutions 的最新研究表明,情況不會永遠這樣。在6月份的一份報告中,該公司研究了以前一些顛覆性技術的歷史采用趨勢,包括汽車、廣播、互聯網、智能手機等等。雖然這些案例中的采用速度不同,但有一點是肯定的。一旦采用率達到人口的10%,隨著滲透率從 早期采用者轉移到早期大多數,最后到后期大多數,增長就變成了拋物線。Blockware預測,全球比特幣采用率將在2030年突破10%。在此之后,增長可能成為拋物線,最終在2050年代達到80%的人口。[2022/7/26 2:37:22]

以太坊堵了又堵,Layer2希望曲徑通幽,另辟蹊徑。Layer2許諾了一個更美好的未來,應用程序和用戶可以根據需要,獲得更優質的服務和體驗,網絡更順暢,費用更低。就當前的Layer2解決方案而言,盡管有評價認為當前測試網表現不及預期,但OR(OptimisticRollup)提供了一套有希望的解決方案,這也是本文著重觀察的方案。隨著第二層網絡相關項目的進展,我們應該可以有更多方案可供選擇;而隨著頭部應用逐漸青睞DeFi+Layer2的組合,如何實現DeFi之間互操作的問題,我們會見到更多有趣的思路。筆者認為,觀察Layer2的發展,一定程度上也是在窺探以太坊2.0的未來。就Layer2而言,DeFi會聚族而居么,聚集和分散會以什么面貌出現在不同的Layer2方案中,又要花費怎樣的氣力去改善用戶使用DeFi的體驗,這些都留待時間給我們答案。但一個可能的結果是,隨著Layer2的逐漸發展,DeFi的可組合性可能在一段不短的時間內變得支離破碎。-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社(公眾號)立場,亦不構成任何投資意見或建議。

Tags:LAYERDEFIEFIDEFlayer幣最新消息Axis DeFiWEFIN價格DefiDollar DAO

編者按:本文來自金色財經,Odaily星球日報經授權轉載。美國貨幣監理署在加密貨幣監管方面又邁出了新的一步,旨在為銀行應對隱私幣業務提供幫助.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。加密資產期貨平臺怎樣才算合規經營?這個問題在美國司法部和CFTC起訴BitMEX一事后值得思考.

1900/1/1 0:00:00目前美國不動產市場對區塊鏈技術的應用主要是用于提高現有流程的效率。盡管此方面的努力的一個目標是增強不動產資產的流動性,但由于基礎設施的不完善以及業務模式的錯誤,所以此方面的進展緩慢.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。據科學家分析,當比特幣走出六連陽,有74%的概率其后將持續上升,之后一周的平均漲幅為8%: 而我們今天正好是第六天,近期上.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:DmitriyBerenzon,翻譯&校對:shooter@Rebase社區&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:0010月15日,由開放原子開源基金會舉行的"有你有我開源節"開源技術研討會暨深圳國際開源谷成立揭牌儀式”活動拉開帷幕.

1900/1/1 0:00:00