BTC/HKD-0.99%

BTC/HKD-0.99% ETH/HKD-0.79%

ETH/HKD-0.79% LTC/HKD-0.77%

LTC/HKD-0.77% ADA/HKD-1.11%

ADA/HKD-1.11% SOL/HKD-0.68%

SOL/HKD-0.68% XRP/HKD-0.31%

XRP/HKD-0.31%

DAPP生態數據分析

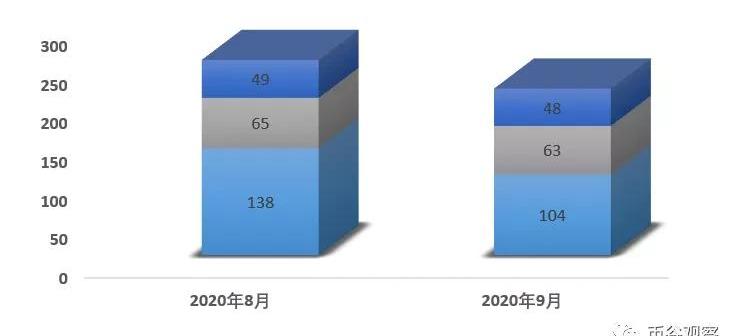

DApp生態應用的發展是未來區塊鏈和產業結合的關鍵領域,2018年以來,各大公鏈在DApp領域并展開了激烈的競爭,2020年已被證明為DApp和DeFi生態系統的關鍵一年。由于分布式的應用對用戶的體驗有待改善,目前Dapp的日活量和傳統的APP相比仍有較大差距。截至2020年9月,ETH、EOS、TRON、IOST、BOS和ONT六條公鏈上共布局了4,278個DApp,其中ETH、EOS和TRON三大公鏈DApp生態最繁榮,形成DApp生態建設的第一梯隊。2020年9月,ETH上共有104個活躍DApp,EOS上共有48個活躍DApp,TRON上共有63個活躍DApp;相比2020年8月,三大公鏈的活躍DAPP數量均有所降低,其中ETH活躍DAPP數量減少34個。圖1:活躍DAPP分布

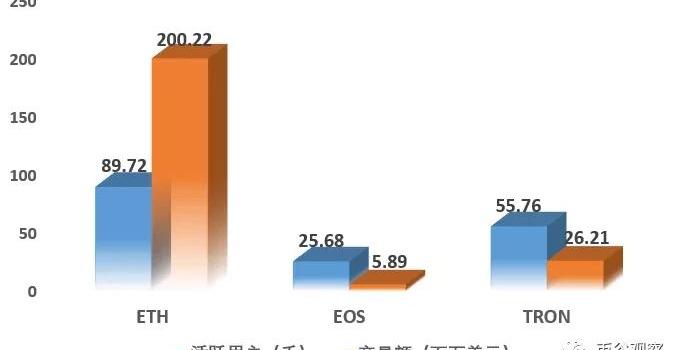

來源:dapptotal;幣谷觀察DApp活躍用戶數據:以太坊自2019年11月開始DApp日活用戶正式超越EOS,并于2020年4月超過2018年9月歷史前高。以太坊2020年9月活躍用戶數較8月大幅降低28.5%,活躍用戶數自12萬人降至約9萬人,但仍位列三大公鏈第一;2020年9月TRONDApp活躍用戶數較8月減少11.31%,EOSDApp活躍用戶數較8月增長15.78%。DApp日交易額:2020年9月,以太坊DApp日交易額仍處于領先地位并維持上漲走勢,但TRON上DApp交易額漲幅遠超其他公鏈;受DEFI生態爆發帶動,以太坊和波場DApp日交易額進入了一個爆發性增長的階段,2020年9月,TRON上DApp交易額較8月經歷了驚人的增長,漲幅478.59%,以太坊DApp日交易額較8月增長128.3%,而EOS上DApp交易額則較8月下降81.6%;2020年9月以太坊鏈上每日交易筆數約16萬筆,為EOS鏈上每日交易筆數的十分之一,盡管以太坊交易筆數處于三大公鏈末位并與EOS拉開較大差距,但以太坊擁有單筆交易額的絕對優勢。圖2:活躍用戶和交易額對比

分析:BTC行情回暖,后市或震蕩上行:據Gate.io全球交易數據,截止03月17日11:45,BTC現貨報55715.29美元,行情仍處于相對高位區間震蕩,成交量環比昨日增幅并不明顯,目前多空在此位置的爭奪意愿不是很強烈。從1小時線看圖,BOLL帶中下軌線上翹,而上軌線下翹運行,短期內喇叭口于收緊之勢,表明近期的成交量差價正在不斷拉近,多空雙方均處于蓄力階段,或能預示價格將在短期出現方向上的選擇,而開口收緊的時間維持越久,走勢的幅度將越大,后市若價格開始反彈,喇叭口亦重新擴張,可視為短線建倉做多的好時機。但KDJ指標早間觸及超買區域后,于8:00時出現死叉信號,三線持續向下發散運行,說明市場短期的回調壓力依然存在,整體來看,后市行情上行概率偏大。反觀基本面訊息,今早NYDIG CEO透露即將公布大規模BTC投資計劃,NYDIG此前已完成2億美元的融資并與其他投資機構開展BTC相關計劃,雖然有刻意“喊單”之嫌,但其向投資者提供BTC服務以及ETF產品的計劃是一直在進行的,所以屬于利好市場,后續若有更多的NYDIG合作機構公布相關公告,BTC價格或能一舉突破到全新的高度。[2021/3/17 18:52:22]

分析:BTC與黃金相關性日益增強 投資者將進一步看漲:比特幣與黃金日回報率的相關性正在增強,投資者預計比特幣價格將進一步上漲。數據顯示,隨著比特幣本周升至2020年高點11392美元,比特幣與黃金的關聯度上升 目前比特幣與黃金的月日回報率的關聯度為0.66。Kraken交易所研究團隊數據顯示,這種相關性的增強代表著一種趨勢轉變,因為兩者之間的關系此前一直在下降。當黃金和比特幣之間的相關性激增時,以太坊與比特幣的相關性幾乎同時開始下降,現在這個數字為0.56。研究分析師James Li表示:“隨著DeFi的創新和炒作,我們開始看到加密領域的價格脫鉤。以太坊是一個推動者,我們在過去幾周看到了更強勁的增長,以及其他DeFi代幣的增長。”在美聯儲準備通過另一項新冠疫情刺激法案之際,比特幣與貴金屬的相關性可能進一步鞏固其作為價值存儲資產的地位。(Cointelegraph)[2020/7/31]

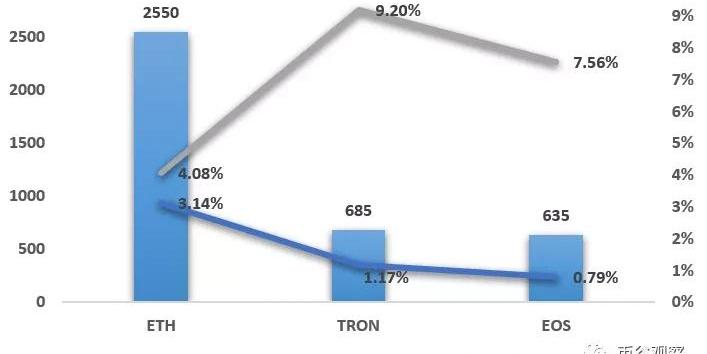

來源:dapptotal;幣谷觀察當前三大公鏈生態中,ETH上DApp數量和活躍DApp數量仍為絕對領先位置,但活躍DApp比例和存活率較2019年均大幅降低,三個DApp生態中的DApp存活率均低于3.5%。截至2020年9月,TRON和EOS上活躍DApp的數量比例相對較高,分別達到了9.20%和7.56%,ETH上DApp數量和活躍DApp數量都是最高的,但ETH的DApp存活率只有3.14%,活躍DAPP比例僅4.08%。由于EOS和TRON由于沒有設置燃料費門檻,創建錢包后運營機器人網絡的成本非常低廉,因此流量數據可能存在部分誤差。圖3:活躍DAPP比例對比

分析:看跌看漲期權比率已經恢復到相同水平,交易員預計BTC將進一步上行:研究平臺Skew數據顯示,現在看來,期權交易員預計比特幣將繼續穩步上漲。這一點可以從加密貨幣的看跌/買入比率得到說明。該比率顯示,投資者更感興趣的是為進一步上漲而非下跌做準備。圖表顯示,看跌期權與看漲期權的比例已恢復到同一水平。在結構上,比特幣的未平倉看跌/買入比率低于1,這表明投資者更有興趣討論并為上漲做準備。(Bitcoinist)[2020/5/2]

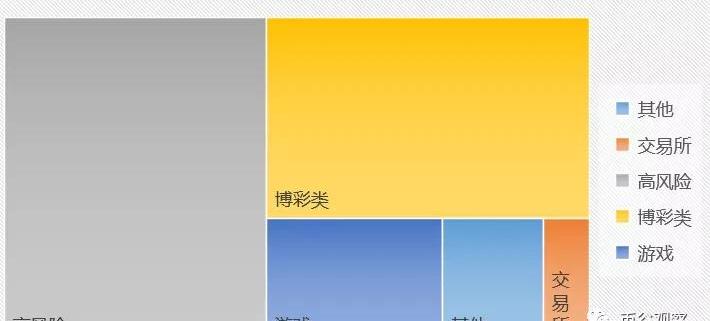

來源:dapptotal;幣谷觀察從ETH、EOS和TRONDApp生態的類型來看,類、游戲類和高風險類是主流的DApp類型,在不考慮DApp當前是否存活的情況下,可以發現如下圖所示,ETH、EOS和TRON各有一種主導類型的DApp,三者的主導類型不同。由于以太坊出塊時間限制以及收取燃料費的模式,對于類DApp和高風險類DApp而言,以太坊不是進行此類活動的最好平臺。截至2020年9月,在以太坊上游戲類DApp數量最多,一共有1040個,占以太坊上DApp總量的41.80%;在EOS上,類DApp數量最多,一共有343個,占EOS上DApp總量的56.70%;在TRON上,高風險類DApp數量最多,一共有297個,占TRON上DApp總量的44.73%,與2020年8月數據年基本一致。總體看,ETH的DApp總量要遠遠大于EOS和TRON,DApp類型也比EOS和TRON要略微豐富;眾多公鏈之中,以太坊上的DeFi生態最為繁榮,發展也最為迅猛。這并不代表以太坊已是dapp生態的理想公鏈,以太坊9月份gas費用急劇上漲表明,運行在以太坊鏈上的dapp仍然容易受到系統性因素的影響。圖4:ETH生態DAPP分布

分析:比特幣上升趨勢和新散戶投資者涌入使其處于牛市邊緣:研究平臺Glassnode的數據顯示,最近一段時間,新投資者涌入比特幣市場的數量呈拋物線型增長。BTC即將到來的減半可能是吸引新投資者進入這一數字資產的重要因素之一。在前所未有的通脹和寬松的全球貨幣政策的背景下,這一事件突顯了加密貨幣的通縮性質。比特幣強勁的上升趨勢和新散戶投資者的涌入使加密貨幣處于全面牛市的邊緣。(NewsBTC)[2020/4/29]

來源:dapptotal;幣谷觀察圖5:EOS生態DAPP分布

來源:dapptotal;幣谷觀察圖6:TRON生態DAPP分布

來源:dapptotal;幣谷觀察DeFi生態分布

動態 | 分析:若比特大陸成功上市 其股票可能會成為BCH的ETF:據博鏈財經文章分析,比特大陸成功上市,它的股票可能會成為BCH的ETF,以便普通證券基金投資者合法合規地進入數字貨幣市場。比特大陸之前通過賣礦機、挖礦等方式,囤積了大量BCH。即便剝離掉比特大陸的礦機業務,僅僅是這百萬枚BCH,也有值得投資的價值。比特大陸的股票在某些程度上可以被視作是BCH的ETF基金。如果比特大陸成功登陸資本市場上市,各大基金可以通過購買比特大陸股票的方式,間接購入BCH,從而維持和拉動BCH的價值。[2018/9/27]

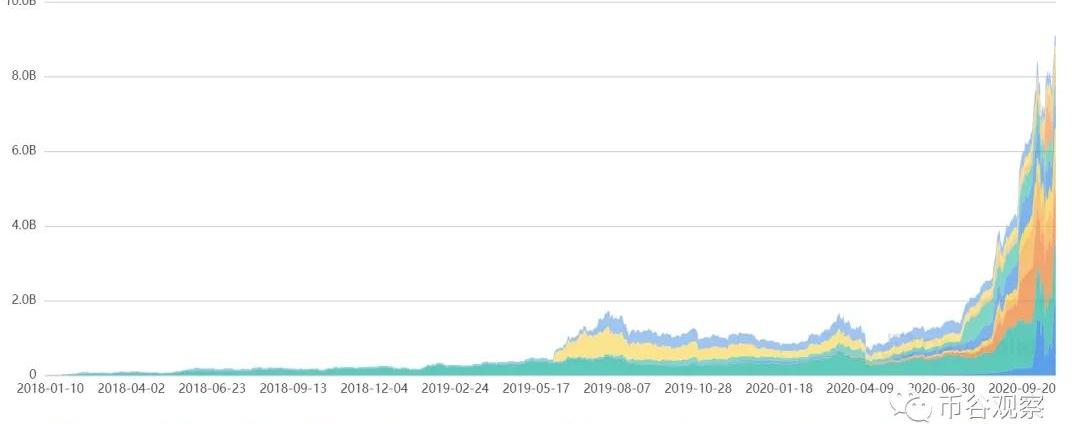

DeFi概念自2019年興起,但彼時更多作為以太坊dapp生態中的一個小元素,日訪問量不足1000,2019年下半年,MakerDAO平均每日單筆交易僅約250筆。2020年成為DeFi生態發展的關鍵一年,2020年3月12日后,DEFI的生態鎖定總資金整體呈上升趨勢,成為DAPP生態中最突出的類別。2020年6月之后TVL加速上行,截至2020年9月,DEFI鎖倉總值85.4億美元,其中以太坊上鎖倉7,925,116.09ETH,鎖倉量/供應量為7.03%;EOS上鎖倉68,820,109.11EOS,鎖倉量/供應量為6.73%。由于以太坊相比于其他公鏈擁有良好的用戶基礎,市值長期保持第二的位置,市場對其認可程度高,且其擁有較多支持的交易所及錢包,開發人員基于技術生態的便利性上,普遍將以太坊作為DeFi應用運營的最好選擇。當前DeFi生態鎖倉資金排名靠前的項目為UNISWAP,MakerDAO和AAVE,鎖倉額占比分別為21.2%,17.51%,14.1%,相比2020年8月,UNISWAP以19.2億美元追至龍頭,除MakerDAO仍位居第二外,UNISWAP和AAVE分別取代synthetix和compound的排名;此外,SUSHI作為UNISWAP仿盤在歷經風波和流動性遷徙后以4億美元的鎖倉額位列第9。圖7:鎖倉資金項目分布趨勢

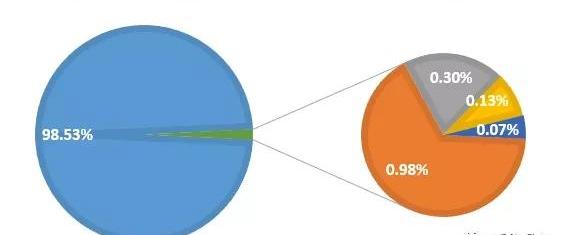

來源:dapptotal;幣谷觀察截至2020年9月,在當前鎖倉額排名前10的DeFi項目中全部為ETH項目,鎖倉額排名前15的DeFi項目中僅EOSREX為EOS主鏈項目,其余均為ETH項目;盡管EOS和TRON在交易費用等方面具有相對優勢,甚至被部分人貼上“以太坊殺手”的標簽,但在DeFi項目的開發生態、用戶基礎和鎖倉額方面,表現仍遠遜色于ETH。鎖倉額排名前10的DeFi項目主要為借貸類項目,其次為DEX類應用。圖8:DEFI鎖倉額分布

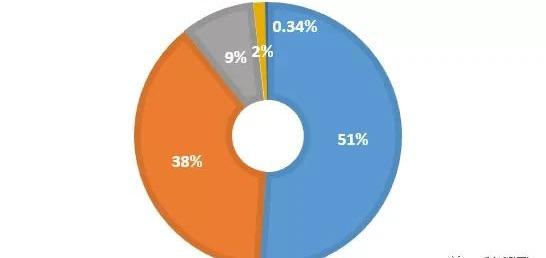

來源:dapptotal;幣谷觀察本月DEX交易量合計為799,638,900美元,其中UniswapV2交易量居首,占比超過90%,其次為Tokenlon;用戶數量方面,本月DEX使用用戶合計15,869個,其中UNISWAP用戶數量占比均超過50%,其次為IDEX,占比約30%。圖9:DEX交易量占比

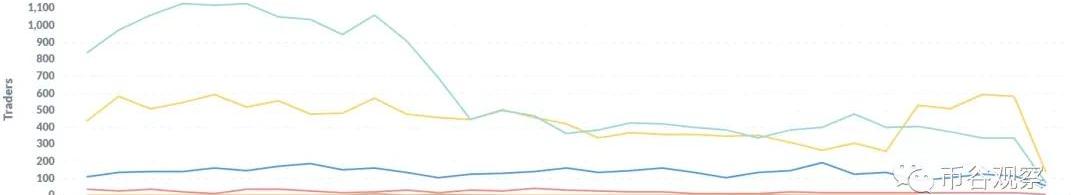

來源:dappradar;幣谷觀察在每家交易所截取其30天用戶數據,然后取這30天用戶的平均值,可以發現UNISWAP尤其受用戶歡迎,月度累計交易用戶均突破萬人,龍頭地位不可撼動;IDEX位列第二,月度累計交易用戶低于6000人,0x,Oasis緊隨其后。圖10:DEX用戶數量變化趨勢

來源:dappradar;幣谷觀察圖11:DEX用戶數量占比

來源:dappradar;幣谷觀察總體來看,DeFi目前依然處于相對小眾的階段,當前DeFi應用整體體驗過于復雜,3-5小時的學習門檻直接阻礙了場外用戶加入,鏈上交易成本、用戶體驗差和智能合約理解門檻,是新用戶難以參與DeFi生態建設與貢獻的最大原因。DeFi的蓬勃發展與擴大需求需要解決復雜操作,高費用,安全等多方面的問題,讓用戶更方便的參與。聲明本報告所引用的資料及數據均來自合規渠道,基于可靠的公開信息撰寫,但幣谷觀察不對其準確性或完整性做出保證。報告的內容和觀點僅供參考,不構成相關數字資產的任何投資建議。本報告版權僅為幣谷觀察所有,如需引用本報告內容,請注明出處。如需大幅引用請事先告知,并在允許的范圍內使用。

編者按:本文來自孟巖的區塊鏈思考,作者:孟巖王瑋周志強,Odaily星球日報經授權轉載。數字資產正在成為數字經濟和數字金融的一個中心話題.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:RasVasilisin,譯者:火火醬,Odaily星球日報經授權轉載。金融系統已經瀕臨崩潰,而現實世界也不存在力挽狂瀾的超級英雄.

1900/1/1 0:00:00頭條 Grayscale過去七天購買17100枚BTC根據Bybt.com團隊的說法,GrayscaleInvestments在過去7天又購買了17100枚BTC,大約價值1.82億美元.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。目錄:行情概覽加密貨幣市場Polkadot生態DeFi生態行業聲音區塊鏈產業賦能監管動態行情概覽根據CoinGecko數據,截至2020.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。盡管爭議不斷,但加密貨幣的監管正走向更細分的完善模式.

1900/1/1 0:00:00文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00