BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.4%

ETH/HKD-0.4% LTC/HKD-0.5%

LTC/HKD-0.5% ADA/HKD-0.19%

ADA/HKD-0.19% SOL/HKD+0.6%

SOL/HKD+0.6% XRP/HKD-0.68%

XRP/HKD-0.68%9月17日,去中心化頭號交易平臺Uniswap推出其協議治理代幣UNI,并于9月18日上午12:00開啟初始流動性挖礦。給老用戶空投代幣,加入yeildfarming“運動”,uniswap將流動性挖礦之爭再次推向高潮。流動性挖礦在國外社區稱為“yeildfarming”,農業耕作。流動性挖礦的玩家稱為“農民”,農民通過“種地”獲得“收成”。數月以前,2020年6月中旬,Compound點燃了“流動性挖礦”的火苗,yearnfinance、sushiswap等接力,至今,DeFi板塊已經持續火熱了數月。在一波接一波的暴富效應之下,流動性農民成了如今最令人羨慕的職業,資產流動和聚集效應非常迅速而明顯。截止到2020年9月16日,DeFi鎖倉規模為89.1億美元,市值達141億美元。如今,三天一個新項目,已然是當前DeFi的常態。除了姨夫系列之外,壽司、葡萄、清酒、酸黃瓜......各種眼花繚亂的項目名稱,撐起了流動性挖礦的狂熱市場。一方面,超高的年化收益率和優秀的社區治理吸引了許多礦工通宵達旦地進行挖礦;另一方面,代幣的炒作價值吸引許多散戶擠破頭沖進二級市場投資。DeFi正在以超出預想的速度刷新人們的認知,想要趕上“財富列車”的人依然很多,但由于DeFi挖礦的操作門檻頗高,信息過于碎片化,真正了解這些項目且懂得流動性挖礦流程的用戶少之又少,只能“望錢興嘆”。因此,本文將對目前市場上熱門的幾大流動性挖礦項目進行盤點和解讀,幫助投資者快速掌握基本的信息。一、YearnFinance

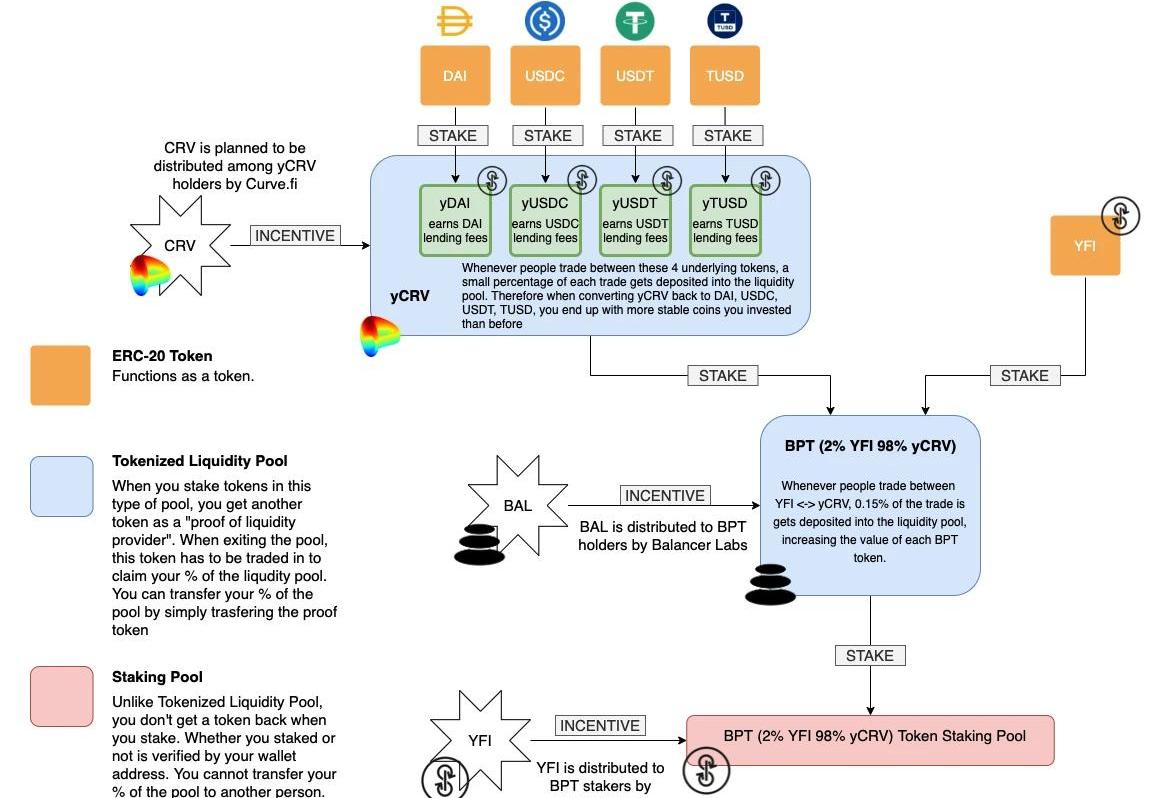

1、yearnfinance是什么?YearnFinance是一個建立在以太坊區塊鏈上的去中心化借貸聚合器,YFI是yearn.finance推出的治理代幣,總供應量為3萬枚,沒有預挖,沒有眾籌,沒有團隊分配,沒有投資機構預留,并完全采用線上治理模式,完全通過流動性挖礦全部分發給提供流動性的用戶。作為借貸聚合器,yearnfinance集成了主流借貸平臺如Aave,Curve,Compound,Synthetix,Dydx等協議,來優化用戶的借貸收益。用戶可以抵押DAI,USDC,TUSD,USDT等穩定幣來賺取被動收入,平臺會將資金自動分配至目前收益最高的協議下,并且yearn會給用戶一個稱為yToken的權益證明,用戶可以通過ytoken取出自己原來存入的代幣及相應的收益,還可以存入y.curve.fi賺取做市收益。2、如何得到YFI代幣?由于YFI沒有預挖,沒有眾籌,主要通過流動性挖礦來分發,所以用戶獲得代幣初始發行的唯一途徑是成為yEarn的一個池子的流動性礦工。目前,yearnfinance一共有三個流動性挖礦的池,分別是curve上的yPool、balancer上的YFI-DAI池和YFI-yCRV池。1)Curve池。先在Curve.fi的yPool中存入穩定幣,會獲得yCRV,將yCRV放入ygov.finance中質押就能夠賺取YFI。2)YFI-DAI池。首先,你需要成為98%DAI2%YFIBalancer池的流動性提供者。在Balancer上找到相應池子,選擇添加流動性,抵押DAI后,將獲得BPT代幣,有了BPT代幣,之后就可以將它們放到ygov.finance中以賺取YFI。(注:目前,前兩個池子已經挖完。)3)YFI-yCRV池。第三個礦池需要在Balancer上抵押98%yCRV和2%YFI,來獲取BPT代幣,然后質押Balancer資金池代幣BPT放到ygov.finance中賺取YFI。

報告:DeFi市值在第二季度下跌但用戶活動卻表現更好:金色財經消息,CoinGecko最近發布了其2022年第二季度加密貨幣報告,二季度DeFi市值下跌75%,但該報告承認該行業保留了大部分用戶。在某些情況下,DeFi活動出現了大幅飆升。CoinGecko確定了其中兩個原因。

第一次是在5月初,在Terra崩塌期間。數以千計的DeFi用戶涌向Curve和Uniswap等去中心化(DEX)交易所出售其持有的LUNA和UST,因為一些中心化交易所(CEX)偶爾停止了這些資產的交易。結果,這些DEX的交易量猛增。

第二次是在6月,當時加密借貸平臺Celsius對其用戶實施了提款限制。交易者前往DeFi協議享受無許可交易,導致DeFi協議的日活躍用戶激增24%。(cryptopotato)[2022/7/17 2:18:13]

YFI-yCRV池的挖礦示意圖二、yfii.finance

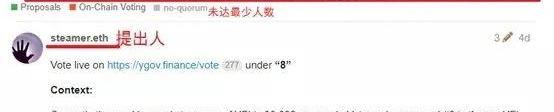

1、yfii.finance是什么?yfii.finance是國產版的“yearn”,同樣是一個借貸聚合器,也是yearnfinance的一個分叉項目,源于YFI項目的8號提案。由于YFI總量只有3萬枚,當時社區核心開發者提出了增發提案,但最終未能獲得通過。為了避免社區被巨鯨賬戶所控制,以中國社區為主的部分社區成員對YearnFinance項目進行了分叉,創立了YFII,并獨立運營。剛誕生之初,YFII一度不被人看好,但如今看來,YFII社區憑借強大的產品創新向市場證明了自己。

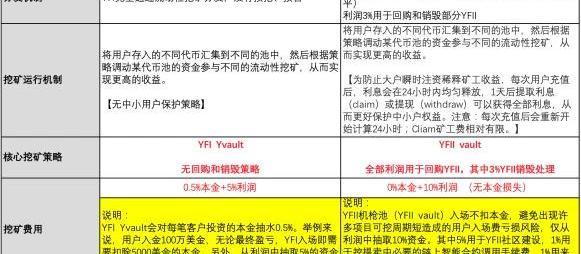

與YFI一樣,YFII沒有預挖,沒有眾籌,沒有創始人獎勵,只能通過為YFII提供穩定幣流動性來挖礦獲得。YFII擁有社區治理功能,并集成各類DeFi平臺挖礦收益。但不同的是,YFII新增了類似比特幣的減半增發機制,被認為具有更公平的分配方案。YFII總量4萬枚,每7天產量減半,10周完成分發,根據DeFi用戶為各個Pool提供流動性的份額來分配對應比例的YFII。這種分發方案也被認為更公平更社區化。此外,相比YFI采用多重簽名方式,YFII采用更為激進和DeFi原教旨的銷毀增發權限方式,利潤3%用于回購和銷毀部分YFII,目前token增發權限已通過移交權限給0x0的方式進行銷毀。

數據:DeFi協議總鎖倉量達1080.8億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到1080.8億美元,24小時跌幅為3.82%。TVL排名前五分別為MakerDAO(95.3億美元)、Curve(88.3億美元)、AAVE(82.9億美元)、Lido(77.7億美元)、Uniswap(57.2億美元)。[2022/6/2 3:58:44]

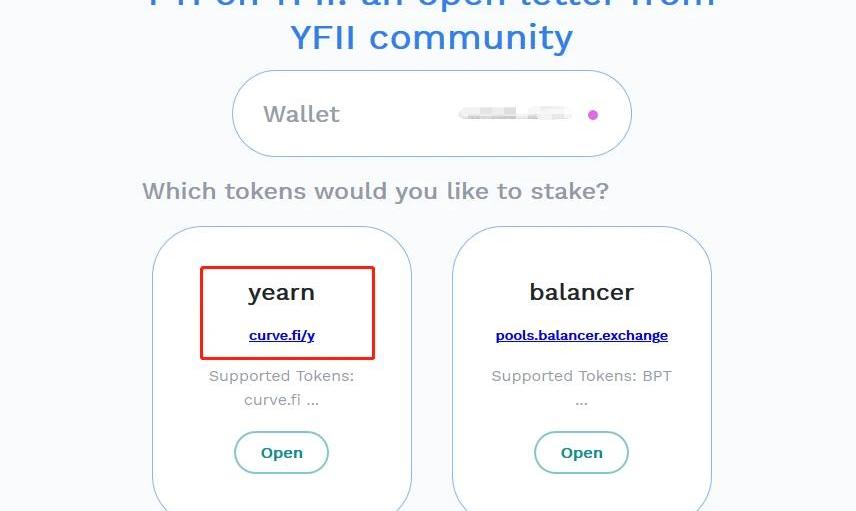

YFI和YFII的代幣分發、挖礦機制的對比2、如何挖礦獲得YFII?YFII目前的挖礦途徑有三種:自有原始分發池pool1、pool2,機槍池挖礦。1)Pool1:通過抵押穩定幣yCRV挖YFII獎勵。和YFI一樣,首先你需要進入Curve.fi的yPool存入USDT/DAI/USDC/TUSD任意一種幣兌換出yCRV;將yCRV放入yfii.finance中pool1質押,便可以挖YFII。

特點:本金無損失,零擼,但是人多收益率低收益計算器:https://yieldfarming.info/yfii/ycrv/2)Pool2:在Balancer通過98%DAI2%YFII池中提供流動性獲得BPT獎勵,然后抵押BPT挖YFII。進入頁面后可以看到自己BPT余額,選擇StakeTokens,進入后點擊輸入框上方余額自動填寫質押數額,點擊抵押代幣,支付gas費,即可成功開始挖礦。

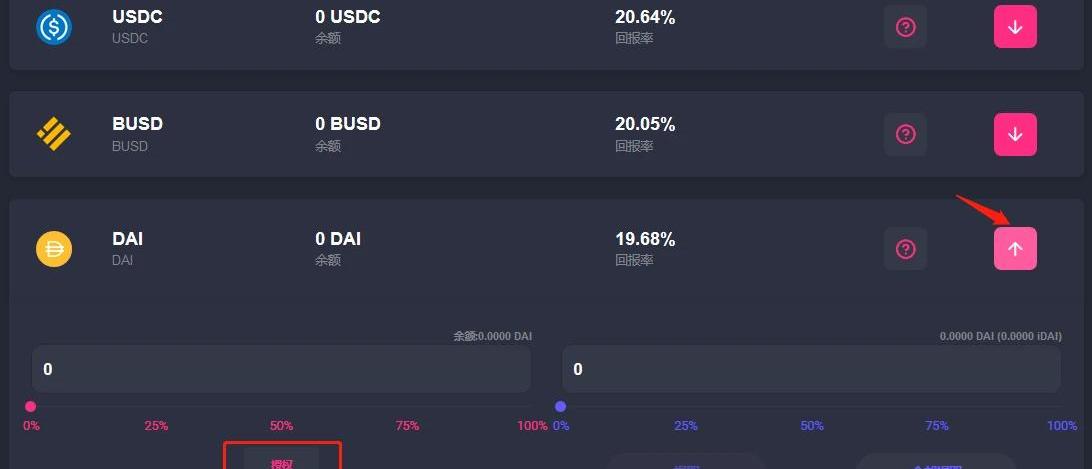

特點:可能會有無常損失3)Vault機槍池挖礦:YFIIVault是一鍵入金自動配置市場最佳DeFi挖礦收益的智能合約。用戶只需要存入相應幣種進入Vault,即可獲得市面最高的DeFi挖礦收益,而無需進行任何合約操作。在官網先接入自己的錢包,點擊機槍池頁面之后,選擇一個幣種,如yCRV,點擊紅色箭頭,輸入質押的數量或百分比,點擊授權,即成功開始挖礦。

數據:Terra鏈上DeFi鎖倉量為312.7億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為312.7億美元,近24小時減少1.01%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(181.5億美元)、Lido(78億美元)、Astroport(15.8億美元)。[2022/4/11 14:16:39]

目前已支持USDT、USDC、DAI、TUSD、WETH、yCRV等幣種挖礦特點:操作便捷,保證本金安全,可持續。收益預期:收益率動態變化,取決于市場上現有挖礦項目的收益率。注:不管是參與哪個流動池的挖礦,在挖礦前都需要先準備好錢包、穩定幣和ETH。三、SushiSwap

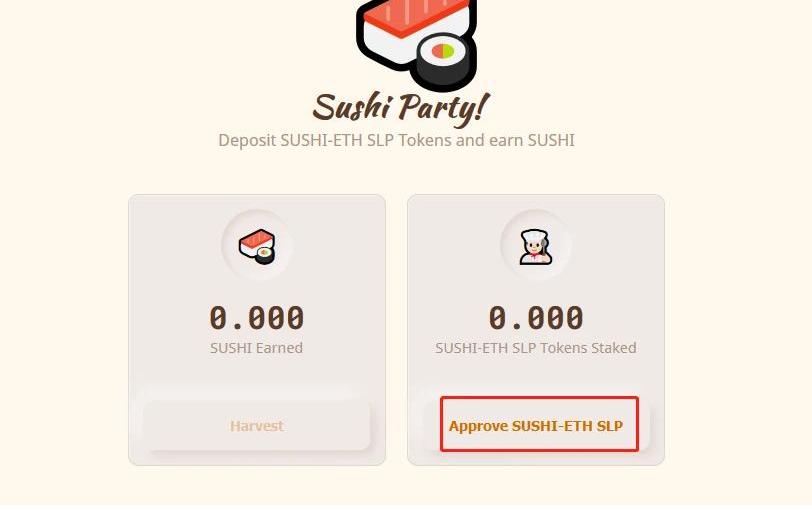

1、Sushiswap和SUSHI是什么?SushiSwap是建立在以太坊上的去中心化加密貨幣交易所,是Uniswapv2的一個分叉項目,由一位名叫ChefNomi的匿名開發人員發起。。SushiSwap在Uniswap基礎上引入了一個名為SUSHI的治理代幣,并且先于Uniswap推出了流動性挖礦。SUSHI主要用來獎勵給為協議提供流動性的人,并且可用于協議治理。持有UniswapLP代幣的人,將這些LP代幣放到Sushiswap相應的初始資金池列表中提供流動性,則可以獲得SUSHI代幣。其中,資金池中回報率最高的是“壽司池”——SUSHI-ETH,在該池中進行質押將獲得額外2倍的SUSHI獎勵。

2、如何挖礦獲得SUSHI?為Sushiswap的兌換資金池提供流動性,可以獲得SUSHI代幣。具體操作步驟如下:登陸Uniswap官網,點擊unlockwallet,連接錢包;點擊Menu進入,以SUSHI-ETHSLP代幣為例;

DeFi 概念板塊今日平均漲幅為2.72%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為2.72%。47個幣種中33個上漲,14個下跌,其中領漲幣種為:LRC(+43.25%)、MKR(+16.32%)、KNC(+9.59%)。領跌幣種為:DMG(-18.99%)、TRB(-5.27%)、CRV(-4.49%)。[2021/11/3 6:28:17]

選擇進入,批準存入MasterChef合約,即完成。

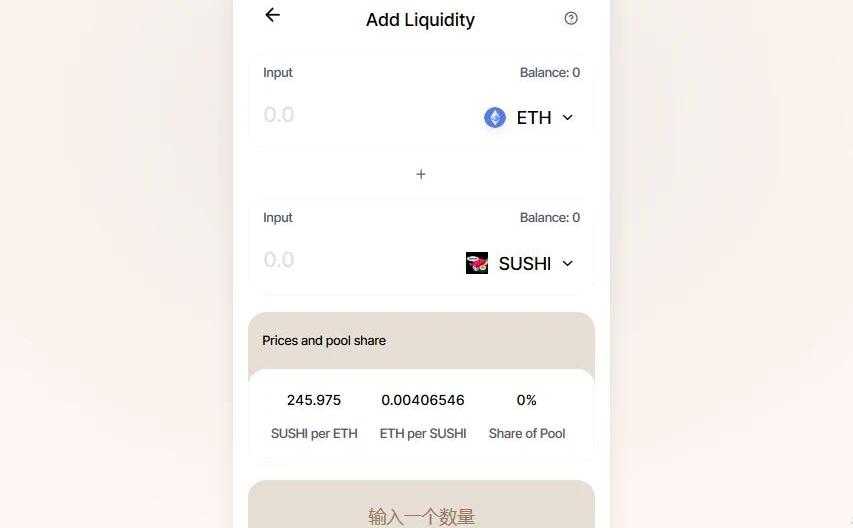

如果你沒有SUSHI-ETHSLP代幣,需要先給SushiswapSushi-ETH資金池提供流動性來獲得。點擊Exchange,選擇AddLiquidity,買入Sushi,按當前比例添加Sushi-ETH流動性,確定后你會獲得SUSHI-ETHSLP代幣。

值得注意的是,在Sushiswap完成流動性遷移之后,從Uniswap帶走了80%-90%的流動性。這是Sushi一開始就很討巧的地方。但從交易量和流動性角度來看,Uniswap目前的表現仍優于SushiSwap。四、Uniswap

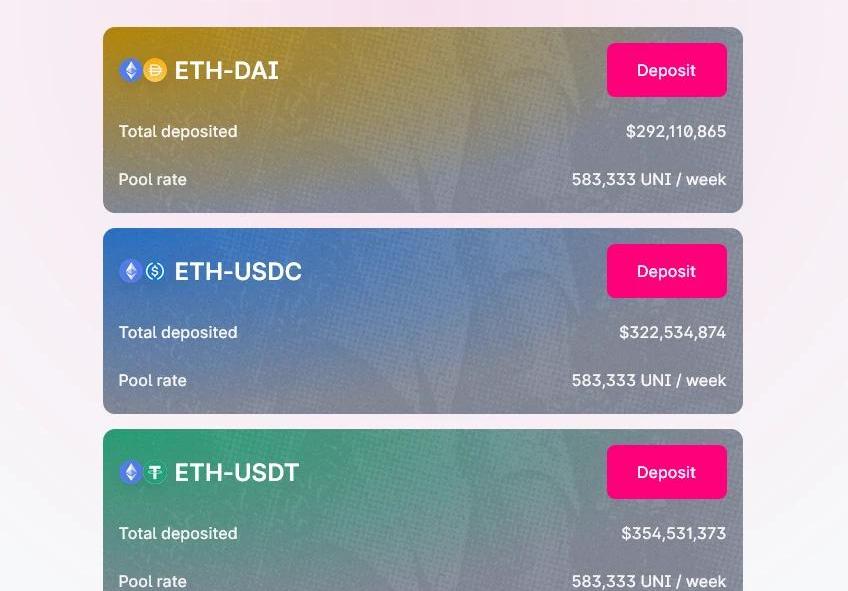

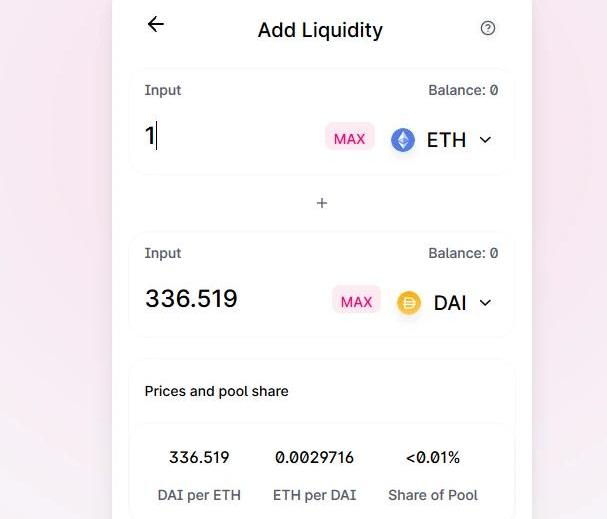

1、什么是Uniswap?Uniswap是以太坊上領先的去中心化交換協議,屬于非常老牌的去中心化交易平臺。采取自動做市商(AMM)模式,允許任何人方便快捷地提供流動性。在DEX的迅猛增長之下,Uniswap的日交易量已經可以與CEX相提并論。迄今為止,Uniswap在交易量和流動性方面都處于領先地位,其月交易量已突破100億美元。9月17日,Uniswap發行了協議治理代幣UNI,9月18日,推出了流動性挖礦計劃。UNI總發行量10億枚,4年內全部釋放。其中,60%將分配給Uniswap社區成員,21.51%分配給團隊成員,17.80%將分配給投資者,0.69%將分配給顧問。最初,UNI可以通過4個流動性挖礦池獲得,在最初的30天治理寬限期后,UNI持有者可以投票增加更多的池。2、如何參與UNI挖礦?UNI代幣主要是為了將協議治理權分散給用戶,并且用于獎勵給提供流動性代幣的用戶。因此為uniswap的資金池提供流動性便可以賺取UNI。最初的流動性挖礦計劃于UTC9月18日上午12:00開始,將持續到UTC11月17日上午12:00。目前,ETH/USDT、ETH/USDC、ETH/DAI和ETH/WBTC四個流動性池可以進行挖礦獲得獎勵。每個池子將分配500萬UNI給LP,每15秒以太坊區塊約54個UNI。

DeFi總市值397.1億美元 OKEx平臺LON領漲:據OKEx統計,DeFi項目當前總市值為397.1億美元,總鎖倉量為353.3億美元;

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是LON、1INCH、TRB;

截至20:00,OKEx平臺熱門DeFi幣種如下:[2021/1/28 14:14:59]

挖礦方式:在uniswap首頁點擊“UNI”進入可參與的資金池頁面,選擇一個交易對池點擊“Deposit”,然后“AddLiquility”添加流動性,即完成。

3、Uniswap和SushiSwap的差異比較一下Uniswap和SushiSwap兩者的不同之處:1)在Uniswap中,LP可以在任意池子中賺取0.3%的交易費用,這些費用按比例分配給每個池子中的所有LP;SushiSwap引入了手續費抽成,其中LP只賺取0.25%,剩余的0.05%用于回購SUSHI,然后再按比例分配給所有SUSHI持有者。2)使用Uniswap,流動性提供者只有在提供流動性時才賺取資金池的交易費。一旦他們撤回資金池中自己的資金,將不再獲得相應的收入;而SushiSwap,即使你決定不再提供流動性,那些SUSHI代幣也將使你有權繼續賺取一部分SUSHI協議的交易費用。3)在流動性挖礦方面,在Uniswap中,提供的流動性越多,從資金池中獲得的交易費分成就越多。但隨著池子的增長,小型流動性提供者的獎勵會被稀釋;相反,SushiSwap協議的早期采用者將獲得10倍于后來加入協議的人的SUSHI。即使早期采用者停止向池子提供流動性,這個SUSHI也可以用來從所有池子中獲得交易費的分成。五、Swerve

1、什么是SwerveFinance?Swerve是Curve的分叉項目,9月5日上線,并啟動了流動性挖礦。Curve是主打穩定幣交易的去中心化交易所,Swerve分叉Curve的方式與Sushi分叉Uniswap的方式類似,前者和后者都是屬于競爭關系。Swerve之所以決定分叉,主要是因為有用戶對于Curve的一些管理制度不怎么滿意,比如Curve是高度通脹的,每天的供應量會增加200萬CRV左右;Curve只有62%的供應量分配給LP;團隊擁有超過70%的投票權等。而Swerve對Curve的協議做出了相應改善,比如把所有供應量分配給LP,所有的token將在6年內分發完畢。2、如何挖礦?SWRV是Swerve的治理代幣,總發行量3300萬枚,沒有預挖和私募,完全由社區擁有,挖礦總時間為6年,現處于第一期。同樣是屬于穩定幣挖礦,成本無損失的風險。

挖礦的方式:通過swUSD的穩定幣兌換池進行抵押。抵押DAI、USDT、USDC、TUSD任一幣種獲取swUSD,然后在DAO治理頁面,抵押swUSD進行流動性挖礦獲得SWRV。六、SakeSwap

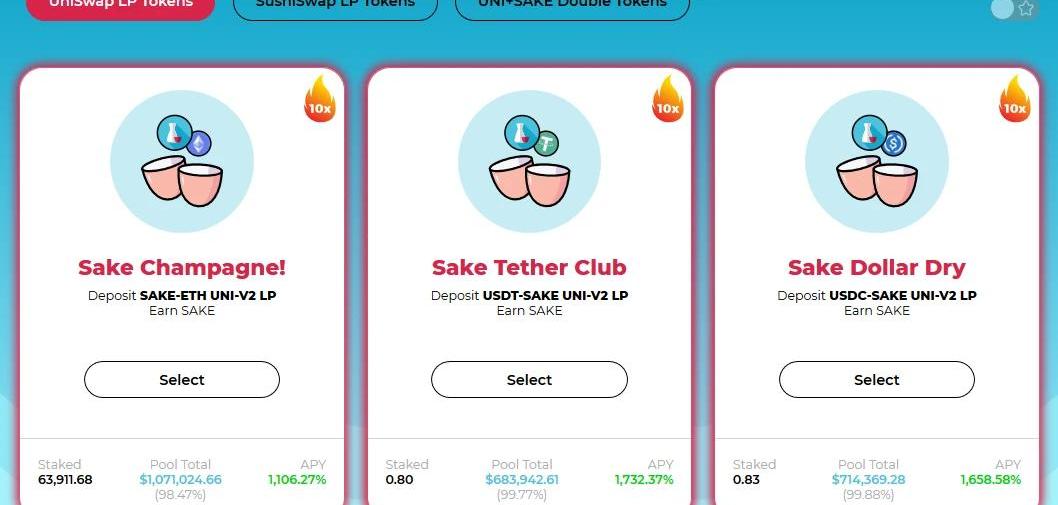

1、什么是sakeswap?大家俗稱的“清酒”,也是一個去中心化交易平臺。與Sushiswap和Uniswap相比,Sakeswap擁有更高的激勵效率,主要表現在兩個方面:引入通縮模型;交易滑點捕捉。Uniswap采用的恒乘積交易曲線機制,難以解決穩定幣的滑點問題。而SUSHI直接分叉Uniswap機制,也沒有解決穩定幣的滑點問題,礦工可以通過交易來套利。所以SakeSwap在產品設計上有幾點創新:1、用手續費收入的0.05%來回購代幣,另外,穩定幣交易手續費的0.3%也全部用來購買SAKE代幣銷毀。2、降低滑點。不同于傳統DEX的套利交易自行吃掉交易滑點套利,Sakeswap采取了自動交易滑點捕捉的模式,50%的滑點收益將分配給流動性提供方。3、在挖礦設計上,即將支持UNI、SAKE雙挖,且在流動性挖礦的基礎上還推出了交易挖礦。

2、如何挖礦獲得SAKE?SAKE挖礦分為兩個階段:流動性挖礦、交易挖礦。目前正處于流動性挖礦階段,對提供流動性的礦工提供SAKE代幣獎勵。發行總量為111,750,000枚SAKE代幣,默認每個區塊出礦100個SAKE代幣。挖礦的方式主要有三種:抵押UniswapLPToken獲得SAKE代幣,抵押SUSHILPToken獲得SAKE代幣,抵押SakeLPToken獲得UNI代幣和SAKE代幣雙挖。

交易挖礦將從第235,000個區塊持續到2,400,000個區塊,對交易的礦工提供SAKE代幣獎勵。這一階段的發行總量為26,000,000枚SAKE代幣,默認每個區塊出礦10個SAKE代幣。除此之外,Sake平臺將對交易者提供S-TOKEN的交易憑證,交易者可以抵押S-TOKEN獲得SAKE代幣獎勵。

Tags:SWAPUNIYFIUSHINulswapYFUNI FinanceYFI幣是什么幣3X Long Sushi Token

編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。波卡沖上加密資產市值排行前五名后,得到了更加廣泛的關注.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。就在律動BlockBeats的文章《Uniswap不需要發幣》發出的第二天,Uniswap用行動表示:「我有、我需要.

1900/1/1 0:00:00文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析丨各幣種普漲 市場出現積極情緒:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫報92.

1900/1/1 0:00:00編者按:本文來自 風火輪社區 ,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,盡管以太gas費用成本仍維持在高位,導致很多散戶把關注度遷移到其他鏈上的投機挖礦中,但以太坊生態中的.

1900/1/1 0:00:00文|Nancy編輯|Tong出品|PANews伴隨著熱火朝天的農民種田潮,DeFi這趟高速列車正以驚人的速度向CeFi逼近.

1900/1/1 0:00:00