BTC/HKD-3.85%

BTC/HKD-3.85% ETH/HKD-5.18%

ETH/HKD-5.18% LTC/HKD-3.37%

LTC/HKD-3.37% ADA/HKD-6.75%

ADA/HKD-6.75% SOL/HKD-10.39%

SOL/HKD-10.39% XRP/HKD-6.65%

XRP/HKD-6.65%本文來自Deribti,原作者:IntoTheBlock高級分析師LucasOutumuroOdaily星球日報譯者|Moni

自2009年比特幣誕生以來,其用例和敘事都已經發生了巨大變化,從點對點現金到匿名暗網貨幣,再到數字黃金——雖然人們看待比特幣的方式有所不同,但有一個核心部分始終沒有改變,即:比特幣是一種去中心化金融解決方案——正如中本聰在原始比特幣白皮書中所提到的那樣。如今,互聯網幾乎完全依賴可信賴的第三方金融機構來處理電子支付,雖然這種交易處理模式和系統對于大多數交易而言運行良好,但仍存在基于信任模式的固有弱點,也讓不少用戶感到困擾。如果你拜讀過比特幣白皮書,就會明白中本聰提出的其實是一個包含了區塊鏈概念和工作量證明的去中心化電子交易系統。自比特幣出現之后,雖然在加密貨幣市場中取得了長足進步,但作為一種免授信金融服務工具,比特幣的表現似乎還沒有達到預期。根據蘇黎世大學發布的一份研究報告顯示,閃電網絡采用率一直處于較低水平,與此同時中心化程度卻在不斷提高,而且這一趨勢愈發明顯。在閃電網絡中,10%的節點持有的比特幣數量占到整個網絡的80%,同樣地,隨著比特幣Omni層上的Tether交易量和供應量不斷下降,你會發現在比特幣區塊鏈上的確有些不太適合提供金融服務——請注意,我們并不是在貶損比特幣,而是希望有機會利用比特幣強大的去中心化和安全性探索除了價值存儲之外的更多用例。另一方面,圍繞可編程貨幣的概念,以太坊和其他智能合約協議生態系統卻在不斷擴大。得益于比特幣原生精神的鼓舞,一波全新的去中心化服務正在推動比特幣為金融服務顛覆創新帶來支持。以太坊是開源且免許可的,正是基于這些特點,讓以太坊能為去中心化應用程序生態系統提供巨大支持并促其蓬勃發展。盡管“DeFi”可能仍然是個相對較新的概念,但這個行業最終肯定會被比特幣主導,甚至可以說——沒有比特幣就不可能實現。我們看到許多DeFi協議正在重塑金融行業,比特幣在其中的作用可能以“共生關系”發展,從而推動加密技術向前發展。“以太坊上的比特幣”:旅程始于激勵

Gnosis將發布Gnosis Pay,或支持線下線上刷Visa卡消費:7月6日消息,推特用戶Luyao發推表示,Gnosis將在兩周后的EthCC發布Gnosis Pay,它既是一張Visa卡,同時也是一個自托管的硬件錢包,支持線下線上的各種刷卡消費,不需要充值,交易會走智能合約,劃走的是個人地址里的錢,此外還會和Safe有一些結合。[2023/7/6 22:20:46]

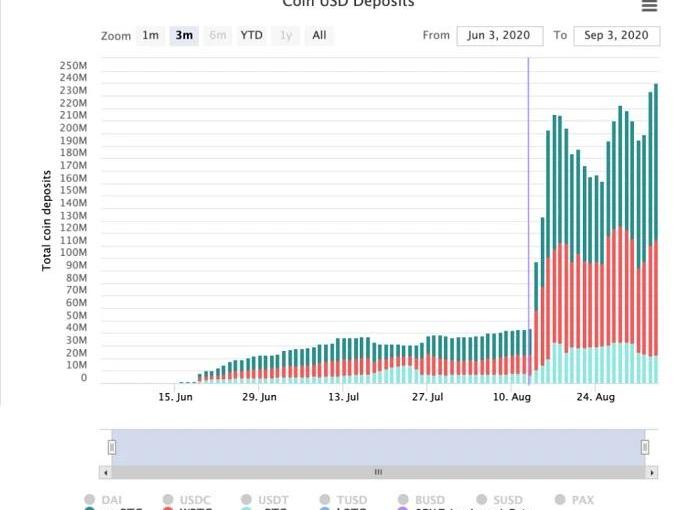

由于比特幣無法輕松進行跨鏈移動,因此以太坊區塊鏈上提供了代幣化版本的比特幣,這些ERC-20代幣價格與等量比特幣價格按照1:1比例錨定。最早推出的、也是目前最受公認的比特幣ERC-20代幣是WrappedBitcoin(wBTC),該代幣于2019年1月發布,由一個組織負責領導。雖然使用WrappedBitcoin需要授信托管方來支持相關代幣,但越來越多其他去信任替代解決方案正在市場出現并獲得了較快發展,比如renBTC和tBTC。盡管WrappedBitcoin推出至今已經有一年時間了,但直到2020年初,這個與比特幣錨定的ERC-20代幣市值依然不到500萬美元,而導致第一年出現較低采用率的主要原因是因為WrappedBitcoin缺乏集成和功能,因此也沒有獲得超越比特幣的明顯優勢。不過就在許多人不太看好這種“以太坊上的比特幣”模式時,DeFi熱潮開始興起,許多去中心化金融協議開始集成ERC-20代幣化比特幣來為用戶提供服務,情況也開始逐漸發生變化:比如MakerDAO在2020年5月宣布接受WrappedBitcoin作為DAI貸款抵押品。毫無疑問,這對于“以太坊上的比特幣”來說是一次重要突破,隨后其他DeFi協議也開始基于WrappedBitcoin提供金融服務——這種集成模式其實是雙贏的,因為在鎖定比特幣供應量的同時也增加了DeFi協議流動性。在去中心化金融用例下,你現在可以使用比特幣來獲得貸款,這無疑推動了市場對WrappedBitcoin的需求,加上抵押這種錨定比特幣的以太坊ERC-20代幣能夠獲得復利,也刺激其在過去幾個月時間里顯現出拋物線型增長。特別是在CRV代幣發行之后,sBTC/renBTC/wBTCCurve流動性池將大量比特幣帶入了以太坊。短短四天時間,注入Curve的比特幣價值翻了四倍多,從4,500萬美元上升到超過2億美元。

MakerDAO社區發起啟用Starknet DAI橋接費用提案投票,投票將持續至1月26日:10月27日消息,MakerDAO社區已啟動新提案投票,提案內容為 “啟用Starknet DAI橋接費用”。若提案通過,Maker協議Starknet DAI橋將啟用收費功能。投票將于北京時間11月26日結束。[2022/10/27 11:49:05]

資料來源:Curve.fiStats還有一點值得注意,即:Curve中代幣化比特幣存款的增長速度已經超過了存儲在Curve中穩定幣的增長速度。得益于各種市場激勵措施,目前鎖定在以太坊上的代幣化比特幣總價值已達到8億美元,約占比特幣總流通供應量的0.38%。雖然Curve上的代幣化比特幣可以獲得超過50%的年復合收益率,但這種狀況是否可以持續仍然存在爭議,但Curve協議已經成功產生了反饋循環:首先,從提供流動性的用戶那里尋求CRV代幣流動性挖礦獎勵,從而增加了Curve中的鎖倉價值。這樣一來,CRV治理代幣所產生的潛在價值同樣也會增加,從而激勵了更多的流動性被提供。其次,從理論上講,流動性上漲推動了市場獲得收益耕作資產的需求,因此追求這些回報的投資者也會將代幣化比特幣鎖定在這些去中心化金融協議中,而不是像過去那樣出售這些代幣,所以最終比特幣也會從中受益。擴展代幣化比特幣的關鍵:不要局限于巨鯨和早期采用者

比特幣礦企Iris Energy正在尋找“潛在的并購”機會:金色財經報道,比特幣礦企Iris Energy周五在一份聲明中表示,正在尋找“潛在的并購”機會,還包括其他選擇,例如“正在進行的有機擴張”。上個月,它與投資銀行公司B.Riley簽署了一項出售高達1億美元普通股選擇權的協議,該公司表示,“將繼續監控融資市場并推進潛在的資本機會”。

Iris Energy9月份的平均運營哈希率比上個月增長24%,達到2.729EH/s,9月份開采325BTC,增長8%。Iris表示,其在加拿大、美國和亞太地區的礦場有可能支持超過1吉瓦的電力容量,超過之前宣布的795兆瓦。[2022/10/8 12:49:02]

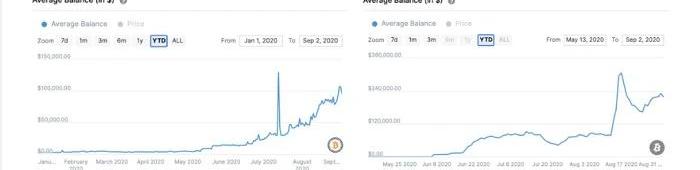

通過分析IntoTheBlock的關鍵鏈上指標,我們可以確定代幣化比特幣的增長很大程度上是由巨鯨和機構投資者推動的,數字不會說謊,具體而言有以下四個方面:1、wBTC和renBTC持有者的平均賬戶余額分別達到95,000美元和217,000美元;2、用戶如果要代幣化自己持有的比特幣并將其存入到DeFi協議,通常需要支付昂貴的Gas費用,所以你會發現,能夠承擔如此高成本的也只有巨鯨這樣的大型玩家了;3、持有這些代幣的地址總數并未出現顯著增長,到目前為止持有wBTC的地址數量一共只有4,600個,而持有renBTC的地址數量更是少的可憐,只有750個。4、除了巨鯨和早期采用者以外,一般的散戶投資者通常需要花費更長的時間來信任和學習如何使用這些比特幣替代方案來為自己創造額外收益。

調查:80%的受訪ESG投資者同時持有加密貨幣:6月17日消息,2021年,環境、社會和公司治理(ESG)投資吸引了創紀錄水平的新資金。Morningstar的數據顯示,這類美國可持續基金在去年吸引了近700億美元的資金,比2020年之前的高點增加了35%。

此外,根據Betterment的一項調查,持有ESG主題投資的投資者中,80%也持有加密貨幣。相比之下,投資組合中沒有ESG主題投資的人中,只有22%持有加密貨幣。

ESG投資者更有可能屬于年輕一代,54%的Z一代和千禧一代持有這些投資。相比之下,嬰兒潮一代的比例為42%,X一代的比例為25%。(CNBC)[2022/6/18 4:36:09]

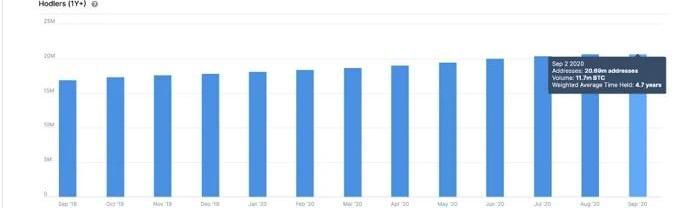

當然,以太坊2.0正在穩步發展,一些DeFi協議也開始集成Layer2解決方案,這些措施會推動gas費用逐漸降低,從而讓用戶可以更好地使用代幣化比特幣。此外,USDC推出的全新“元交易”功能允許用戶無需擁有ETH代幣即可轉讓ERC-20代幣——事實上,這些創新可以有效減少用戶摩擦。雖然我們還不知道以太坊2.0最終在什么時候投產,也不知道DeFi協議完全集成Layer2解決方案需要花多長時間才能實現,但這些舉措肯定會簡化比特幣引入以太坊的流程。如今,整個加密貨幣行業開始將重心放在尋求高收益機會,這種趨勢雖然能給投資者帶來巨大吸引力,但同時也會讓不少騙子看到機會。通過分析“HODLER”指標,我們發現在過去一年多時間里大約2069萬多個地址共持有1170萬枚比特幣,但由于計息去中心化金融和中心化金融解決方案依然是相對較新的技術,因此大多數此類產品還不太可能賺到錢。

以太坊信標鏈網絡驗證者總數量突破40萬:6月11日消息,據 Ethereum 官方網站最新數據顯示,以太坊信標鏈(The Beacon Chain)驗證者總數量已突破 40 萬,截止目前為 400,005 個。此外,以太坊信標鏈網絡總質押量達到 13,423,644 枚 ETH,。按照當前 ETH 價格計算,信標鏈質押 ETH 總價值已超過 205 億美元。[2022/6/12 4:19:20]

上圖:比特幣所有權指標從以上分析可以看出,在所有流通供應的比特幣持有者中,有大約三分之二在過去一年多時間里沒有移動過自己的比特幣,但隨著越來越多比特幣長期持有者被DeFi的高收益率所吸引,這一數字將會逐步減少。當然,可能有人會說,任何新興趨勢的出現都會遵循風險曲線和學習曲線規律——的確如此,但在接下來的幾年時間里,我們依然可以預見到大多數比特幣用戶也許仍然會持觀望態度,不過隨著DeFi行業以及比特幣用例不斷發展,這一趨勢終將會成為現實。未來之路的最終思考

除了現有的DeFi協議之外,鑒于創新的發展速度驚人,未來十年加密市場對代幣化比特幣的需求可能會來自一些當前尚不存在的項目。由于去中心化金融具有免許可特征,因此DeFi協議將更容易提供支持比特幣的ERC-20代幣金融服務。但與此同時,短期內在以太坊上使用比特幣的風險可能會增加,尤其是我們不斷看到不少DeFi協議部署了未經審計的智能合約,而且在“DeFi熱潮”的慫恿之下,有些合約甚至能在一夜之間吸引高達數百萬美元的資金。不幸的是,不管你們愿不愿意相信,遲早會有黑客利用代幣化比特幣攻擊DeFi協議,這可能會使協議進展至少停止幾個月。除DeFi之外,希望其他以太坊內垂直領域也可以提出不同的獎勵計劃,也許這樣才能啟動類似于我們目前正在經歷的收益耕作超增長周期。在這些DeFi協議中,代幣化比特幣應該成為一種潛在的激勵機制,為那些提供增值服務的用戶給予激勵,因為正是因為他們才為這些協議建立了積極的反饋回路。如前文所述,這將是一種互惠互利的雙贏解決方案,即能為市場帶來更多比特幣需求,同時也將推動以太坊協議的采用。總體而言,自中本聰撰寫原始白皮書以來,比特幣已經走了很長一段路,同時亦涌現出許多以前難以想象的用例。隨著DeFi熱潮的出現,許多去中心化金融協議推動了以太坊上對比特幣的需求,隨著成本不斷降低和摩擦點逐漸消除,這種趨勢變化速度將會越來越快。由于以太坊率先成為構建去中心化金融協議的主要平臺,所以建議比特幣社區應該接受它們,而不是堅持零和部落主義。畢竟自誕生以來,實現金融去中心化也一直是比特幣的主要目標。

Tags:比特幣以太坊EFIDEFI比特幣以太坊再現斷崖式暴跌原因以太坊行情DeFiDropYearn DeFi Fork

本文來自Decrypt,作者:JeffBensonOdaily星球日報譯者|余順遂 摘要: 多家主要銀行參與FnalityInternational項目.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。9月12日,CFTC公布了最新一期的CME比特幣期貨周報,統計周期內BTC出現大幅跳水,一度急跌逾2000美元后迎來了暫時性的企穩,不.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00昨天市場都在為Uniswap發幣的事而狂歡,而國內有一家大型交易所發生了意外的事情也被搶走了不少風頭,原本以為事情會很快結束,但到目前系統還沒有恢復正常.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。Defi從今年的6月到9月,已經不知不覺的走過了一個季度,市場也經歷了一個瘋狂的賺錢效應,這段時間defi有降溫的趨勢,主要表現在以下.

1900/1/1 0:00:00編者按:本文來自熊熊薈PLUS,作者:梭教授,Odaily星球日報經授權轉載。NFT的全名為Non-FungibleToken,非同質化通證,是一種具備唯一性和不可分割性的代幣,每一個NFT擁有.

1900/1/1 0:00:00