BTC/HKD-1.19%

BTC/HKD-1.19% ETH/HKD-0.85%

ETH/HKD-0.85% LTC/HKD-3.43%

LTC/HKD-3.43% ADA/HKD-3.34%

ADA/HKD-3.34% SOL/HKD-1.89%

SOL/HKD-1.89% XRP/HKD-1.85%

XRP/HKD-1.85%EOSDeFi這兩個月的時間發展的速度還是挺快的,新上線的EOSDeFi項目也逐漸多了起來,而且DeFi類別也不再局限于SWAP閃兌和穩定幣鑄造。在現有的EOSDeFi格局中,發展的最好的當然是SWAP閃兌了,大寶和大豐收基本上占據了細分賽道SWAP閃兌的頭部位置,一些長尾幣種池子的深度已經超越了中心化交易所,例如KEY和TPT池子的深度已經相當不錯了,交易KEY和TPT等幣種,完全可以在這些基于AMM模式的DEX中進行交易了。甚至一些核心交易對的深度也做的相當不錯了,例如EOS鏈上的核心也是基礎交易對EOS/USDT,價格滑點甚至已經超越了一些傳統的中心化交易所。隨著EOSDEX的不斷發展,越來越多的用戶都開始選擇在這些基于AMM模式中的DEX來進行交易了,而且和中心化交易所相比,DEX還是有很多優勢的,例如資產始終都在自己手中,在進行交易時也不用把代幣轉入到交易所進行托管,大寶/大豐收的去中心化程度已經越來越高了。而且在這些DEX中進行交易時,是可以獲取一定的平臺幣獎勵的,也就是所謂的交易挖礦。因此以大寶/大豐收為代表的SWAP閃兌將會是未來交易的主流形式,至少在EOS鏈上目前是這樣。那么,除了SWAP閃兌外,EOSDeFi將來還會有哪些發展呢?下面我們簡單聊一聊。1、抵押借貸

觀點:SEC至少要到 2023 年才會批準比特幣 ETF:8月12日消息,據美國廣播公司(ABC)商業真人秀節目《創智贏家》(Shark Tank)明星兼知名投資人Kevin?O 'Leary透露,美國證券交易委員會至少要到 2023 年才會批準比特幣 ETF,他解釋說:“我個人認為SEC不會在明年批準BTC ETF,我看不出這件事會發生,當然這是我個人意見,我沒有比任何人獲得更多信息,但我聽過監管機構試圖解讀一些東西,我認為他們會慢慢進入這一領域。”8月11日,FTX宣布聘請Kevin O'Leary擔任官方新聞發言人,并以加密貨幣支付工資。(blockworks)[2021/8/13 1:51:50]

在EOSDeFi中,閃兌已經做的相當不錯了,而做抵押借貸的項目還是比較少的,這方面業務做的比較好的項目目前來看也就是PIZZA了,PIZZA成立的時間比較久,去年已發展的已經具有一定的規模了,只是項目方也確實比較低調,很少出來宣傳,所以導致它的交易量比較小,甚至許多人還不知道PIZZA的存在。抵押借貸無非就是抵押一種基礎的數字貨幣然后借出來另外一種,例如在EOS抵押借貸類產品中,可以以EOS為抵押物,借貸出另外一種數字貨幣,如USDT等,這樣可以拿USDT來做些短線投資、挖礦等其他業務,從而最大化自己手中代幣的收益。就像中心化金融那樣,借貸還是有不小的市場需求的,而且市場越繁榮,借貸的需求量也就越大,EOS生態越繁榮,對EOS代幣之類的借貸業務需求也就越多。記得在大寶/大豐收的白皮書中也提到,未來將會上線抵押借貸業務,目前它們的閃兌業務已經發展的相當不錯了,期待它們的借貸業務能夠早日上線。2、合成資產

觀點:機構資金可能會推動比特幣價格在一年內漲到25萬美元:Real Vision Group&Global Macro Investor創始人兼首席執行官Raoul Pal認為,比特幣價格到2021年11月可能達到15萬美元,這是最保守的估計。Pal認為,由于目前有大量機構資金流入比特幣市場,比特幣甚至可能達到25萬美元。

Pal認為,這讓比特幣的最新漲勢與2017年的加密貨幣泡沫截然不同。人們認為,2017年的泡沫主要是由散戶推動的。據Pal稱,比特幣的大部分額外供應目前正被最近采用加密服務的PayPal、Square和Grayscale吸收了。他認為,由此造成的供應緊張是比特幣近期飆升的催化劑。“我從未見過供需如此失衡的市場。”他指出,宏觀經濟因素對比特幣有利。

盡管新冠病疫苗的消息引發了經濟快速復蘇的希望,但各國政府可能需要出臺額外的貨幣刺激措施來維持經濟。Pal認為這將導致法幣貶值。他認為,再加上低利率,將推動比特幣價格再創新高。“這是改變人生的。沒有其他資產能在短時間內上漲5倍、10倍、20倍。”(Cointelegraph)[2020/11/28 22:25:14]

在EOSDeFi中,合成資產類的項目,目前來看就只有Organix,它是由多鏈錢包TokenPocket投資做的,根據白皮書的內容,本月月底Organix將會上線測試版本。合成資產,也就是利用一定的協議把其他鏈上的資產甚至上鏈下的資產合成到鏈上,該類業務做的最好的當然要屬ETH上的Synthetix了,在organix中,可以把BTC、ETH等這些交易量比較大的數字資產合成到EOS鏈上,在EOS鏈上就可以購買這些資產了,它的價格是和BTC、ETH的價格同步,主要是通過預言機來實現的。除了合成BTC/ETH之外,還可以把黃金、股票等資產都合成到EOS鏈上,這樣在EOS鏈上就可以通過合成資產的形式來購買鏈下資產了,甚至是像特斯拉等這樣的股票,也可以通過合成資產的形式在EOS鏈上購買并享受收益了,可以解決我們難以購買非A股股票的問題。合成資產的形式是Synthetix在ETH公鏈上驗證過的已經成功的DeFi協議,Organix也只是把合成資產的業務帶到EOS鏈上而已。當有了合成資產協議之后,相信EOS鏈上的代幣種類會增多,而且它還省去了跨鏈的麻煩,合成資產還是有很大的想像空間的,Synthetix代幣的價格已經漲了很多倍了,期待OGX也更加給力。3、聚合交易

觀點:以太坊價值被低估,其市值正在緩慢而穩定地接近比特幣:7月15日消息,Consensus Sys 分析師 John Lilic 在推特上引用其在1月5日發布的一條老推文提醒加密社區,以太坊的價值被低估,其市值正在緩慢而穩定地接近比特幣。Lilic指出,比特幣的市值現在是ETH的6.3倍,而今年年初是10倍。(CryptoPotato)[2020/7/15]

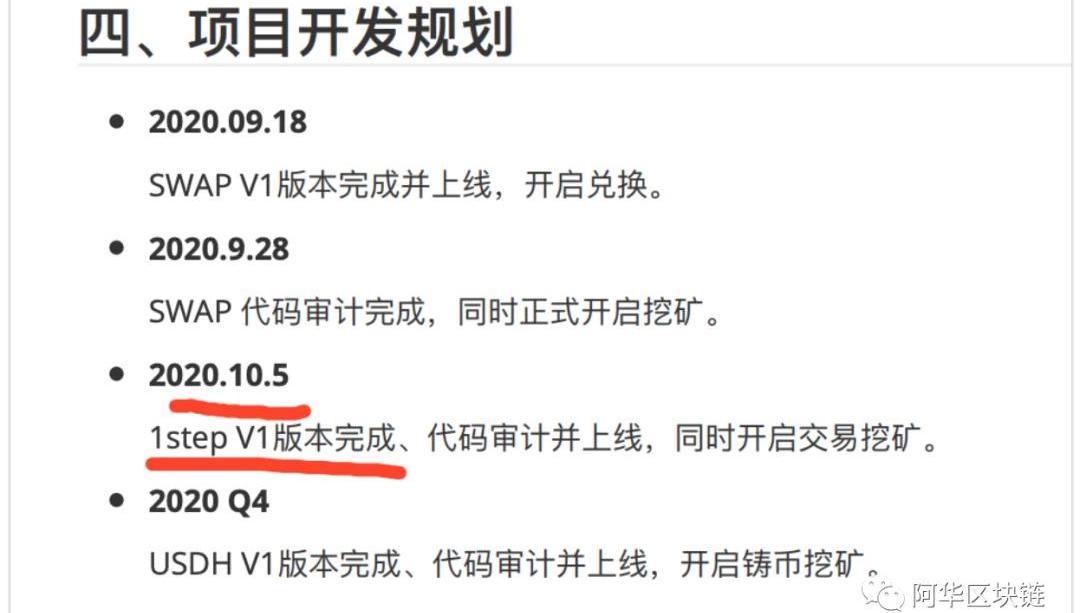

當EOSDeFi產品中的SWAP閃兌越來越多時,聚合多家DEX交易深度的聚合交易所將會誕生,在聚合交易所中,它聚合了多家交易所的深度,從而可以為用戶提供深度更好的交易體驗。在EOSDeFi中即將要上線的漢堡hbg就是一個聚合交易所,根據白皮書的內容,這個月的28號就將會上線SWAP,而在10月5號時將會上線聚合交易,即1step。

觀點:美國共和黨提議的加密數據法案將危及普通用戶的安全:據此前報道,美國共和黨議員提出《合法訪問加密數據》法案,要求科技公司協助訪問加密數據。

如果該法案在立法機關獲得通過,它將有效地終結WhatsApp、 Signal和Telegram等信息應用中的隱私功能。新美國開放技術研究所高級政策分析師Andi Wilson Thompson批評了該法案,稱此類“要求將損害普通人的安全”,而恐怖分子和其他罪犯分子只會轉移到新的服務領域。他補充說,在大流行期間提出該法案。這一時機尤其成問題。(Decrypt)[2020/6/25]

聲音 | 觀點:央行旗下公司發布土豪招聘信息 標志者法定數字貨幣發行越來越近:中國人民銀行旗下公司長三角金融科技有限公司日前發布招聘信息,公開招聘區塊鏈技術總監、區塊鏈架構師、區塊鏈研發工程師等多個崗位。此次該公司招聘區塊鏈人才,薪酬待遇十分具有競爭力。招聘信息顯示,區塊鏈技術總監、數據中心經理的月薪均在50-80k,這表示銀行對于相關金融科技區塊鏈專業人士的渴求。此前,央行有關人士表示,央行數字貨幣DC/EP的研究已經進行了五年,現在可以說是呼之欲出了。隨后有多家媒體傳出央行數字貨幣的進展,而此次招聘信息也顯示,我國數字貨幣的發行越來越近已經確定無疑。(移動支付網)[2019/11/22]

根據漢堡白皮書的內容,1step是?個以EOS?絡的DEX聚合器,通過集成?量去中?化交易所和代幣,解決了DEX?業信息碎?化的問題,可以幫助路由主流的DeFi交易,?戶可以兌換?乎所有類型的EOS代幣,并且?戶在兌換時能夠獲得最優的價格、最低的成本。1step的?標是打造成所有DeFi交易的??。未來,交易只需要?步。待1step發展起來后,它將會成為未來EOSDeFi的一個重要的入口,除了漢堡之外,目前還沒看到EOS鏈上的其他的聚合交易項目。4、N維自動化做市協議

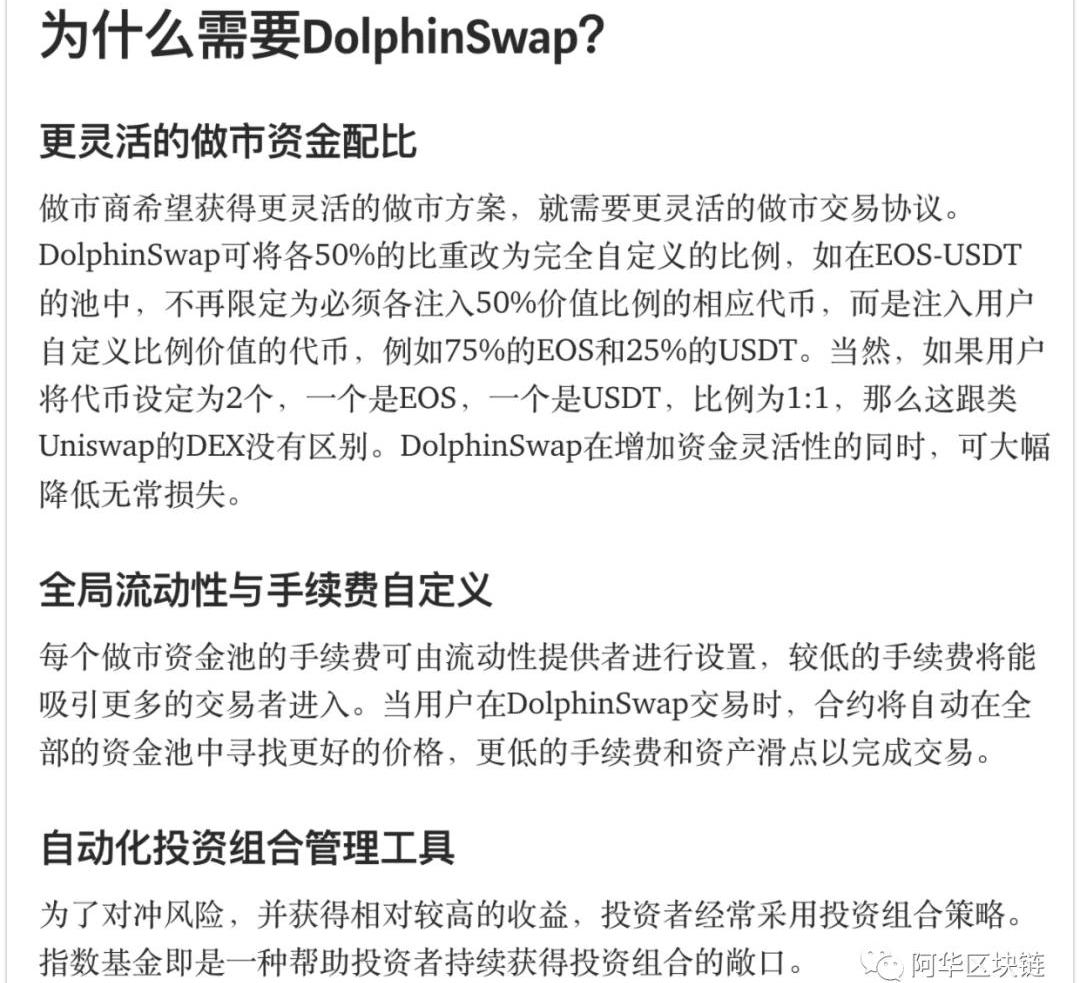

目前無論是大寶還是大豐收,做市的資金市值占比都50%:50%,也就是做市的資金對中投入的兩種資產的市值是一樣的,這是基于恒定乘積的模式,在未來的EOSDeFi產品中,做市的資金占比用戶將可以進行自定義,而且加入的做市資產也不再局限于兩種代幣了,而是可以同時往資金池中投入更多代幣。例如DolphinSwap的資金池最多支持8種代幣。不但可以加入多種資產到資金池中,而且做為做市商,手續費也是可以進行自定義的,而鉆石團隊的海豚交易所就是一個專注于這方面業務的N維自動化做市協議。根據白皮書的內容所述,DolphinSwap是一個N維自動化做市協議,DolphinSwap做市資金池最多支持8個幣種,并將允許你自定義每個代幣的占比和資金池手續費,是一種通用化的去中心化交易所。

鉆石團隊的實力還是比較強的,期待DolphinSwap的自動化做市協議能夠盡早上線。總之,在目前的EOSDeFi發展階段中,基本上還是處于早期階段,現在也就只有SWAP閃兌相對做的完善一些,而聚合交易、合成資產、N維自動化做市等協議都還沒有上線,EOSDeFi在未來還有很大的想像空間的,而這些細分類別的龍頭項目,還是很值得我們關注的,或許里邊隱藏著財富密碼。

有人稱:「社區治理最高級的就是:項目方能夠借助社區的力量得以發展壯大,而社區也能共享項目成功帶來的紅利」。這正是在評價Uniswap宣布推出治理代幣UNI的這一操作.

1900/1/1 0:00:00距離比特幣第三次減半已經過去四個月時間了。減半行情下的期待和注視,隨著DeFi市場一波接一波的熱浪漸漸趨于平淡.

1900/1/1 0:00:00曾經屠龍的少年,終究也長出兩片惡龍之鱗,一片是“階層固化”,另一片是“檸檬市場”,而這兩片逆鱗的源頭,都來自時下DeFi行業最熱門的“流動性挖礦”.

1900/1/1 0:00:00頭條 Uniswap推出治理代幣UNI:9月18日開啟流動性挖礦,首期支持4個池據官方消息,Uniswap宣布其協議治理代幣UNI現已在以太坊主網上發布.

1900/1/1 0:00:00提到期權交易就不得不提到交易波動率,而波動率又不像價格那樣看得見摸得著,一千個人有一千個波動率,交易手法更是五花八門。一般而言,賣方是做空波動率的一方,買方是做多的一方.

1900/1/1 0:00:00本文來自Decrypt,作者:JeffBensonOdaily星球日報譯者|余順遂 摘要: 多家主要銀行參與FnalityInternational項目.

1900/1/1 0:00:00