BTC/HKD-4.16%

BTC/HKD-4.16% ETH/HKD-5.63%

ETH/HKD-5.63% LTC/HKD-4.34%

LTC/HKD-4.34% ADA/HKD-7.52%

ADA/HKD-7.52% SOL/HKD-11.11%

SOL/HKD-11.11% XRP/HKD-7.03%

XRP/HKD-7.03%幾個月時間內,DeFi就經歷了一場超級大牛市。如果從312黑天鵝事件算起,短短半年時間,DeFi前100項目代幣總市值翻了20倍,觸及100億美元,DeFi生態質押資產總價值也從4.5億美元上漲至90億美元,同樣翻了20倍。在此過程中,YFI漲幅萬倍僅用時45天,最高價更是達到3.8萬美金——一個YFI能買3個BTC,這些繁榮也讓以太坊價格在短短一個月內上漲一倍......參與者們,再次見證了“區塊鏈的速度”。于是乎“游戲變了”、“散戶干掉VC”、“ETH超越BTC”、“去中心化金融革命”等等讓人如癡如醉的詞匯開始變得流行。那么,到底是什么推動了這一切?DeFi世界的起點、拐點與終點在哪里?暴漲過后,DeFi世界的旅程真的才剛剛開始?從MakerDAO到Bancor,古典DeFi的起點

PrimitiveVentures創始合伙人萬卉將DeFi分為四類,分別是古典DeFi、復古DeFi、先鋒DeFi、激進DeFi。其中古典DeFi主要由MakerDAO、Bancor與Compound作為代表,三者的發展歷程完美詮釋了DeFi的起點、拐點與高點。本文重點圍繞古典DeFi展開,后續文章我們將會繼續探討復古DeFi、先鋒DeFi、激進DeFi的可能性。MakerDAO,Bancor,DeFi世界的起點。回顧MakerDAO項目發展史,將MakerDAO質押資產總價值作為主線,輔以拐點大事件,就能梳理出一個相對清晰的發展脈絡,畢竟MakerDAO從誕生至今也只有2年半時間。2017年12月9日,去中心化穩定幣項目MakerDAO上線,此時發行的Dai還只接受單一抵押品ETH,到了2019年11月18日,Maker宣布推出新型的多抵押Dai,開始接受BAT作為抵押資產發行穩定幣Dai,2020年才逐步接受了USDC、wBTC作為質押物。從MakerDAO上線到2019年6月份,一年半時間,MakerDAO上質押的資產價值基本上處于緩慢直線上漲狀態,雖然中間有一些波折。

DeFi借貸協議Goldfinch平臺在貸余額突破1億美元:5月6日消息,據區塊鏈數據平臺Token Terminal顯示,DeFi借貸協議GoldFinch平臺在貸余額突破1億美元。[2022/5/6 2:55:01]

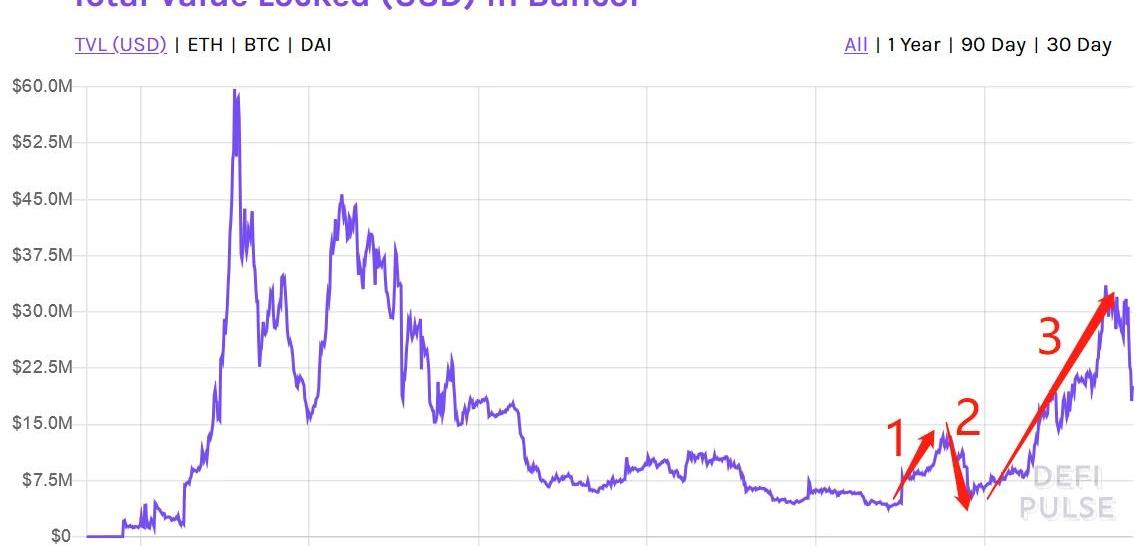

此后,到2019年年中,隨著比特幣進入從14000U到8500U的下跌通道,MakerDAO資產質押總量進入迅速下降。此后進入第2階段,從2019年年中到2019年年底,MakerDAO上資產質押逐步上漲,但增長速度并沒有十分明顯的變化。直到2020年1月后,MakerDAO世界迎來了巨大的轉機,此后的第3、4、5階段,MakerDAO質押資產總價值開始劇烈波動,并迅速躥升。此規律在DEX項目Bancor上也有十分明顯的體現,我們看到2020年1月份后,Bancor的資產質押量同樣經歷了劇烈波動,此后快速上漲的情況。

TrueUSD推出10億美元Fountain激勵計劃支持DeFi生態發展:10月27日消息,穩定幣項目TrueUSD(TUSD)宣布推出價值10億美元的Fountain激勵計劃,該計劃將作為新興項目的孵化器,通過向DeFi生態引入價值10億美元的TrueUSD和其他數字資產,進一步促進生態增長。TrueUSD稱,將全力支持不同公鏈及其生態的DeFi項目,并通過進行深度戰略合作,促進優質項目增長。[2021/10/27 6:16:02]

之所以會有如此劇烈的變化,與機構入局DeFi有著莫大的關系。在今年Q1Q2,眾多加密機構紛紛入局DeFi,例如分布式資本、CoinbaseVenture、MorganCreekDigital、MulticoinCapital等華爾街背景的投資機構大力布局DeFi。此外,像Polychain則是號稱管理10億美元的資方,也是DeFi的重度投資者。任何事物在從平庸到優秀,有其必然性,這一切轉折點就是Compound發行COMP代幣,并開啟“借貸即挖礦”。這徹底引爆了整個DeFi市場,讓人們意識到向DeFi注入流動性將會帶來怎樣的想象空間。可以說,Compound的“借貸即挖礦”,是DeFi世界的拐點。Compound的“借貸即挖礦”,DeFi世界的拐點

DeFi基準利率今日為3.34%:金色財經報道,據同伴客數據顯示,07月05日DeFi去中心化金融基準利率為3.34%,較前一日上升0.03%。同期美國國債抵押回購率(Repo Rate)為0.07%,二者利率差為3.27%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/7/5 0:28:07]

2020年6月16日,Compound的治理代幣COMP上線,借貸即挖礦模式隨即上線,此后,Compound上的資產價值呈爆發式增長。項目資產質押量從1億美元,在兩個月后就迅速增加至9億美元。

如果說MakerDAO只是去中心化金融世界的美聯儲,那么Compound就是商業銀行,負責質押借貸,發行COMP以獎勵給參與質押借貸的投資者,COMP上市交易,以鼓勵更多人參與質押借貸,Compound上的資產就這樣開始爆發式增長。Compound的借貸挖礦,徹底激活了整個DeFi世界,6月16日之后,DeFi生態的質押量也開始爆發式增長,在短短兩個多月內就從10億美元攀升至100億美元。

MXC抹茶MX DeFi機槍池即將上線第12期新幣挖礦ATP(Alaya):據官方公告,今日20:00,MXC抹茶MX DeFi機槍池上線第12期新幣挖礦ATP(Alaya)。11月29日-12月3日,質押USDT、BTC、MX可挖ATP,最低認購額度1USDT、0.001BTC、10MX,單個質押池質押額度無上限限制。

據了解,MX DeFi是通過質押MX、USDT、BTC或其他指定數字資產,按比例獲取頭礦收益的流動性機槍池挖礦產品。MX DeFi 支持無常損失代償制度,保障用戶本金不受無常損失侵蝕。11月30日10:00,MXC抹茶上線ATP,開放USDT交易。[2020/11/29 22:31:00]

可以說,Compound“借貸即挖礦”的推出,成為DeFi世界發展的拐點。當然,這些現象的內核是并不是質押,而是圍繞“質押”開展的一系列活動,極大地釋放了加密資產的流動性,其結果就是資產價值飆漲。“增加流動性”帶來牛市,DeFi的高點

火幣DeFi板塊項目AKRO近30日漲幅436%,領漲7月DeFi板塊:據火幣全球站行情顯示,火幣DeFi 板塊項目AKRO 日線7連陽,截至8月6日19時,AKRO報價為 0.0348 USDT ,日內漲幅為17.3%。另據 CoinGecko 數據顯示,AKRO 近30日漲幅達436%,為7月 DeFi 板塊漲幅第一的項目。

據悉,火幣近期已推出DeFi狂歡季,為用戶提供從現貨、杠桿到合約的最全DeFi投資服務,成為投資DeFi的一站式交易平臺。[2020/8/6]

我們知道,ETH是所有DeFi項目流動池中最為主要的基礎資產。以Uniswap為例,質押資產價值最高達到15.6億美元,其中ETH達到7.6億美金,占資產池總量的一半。在DeFi鎖倉量最大時資產價值為95億美元,其中有31億美元為以太坊,相比之下比特幣只有7億美元。一般會認為,以太坊被質押后,流動性會變弱,實際上并不是這樣的。9月1日的SushiSwap的質押流動性挖礦,直接促使以太坊Gas費飆漲,超過400Gwei,24小時全網交易筆數超過150萬,超過18年的歷史高點,以太坊價格觸及近期最高價480美元。因此,鎖倉并不是減少流動性,而是增加了流動性,流動性增加導致以太坊價格飆漲。原因在于,在流動性挖礦中,即便發送一筆交易手續費達到數百美元,依然有人愿意為此支付。

SushiSwap的火爆,也直接促使以太坊價格漲至階段性高點480美元,隨后DeFi生態進入回調階段。做個總結:流動性挖礦本質上是在增加以太坊與DeFi項目代幣的流動性,流動性越大,交易越活躍,則系統價值發揮也就越是充分。任何市場都不可能一直漲下去,DeFi在經歷過SushiSwap帶來的瘋狂之后,短暫性進入回調,一切也許才剛剛開始。與此相反,在中心化金融世界,美元正在經歷流動性效率低下帶來的錢荒問題。無論美聯儲如何不遺余力地舉債,依然難以改善美元流動性不足的問題,根本原因就是由于美元系統出了問題——所有人都把美元放在金融市場了,而不是用于生產與交換,這與以太坊活躍的交易完全相反。美元為何走向了“流動性”的反面

與ETH不斷增加的流動性相比,美元如何走向了反面。在灰度今年8月份發布的報告《為比特幣估值》中提到了美元流動性枯竭的原因,并且對這一現象將會導致的結果進行了預言。報告認為,在過去半個世紀,寬松的財政政策促使資本市場舉債購買資產,而在2008年的全球性金融危機中,其中的一部分債務遭到強制清償。金融危機階段的量化寬松政策旨在緩解螺旋式上升的債務現狀,并挽救經濟于水火之中,然而QE的結果卻是火上澆油。另一方面,寬松的貨幣政策導致大量資金流入金融資產領域,而不是如預期的那樣流入傳統經濟或者普通大眾,進而加劇股市和經濟的脫節。注意,MainStreet即普通的美國投資者、小型獨立企業和投資機構、或實體經濟,與WallStreet即華爾街為代表的高凈值投資者、大型跨國公司相反。如圖所示,美國債務占GDP的比率自2008年以來幾乎翻了一番,而M2貨幣供給的速度,即貨幣流通速度,卻隨著新發行貨幣進入金融領域而不是實體經濟而快速下降。

美國債務占GDP比率與貨幣流通速度也就是說,大量發行的美元資產并沒有進入實體產業,而是趴在金融市場一動不動,導致美元流動性降低。最后,灰度報告認為,從2018年開始,QE導致美國聯邦儲備銀行的資產負債表從2008年的1萬億美元增加到了2014年的4萬億美元,隨著經濟表現出強勁跡象,美聯儲計劃扭轉這種擴張姿態。然而當美聯儲在2018年嘗試收縮其資產負債表時,市場旋即給出了不利反饋,標準500指數在短短3個月內就下跌了20%。由此看來,除非QE親自毀掉它所苦苦支撐的金融市場,否則量化寬松的趨勢根本無法得到逆轉。目前,DeFi正面臨巨大的回調,也許一切才剛剛開始。

Tags:DEFIDEFEFIMAKEAlchemist DeFi AurumOrigen DEFIDOGDEFImakerdao怎么讀

經歷數次跳票之后,8月25日早6點,獎勵高達410萬FIL的Filecoin激勵測試網啟動了。這次激勵測試是主網上線前的最后一次測試,不僅是主網上線前的壓力測試,更是對于主網上線環境的模擬,謹防.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC交割合約持倉創近期新高,12000美元博弈激烈:據火幣BTC永續合約行情顯示,截至今日18:00(GM.

1900/1/1 0:00:00一夜秋風來,吹的幣民心又寒,不知道是不是莊家應94的景,一覺醒來,行情如下,新韭菜,老韭菜,一個都跑不掉。 “挖賣提”“買賣賺”“FOMOdown”是最近身邊幣圈人的常見狀態.

1900/1/1 0:00:00在前天波卡項目代幣DOT100倍拆分后,市場又掀起了一陣波卡熱。 看似價格下來了,卻是100倍拆分,只是看起來單價降了。其實價格還是漲的.

1900/1/1 0:00:00灰度信托是華爾街知名機構,成立于2013年,成立后發行的第一個信托是GBTC。幾年來,灰度信托發展勢頭迅速,已成為最知名的加密信托基金.

1900/1/1 0:00:009月6日中國用戶發起“提幣”運動,雖然聲勢大于實質,但數據顯示中心化交易所的ETH等存量正在暴跌。CEX們開始慌忙防御,真正的全面戰爭將到來.

1900/1/1 0:00:00