BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.06%

ETH/HKD-0.06% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+0.23%

ADA/HKD+0.23% SOL/HKD+1.64%

SOL/HKD+1.64% XRP/HKD-0.38%

XRP/HKD-0.38%近半年來各類DeFi項目翻涌而出,成為了這場牛市盛宴的“引燃裝置”。圍繞借貸、挖礦的一系列玩法層出不窮,各個治理代幣瘋漲,以YFI和YFII為代表的代幣漲出了天際:YFI代幣價格甚至已經遠超BTC,成為最昂貴的加密資產,YFII也從651美元最高攀升至9425美元,翻了超10倍。YFI、YFII被DeFi玩家親切地稱為“大姨夫”、“二姨夫”,現如今又出現了YFV.......“姨夫”系列的現象級表演,讓大家看得眼花繚亂、瞠目結舌。瘋漲的代幣、火爆的挖礦、白薅的羊毛.......這些項目到底是做什么的?代幣有何價值支撐?暴漲的原因是什么?我們來一一拆解。“姨夫”系列是什么?

首先從“大姨夫”——YFI說起。1)YFIYFI是yearn.finance的治理代幣,YearnFinance是一個去中心化借貸聚合器,在以太坊區塊鏈上運行,它把去中心化借貸平臺的利息標準化,幫助用戶將資產放在利息最高的借貸協議上,并且通過智能合約交互,在這些借貸協議的利率波動時,自動化地轉移資金,讓資金始終處于收益率最高的借貸協議中。

美SEC律師:Ripple案或將迎來上訴,判決結果可能被推翻:7月22日消息,本周五,SEC的律師側面表示了或將對Ripple案進行上訴。在正在進行的Terra及Do Kwon的案件中,法官表示將以Ripple案作為本案的相關判例,除非SEC對其提出上訴。而SEC律師則對援引這一判例表示了反對。SEC在法庭文件中表示,“SEC正考慮進一步審查的各種可能性,Ripple案中存在錯誤地決定,法院不應遵循這一判例。”[2023/7/22 15:52:09]

YearnFinance官方首頁各個入口

調查:傳統對沖基金投資加密資產的比例降至29%:金色財經報道,普華永道和另類投資管理協會(AIMA)的調查顯示,傳統對沖基金投資加密資產的比例將從2022年的37%降至29%。報告補充稱,四分之一目前已投資該領域的對沖基金表示,美國對加密行業監管的不確定性增加,可能導致他們重新考慮這一資產類別。報告稱,在受訪的59家對沖基金中,超過70%的基金投資決策受到了去年市場事件(FTX等多家主流加密公司倒閉)的影響,這些基金總共管理著2,800億美元的資產。[2023/7/12 10:49:09]

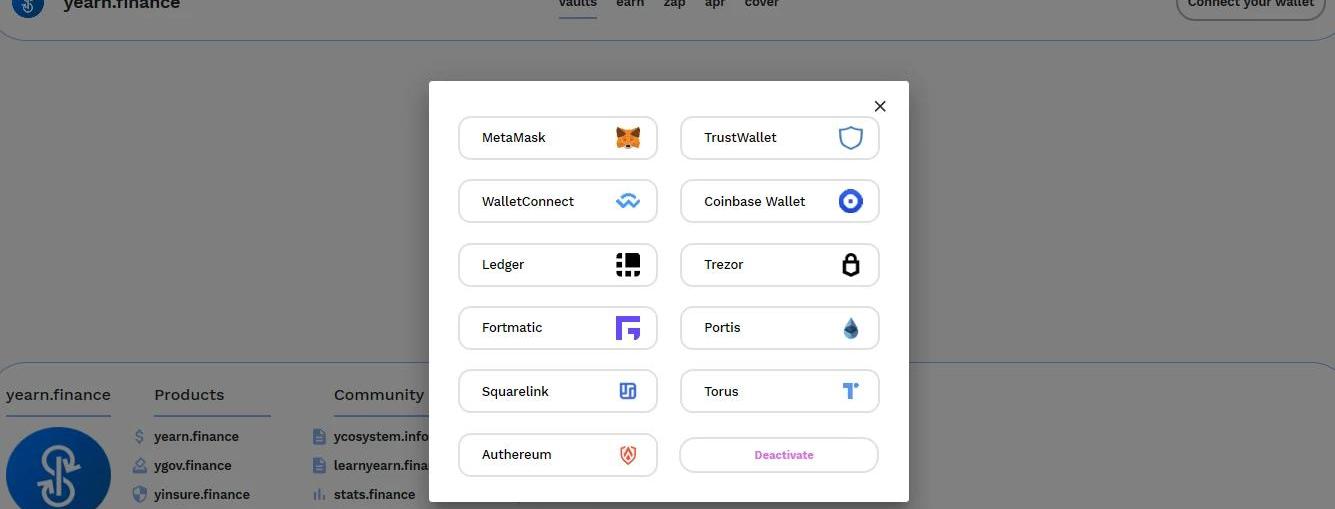

YearnFinance官方首頁“Vaults”接入錢包頁面7月17日,YearnFinance推出了治理代幣YFI,總供應量為3萬枚,沒有預挖,沒有眾籌,沒有團隊分配,沒有投資機構預留,并完全采用線上治理模式,完全通過流動性挖礦全部分發給提供流動性的用戶。YFI這種相對公平開放的代幣分配模式甚至被一些用戶比作是DeFi中的比特幣。隨后,YFI被Uniswap、Balancer等去中心化交易所上線,結果一瞬間引爆了流動性挖礦市場,此后YFI的價格直線飆漲,從最開始的3美元一路狂飆到了最高39605.6美元。有數據統計稱,YFI在43天之內,成為了2020年的第一個萬倍幣。2)YFII7月26日,3萬枚YFI已經全部挖完,也就意味著少了一項挖礦收益,為了留住平臺上的資金,有些社區成員就開始發起增發提案,也就是YIP-8提案,該提案的內容主要是要增發YFI。但最終提案沒有獲得通過,因此,部分社區成員就對項目發起了硬分叉,YFII從此誕生。為了使挖礦行為得以延續,YFII采取了類似比特幣減半的增發機制。每周增發量減半,總共10周。也就是說10周后,YFII代幣也會被挖完。這其實也意味著,YFII也并沒有從本質上解決YearnFinance此前面臨的問題。起初,YFII的設計總量是6萬枚,分布在pool1、pool2、pool3各2萬枚。實際情況是Pool1和Pool2在正常開采著,而Pool3沒開發好,所以YFII總量暫時只有4萬枚。

Oxbridge通過在Avalanche區塊鏈出售代幣化再保險債券完成240萬美元融資:金色財經報道,總部位于開曼群島的再保險公司Oxbridge Re Ltd.宣布已通過銷售數字及代幣化再保險債券“DeltaCat Re”完成240萬美元融資,據悉總計出售了244,776份代幣化再保險證券。此前Oxbridge Re Ltd公司就計劃利用其注冊子公司 SurancePlus Inc.推出基于Avalanche區塊鏈發行的代幣化再保險證券,旨在代表簽訂的再保險合同中的部分權益,投資者可以通過執行附屬再保險合同中的基礎再保險合同來獲得回報。(artemis)[2023/6/29 22:07:05]

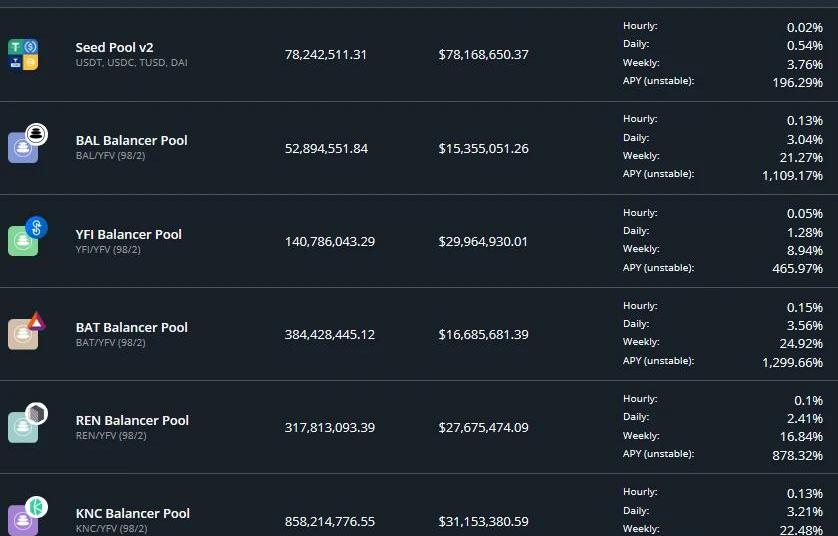

yfii.finance的官網首頁界面沿用了YFI的樣式,非常簡潔,就是stake、vault和vote三個入口。Stake是質押挖礦業務,Vault本質也是質押挖礦,比Stake更簡潔,一鍵入金、一鍵提現,比較便捷;Vote是投票系統,注冊用戶可以發起投票。3)YFVYFV同樣是DeFi收益聚合器YFV.Finance的治理代幣,總供應量為2100萬枚。YFV.Finance于8月末啟動了流動性挖礦計劃,為包括小玩家在內的所有用戶提供流動性挖礦收益,用戶可直接質押穩定幣和其他加密貨幣。除了YFV之外,YFValue還引入了兩個基于彈性供應模型的新代幣,分別為vUSD和vETH。vUSD和vETH將根據市場具體情況擴大或減少供應量,旨在將價格固定為1vUSD等于1美元,1vETH等于1ETH。在后續的路線圖設計中,將在整個生態系統中使用vUSD和vETH來設置存儲庫、支付獎勵及質押等。YFValue將總共分配給所有池100萬vUSD和1000vETH,這意味著流動性提供者會同時收到YFV、vUSD和vETH收益。通過登陸YFValue的官方網站YFValue的官方網站(https://yfv.finance/staking),可以發現在YFValue的體系中,用戶可通過質押相關的代幣獲取對應的獎勵,目前YFValue支持的質押代幣池有以下幾個:SeedPoolv2、BALBalancerPool、YFIBalancerPool、BATB

韓國檢方突擊搜查TFL聯創Daniel Shin旗下支付技術公司Chai Corporation:11月16日消息,首爾南區檢察官辦公室突擊搜查了由 Terraform Labs 聯合創始人 Daniel Shin 創立的支付技術公司 Chai Corporation。

據悉,Chai 曾與 Terraform Labs 建立了合作伙伴關系,將 Terra 韓元 Stablecoin KRT 整合到其支付服務中,檢察官指控該公司在未經同意的情況下使用客戶的個人信息來啟動該服務。此外,本周早些時候,檢察官辦公室還傳喚了 Daniel Shin,調查其在未通知普通投資者的情況下存儲發行前的 LUNA,然后出售 Token 獲利 1.06 億美元的行為是否違反了資本市場法。[2022/11/16 13:13:00]

華爾街日報:Celsius投資方不太可能提供更多資金來幫助其擺脫困境:6月17日消息,Celsius的投資方不太可能提供更多融資來拯救這家陷入困境的加密貨幣貸款公司。知情人士說:“幾乎無人對目前的情況感到滿意,這其中的風險超出了人們的想象。”

該知情人士透露,加拿大大型養老基金Caisse de depot et placement du Quebec和由前Airbnb首席財務官Laurence Tosi創立的成長型股權公司WestCap Group預計不會投入更多資金來幫助這家加密貨幣貸款公司。WestCap和Caisse de depot去年牽頭了Celsius的B輪融資,為該公司籌集了7.5億美元,對這家加密貨幣初創公司的估值超過30億美元。(華爾街日報)[2022/6/17 4:34:19]

YFValue的質押頁面:個代幣池質押量、總鎖定價值、利率YF系列代幣為何暴漲?

由于兩種代幣都是“YF”開頭,被國內用戶戲稱為“姨夫”,YFI是“大姨夫”,YFII是“二姨夫”。后來又陸續出現了YFV、YFIII等系列“仿盤”項目。“姨夫”系列成為了一種“現象級”表現,代幣的暴漲幅度也成了加密市場的“神話”。為何DeFi收益聚合器如此火爆?為何此類治理代幣能獲得如此高的漲幅?為何YFI能成功掀起“姨夫”熱潮?YearnFinance創始人AndreCronje被問及為何成立項目時表示,流動性挖礦已成為DeFi領域的大趨勢,當下大多數DeFi項目都推出了流動性挖礦,比如Aave、dYdX、Compound、Curve等。而這些DeFi項目的核心業務是質押借貸,流動性挖礦只是一種市場營銷的策略,讓提供流動性的用戶獲取額外的平臺幣的收益。結果很多用戶就把流動性挖礦的平臺幣收益視為核心收益,近期幣價上漲確使整體理財的收益率看起來非常高。當賺取收益成為參與DeFi項目的一大剛需時,一個收益聚合器這樣的產品就具備了非常大的市場發展空間了。而YFI、YFII代幣價格飆升,主要得益于稀少的代幣總量、公平的代幣分配方案。YFI發行總量僅為3萬枚,YFII發行總量則為4萬枚,目前的流通總量約為37500枚,均遠小于比特幣的2100萬枚。總量稀少為代幣價格上漲提供了必要條件,在流動性挖礦的火爆之下,代幣短時間內需求上升,稀缺性導致的供不應求是價格上漲的內在規律。其次,YFI和YFII都是沒有預挖、眾籌,創始團隊、投資機構都沒有預留代幣。這種公平的分配方案讓人聯想到早期的比特幣挖礦,沒有人有先發優勢,獲得它的唯一途徑就是流動性挖礦。這樣一來,也保證了社區的熱情和參與度。“區塊鏈精神”、“社區化氣質”也是“姨夫”被用戶和投資者們推崇的因素之一。YIP-8提案沒有通過也充分說明,YFI社區是去中心化的,每個人基于個人利益去考慮問題,這也是區塊鏈社區該有的樣子。此外,YFI和YFII兩個項目也已經通過了安全公司的合約審計,這讓市場參與者更愿意投身其中。不過,雖然當下市場火熱,但能否獲得持續性的發展,是必須要考慮的問題。以YFII為例,其十周后YFII被挖完時,仍然要面對挖礦收益減少,資金流失的問題,yfii.finance只有不斷地完善YFII代幣的經濟模式,持續賦予YFII價值,才可能持續地對用戶產生吸引力。根據最近消息,8月19日,YFII社區的YIP-3提案已經獲得通過,提案內容為啟用新的Vault策略,分配機槍池利潤的5%至開發者基金。當前DeFi市場聚集了大量的資深玩家,也吸引了很多投機者,對他們來說幣價和收益是最大的參與目的。當各類代幣價格瘋漲,不少人感覺到了日益膨脹的泡沫溢出水面,但話說回來,沒有泡沫的啤酒怎么會好喝呢?

北京鏈安,聚焦區塊鏈安全與數據服務,以下是基于北京鏈安ChainsMap鏈上數據監測系統,就上周數據發布的比特幣鏈上數據周報.

1900/1/1 0:00:0094三年了。雖然你在看我的文章,但你手里還有比特幣嗎?當年的1CO有參與嗎?最近大火的DeFi有耕耘嗎?慶幸老人都還在,也欣喜有更多的人加入加密數字貨幣行業.

1900/1/1 0:00:008月28日,「2020新區勢·區塊鏈科技金融峰會」在北京舉辦。本屆峰會由火幣集團、36kr、Odaily星球日報共同主辦,幣核科技&霍比特HBTC金牌贊助,鏈上ChainUP戰略贊助,貝.

1900/1/1 0:00:00快速預覽目前,主要穩定幣的市場流通市值達到175.44億美元,與上周相比增長9.81億美元。過去一周,Tether在以太坊上增發了2.7億USDT,在Tron上增發了5億USDT.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JakeChervisnky,翻譯:灑脫喜,星球日報經授權發布.

1900/1/1 0:00:00整理|秦曉峰編輯|郝方舟出品|Odaily星球日報 8月28日,「2020新區勢·區塊鏈科技金融峰會」在北京舉辦.

1900/1/1 0:00:00