BTC/HKD-0.63%

BTC/HKD-0.63% ETH/HKD-1.07%

ETH/HKD-1.07% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD-0.04%

ADA/HKD-0.04% SOL/HKD+0.08%

SOL/HKD+0.08% XRP/HKD-0.78%

XRP/HKD-0.78%編者按:本文來自鏈聞ChainNews,撰文:JustinMart,就職于CoinbaseVentures,編譯:LeoYoung,星球日報經授權發布。現在的多數去中心化金融(DeFi)應用都像是復制傳統金融產品。代幣間可以互兌,在貨幣市場借入或貸出,甚至在交易所用保證金和杠桿交易。

但DeFi遠非如此。區塊鏈是全球開放的平臺,本質上承載可編程價值資產。遲早有一天,DeFi會產生真正獨特的產品,跟傳統世界沒有一絲聯系。下面就來看一種可能:合成資產。何為合成資產?

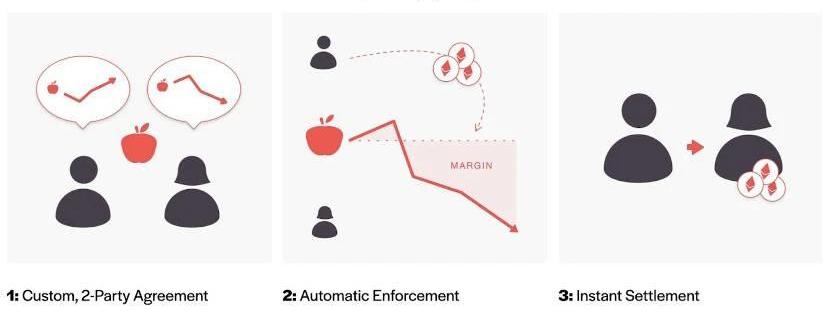

合成資產是新型衍生品。衍生品就是價值源自于不同資產或基準的資產。就像期貨和期權,買賣雙方對可追蹤資產未來價格的合約進行交易。DeFi在這基礎上做了一點調整:「合成資產」就是衍生品的數字化代幣。衍生品就是定制獲得指定資產或金融產品持倉的金融合約,合成資產就是這些衍生品的代幣。因此,合成資產具備以下獨特優勢:無需許可便可創造出來:以太坊等區塊鏈讓任何人都可以構建合成資產使用簡單和可轉移:合成資產可自由轉移、交易全球流動資金池:區塊鏈本身的全球化特性讓世界上任何人都可使用無中心化風險:沒有控制特權的中心化媒介舉幾個例子

巴西數字銀行Nubank推出Nucoin,可作為忠誠度計劃使用:金色財經報道,巴西數字銀行Nubank推出數字貨幣Nucoin,可作為忠誠度計劃使用,由Polygon開發,總量1000億枚,僅Nubank應用程序內進行交易,不會有二級市場,也不能提取到私人錢包中。[2023/3/2 12:37:28]

合成資產將實體資產代幣化,將實體資產引入區塊鏈世界,為其賦予上述所有優勢。設想世界上任何人都可以購買追蹤S&P500指數的代幣,能在Compound、Aave、MakerDAO等其他DeFi產品中用這類代幣抵押。這種模式可延伸到黃金或稻谷、TSLA股票、SPY指數、公債類債券等等。還有讓人耳目一新的新奇金融工具也不再遙不可及,例如流行文化市場、meme文化市場、個人代幣市場等,都可以通過合成資產交易。考慮到任何資產都可以合成引入區塊鏈,這個潛在市場規模巨大。就參照一點,2020年第一季度全球股票交易市場規模達32.5萬億。理論上,這個市場部分可以變為合成資產,任何人都可以不受限制在全球流動資金池自由交易。特殊案例:交易「屎」

Coinbase成為首家進入《財富》500 強的加密公司,位居第437名:5月24日消息,《財富》雜志公布了 2022 年 500 強企業榜單,Coinbase 位居第 437 名,成為第一家進入 500 強的加密公司。

據悉,2022 年財富 500 強榜單是按 2021 財年收入排名的美國最大企業年度榜單,收入門檻為 64 億美元。據 Coinbase 2021 財報顯示,該公司在 2021 年實現營收 78 億美元,實現凈利潤 36 億美元。

5 月份 Coinbase 公布 2022 年第一季度財報。該季度 Conbase 凈收入約為 11.65 億美元,環比下降 53%。據彭博社調查的分析師稱,Coinbase 今年預計將虧損約 14 億美元。(prnewswire)[2022/5/24 3:37:20]

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為15.21%、空頭平均持倉比例為19.86%,空頭暫時領先,領先數量(凈頭寸數量)為0.34萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為18.78%、空頭平均持倉比例為19.87%,空頭暫時領先,領先數量(凈頭寸數量)為83.65萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為15.11%、空頭平均持倉比例為16.79%,空頭暫時領先,領先數量(凈頭寸數量)為1.33萬個ETH。[2020/7/31]

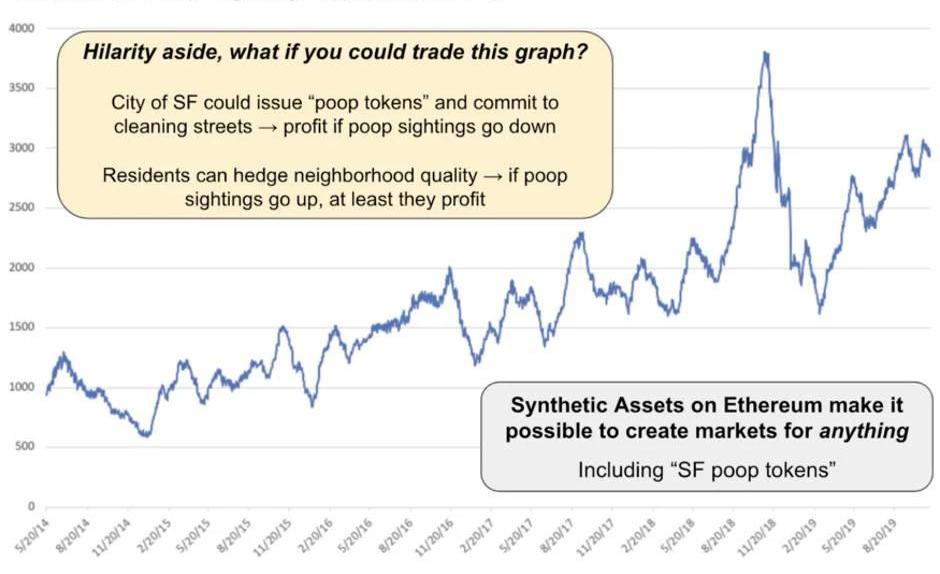

2019年末,幾個開發者想到個創意,發布一個原型:要是有種合成資產可以追蹤舊金山市區街道隨地大小便如何?街上大小便增多,代幣持有人獲利。大小便減少,代幣發行方獲利。使用預言機來報告大小便數量。這種代幣市場可以激勵舊金山當地政府。要是舊金山市政府發行「屎幣」,就會激勵政府清潔街道而獲利。相反,如果街道沒有變得更清潔,購買「屎幣」的市民至少可以獲利,對不良情緒加以補償。這只是個簡單范例,說明合成資產的潛力,解釋「萬物可代幣化」的市場。

HPC(Hash Power Coin)與波場生態達成合作?:Hash Power Coin與波場達成合作,共同打造互聯網基礎設施,以推動互聯網去中心化。此次合作將結合波場TRON的高吞吐,易擴展,可靠性優勢融入Hash Power Coin平臺中。

據悉,HPC(Hash Power Coin)將于4月9日17:00(GMT+8)上線BiKi,開放HPC/USDT交易。

Hash Power Coin 通過開源的算力體系,用區塊鏈技術實現哈希算力交易、云算力挖礦,并依托自身具有的挖礦基礎設施,為全球的節點用戶提供礦場建設、算力租賃、礦場運營、設備采購、算力投資、數字資產交易、流通、兌換等服務。[2020/4/6]

日本加密貨幣交易所DMM Bitcoin發布關于變更注冊金融機構(提取賬戶的銀行等)的通知:日本加密貨幣交易所DMM Bitcoin發布公告,隨著“三菱東京UFJ銀行”名稱的變更,該網站系統維護后在“我的主頁”中的“提取賬戶銀行設定”中添加了“三菱UFJ銀行”的選項。之前選擇了“三菱東京UFJ銀行”的客戶需要確認銀行名稱和分行后在“我的頁面”處進行注冊更改。[2018/5/16]

目前最常見合成資產平臺

UniversalMarketAccess(UMA)*UMA是可以讓任何人都可以再創造傳統金融產品、新奇加密資產等產品的合成資產協議。在UMA平臺上,兩個對手方可以無需許可使用、創造套利金融合約。合約通過經濟激勵擔保,通過以太坊智能合約執行。以太坊全球開放區塊鏈的特性大幅降低準入障礙,帶來「通用市場使用」協議。目前UMA社區成員在專注于首先構建代幣化收益曲線。此外,任何人都可在UMA上創建任何類型金融合約。例如:加密資產合約:加密資產期貨代幣、收益曲線、永續掉期合約(perpetualswaps)等追蹤加密貨幣或DeFi指標的代幣:例如BTC市場占比、DeFiTVL表、DEX市場份額等任何其他指標傳統金融產品:美國和全球股票、私人養老金計劃、保險及年金產品新奇產品:「屎」交易、流行文化、meme文化等。

UMA定位為新奇、有創造性的「長尾」金融市場協議。和「屎幣」交易一樣,這種合約可根本上改進激勵方案。這是從零到一創新。注釋:UMA是CoinbaseVentures投資的公司之一Synthetix

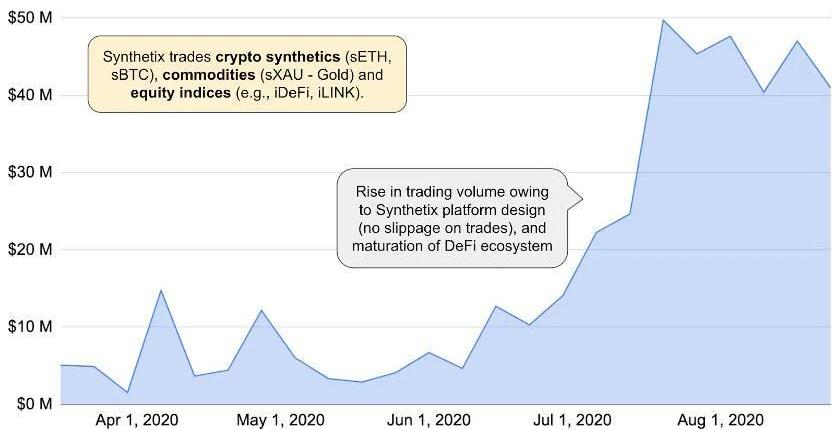

Synthetix是可創造以太坊合成資產全球流動性的協議。Synthetix促進大量類型資產生成和交易,可以是加密資產、股票和商品,所有都在鏈上。追蹤此類資產價格的代幣都可在Synthetix生態系統中買賣,操作中混合抵押、質押和交易費。重要的是,Synthetix生態已經變為完全由DAO結構的治理,SNX代幣是整個生態的核心。可質押SNX生成抵押型合成資產,同時累積交易費。SNX還可用作DAO社區治理。Synthetix作為DeFi生態中的領先合成資產平臺,目前已發行合成資產超過1.5億美元。其中主要是該平臺的穩定幣sUSD,市值接近一億美元。Synthetix目前主要提供sETH與sBTC加密資產合成資產,還有追蹤一籃子資產的sDeFi和sCEX指數型代幣。該平臺上合成資產的成功主要歸功于其獨特的市場設計,資產按預言機報價交易,因此買賣都沒有滑點。

其他平臺還有很多其他合成資產平臺有所取舍,按照各自的獨特設計理念正在開發中。例如Morpher、DerivaDEX、FutureSwap、DyDx及Opyn、Hegic或Augur。注釋:DerivaDEX是CoinbaseVentures投資的公司之一結論

隨著以太坊和DeFi生態的成熟,合成資產作為新的基元成為可能。現在只是開始,也不要忽視內在風險:智能合約風險:智能合約漏洞完全可能被利用,合成資產是重點攻擊目標治理風險:平臺多數由中心化參與者治理,相對都未經過規模化驗證預言機風險:眾多合成資產依靠預言機才能正常運作,這帶來自身的信任依賴(trustassumption)和失效模式(failuremode)平臺風險:以太坊等其他底層區塊鏈都會遇到承載量的問題,越是需要效率的時候可能網絡越繁忙,情況會更糟。費用市場低效,搶先交易或惡意攻擊(griefingattack)都會成為問題但潛力和問題之前總要有所平衡。合成資產代表現有金融市場走向開放、全球化的未來,本身是重要基元。再進一步,便會看到「萬物可代幣化」市場背后的創新。我們有可能利用這些基元構建全新的金融市場,從根本上調整激勵方案,改變我們的現有生活方式。

Tags:COINOINCOIEFIBitcapital coinMktCoinCatvills CoinDeFi Coin

編者按:本文來自橙皮書,Odaily星球日報經授權轉載。首先必須聲明,這波DeFi,我也是一個踏空者。踏空具體表現在,當第一波compound發起流動性挖礦時,我沒有入場.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自鏈捕手,作者:胡韜,Odaily星球日報經授權轉載。出師不利在以太坊DeFi生態如火如荼地涌現發展之際,孫宇晨與他的波場一如既往地「雖遲但到」.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:FredrikVold,翻譯:Kyle,星球日報經授權發布。以太坊聯合創始人VitalikButerin繼此前再次批評火爆的流動性挖礦運動并發起一個“最不喜歡的.

1900/1/1 0:00:00從6月份開始關注DeFi生態以來,我一直都認為,DeFi這輪大潮來勢洶洶,很有可能顛覆我們的想象力.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。“人人都在賺錢,那到底,誰在虧錢”?這個問題最近經常在沒參與defi,沒參與流動性挖礦,沒參與山寨狂歡的投資者的口里聽到.

1900/1/1 0:00:00