BTC/HKD-4.12%

BTC/HKD-4.12% ETH/HKD-5.63%

ETH/HKD-5.63% LTC/HKD-3.84%

LTC/HKD-3.84% ADA/HKD-7.48%

ADA/HKD-7.48% SOL/HKD-10.87%

SOL/HKD-10.87% XRP/HKD-6.61%

XRP/HKD-6.61%

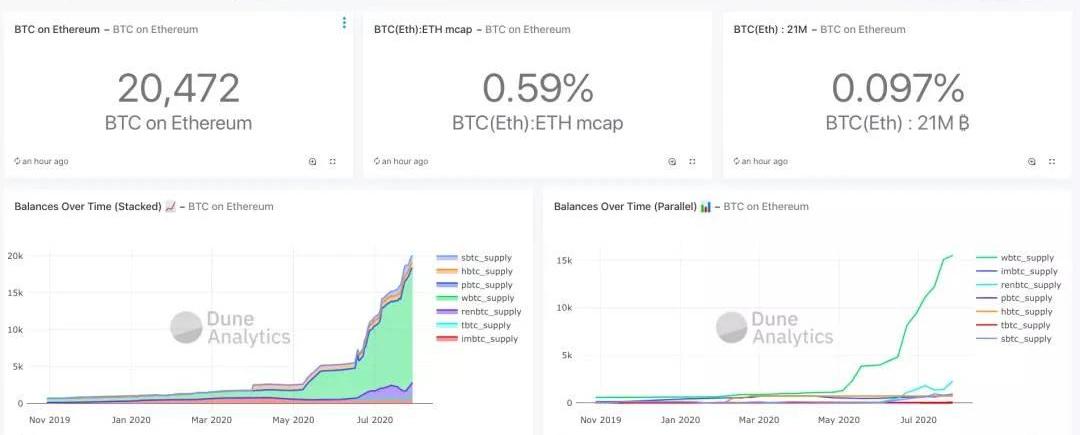

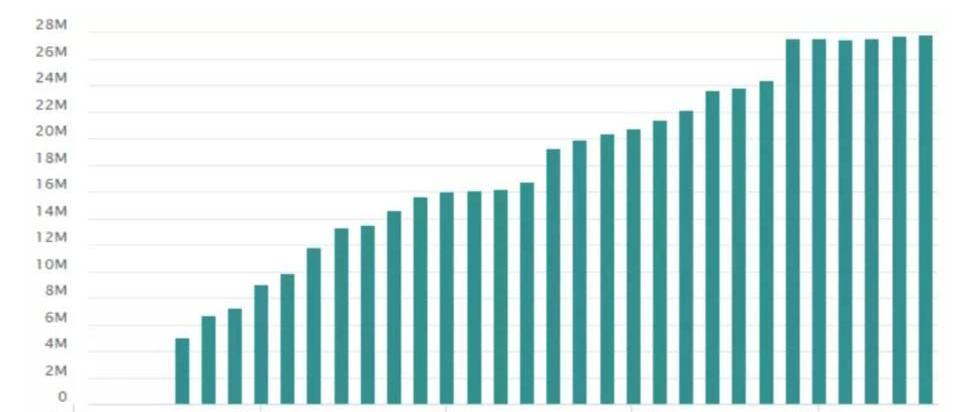

文|黎哲翁編輯|畢彤彤出品|PANews長期以來,作為加密世界雙雄的比特幣和以太坊在貨幣屬性上有所分別,前者通常被視作基礎性貨幣,「數字黃金」、「加密世界的錨」是其敘事的立足點,而以太坊的貨幣屬性更偏向于應用型,從業者一般更注重在更高層的「貨幣應用」上施展拳腳,例如超額質押ETH以「衍生貨幣」。如今氣勢如虹的DeFi儼然打破了這種微妙的分工,甚至讓以太坊的貨幣角色有了幾分喧賓奪主的味道:ERC-20格式的比特幣即「錨定BTC」在過去數月中極速擴張,尤其是在剛剛結束的7月份里,錨定BTC發行量更是爆炸式增加70%左右。據DuneAnalytics數據,截至北京時間8月5日,以太坊生態中的錨定BTC發行總量已經達到20,472枚,該數值已接近比特幣總量的1%,占ETH總市值的0.59%。

以太坊生態中的錨定BTC總量|來源:DuneAnalytics@eliasimos

DeFi 概念板塊今日平均跌幅為0.09%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.09%。47個幣種中22個上漲,25個下跌,其中領漲幣種為:DMG(+7.23%)、LRC(+7.18%)、REP(+6.02%)。領跌幣種為:TRB(-5.74%)、YFV(-5.04%)、RSR(-4.84%)。[2021/8/29 22:44:18]

社區流傳的Meme:原生BTC與以太坊上錨定BTC對比|來源:網絡PANews試圖進一步從其內部洞察錨定BTC的劇變格局、態勢,探尋它背后的邏輯與實際用例,并進一步分析它的瓶頸與利弊。錨定BTC內部洞察:wBTC各項指標一騎絕塵,renBTC地址數、大額轉賬增勢驚人

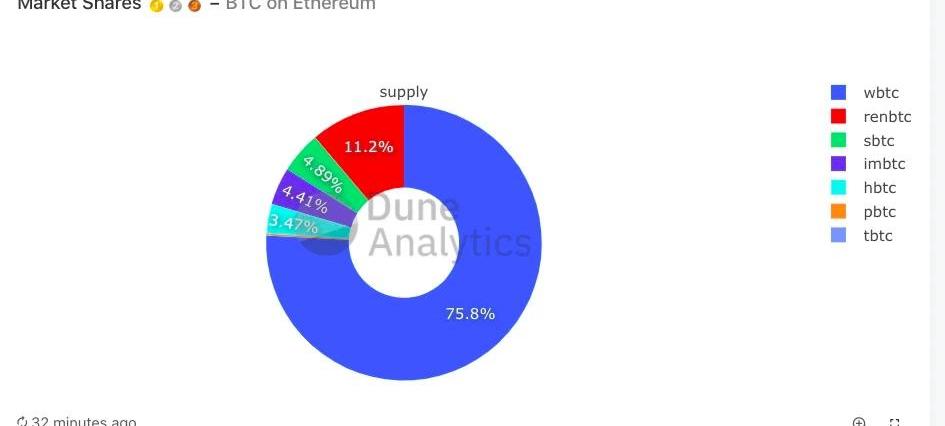

錨定BTC內部的發行份額分布圖|來源:DuneAnalytics@eliasimos從錨定BTC內部來看,截至8月5日,wBTC以75.8%的發行份額占據絕對多數,RENProtocol推出的RenBTC與衍生品聚合協議Syntheticx推出的sBTC分別以11.2%與4.89%的發行份額占據二、三名。三者相加超過90%的發行份額足以作證它們舉足輕重的地位。從鏈上指標來看,這三個錨定BTC在地址總數、活躍地址比率及大額轉賬等方面依然領跑錨定BTC部門。從總地址數來看,7月1日-7月31日期間,三個錨定BTC都呈現持續上漲態勢,renBTC增幅最為驚人,30日內總地址數峰值為319個,增幅約為111%;wBTC30日內總地址數峰值為3800個,30日內增幅約17%。從活躍地址比率指標看,7月1日-7月30日期間,三個錨定BTC活躍地址比率平均值均高于5%,表現好于同期ETH活躍地址比率平均值,與同期USDt-erc20的水平相當;其中,renBTC表現卓越,同期活躍地址比率平均值高達42.78%。這一指標的比較,一定程度上反映了錨定BTC是以太坊生態重要的活性劑,諸如renBTC這樣的錨定BTC更是在部分場景有著不輸USDt-erc20的活躍度。從大額轉賬和轉賬兩者的數量、額度指標看,wBTC和renBTC承載了規模可觀的價值轉移:前者30日內大額轉賬峰值高達2萬枚BTC,7日內平均轉賬額接近5000萬美元;后者30日內大額轉賬峰值接近1300枚BTC,7日內平均轉賬額約合1150萬美元。與同期USDt-erc20的相同指標比較,wBTC單筆大額轉賬價值已經接近前者的10%,7日平均轉賬額約合前者的2.5%。爆炸增長雙引擎:頭部借貸項目開放質押+流動性挖礦狂潮裹挾

DeFi借貸市場Euler完成800萬美元A輪融資:DeFi借貸市場Euler宣布獲得800萬美元A輪融資,Paradigm領投,Lemniscap、Anthony Sassano(The Daily Gwei)、Ryan Sean Adams和David Hoffman(Bankless)、Kain Warwick(Synthetix)、Hasu (Uncommon Core)等參投。(Decrypt)[2021/8/25 22:36:52]

無論在外部的發行總量、用例豐富度,還是在內部諸如地址總數、活躍地址比率、轉賬價值等鏈上指標方面,錨定BTC無疑都取得了奪目且扎實的增長,這背后的奧秘何在呢?PANews分析后認為主要有兩個關鍵時間點。今年5月份,彼時的DeFi龍頭MakerDAO通過社區提案,將wBTC新增為生成DAI的質押物,BTC敞口的開放無疑極大推高了DAI的想象力天花板,在該決議確認3天多后,wBTC每日活躍地址數徑直翻番,達到321個,據區塊鏈數據平臺Nansen,截至北京時間8月1日,超過7000枚質押在MakerDAO中;

Filecoin去中心化金融平臺DeFIL2.0啟動升級遷移:據官方公告,DeFIL平臺于8月13日?10:00(UTC+8)開放平臺通證新舊DFL兌換,并對智能合約進行迭代升級以及合約遷移,用戶需將DeFIL1.0版本的全部資產取出遷移至DeFIL2.0。新版DFL存入質押馬上可有利息收益;在此期間根據區塊到賬時間,率先完成合約遷移并在DeFIL2.0 參與質押DFL賺eFIL的前一百名用戶獲188DFL,其他參與用戶可獲得88DFL。

DeFIL 2.0的定位是去中心化的Filecoin借貸和金融服務平臺,同時打造了一個集算力NFT、永續算力通證、DeFi借貸、流動性挖礦、增強挖礦收益機制、DAO治理等一體化的去中心化金融生態。[2021/8/13 1:52:38]

截至北京時間8月1日,近半數wBTC質押在Maker中|來源:nansen.ai在Maker為wBTC敞開大門不久后,重要中心化借貸平臺NEXO前后兩次將共2500枚BTC替換為wBTC,并通過Maker協議進行了質押,更是進一步提升了wBTC的活性,使得5月份wBTC單一項目地址總數增加約500個,增幅近25%。

DeFi初創公司Pendle完成370萬美元融資,MechanismCap領投:DeFi初創公司Pendle在由機制資本牽頭的私人融資中籌集了370萬美元,MechanismCap領投,Crypto.com Capital,Hashkey Capital,Spartan Group,imToken,DeFi Alliance,LedgerPrime等參投。(Beincrypto)[2021/4/17 20:30:59]

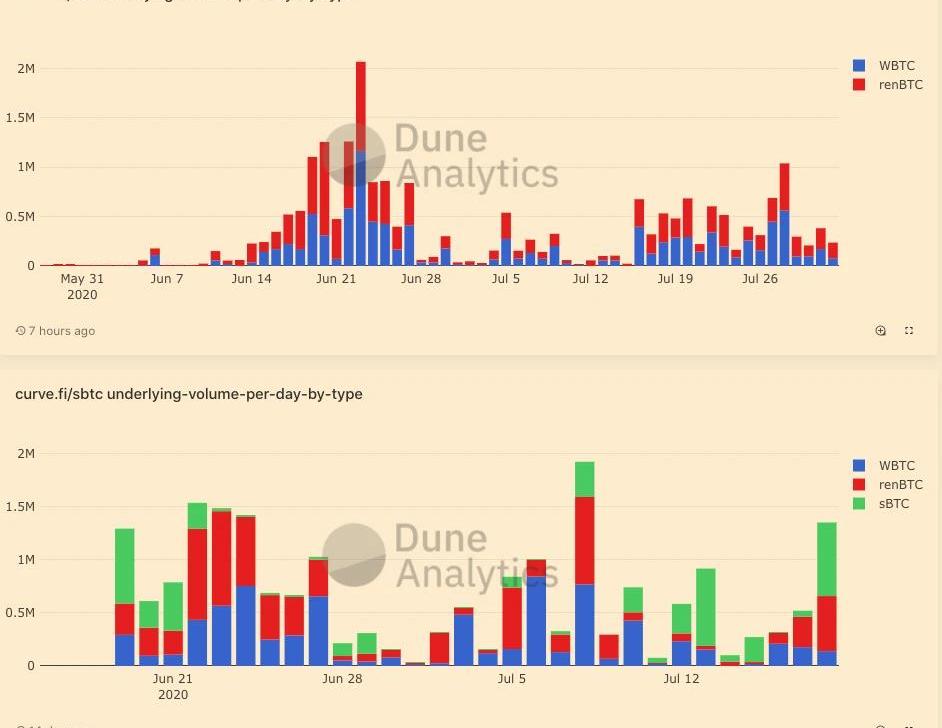

Curve流動性激勵池中,wBTC、renBTC、sBTC分項增長情況|來源:DuneAnalytics如果說借貸項目與平臺敞開懷抱只促成了wBTC的飛升,那么肇始于Compound,發揚光大于Curve、Synthetix、REN合作的「流動性挖礦」狂潮則推高了幾乎整個錨定BTC部門。

Curve與其他兩方聯合激勵流動性挖礦池子中存款增長情況|來源:CurveFinance據Intotheblock鏈上數據顯示,6月18日,合成資產平臺Synthetix宣布與Curve和Ren聯合推出了一個新的流動性激勵池,為基于以太坊的比特幣錨定幣提供流動性激勵后,wBTC、renBTC、sBTC的鏈上指標增長顯著,轉賬筆數、轉賬金額、活躍地址數等指標3-5日內增幅最高接近10倍,并在6、7月份中基本持續高于該流動性激勵池推出之前。上述流動性激勵池推出后一個月內,吸收了超過2500萬美元的存款,且仍然在持續增長。據CurveFinance數據,截至北京時間8月1日,該流動性激勵池子中的流動性總額已經接近3500萬美元。流動性激勵挖礦狂潮下,錨定BTC的項目方享受著巧妙冷啟動帶來的用戶增長、數據攀升,而對于用戶來說,這種熱潮則是賺取利潤的絕佳時機。囿于DeFi操作的溝壑,個人用戶參與體驗和使用DeFi一直是個難題,PANews結合經驗與社區分享,整理了“部分”利用錨定BTC進行yieldfarming的路徑,讀者朋友可自行取用作為參考。

OKEx CEO:OKEx對DeFi的潛力非常樂觀:據此前報道,8月14日,OKEx首發上線DeFi項目Curve(CRV)。OKEx首席執行官Jay Hao表示,“在一定程度上,Curve的出現預示著DeFi進入了一個新的發展階段……OKEx對DeFi的潛力非常樂觀,尤其是隨著區塊鏈技術的不斷發展。”(AMBCrypto)[2020/8/15]

另據媒體此前報道,錨定BTC還可被用于在CeFi和DeFi借貸之間套利,相較質押BTC貸款USDT的利率可以下降25%甚至50%,此外,用戶還可將錨定BTC用于在Uniswap、Kyber等DEx上開比特幣交易對的杠桿。相信隨著市場愈臻成熟,錨定BTC的用例會與日俱增,歡迎讀者朋友們探索,與我們交流。錨定BTC增長瓶頸明顯,長期走勢幾何仍待檢視

錨定BTC的增長態勢無疑令人鼓舞,但它的未來成長天花板同樣是肉眼可見,且在短期內或難以得到解決:可擴容性不足。錨定BTC的發展難以脫離DeFi這個語境。據加密貨幣數據平臺Messari近期的研報,DeFi部門市值不過僅占加密貨幣整體市值的1.5%,而錨定BTC部門在DeFi中的占比約為0.5%。在此前提下,錨定BTC中的各幣種還囿于其發行機制,進一步阻礙了規模的擴大。以renBTC為例,據區塊鏈研習社分析,要求節點質押的REN的價值是抵押BTC價值的3倍,這直接限制了renBTC的數量。以REN約1.5億美元市值計算,即使全部的REN都用來錨定抵押物,也只能發行5000萬美元的錨定比特幣,在比特幣單枚一萬美元的情況下,只能發行5000枚renBTC。錨定BTC從生成到轉賬再到進行yieldfarming,這個過程仍然較為復雜,潛藏不少風險,攔截了諸多用戶。以Curve,Synthetix以及REN聯合推出的錨定BTC激勵池子為例,用戶如果想要使用Balancer、Curve等平臺賺取利潤,需要至少熟稔如何進行不同錨定BTC的轉換、Balancer/Curve等平臺流動性注入等操作,期間涉及多個協議與軟件,如果發生操作失誤、資產脫錨、單個協議漏洞傳染至組合協議等意外、事故,用戶都有可能大幅損失資產。巨鯨把持,錨定BTC過早集中化。相較BTC發展初期的分布式狀態,wBTC、renBTC、sBTC、imBTC等錨定BTC都存在著大戶把持的問題,前三者平均巨鯨持有率竟然約為92%,這顯然是相關代幣被分發到更廣闊場景的掣肘。錨定BTC在前進的路上還富含爭議,一種觀點認為,這種現象會造成BTC自身鏈上交易減少,礦工回報降低,進而削弱網絡安全性,這種看法不無道理,錨定BTC快速膨脹同期閃電網絡、Liquid等比特幣二層網絡龜速的進展便是一種側面印證。當然,也有一些社區成員認為錨定BTC對比特幣與以太坊是雙贏的事情。前者的分布范圍、實際效用及價值存儲地位都以與之俱增,而以太坊的網絡經濟活動、流動性與分布范圍同樣也將得到提升。從鏈上指標來看,過去7天,幾個主要錨定BTC的活躍地址數、轉賬額度、「大額轉賬額度」等數據增長均顯露疲態,甚至已經呈現下滑趨勢,這個在過去數月中閃電式奔襲的資產品類,還能夠在流動性激勵挖礦熱度漸退之際行穩致遠嗎?

Tags:BTCEFIDEFDEFIBull BTC CLUBDeFi Coin BonusRestaurant DeFidefibox幣有價值嗎一直跌

要點總結7月29日Balancer屏蔽YFII的事件引起市場對Balancer的不滿。TokenInsightResearch通過分析Balancer平臺7月30日流動性池數據,發現Balanc.

1900/1/1 0:00:00本文來自TheBlock,作者:YogitaKhatriOdaily星球日報譯者|余順遂摘要:長期比特幣支持者TuurDemeester的比特幣Alpha基金AdamantCapital已悄然關.

1900/1/1 0:00:00Overview概述本文將簡單介紹beta中性策略并建模回測其在加密貨幣市場應用情況下的真實收益.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:PingChen,編譯:隔夜的粥,星球日報經授權發布。長話短說:DeFi項目yearn.finance和mStable正在引入新的“挖礦”機制,它會將收益農耕帶.

1900/1/1 0:00:00Odaily星球日報出品作者|王也編輯|郝方舟上周海外明星項目進展中值得關注的有:波卡發布中繼測試網Rococo.

1900/1/1 0:00:00這幾天,包括比特幣、以太坊在內的主流幣都在徘徊、震蕩,比特幣始終無法突破12000美元,以太坊始終無法站穩400美元以上.

1900/1/1 0:00:00