BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD+0.73%

LTC/HKD+0.73% ADA/HKD+1.19%

ADA/HKD+1.19% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD+0.39%

XRP/HKD+0.39%今天DeFi的小崩盤帶蹦了比特幣,在YAM爆出升級失敗后,先是自身極速暴跌。

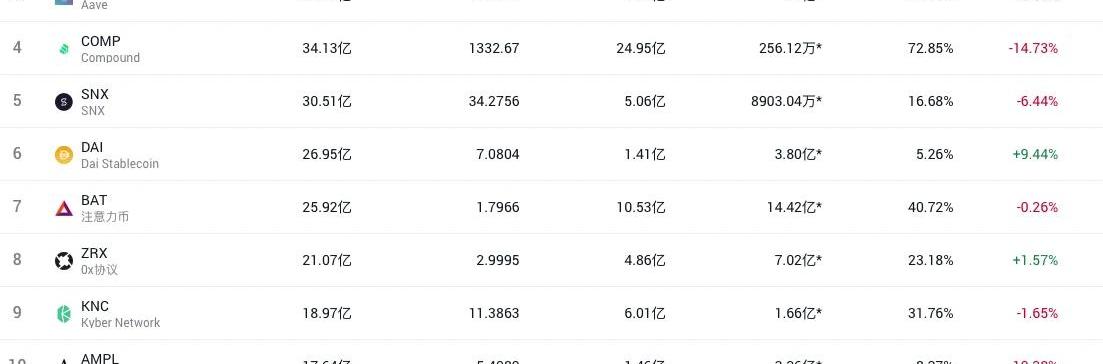

然后再是順帶著大部分DeFi項目開始下跌,當然,這里面跌的最多的還是與YAM有所關聯的項目。

而大餅和主流也是被順帶著來了一波小跌幅。

DeFi協議iZUMi Finance融資3000萬美元,IV Ventures、Cobo等參投:5月20日消息,多鏈DeFi協議iZUMI Finance宣布完成3000萬美元融資,包括來自IV Ventures、Cobo和Mirana等機構投資者的2000萬美元投資,其中超過一半為Solv Protocol上的憑證(Vouchers)銷售。此外,iZUMi還出售了價值400萬枚BUSD和5000枚BNB(約合200萬美元)的憑證。

與此同時,iZUMi還宣布推出新的iZiSwap DEX,該交易所利用了新型AMM協議和iUSD代幣。iUSD與美元1:1錨定,類似于穩定幣,并由iZUMi的抵押品和未來收入支持。iZUMi向私人投資者發行并出售iUSD。(CoinDesk)[2022/5/21 3:31:43]

DeFi衍生品協議Cega完成430萬美元種子輪融資:3月9日消息,基于Solana的DeFi衍生品協議Cega宣布完成430萬美元種子輪融資,由Dragonfly Capital Partners領投,Pantera Capital、Coinbase Ventures、Alameda Research、Solana Ventures等參投,估值為6000萬美元。

據悉,Cega計劃開發多種類型的奇異衍生品,第一個產品將是固定利率票據,為投資者提供了優越的收益率、下行保護和復合回報。(TechCrunch)[2022/3/9 13:45:39]

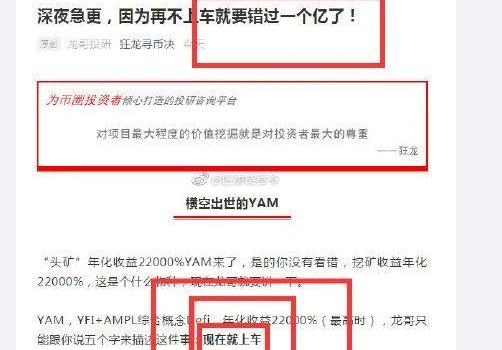

這種情況下,大餅和主流方面我推薦大家先看看戲,YAM的這次崩盤實際上跟消息面利空的效應差不多。短時間內,行情會比較混亂,不太容易去看后續的方向怎么走會是大概率。所以今天也就不聊大餅和主流的操作,而是聊一聊DeFi的這次崩盤。其實對于DeFi的崩盤,我覺得但凡是幣圈的老韭菜,應該都會有點預感。

交易員:DeFi將導致比特幣主導地位下降到10%或20%:主要加密貨幣的表現已經放緩。因此,投資者正將注意力轉向市值較小、隨時可能爆發的加密貨幣或代幣。交易員Elliot Wainman分享了他看好的代幣列表,重點關注以太坊的DeFi。這些代幣包括:AAVE、ChainX、88mph、Injective Protocol、THORChain、KeeperDAO、Hegic、AP13、GNY、REN。

Wainman認為,由于新項目吸引了投資者的注意,比特幣已經失去了它的市場主導地位。由于比特幣價格下跌,比特幣的市值主導地位將繼續下降,“山寨幣季”即將到來。Wainman表示,比特幣在加密市場中擁有最大的主導地位和資本化水平是“無稽之談”,構成以太坊DeFi生態系統的去中心化協議的創新和技術將導致比特幣的主導地位下降到10%或20%。(Crypto News Flash)[2021/1/24 13:21:45]

觀點:數字貨幣波動劇增,DeFi期權平臺迎來增長:LongHash發文稱,2020年11月,隨著比特幣價格創2018年以來新高掀起整個數字貨幣板塊劇烈波動,使用期權衍生品可以進行波動率交易,隨著市場進入波動周期,中心化比特幣期權總持倉量不斷突破歷史新高,目前報約38億美金,較年初增長近10倍。衍生品需求的激增代表著市場參與者(機構、散戶)的日漸成熟。

相對于中心化CeFi期權,近日TVL(總鎖倉價值)大增的去中心化DeFi期權生態則更為多樣。根據DeFiPulse數據顯示,衍生品總TVL達近9億美金,目前較為活躍的DeFi類期權產品如Hegic鎖倉5千萬美金、opyn250萬美金,近30日Hegic鎖倉增幅翻了2倍。2020年下半年相繼出現了著名VC投資機構布局DeFi期權類產品,DeFi生態進入下半場。

鏈上借貸、AMM交易及衍生品逐漸成為去中心化金融三大支柱,而期權作為衍生品中的“明珠”,其競爭變得日益激烈。雖然DeFi參與者們使用期權管理風險變得普遍,近日期權平臺TVL也出現了大幅增長,但是智能合約漏洞、頻發的黑客攻擊及晦澀的交互界面卻阻擋了大規模用戶使用。[2020/11/20 21:31:17]

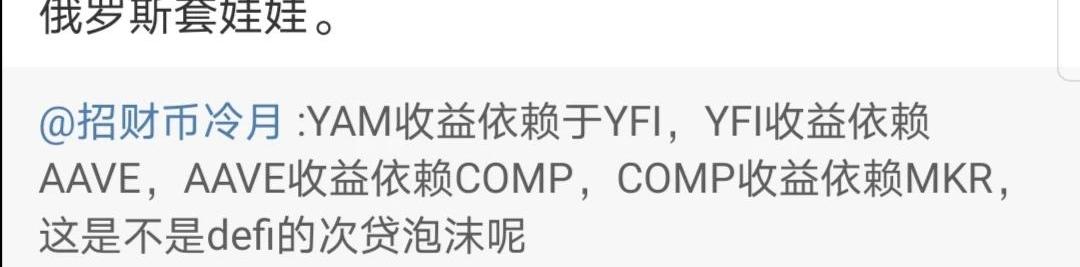

原因也在于,過去因為智能合約bug而導致的崩盤非常的多,而DeFi的這些質押挖礦、借貸產品又恰恰是捆綁在了一起。這就使得,其爆出bug導致崩盤的概率必然是隨著套娃的增加,而逐漸上升的。只要其中一個項目出現bug,那么就會殃及整個市場。

這次的YAM崩盤,也印證了這一點,由于YAM與非常多的DeFi項目有所關聯,使得comp、yfi都受到了極大牽連。

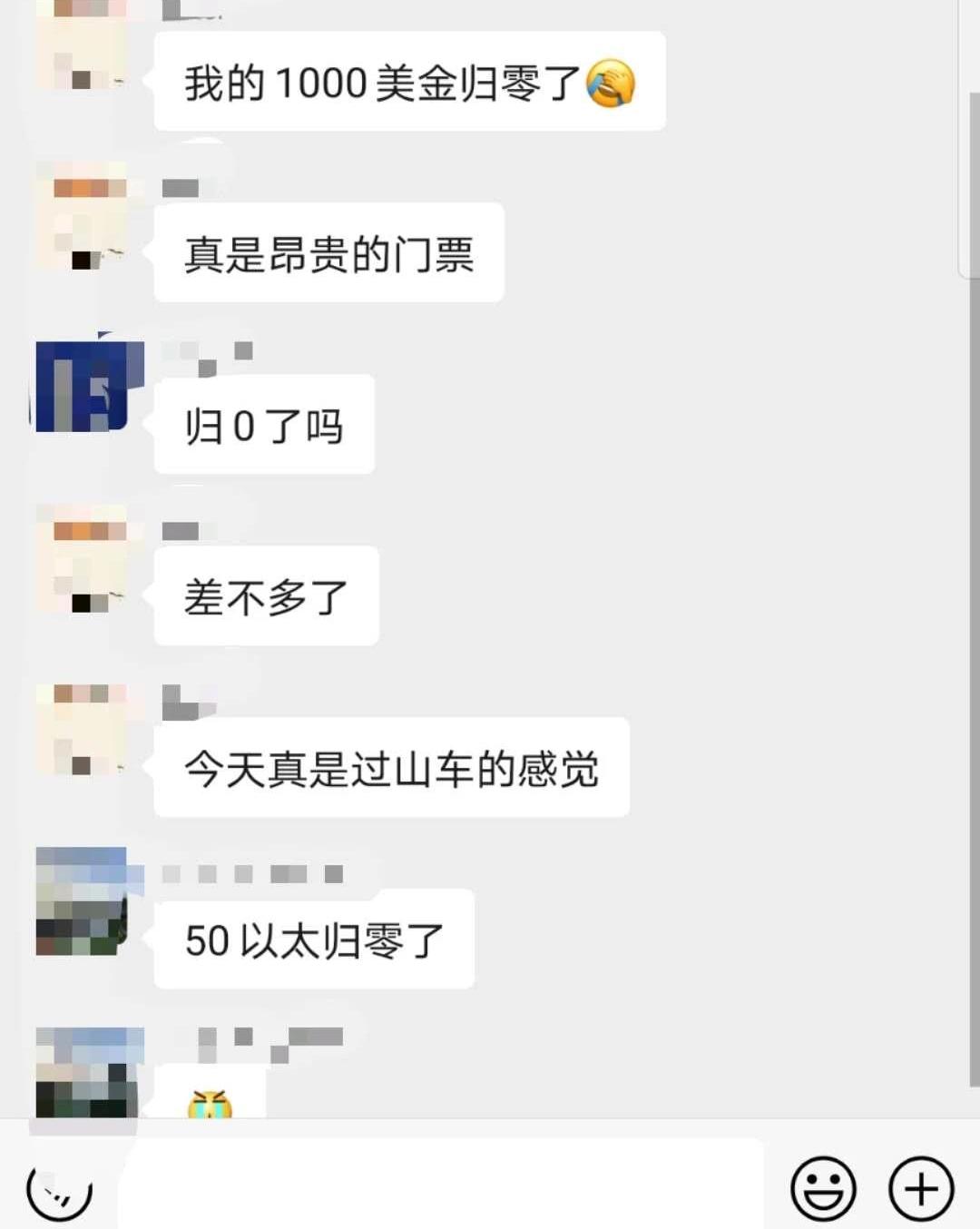

而這里面最慘的顯然還是剛進場的新韭菜,甚至還有很多想來試試的老韭菜。

從我目前看到的各群里的情況,這次的崩盤確實不亞于一個小94了,很多群友少的虧了一兩萬,多的虧了幾十萬。

當然,到現在也還有些朋友是沒有死心的,想要留著繼續看看后面有沒有可能再起來。對于這個心理,我很能理解,17年ico、18年徐樂的gtc,我都有過這樣的心理,而結果就是全都虧慘了。稍微有點良心的項目方還會發個公告,給你畫個餅留個希望,狠的直接就是跑路了,連幣都不會給你。

所以,為什么我們會有這樣的心理呢?我覺得最大的原因就是我們沒有搞清楚自己究竟是投機還是投資。而這一點,我覺得也是這波被割的朋友應該謹記的事情。無論是ico被割、ieo被割還是現在的DeFi被割,被割的韭菜都有一個通病,就是把投機當成了投資。甚至很多是剛開始還知道是投機,后面逐漸自己把自己洗腦成了投資,這是最可怕的了。還是那句話,目前的幣圈除了大餅是你可以無腦投資外,其他的幣種包括主流其實都是一種投機行為。

你要時刻警戒這些幣種有沒有歸零的風險,連主流也是如此,大部分的主流往往只能活一兩波牛市,然后就暗淡了。比如說前幾輪還很火的NEO、dash、xlm,這些到了現在都黯然無光了,而山寨類的項目就更是壽命短暫了,基本一年死一波。因此,我覺得這些投資DeFi被割的朋友,問題不在于你不應該碰這些項目,實際上投機是沒有問題的。我自己也經常拿一部分資金去追熱點、去投機,但問題是你不能把投機玩成了投資,那樣就是大問題了。所以,這次被割的朋友,我覺得應該好好反思投機與投資的問題,對于我們普通投資者來講,幣圈能賺錢的還是在于大餅與主流,期貨、熱點都只是錦上添花。

Tags:EFIDEFDEFI比特幣JustDefiDefina Financedefi去中心化交易所下載比特幣是什么材質做的

編者按:本文來自加密谷Live,作者:Hasu,翻譯:lily,Odaily星球日報經授權轉載。這些天,YAM讓我瞠目結舌.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:石巖,Odaily星球日報經授權轉載。只要是資金盤總有崩盤的那天。趣步被立案調查之后,同樣披著“區塊鏈”外衣的秘樂短視頻目前也面臨著同樣的“窘況”.

1900/1/1 0:00:00編者按:本文來自徐坤的思享匯,作者:徐坤,星球日報經授權發布。8月6日,我在“2020Cointelegraph中文大灣區·國際區塊鏈周”分享了近期關于Token的價值呈現和轉化、DeFi爆發的.

1900/1/1 0:00:00今天我們提出一個目前業內還沒有人去討論的話題:分布式存儲到底是共享經濟還是分時租賃?并且指明分布式存儲的未來發展路徑與趨勢.

1900/1/1 0:00:00要點總結7月29日Balancer屏蔽YFII的事件引起市場對Balancer的不滿。TokenInsightResearch通過分析Balancer平臺7月30日流動性池數據,發現Balanc.

1900/1/1 0:00:00本文來自TheBlock,作者:YogitaKhatriOdaily星球日報譯者|余順遂摘要:長期比特幣支持者TuurDemeester的比特幣Alpha基金AdamantCapital已悄然關.

1900/1/1 0:00:00