BTC/HKD-0.27%

BTC/HKD-0.27% ETH/HKD-0.03%

ETH/HKD-0.03% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD-0.5%

ADA/HKD-0.5% SOL/HKD-0.45%

SOL/HKD-0.45% XRP/HKD-0.16%

XRP/HKD-0.16%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,這周末很多朋友可能比較開心的一件事就是:渣柚子終于硬了一回。看了一圈市場,貌似最主要的原因就是王團長有2萬個eos的倉位換倉了,哈哈哈,開個玩笑啦,真別當真,人家還有多頭頭寸的,未必賺到的少。現在需要注意,一個是我也跟著柚子不短的時間了,價格方面來說,要不在底部磨,一旦起來往上突破會很快,具有一個時間的不對稱性,其實之前幾波20-30元這個區域是很輕松帶過的,這兩天來看也有同樣的趨勢,在目前整體市場仍很強勢的情況下,當個懶人笨蛋會比較明智。另一個價格變化很多時候只是行情走到了那里,和基本面其實關系不大,大眾不看好或者并沒有實際邏輯支撐,并不一定影響賺錢,這一波我也感覺更像是一種價格修正,而不是單純靠voice、bm喊單之類的影響。還有就是——牛市不言頂,就像此前的幾年,我們總覺著跌差不多了該起來了吧,結果總是失望一樣,所以這個時候不管是柚子還是下面想再聊一聊的Link,想著先出了,等回調做個波段,可能都會是比較危險的策略方案。

Metametaverse完成200 萬美元的融資:金色財經報道,Metametaverse完成200 萬美元的融資,該輪融資由DAO Maker、Ghaf Capital、Decasonic、Metaverse Group等公司參投。Metametaverse 是一家由Metamask的創始人之一 Joel Dietz 創立的公司,它希望提供一種工具,使所有這些 Metaverses 可互操作并可供用戶使用。(news.bitcoin)[2022/3/21 14:08:01]

Link今年漲了730%,這個月漲了120%,本周漲了91%,且在近24小時又漲了約15%,極度接近20刀關口,曾經我們有提到Zeus資本兩千萬做空link翻車(爆倉位12-13.5刀),講道理,空頭的消滅通常也意味著向上動能的衰減,不過也就有一天7%的回調后,link令人意想不到的繼續上行。

Gate交易所已正式上線TRC20-USDC:據最新消息,Gate交易所已正式上線TRC20-USDC。

據悉,USDC已經在波場鏈發行,目前流通量已突破1.1億枚,波場TRON在穩定幣領域已布局四大穩定幣,包括USDT、USDJ、TUSD、USDC。

USD Coin(USDC)是一個完全可抵押的對標美元的穩定幣,它提供詳細的財務和運營透明度,并在美國貨幣流通法的框架內運行,而且跟多家銀行機構和審計團隊合作。2018年10月,Circle和Coinbase共同宣布成立Centre聯盟,這是Centre的第一個穩定幣開源項目。[2021/7/16 0:57:23]

對此海外韭菜紛紛表示驚呆了,每次看到link幣價跌了幾個點,就以為會是下坡路的開端,表面上在群里各種喊單實際在背后悄悄的開了空單,結果沒想到反而越漲越高。我看也有很多人將現在的link比作兩年多前的eos,不過如果只把它看成預言機概念的炒作可能就out了。現在的link,已經不止于做各類defi的喂價機隨著defi的火爆而增長這樣的邏輯,它更多的是成為了各類defi流動性挖礦中的頭牌籌碼而存在。1.BancorV2流動性做市池

迅雷2020年Q1營收符合預期,區塊鏈業務是未來發展重心:5月14日,迅雷(XNET.US)發布了截至2020年3月31日的第一季度財務報告。財報顯示,2020年Q1營收為4830萬美元,低于迅雷上季度公布的業績指引上限(5100萬美元),環比增長0.1%,比迅雷上季度公布的業績指引低1.3個百分點。迅雷董事長兼CEO李金波在財報中表示,迅雷的核心競爭力之一是在大規模分布式邊緣計算能力方面處于領先地位,這是公司云計算和訂閱業務的基礎,展望未來,公司將優先考慮發展云計算和區塊鏈業務,繼續發展2B業務并提高運營效率,同時擴大2C產品范圍以實現增長和可持續性。(36氪)[2020/5/14]

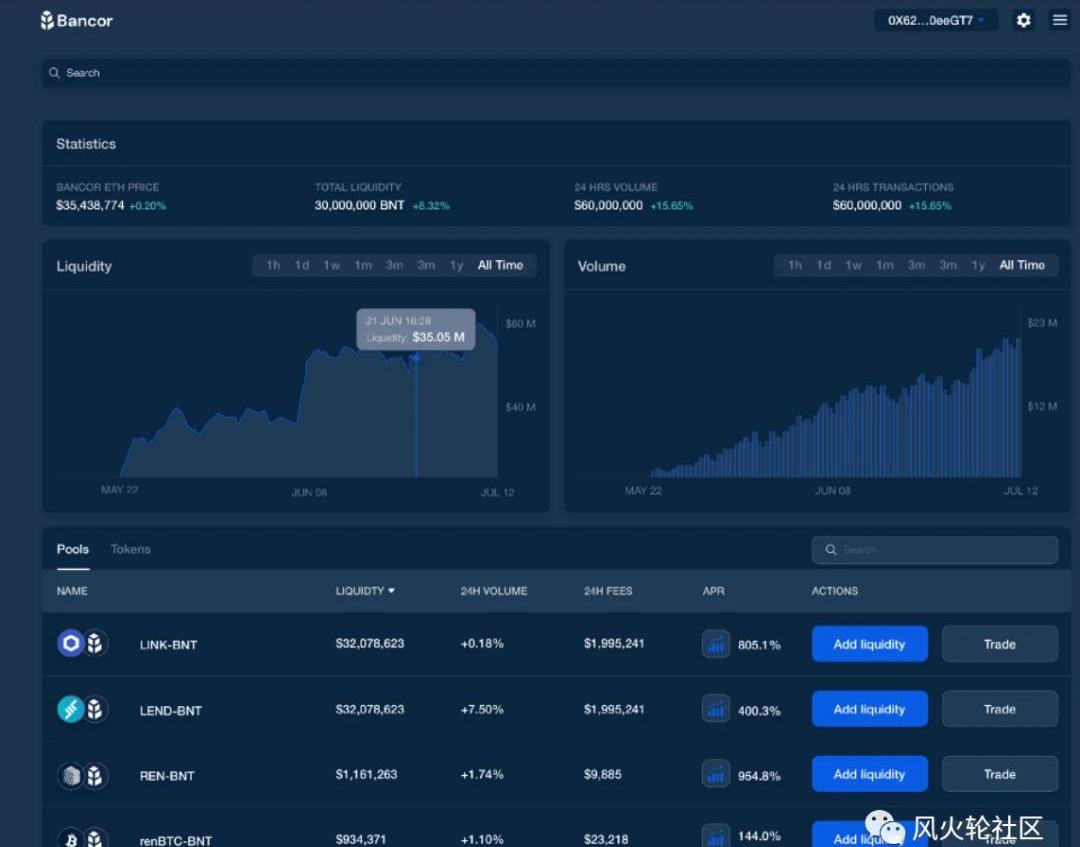

Bancor,一家算是老牌的去中心交易平臺,在上個月底上架了V2池,可以理解為類似uniswap這種自動做市交易平臺,其第一個上架的資金池交易對就是bnt/link。

WTI原油期貨跌破19美元/桶,為2002年1月以來首次:據路透報價,WTI原油期貨跌破19美元/桶,為2002年1月以來首次,日內跌幅達4.29%。[2020/4/17]

BancorV2相對于uniswap的特點在于,一是可以將流動性放大20倍,這一個100萬美元的V2池在滑點方面相當于2000萬美元的池,這推動了link的日交易量在上線之后很快攀升至100萬美元。另一個是相對于uni上提供流動性需要50/50存入兩個幣種,bancor上可以讓用戶只存入單一幣種提供單向流動性即可。這些帶來了比其他dex更有競爭力的價格,甚至在沒做流動性挖礦,只是單純的手續費分潤最早能做到366%的年化。這塊因平臺上線不久,貌似流動性上線暫設置的50萬美元,不過官方還未在網站上展示平臺數據,暫且還不知道確切存入bancorV2中的link數量。2.AAVE+yvaultYFI代理資金池挖礦

金色財經現場報道 金色財經記者在2018Coindesk共識大會現場參訪POLYMATH Network展位:金色財經現場報道,2018Coindesk共識大會在紐約正式開幕,此次峰會規模空前,金色財經記者在峰會現場參觀了POLYMATH Network,并與其負責人深入溝通。據了解,POLYMATH Networ是一個安全的代幣平臺,tokenization的發展將是一場價值數萬億美元的金融革命。[2018/5/14]

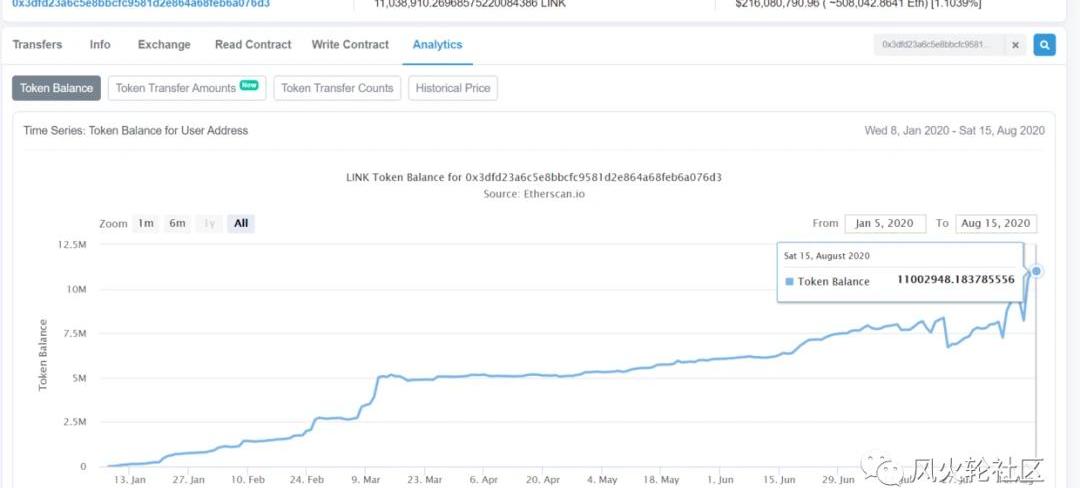

此前在分析link時我們有多次提到aave,目前有大量的link籌碼是在aave平臺上做借貸的,有多大,在link的持倉地址中排第9,而前面八個除了幣安一個地址其他的都是官方或者疑似官方常年不動的地址。

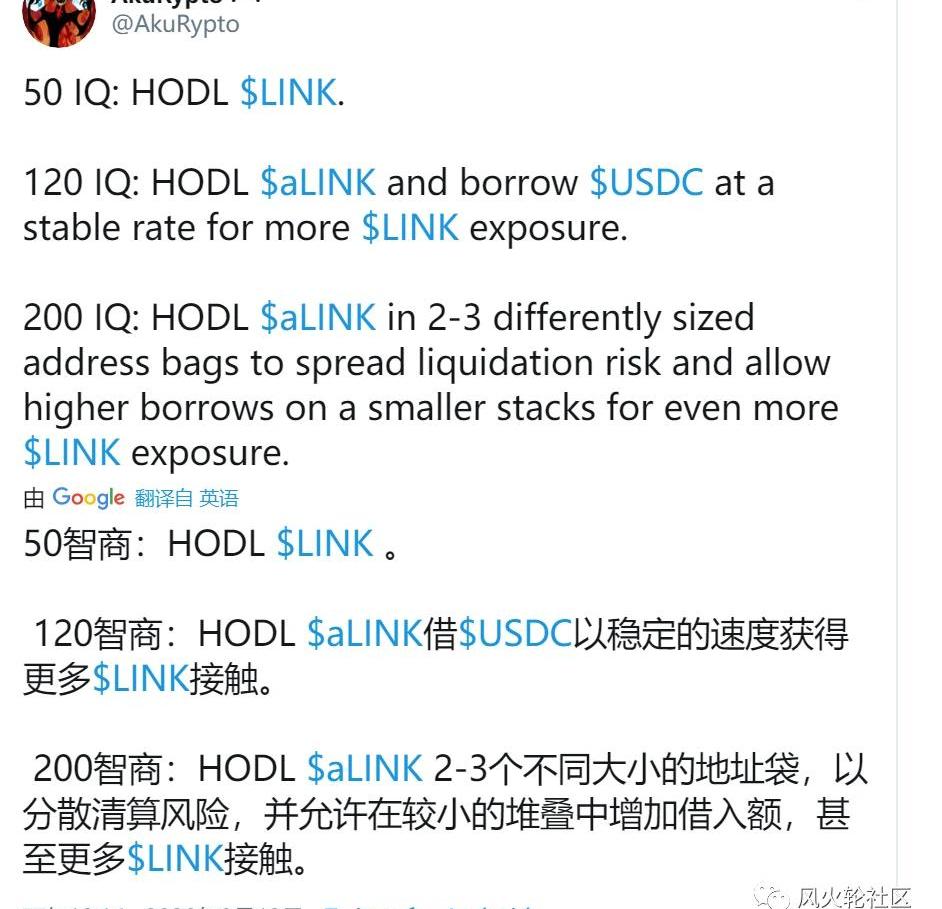

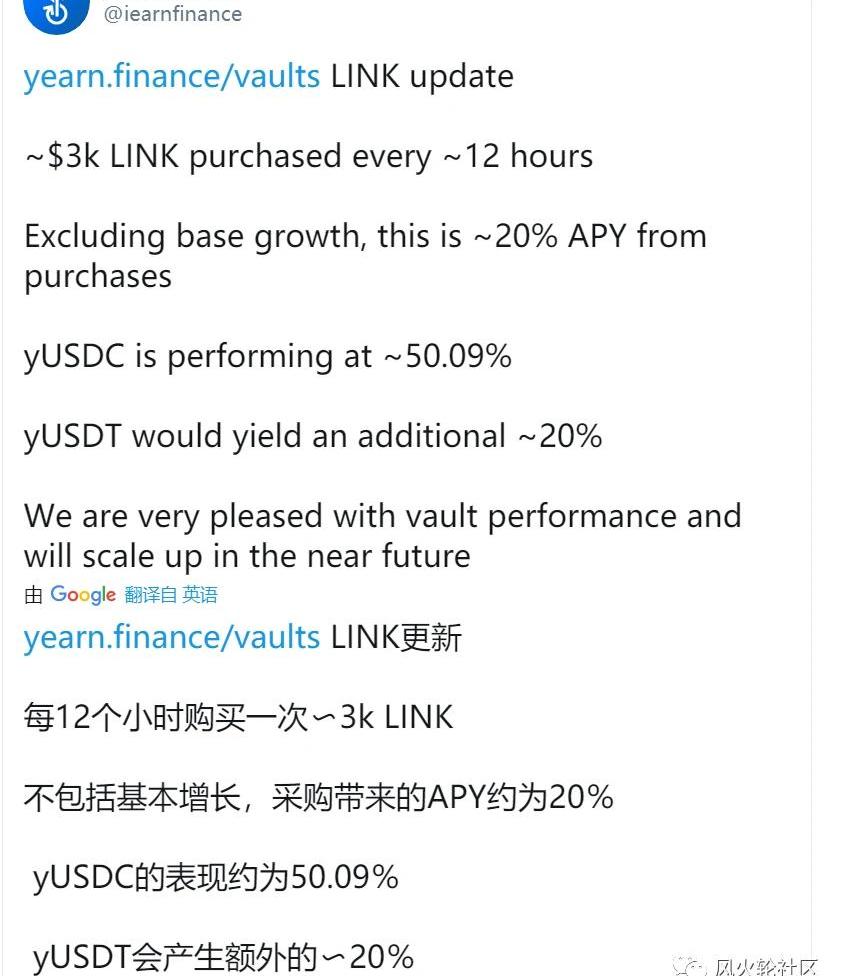

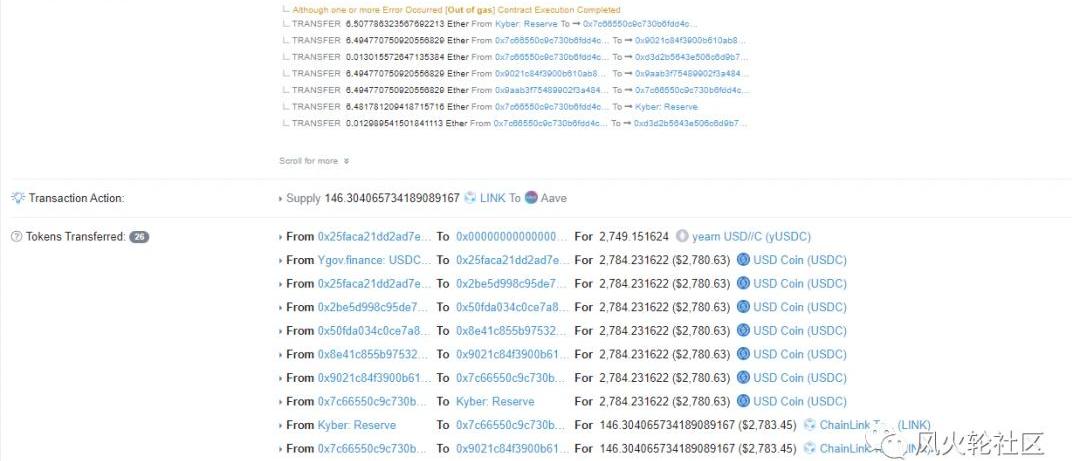

上面的這個簡單來說,現在只傻傻的在交易所持有Link不算是高緯度朋友,高手都是把link抵押到aave平臺,抵押物會1:1兌換成alink,在用這個alink,借入usdc。這份usdc有兩個方向,一是直接直接再買入Link,或者其他你認為能漲的標的,相當于加了個杠桿。另一個是拿出去做流動性挖礦獲取高額年化,比如放到YFI的一個代理資金池yvault。YFI是之前比較火的一個聚合式流動性挖礦協議,他家的名字:yearn.finance,yearn的意思也是幫你賺更多,即為用戶在這些defi產品中尋找利率最優的資金池,加入進去獲取收益。這些前幾周因為有自家token挖,比較火,其代幣YFI也炒到很高,最近隨著部分激勵池挖完,熱度稍微降低,不過在他家本月開的這個yvault池中,第一個通過投票選擇支持的就是link。將link通過aave抵押借出usdc,將usdc存入yVault,目前的動態年化基本都在20%以上,同時賺取的usdc會再到市場買入link返回到資金池,用于提高抵押收益。據其官方最近的推文,現在每12小時會購買3k的link回饋到資金池:

據此前官方的文章描述,aave上擁有1.06億美元的link,如果全部遷移至yvault,將相當于每天要從市場購買價值14520U的link!而我們看aave合約地址中的鎖倉link已經攀升至1.1億枚,且還是增長勢頭,上個月底還6000多萬,這半個月基本快翻倍:

盡管不會每個存入aave的link都如此操作,但從持倉量級來看,link不漲,才是奇怪的吧。3.YAM,YFL

這倆邏輯類似上面的YFI,YFL我們不太清楚,網傳里面存了3000萬美元的Link。YAM前幾天挖礦的那八個代幣,其中也有Link,都漲幅亮眼,也是眾所周知的,YAM挖礦地址目前有430萬枚link,排在link持倉中的第十二位,之前因崩潰下降了很多,看這兩天link的數量又回升了:結語

寫到這里,上面有些東西可能不一定大眾能理解,但也大致清楚上漲是什么個狀況了吧。和當年23刀的eos相比,eos可能更偏向于炒作,而link目前的杠桿狀態會多一點,當然兩者中間也都有籌碼轉換因素,柚子那時是節點投票,link現在似乎是從中心化把控分散到更多的defi平臺流動上。我不知道你們有沒有想過一個問題,為啥啥“好事”link都占著呢?特別是上面很多defi平臺都是走的dao路線,干啥都得投票的。目前看到的一個明面上的意思是,因為它是目前市值最大、且在這個市值范圍中流動性最好的,帶defi概念的erc20代幣。另外其他defi幣漲幅,也多少有些挖礦和杠桿的加持,只是link算是這里的龍頭了。不過你說有沒有風險呢?我還真不知道這一波,夾雜著這么多杠桿和套娃的世界,終局會是怎樣?能量守恒定律是否會被打破?又如果泡沫破滅又是否會影響到比特幣。只能說如果有相關持倉或挖礦活動,多看看鏈上情況,我看他家的幣價和aave上的鎖倉量是有一定關聯的。

事件 黑客勒索及其他攻擊傳統的勒索軟件攻擊以及通過系統漏洞遠程控制受害者系統的攻擊,是7月至今發生的黑客勒索攻擊事件中的主要攻擊方式.

1900/1/1 0:00:00文︱Vincent時至今日,談到比特幣暴漲暴跌的瘋狂一日,Allen的心情仍難以平復。8月2日,比特幣上演了一波“坐山車”般的行情,著實驚險刺激.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:TrentElmore,TopoFinance聯合創始人,DeFi項目YAM發起人之一,編譯:LeoYoung,星球日報經授權發布.

1900/1/1 0:00:00北京的天空又下起了雨,我剛剛和一個老友見面,他一直是我佩服的人才。可是這次見面他的心情卻布滿烏云,我聽了他給我講的故事,征求了他的意見,在此把這個故事給大家分享出來,可以給大家一些警示.

1900/1/1 0:00:00在過去的幾十年中,全球范圍內的券商的經紀業務正在經歷著非常大的變化。由于證券經紀業務的市場規模大和同質性強,因此導致了非常激烈的競爭。競爭的結果就是這個業務的利潤率越來越低.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。“BTC社區的人反應真的太慢了,那么高的利息都不去DeFi質押挖礦”這是來自一位資深從業者的吐槽,然后我看了下利息,的確很.

1900/1/1 0:00:00