BTC/HKD+0.75%

BTC/HKD+0.75% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+1.68%

LTC/HKD+1.68% ADA/HKD+2.91%

ADA/HKD+2.91% SOL/HKD+0.54%

SOL/HKD+0.54% XRP/HKD+1.23%

XRP/HKD+1.23%整理|王也編輯|郝方舟出品|Odaily星球日報

8月6日下午,Odaily星球日報舉辦《唱唱反調》線上辯論第二期——。本場辯論由Odaily星球日報創始人兼CEOMandy主持,并邀請到8位嘉賓分成正反兩隊參與討論。其中正方認為,嘉賓團隊有:OKExCEOJayHao、YFI-yip8提案發起人老白、MulticoinCapital執行董事MableJiang和TheForceFrotocal&ForTube創始人DavidLei。反方認為,嘉賓團隊有dForce創始人楊民道、NestFans論壇拾貳、Axia8Ventures創始人WayneLin和FTX首席運營官Constance。整場辯論持續了兩個小時左右,雙方辯手唇槍舌戰,金句頻出。Odaily星球日報希望讀者可以通過嘉賓們的頭腦風暴得到一些市場啟示,把握住這次DeFi流動性挖礦帶來的財富機會,同時也要學會規避其中的風險。嘉賓發言精華:楊民道:每天Compound的生態都要給這些純套利者燒25萬美金的無用補貼。當然,對于我們來說,樂見其成,我們幫大家挖COMP,把資本主義的墻挖塌。JayHao:從經濟角度看,流動性挖礦本質上是一種“用戶補貼”,因為項目方是以近乎零成本發行的代幣來獎勵為DeFi提供流動性的收益耕作者。Mable:很多DeFi項目的流動性挖礦設計核心就是需要套利者來平衡系統,只有有了流動性提供者才能把市做起來。老白:流動性挖礦在我看來是一種新項目進行冷啟動時采用的營銷方式,是一種為DeFi項目特別定制的growthhacking技術。YieldFarming能否持續取決于該業務帶來的長期價值能否Cover挖礦成本。拾貳:不建議在二級市場購買DeFiToken,因為早期的DeFiToken很難有一個均衡的市場定價;如果真的看好,就參與流動性挖礦去獲取該Token。WayneLin:我認為DeFi的補貼是在補貼“股權”,所以和滴滴、ofo、Luckin等不同,長期可延續性是重要的。DavidLei:DeFi明顯在近一個月內獲得了增量用戶,已經脫離了零和博弈的階段,進入了增長期。Constance:DEX現在的高昂交易成本、冗長確認時間、以及關鍵信息節點的偽去中心化導致了DEX到目前為止都無法大規模普及,也無法給予用戶良好的體驗。以下為社群辯論實錄,由Odaily星球日報整理:靈魂拷問

Mandy問正方:1.為什么DeFi需要流動性挖礦和收益耕作,為什么近期會這么火?2.流動性挖礦為DeFi生態帶來了什么價值?這種價值可持續嗎?為什么?JayHao:首先第一個問題,因為流動性是DeFi的生存之本,發展之基。DeFi想生存并發展壯大,必須向其提供流動性。而流動性挖礦和收益耕作,則是通過經濟激勵的手發為DeFi項目注入巨量的流動性,從目前看這是非常成功的。從經濟角度看,流動性挖礦本質上是一種“用戶補貼”,因為項目方是以近乎零成本發行的代幣來獎勵為DeFi提供流動性的收益耕作者。同樣地,收益耕作者為了更高的收益,不斷地在DeFi系統中進行交易,間接地為DeFi提供流動性,可以說流動性挖礦和收益耕作兩者是相輔相成的“提供流動性---獲取代幣收益”,隨著代幣價格的高漲,人們提供流動性的積極性也越高,由此形成了一種正向的循環,使DeFi呈現出爆發式增長。

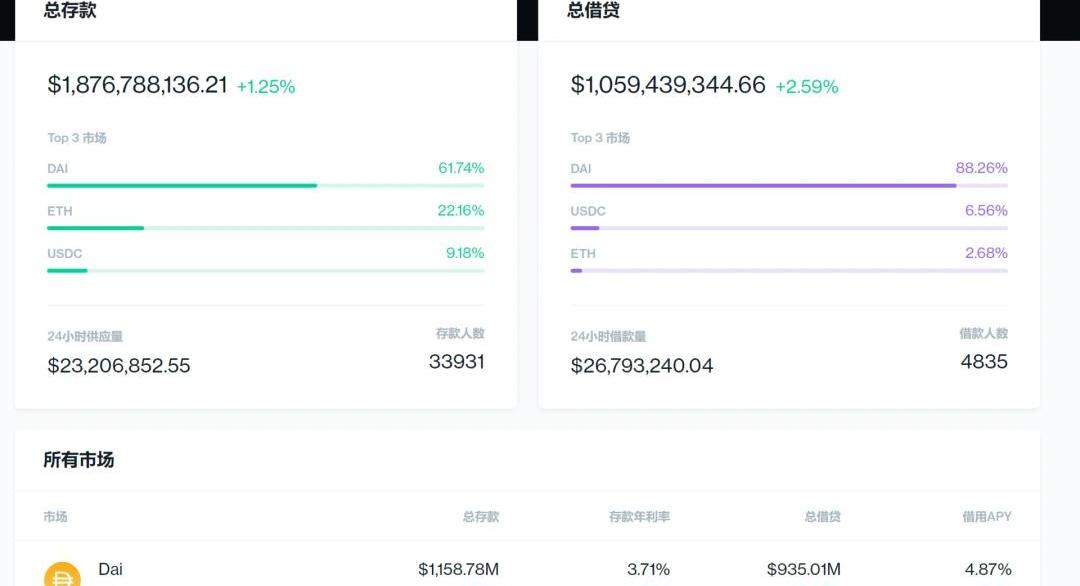

DeFi和流動性挖礦近期的火熱,很大程度上是由Compound這個項目引起的。隨著COMP代幣價格的不斷走高,以及Compound鎖倉市值一度超越曾經的DeFi霸主Maker,流動性挖礦展現出巨大的威力,因此受到了市場的熱捧。關于第二個問題,其實正如前面所說到的,流動性挖礦的最大價值是為DeFi生態帶來了巨量的流動性。這種價值的可持續性與否,取決于流動性挖礦中的代幣發行分配方案比如Compound在接下來四年中,每天將分發大約2880個COMP代幣,直到Compound協議停止提供代幣為止。當代幣分發停止時,流動性挖礦也就結束了。老白:流動性挖礦在我看來是一種新項目進行冷啟動時采用的營銷方式,是一種為DeFi項目特別定制的growthhacking技術。與Airdrop或Lockdrop相仿,它通過稀釋項目開發團隊權益,為新項目吸引社區用戶,同時初始化一個分布合理的持幣者網絡。從6月開始,以COMP、BAL、YFI為代表的DeFi項目開始進行liquiditymining,這些項目通過DEX進行上架,并且在上架后很短時間內就被買到發行價10倍以上,導出市場價格后逐漸建立交易深度。暴富效應導致DeFi板塊整體受到加密貨幣投資者關注。至于liquiditymining亦或yieldfarming,這不是一個新概念,大家應該都知道Fcoin。流動性挖礦為DeFi生態帶來大量熱錢,穩定幣的需求持續走強,Dai的需求增加更是帶動了各類抵押資產價格,尤其是以太坊價格。YieldFarming能否持續取決于該業務帶來的長期價值能否Cover挖礦成本。在各類DeFi項目,個人認為流動性挖礦對AMM的質量提升更為顯著。為了補貼做市商的無常損失,Balancer每周提供價值約145萬美元BALtoken的補償,吸引了更多的資金入駐,增加資金池深度,有效降低用戶在進行tokenswap時的滑點,提高了用戶體驗。在TVL為王的DeFi生態內,Balancer啟動挖礦后排名迅速上升,使其業務更具有競爭力。Mable:先回答第一個問題:首先流動性挖礦,很直接的就是擔任了代幣分配、激勵用戶的功能;很多新一代的DeFi代幣并沒有經歷過公募或者1CO,只有一堆私募拿著代幣,這樣不利于激勵用戶。只有用戶拿了代幣,才更有驅動力去使用產品。隨之而來的還有就是吸引更多流動性進入系統,激勵流動性提供商加入系統。以前反方有位老師有句著名的話,DeFi的首要用例就是套利,很多人可能在當時還不太理解,實際上這個的確是天然的需求。很多DeFi項目的流動性挖礦設計核心就是需要套利者來平衡系統,只有有了流動性提供者才能把市做起來。再者,宏觀一點來說,大水漫灌,熱錢都需要尋找收益,跑贏通脹。天然地,熱錢會去到收益最高的地方,直到進入的資金量較大把收益抹平。DeFi的錢是可以非常迅速的流動的,它不受地域的限制,所以當熱點起來,它能夠最快地聚集進入一個協議。針對第二個問題,如同前面兩位老師所說,流動性挖礦其實是擔任了增長黑客這樣一個關鍵杠桿點。最直接的價值就是,因為有高收益,所以大家都有動力去研究怎么去獲取高收益了,平時很復雜門檻很高的Balancer流動性提供+抵押,都有人為了賺錢認真搞了,另外也去嘗試搞明白無常損失和怎么看池子里無常損失很高、什么時候進入死亡螺旋。這就是很大的進步。所以還是財富效應促使大家學習。其次就是大家經過一些黑客盜幣經歷以后,大家對于協議的選擇也會更謹慎,會評估一下管理員鑰匙是否被銷毀了,如果是分叉的會看一下到底是合約哪里被改動了,還有分配機制來講是否有變化,和哪些協議交互了,等等。這是一個比較健康的趨勢,雖然目的是為了資金安全,但是的確促使很多人對于DeFi的安全性有更深入的理解和思考。我認為這就已經是很好的價值。當然也會有用戶反映哪些產品體驗不夠直觀,這其實也間接帶動了DeFi生態創造者們去認真思考如何提供更好地用戶界面和產品體驗。DavidLei:為什么流動性挖礦和收益耕作能火?這就提現出了營銷、人性等一系列復雜的原因。首先,用戶不需要花費額外的資金去買幣,只需要用已有的資產,就能獲得免費的挖礦代幣獎勵,這對于任何一個理性的用戶而言,都是無法拒絕的利益。其次,對于項目方而言,流動性挖礦或收益耕作帶來的用戶、鎖倉量增長都是實實在在的,以我所在的ForTube平臺為例,本周二,我們推出了流動性挖礦激勵,短短兩天時間,目前在ForTube平臺鎖倉的資產量已經超過了890萬美元。就像前面幾位嘉賓所說的,無論是流動性挖礦,還是收益耕作,給用戶帶來的利益是實實在在的,而且也很符合項目的業務特點,不是炒作空氣,因此,才回受到DeFi圈項目的普遍采用,這也是DeFi在爆發初期的時代紅利,我在這里,也鼓勵大家積極參與其中。至于流動性挖礦和收益耕作帶來的價值是否可持續,我認為這是一個肯定的事。原因很簡單,DeFi的產生,就是盡可能的減少中間環節,“減少中間商賺差價,借方多省錢,貸方多掙錢”。而且通過DeFi借貸平臺,人們歷史上首次,能夠從美國等資金便宜的國家,獲取低成本資金,再借給發展中國家的用戶,實現資金的全球高效分配,這個意義非常重大。而Uniswap的頁面簡潔、無KYC、操作簡單等優點,現在也逐步被用戶所認知,有越來越多的用戶正在從CEX轉移到DEX,這也讓我們看到了DeFi的潛力,未來這個市場還將大幅增長。所以,我對用戶補貼之后的DeFi發展長期看好。Mandy問反方:1.流動性挖礦的火熱背后,最大的問題和挑戰是什么?2.目前哪些項目、模式、現象讓你們覺得存在一定隱患?為什么?一般投資者應該警惕哪些風險?楊民道:良莠不齊,劣幣驅逐良幣。特別是我們看到最近有幾個基于YFI的分叉幣的exitscam,卷款跑路。分叉幣一般通過超高的收益,吸引散戶進來。特別是Uniswap這樣的可以自由上幣的AMM,各種假冒知名項目的假代幣也特別多,我覺得現在非常像2017年的1CO的瘋狂時候,各種牛鬼蛇神都出來,如果行業本身不做自律,可能會像1CO當時的泡沫爆破一樣,殃及魚池。最近在深圳開會,一個晚上已經有人給我pitch了不下十種分叉幣想法……實際上,中國的整體的市場,還沒完全從2017年的大泡沫的破滅中走出來。作為從業者,還是多珍惜現在這個機會。另外,對于項目方來說,實際上流動性挖礦是真的能吸引住用戶,如何吸引持續參與,這個是關鍵性問題。這個市場上也有很多創新,但是效果還有待檢驗。比如說前面嘉賓備受推崇的Compound的模式,問題就非常大。這種模式的副作用已經體現出來,Compound的治理者和套利者貓抓老鼠,一躲一藏,現在看整個Compound的資產負債表也被嚴重扭曲。比如DAI在整個資產負債表占比,資產端61%是DAI,借款端更離譜,88%是DAI。看下上面的資產負債表,感覺就是一個高級賭場。

巴哈馬法院已發布臨時禁令,阻止對SBF增加賄賂和競選資金的指控:6月14日消息,FTX創始人Sam Bankman-Fried(SBF)贏得了巴哈馬法院的臨時禁令,阻止巴哈馬政府同意在他去年12月被引渡到紐約后添加到美國起訴書中的指控。SBF在曼哈頓聯邦法院辯稱,增加的賄賂、競選資金和其他罪名必須被駁回,因為它們沒有包括在他從巴哈馬返回面對美國指控的協議中,紐約聯邦檢察官表示,只要獲得巴哈馬總檢察長的同意,就可以繼續處理新指控,而巴哈馬法官Loren Klein目前已裁定支持SBF,并表示他有權參加關于總檢察長是否應同意新的美國指控進行法庭審理。[2023/6/14 21:35:39]

也就是說,整個Compound的激勵,絕大部分給了DAI的套利者,而不是真正的協議的需求者。這個就是一次性把激勵寫死在協議層面最大的副作用。可以這么說,每天Compound的生態都要給這些純套利者燒25萬美金的無用補貼。當然,對于我們來說,樂見其成,我們幫大家挖COMP,把資本主義的墻挖塌。給投資者的建議:對于流動性挖礦,大家要注意Uniswap的假幣,各種通過IUO的方式發假幣,這就是純粹的騙局,大家要投這樣的代幣的時候,一定要注意是否是官方的代幣。另外就是各類分叉幣的風險。比如最近出現多個基于YFI的分叉幣的跑路。另外,我們也聽到市場上現在排隊在forkAMPL及Uniswap等等。這樣類型的項目的資金池配比一般都是走最極端的98/2,如果投資人對在類似Uniswap和Balancer上做流動性提供的風險不了解,不建議參與。大部分項目是比誰跑的快,而且之前跑路的項目都有預置后門。對這類分叉幣,大家對匿名團隊的項目也要格外小心,這類型的項目匿名化,往往就是為跑路暗度陳倉做鋪墊的。拾貳:我覺得主要存在以下幾個比較重要的問題:第一個就是DeFi協議本身的代碼安全問題;新上線的DeFi還沒有經過市場的驗證,就立刻啟動了流動性挖礦,可能會出現一些代碼層面的安全問題。這個非常致命,一旦出現代碼漏洞,通常會涉及到資金安全問題,對參與者造成重大資產損失。第二個是DeFi協議激勵機制的設計問題;經濟模型的設計是否是正確的?是否是有效的激勵?因為大部分DeFi開發者并不是專業的金融選手,可能前期更偏向于解決項目冷啟動的問題,而忽視了協議本身長期的發展。第三個是用戶參與門檻較高的問題;DeFi是由鏈上智能合約代碼構建的,普通用戶在參與的過程中需要對智能合約的屬性和特點有一定的了解,存在一些學習和認知門檻在里面。我給普通投資者的建議:自己在操作資產或者說在與智能合約交互的過程中要謹慎小心,千萬不要出錯;參與之前,要對目標DeFi協議本身做好充分的調研工作,包括協議代碼、和機制設計;同時也要反問自己,有沒有該DeFi需求,如果沒有,那就不建議參與,千萬不要fomo;最后就是,不建議在二級市場購買DeFiToken,因為早期的DeFiToken很難有一個均衡的市場定價;如果真的看好,就參與流動性挖礦去獲取該Token。WayneLin:我個人認為火熱背后的問題出在這個“補貼”上。新項目直接上來拿token補貼,老項目發起流動性挖礦補貼來獲取關注,市場和營銷收獲肯定是可以,但是我認為DeFi的補貼是在補貼“股權”,所以和滴滴、ofo、Luckin等不同,長期可延續性是重要的。當然很多偉大的成功企業初期都會靠補貼來推進啟動,但你看不到這些公司給出“股份“到他們的用戶和客人來補貼,這樣等于把自己的股權當作“現金紅包“或者”交易增進“給出,那么一段時間市場對你的”股份“的認知和相對的”功能“就如此。未來我個人認為還是會有liquiditymining,PNLmining等的存在,不過這個模式目前有些overhyped,不同項目之間的流動性挖礦差異化也很小。至于投資者應該警惕的風險,當然還是自己的認知高度以及動機認知。投資就要看一個產品/協議的未來價值以及體現展望,投資就歡迎到各個tele去研究討論每天一堆的IUO,研究清楚規則和節奏了在自己下決定,重點還是對自己負責。Constance:首先,我認為流動性挖礦并不能算是真正意義上的挖礦行為。與我們熟知的算力挖礦不同,流動性挖礦是指通過在智能合約層面對參與借貸的用戶進行獎勵。我們知道,算力挖礦是通過資源消耗作為背書,然后獲得通證收益,但對于流動性挖礦而言,用戶通過流動性挖礦所得通證通常為官方發行,其價值背書靠的是項目本身的信譽。其次,流動性挖礦很大程度會催生泡沫。DeFi的總鎖定價值為十億,僅Compound一項就超過1億美元。Compound項目廣受關注且熱度居高不下,其通證價值也一路高漲。但目前這些熱度的來源多為投機者想分一杯羹,所以在這份表面繁榮的背后,通過借貸產生的真正價值可能并沒有多少,所以流動性挖礦很大程度將催生泡沫。最后,我來說一下流動性挖礦面臨的挑戰。由于需要支付較高的轉賬費,DeFi一直被戲稱為‘有錢人的游戲’。這也可以看出,現在的DeFi領域很少散戶玩家,更多的是大戶甚至機構。例如,Compound在推出流動性挖礦模式之前,用戶總量不超過1500人,但鎖倉量卻達到1億美元,可見單個用戶的資產鎖倉量較高,一旦出現拋壓,項目市值可能會出現大幅回落。針鋒相對

比特幣波動指數昨日小幅回升至53.38,單日漲幅0.95%:5月23日消息,由金融指數公司T 3Index聯合比特幣期權交易平臺Ledger X推出的BitVol(比特幣波動)指數昨日小幅回升至53.38,相較于5月22日(52.88)單日漲幅0.95%。[2023/5/23 15:20:03]

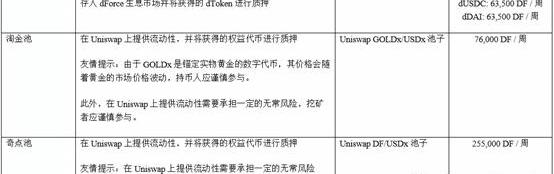

1.JayHaoVS楊民道JayHao問楊民道:民道老師下午好,我的問題是dForce也發了自己的代幣DF,但您是代表反方,應該也是因為DF的激勵模式和目前大多項目的還是有一些區別吧?作為“DeFiOG”,您認為流動性挖礦的激勵機制哪些是比較可取的?哪些是對生態弊大于利的?楊民道:在DeFi里面的挖礦,有幾種模式,從分發模式上,比如Compound這種,一次性寫在協議層面的,修改和調整都需要完全走鏈上治理,非常麻煩。副作用,我前面提到過。另外一個體系的分發是類似Sythetix的分階段、分期靈活調整的挖礦模式,dForce現在也是采納這種模式。這種模式的好處是,足夠靈活,通過多池子、多協議聯動。dForce是做協議矩陣,這個階段主要是激勵USDx,GOLDx,dToken。DF的挖礦分發會來自我們的引力池,我們現在分三個池子,分別激勵我不同的協議,比如“香檳塔”池主要是激勵我們的生息資產協議;第2號池,是GOLDx/USDx,主要激勵我們的黃金代幣的鑄幣和USDx的鑄幣;第3號池,是DF/USDx池子,激勵DF、USDx的流動性的同時,激勵鑄幣。我直接說數據比較好理解:

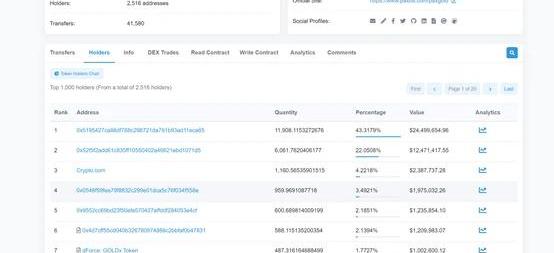

挖礦模式多個池子之間互相加強。從目前挖礦激勵的效果來說還是非常明顯,一天多時間,合約鎖倉已經超過2000萬美金,全球鎖倉排名18。我們的GOLDx鑄幣量已經超過100萬美金,在PAXG的儲備持倉量排第7位;是僅次于XAUT、PAXG后的第三大黃金代幣。

而且GOLDx在Uniswap流動性的池子規模是PAXG的20倍,也就是在dex上面交易GOLDx的滑點是所有黃金代幣中最優的。這里面在挖礦模式上的多池子輪動,互相價值加強,多點引爆,是我們和市場上的大部分挖礦激勵的最大區別。

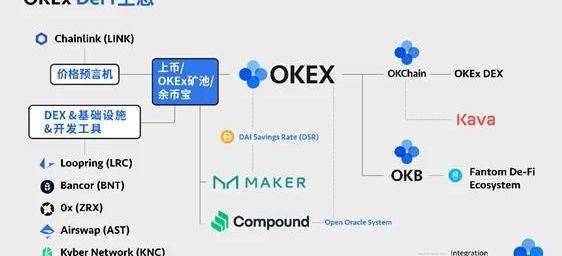

大家可以看到上面三個池子的回報逐級遞增。所以,回答前面嘉賓聽到的問題,我覺得,如果流動性挖礦,僅僅是帶動體系外資產的鑄幣量,這樣的流量很難留存,優先應該激勵自己體系的資產沉淀,從整個DeFi的行業看,挖礦的最大受益者,都是資產協議,比如DAI/USDC/USDT,我們的一些經驗,也希望給中國的DeFi創業團隊,一個觀察視角。楊民道問JayHao:從Coinbase上線COMP開始,不少交易所都在積極上線DeFi代幣,但短期來看結果不盡如人意,最近媒體統計了某交易所上線的30多個DeFi代幣,其中超過半數沖高后嚴重破發,很多人也認為交易所的添柴可能讓這把火更快燒盡,您認為交易所應該如何選擇和支持DeFi項目?JayHao:交易所在選擇DeFi代幣時,看的是DeFi項目是否具有真實的應用價值,未來發展是否具有潛力,而不是以DeFi一時的幣價為判斷標準。我認為目前交易所對DeFi的支持不應該僅僅局限在上幣這一選項。以OKEx為例,OKEx作為全球領先的加密資產及衍生品交易平臺,擁有龐大的用戶基數和流量,可作為DeFi項目新的流量入口。比如目前OKEx是全球第一家集成Dai存款利率的交易平臺,通過將OK礦池與Dai的集成,用戶可以在OKEx平臺上直接將Dai存入Dai存款利率中,獲得實時利息以及由OKEx提供的專屬1%獎勵。

社交元宇宙公司Social Future完成600萬美元融資:4月6日消息,基于人工智能的社交元宇宙公司Social Future宣布完成600萬美元融資,SNZ、Everest Venture Group、Folius Ventures、Y2Z Ventures、Mask Network、Tess Ventures、Stratified Capital、Mindfulness Capital等參投,其合作伙伴包括Animoca Brands、Decentraland、Metajuice等。Social Future的旗艦產品“MAY”采用區塊鏈和人工智能構建,允許用戶一鍵生成生成3D虛擬世界形象以及配套NFT,并在虛擬元宇宙中進行社交和娛樂。[2023/4/7 13:49:08]

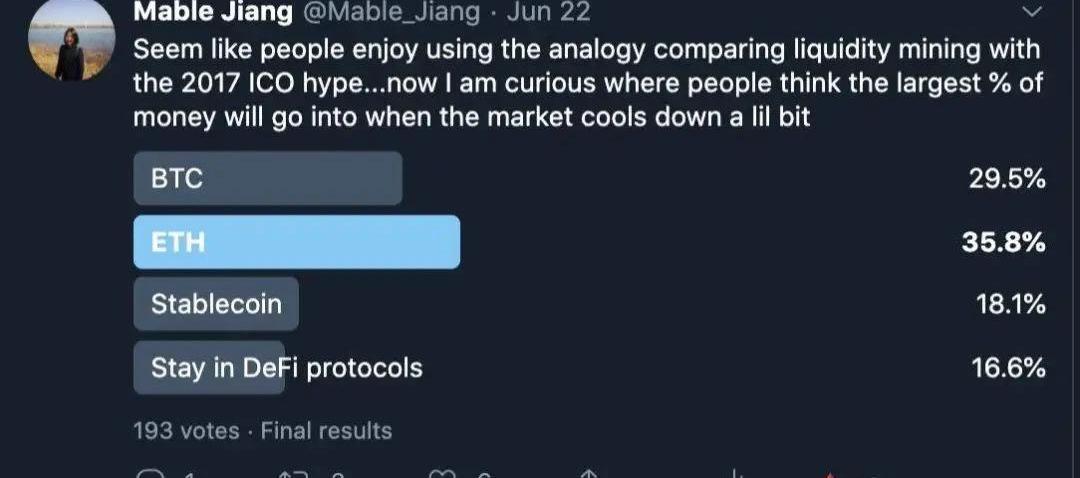

正如上圖所示,未來OKEx還將在上幣、礦池、余幣寶等業務板塊加強與其現有的DeFi明星項目的合作,最后是DeFi的基礎設施和開發工具類,目前我們也與ChainLink、BNT等開展合作。2.老白VS拾貳拾貳問老白:周一的時候YFI的另一個分叉幣YFFI價格暴跌,最高501.14美金跌至5.85美金,跌幅高達98.3%。不少分析都說他們就是一個專業的“退出騙局”,您怎么看待這種情況?用戶應該怎么去判斷這些層出不窮的項目的風險?老白:據各方面消息了解,YFFI是與YFI社區關系較近的成員啟動的項目,得到過yearn官方背書,也許是為了制衡YFII對yCRV流動性虹吸而采取的措施。流動性挖礦作為一種growthhacking手段,如果一個項目缺少社區和實際業務的支撐,就會落到這種地步,淪為純粹資金盤。在三個有官方背書的項目以外,更多的是在挖礦合約中植入后門的YFIII,YYFI,YFX等項目,專門收割不懂技術的小白。早期詐騙的方法比較原始:不銷毀增發私鑰,直接超發大量token兌換走用戶在balancer池子中的DAI;后來高級一點的在礦池中加入了項目方提走資金的功能,充進去的錢會被全部提走。普通用戶如果要獲得高收益,需要對項目進行全方面調查,包括開發團隊、社區氛圍、代碼審查等,無疑這是一個阻擋大眾參與的高門檻。為了解決這個問題,YFII開發了VaultDeFi理財代理協議,為錢包和交易所提供接口,一鍵參與DeFi挖礦。YFII項目本身定位是一個面向大眾的DeFi理財協議,可以免去YieldFarming復雜的合約操作環節,節省高昂的Gas費用,便于小額資產參與。用戶只需要充值資產給YFIIVault代理,就能獲得市場上最佳收益。聽說很多用戶參與YFI時,手續費花了0.5個eth以上。使用YFIIVault的話,只需要一筆充值+一筆提現,就可以完成。以下是YFII優勢:1.YFIIVault由YFII社區內多位合約工程師進行代碼審計,最大可能保證合約安全。未來還會向NXM等去中心化保險服務進行策略投保,進一步保證資金安全。2.社區成員可以提交YieldFarming策略,由YFII治理機制投票選出最佳策略并在Vault中進行多策略部署。3.YFIIVault采用更貼近中國市場特色的策略,幫助普通用戶優化DeFi理財收益率。更多詳細信息可以參考YFII的YIP-1https://yips.yfii.finance/YIPS/yip-1。老白問拾貳:拾二老兄,您應該是最早寫文章把流動性挖礦和FCoin作比的,后來也有不少觀點都在探討目前的激勵模式是無效的,那您認為到底什么才算是有效的激勵呢,有沒有一些例子?拾貳:NEST社區的專業選手是寫過這樣一篇文章,寫的確實很精彩,但不是我寫的,值得學習。如果激勵本身不是為了解決供給和需求之間的不匹配,而是對整個交易閉環本身進行激勵。那么很容易出現一個問題,就是交易是為了激勵本身而來,而不是為了交易需求;也就是說,獲得激勵的人需要自己完成閉環,那么一旦它加入激勵,就不在乎當初的真正需求了。這時候,激勵的大多數是投機者。因為投機者刷單理論上也提供了一定的流動性,且因為整個體系的利益被平均分給參與者,那么只要整個體系能夠維持正價值,則交易者獲得比沒有激勵更好的收益。但這種好處只是激勵的溢出效應,更多投機者追逐一種“收益錯覺”,即早期參與者因為后面參與者的增加而得到了更高的分配。如果一個企業、項目、產品、系統,沒有創造獨一無二的價值,則不管采用什么激勵機制,都不可能帶來真正的繁榮和穩定,一切都將是暫時的,總有人在補貼另外一些人。在激勵機制里,盡量減少不必要的激勵,且保證每個激勵的相容性,是一件非常困難的事情。而追求爆發式激勵則注定是一廂情愿,遲早崩潰的。激勵的核心是:價值創造過程中存在某種不確定性,用當前的確定性的成本去換取不確定性被逐漸消除的美好未來。比如供給和需求的缺口,當供給不夠穩定時,需求無法入場,此時進行供給激勵,或者當需求不夠強大時,供給無法投入,從而補貼一定的需求,這類激勵都是有意義的。而激勵的提供者應該通過供需穩定的市場價值來獲得補償,這樣才是合理的。3.MableJiangVSWayneLinWayne問Mable:V神最近也批評了YieldFarmer,并表示高利率“從長遠來看是不可持續的”,您認為目前DeFi的高利率還能持續多久,投機客撤退、泡沫破裂后一地雞毛的情況會不會發生?你們會從哪些維度判斷DeFi標的是否靠譜而投資?Mable:回答這個問題之前我先提一下題外話。我之前在Twitter和微信上同時做過的一個統計——“DeFi的泡沫會進入哪里”,Twitter上最高票寫的是ETH,占比36%,其次是比特幣——30%,穩定幣——18%,“留在DeFi”占比16%。而在微信的統計結果是,穩定幣高達41%,ETH和“留在DeFi”的占比分別是22%和20%,BTC只有17%。

Injective:主網已產生超2000萬區塊:12月12日消息,Injective表示,主網已產生超2000萬區塊,沒有發生一次鏈停止。[2022/12/12 21:39:49]

這個投票的對比就比較有意思,能說明很多問題。大家可以自行展開很多解讀。雖然受訪者群體肯定是有偏頗,但當時我的感覺,其中一點就是,國內參與統計的群體,對于獲利變現的偏好,高于長期相信去中心化金融、比特幣價值存儲。然后回到剛才的問題,高利率從長遠來看的確不可持續,但很多泡沫背后的錢我認為會留在生態里面,我個人比較認可twitter的那個結果。所以一地雞毛不至于。前幾天以太坊大漲的時候,能夠肉眼可見的看到很多DeFi的獲利盤就直接滾進了以太坊而不是說賣掉撤出資金。只要以太坊相對平穩健康,目前的情況就還好。有一點很核心的是,很多挖頭礦的資金目前還是比較聰明的,后面來參與的可能是看到利率很高的吸引來的,但是他們看到挖礦收益不理想、gas費太高、或者無常損失很大的時候,通常都會選擇撤出。DeFi挖礦和1CO熱最顯著的區別在于它沒有私募鎖倉,大家都是隨時進出。當然,即使是在資本流動性很容易的前提下,擊鼓傳花還是擊鼓傳花,本質上一定會有受害的群體。說遠一點,不只是說流動性挖礦,而是區塊鏈作為一個融資工具的這個話題。現在隨著Uniswap上打新的模式越來越普遍,像剛才說的,相比于之前的1CO,有一個顯著差別是大家會發現“發幣——拉——賣”的這個周期變得越來越短,很多參與投機的人資金回籠的速度是非常快的。不可否認已經有一些歸零的,比如一些DeFi挖礦項目的純分叉但是管理員私鑰沒有銷毀,跑路了的,但這個是在任何較熱的市場環境下都無法避免的。每個投資者還是應該自己做好自己賠率的風險評估,來分配多少參與流動性挖礦、多少參與IDO打新,等等。我們自己投資的話,會認真考察一個機制的設計是否激勵了系統里應該激勵的部分,還是這些激勵/補貼錯誤地造成了虛假的繁榮。一個好的流動性挖礦機制設計應該是能夠更好地幫助項目冷啟動,能夠吸引長期能在生態里提供價值的參與者的。另外很重要的一點就是會考慮DeFi的可組合性風險,不同合約交互形成的疊加風險。我自己最近看的,比如出來的一些改良的自動做市商的設計,的確利用了別的協議非常有效地增加了深度和減少了滑點,但是隨之而來的風險是引入外部借貸池流動性的風險、短時清算的風險,等等。或者有些DEX有類似BancorV2的設計,引入了外部預言機,使得做市在一定的價格范圍內曲線變平滑、無常損失理論上被消除、做市商的資金利用率大大提高,那就要考慮到套利者frontrunning攻擊的風險。我覺得這些探索都非常好,只是需要注意到福兮禍所依,禍兮福所伏。Mable問Wayne:其實投機在金融市場是再正常不過的行為,YieldFarming不僅幫助一些早期DeFi項目完成了冷啟動,也為“早鳥Farmer”帶來了巨大的財富效應。反觀中心化的加密交易市場,因為存在不透明和中心化等問題,其實更容易發生“被割”的案例,那您認投資者應該如何挑選靠譜的投資標的呢?Wayne:我覺的無論中心化標的物與否,還是關注1.項目/產品底層邏輯;2.你的投資策略/評估能力。針對yieldfarming一類的,上面也有老師解析過我很認同。我們投資項目的時候要知道我們投資的是什么,是IUO的PND出場投機收益。還是比如一個DeFi項目未來token使用起來的價值。如果是后者投資,那么比如項目的代碼原創性,協議robustness等一直到marketentry以及整體市場開拓策略以及團隊質量&格局都會很重要。DeFi的想象空間的確相當大,不過希望大家都能夠往稍微遠一點的未來看,finance涵蓋的細分領域很多,以我們個人作為顧問的InjecgiveProtocol來說,作為一個希望能引入傳統金融資金和交易量的layer-2衍生品DEX。那么我們就會往所謂的”幣圈“和”DeFi“圈外尋找那些可以給加密資產領域擴容的東西。比如我們現在進行中的IDEA衍生品設計創意大賽,已經確認了MIT,哥倫比亞,芝加哥大學,杜克,斯坦佛,等等等高校的參與,那么這樣的outreach,是可以讓我們看到增量價值的,也是很好的投資標的。4.DavidLeiVSConstanceConstance問David:據統計,5月到6月,DEX的交易量大漲70%,用戶數卻下降了,同時最近以太坊的交易費破新高,而且還在不停地被DeFi推高,一些聲音認為這波熱潮帶來了擼羊毛的,真用戶卻反而減少了,而且項目都在搶同一撥人,很可能是零和博弈,您怎么看?ForTube也剛剛啟動了流動挖礦,你們對市場有什么預期?David:如果我們只看6月份的數據,確實會得出DeFi只是虛胖的結論。但是,如果加上整個七月份的數據:

專家:5G技術將推動區塊鏈和元宇宙行業發展:8月13日消息,印度將于本月開始推出5G,該技術必將對向消費者和企業提供服務的方式產生重大影響。

專家們認為,5G將成為在貿易融資、物流、醫療、教育等多個方面廣泛采用區塊鏈技術的潛在推動者。區塊鏈Infra自動化平臺首席執行官和聯合創始人Ravi Chamria表示:“4G不能完全滿足這個生態系統對延遲和密度的要求。5G不僅旨在提高速度和延遲,還允許以接近驅動的方法來幫助分布式和去中心化的應用生態系統。”例如,在區塊鏈中使用5G的一個實例可能涉及車輛網絡,以實現交通信息的共享。

專家表示,區塊鏈加上5G有可能顛覆電信行業。加密貨幣投資平臺Mudrex首席執行官兼聯合創始人Edul Patel表示:“區塊鏈以透明度為基礎,可以防止跨境結算帶來的消費者成本上升,5G將確保國際漫游和跨境手機網絡的兼容和有效。”

此外,元宇宙行業發展也將受益于5G技術。(Indian Express)[2022/8/13 12:23:42]

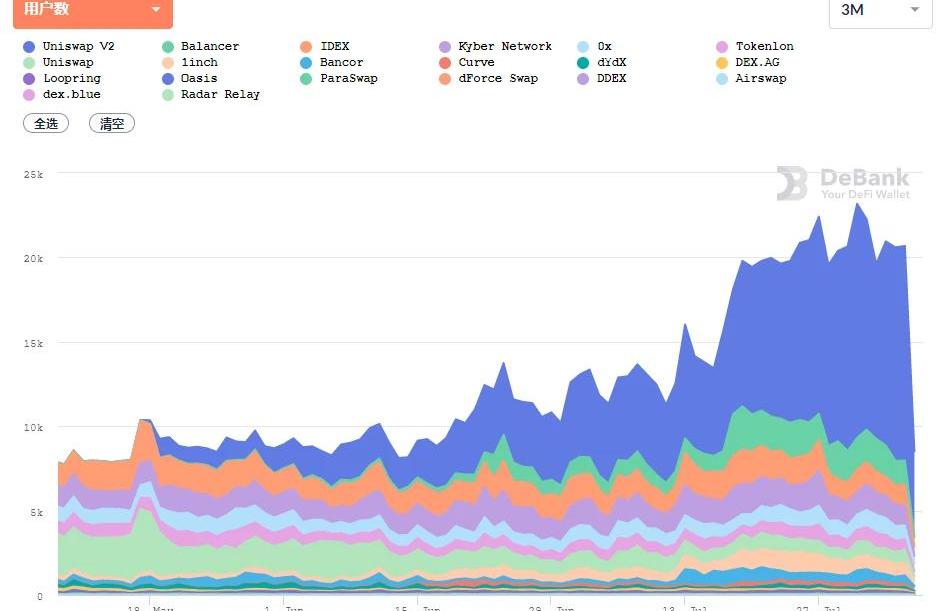

從用戶數上來看,正是從六月底開始,Uniswap的用戶數開始爆發式增加,從3900左右增加到了最高13865,目前的數據為24小時用戶數12583,帶來了84,99萬美元的交易量,這一數據已經完爆諸多二線交易所。所以,我們用數據說話,DeFi明顯在近一個月內獲得了增量用戶,已經脫離了零和博弈的階段,進入了增長期。至于后面會發展到多少用戶,ForTube最近剛剛聯合Nova研究院發布了一個預測值,我們預計在今年底,DeFi的鎖倉量將達到150億美元。

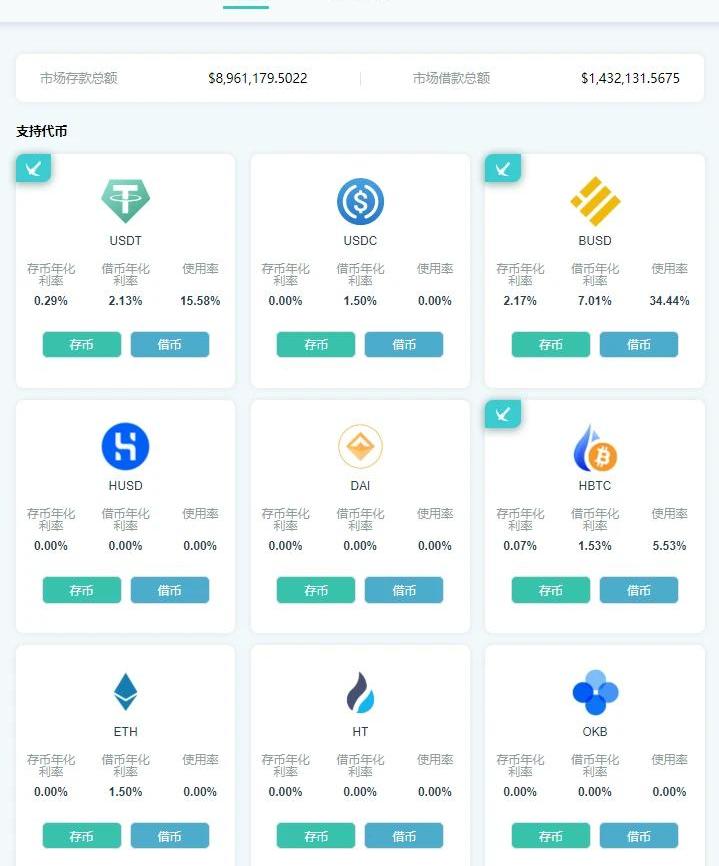

說到ForTube剛剛啟動的流動性挖礦,我們采用了靈活的挖礦模式,本次ForTube收益挖礦分為“風、林、火、山”四輪,每輪一周,根據產品數據和市場變化,動態調整ForTube協議當中的資產池。例如,當前進行的“風”輪,就支持HBTC、USDT和BUSD的存幣挖礦。本輪挖礦啟動以后,我這里給大家提供最新的數據:

本輪ForTube的流動性挖礦,從以太坊區塊10591168開始,截止目前,ForTube的鎖倉資產達到了896萬美元,并且還在持續增加,用戶的反響目前也非常積極。所以結論是:第一,DeFi已經脫離零和博弈階段,正在做大市場蛋糕。第二,我個人對市場前景長期看好,并且會和團隊一起努力為用戶做好服務。David問Constance:FTX的CEOSBF不久前發推說“DeFi的火熱泡沫可能會破裂,留下一個令人尷尬的混亂局面,但是也可能標志著真正的去中心化金融的開始。最近FTX也發布了DEX進軍DeFi,那你們認為泡沫會怎么破裂?真正的去中心化金融應該從哪里開始?Constance:其實SBF想表達的意思是任何項目的終極目標應該是去建立一個人們真正想用的能夠解決用戶需求的產品,而不是一個僅僅給用戶金錢獎勵去刺激他們使用的產品。然而,現在市面上很多DeFi產品更多的是去靠金錢激勵用戶使用。假設這些產品能夠在短時間內通過金錢刺激獲取足夠多客戶,并最終形成一個健康的閉環,那么他們有活下去的可能。不然當流動性挖礦不能產生高額受益同時產品無法解決用戶真正需求的時候,這個泡沫則有可能破滅。目前DeFi的火熱存在幾點隱患:1.智能合約的安全性問題;2.對DeFi的實際需求是否真實存在;3.對于DEX本身的需求是否可以持續。我們進軍DEX,也是看到了DeFi生態中的一些長期存在的并需要被解決的痛點。DEX現在的高昂交易成本、冗長確認時間、以及關鍵信息節點的偽去中心化導致了DEX到目前為止都無法大規模普及,也無法給予用戶良好的體驗。這些問題其實也導致了DEX的流動性差,進而用戶交易量少,以此惡性循環。這次我們推出Serum就是要將這些問題一并解決,給用戶推出一個有著中心化交易所體驗的完全去中心化交易所,并提供強大的流動性。Serum將非常專注于在區塊鏈上提供中央限價訂單簿的完整體驗:具有CEX的吞吐量和資金效率,以及DEX的最小信任度需求。

編者按:本文來自碳鏈價值,作者:碳7、江小漁,Odaily星球日報經授權轉載。「流動性挖礦」引爆了DeFi領域.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,去年是比特隔幾天漲一波,山寨跟跌不跟漲,結果今年趨勢完全變了,是比特來回震蕩磨磨唧唧,山寨不僅跟漲不跟跌.

1900/1/1 0:00:00近日,灰度機構出了一份報告,報告講的是目前的比特幣市場結構與2016年初開始歷史性牛市之前的結構相似.

1900/1/1 0:00:00YAM崩盤后DeFi代幣市場大概平靜了1到2天,接著便再次開始發力:截至寫稿時為止LINK已經接近19美元、SNX超過了6美元,DeFi在持續吸引新資金入場,同時其它公鏈平臺也開始不淡定了.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:TheDefiant,編譯:Wendy,星球日報經授權發布。基于以太坊的項目正越來越多地越過中心化的交易平臺,首先在去中心化的交易所上線.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。YFI從借貸聚合器開始,提供穩定幣聚合、挖礦聚合,又把目光投向了DeFi保險,開啟了YFI生態版圖的擴張.

1900/1/1 0:00:00