BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.58%

LTC/HKD+0.58% ADA/HKD-0.01%

ADA/HKD-0.01% SOL/HKD+0.18%

SOL/HKD+0.18% XRP/HKD+0.27%

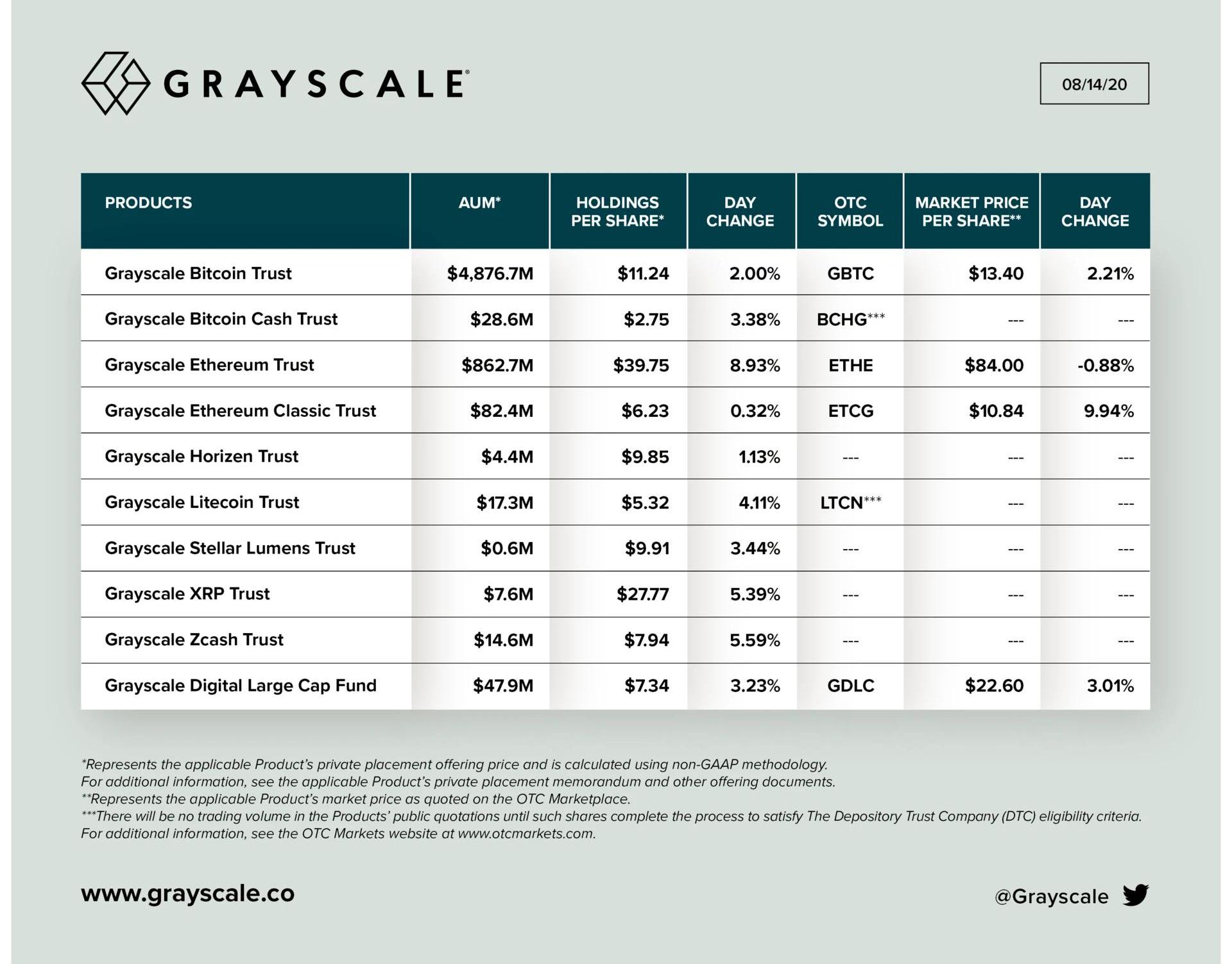

XRP/HKD+0.27%59億美元,年度管理費2%,年度毛利潤1.18億美元,約等于9800個比特幣。這就是灰度投資的年盈利能力!但是,投資者實際需要付出的遠不止本金2%,一級市場參與者的額外支出超過本金的5%,二級市場投資者的支出超過本金的15%。即便如此,機構投資者的資金也不得不通過灰度進入比特幣。在如此超額收益誘惑下,灰度加密信托這門生意成為華爾街金融機構眼中的一塊肥肉,大型金融機構正摩拳擦掌,準備入場分一杯羹。那么,造成灰度信托高手續費的原因是什么?美國IRA與401(k)等養老金賬戶為什么只能通過灰度投資比特幣?哪家機構準備入場與灰度投資分食蛋糕?競爭格局下,原油市場的“負溢價模式”會不會出現在加密貨幣領域?

灰度遠比你想象的更賺錢!

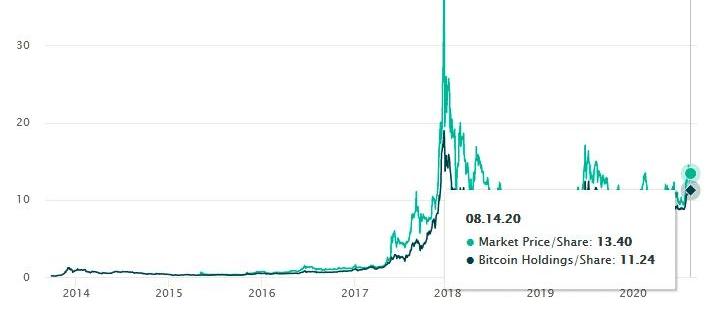

59億美元的信托,按照GBTC2%的年度管理費,其毛利潤高達1.18億美元,相當于9800個比特幣,如果按照ETHE年管理費2.5%計算,收益將會更加夸張。然而,這只不過是冰山一角。要徹底解構灰度收益,我們至少需要從三個方面分析。首先,溢價。灰度官網最近數據顯示,目前,一份GBTC的售價為13.4美元,溢價為10%。假設投資者Jack買入1033份GBTC,首先多付出1380美元溢價費。

Solana生態數據平臺Step Finance推出鏈上分析Beta版本:2月19日消息,Solana生態投資組合和數據分析平臺Step Finance發推稱,已推出Step Onchain Analytics的搶先體驗版本。用戶可以訪問analytics.step.finance上的DeFi on Solana頁面,免費使用其Beta版本查看代幣、鏈上市場和Farms相關數據。[2023/2/20 12:16:39]

其次,來自經紀商的盤剝。當投資者通過現金出資兌換GBTC時,需要經過經紀商GenesisGlobalTrading,經紀商也會收取3.5-8.5%的費用。這個過程,經紀商會讓Jack最少付出500美元。最后,灰度的年度管理費用。即便按照年管理費最低的GBTC計算,其年管理費為2%,ETHE年管理費為2.5%。Jack還需要為年度管理費支出270美元。綜上,當投資者Jack買入1033份GBTC時,需要支出的額外費用就高達2156美元。而付出同樣的資金,在交易所直接購買1個比特幣,支出最高不超過10美元。可以說通過灰度買入GBTC份額,付出的手續費是中心化交易所的215倍之高。作為華爾街精英,美國最優秀的一批人,他們為什么愿意承受如此高昂的手續費與溢價費用,愿意將如此豐厚的利潤拱手讓給灰度呢?難道他們不知道去交易所直接買入嗎?手續費如此高昂,為什么不去交易所買?

ASIC主席:FTX曾利用澳大利亞監管漏洞獲得金融牌照:金色財經報道,澳大利亞證券和投資委員會(ASIC)主席Joseph Longo呼吁消除監管漏洞,該漏洞允許FTX在沒有完成全套檢查的情況下在該國獲得澳大利亞金融服務許可證(AFSL)。

此外,參議員Deborah O'Neill強調,允許FTX基本上擁有ASIC的簽字而不被監管機構調查的漏洞,給澳大利亞消費者帶來了令人擔憂的前景。(cointelegraph)[2022/12/6 21:25:36]

如此高溢價,投資者也愿意“下手”,原因主要有三點。1)在二級市場,養老金賬戶投資加密貨幣渠道單一。灰度加密信托是投資者通過IRA或者401(k)等養老金賬戶投資加密貨幣的唯一途徑。也就是說,如果想要用401(k)和IRA退休金賬戶里面的資金投資比特幣,只能走灰度加密信托的這個通道。

什么是401(k)和IRA退休方案?美國退休金方案共有四種,401(k)和IRA退休方案是其中主要的兩種。我們以2019年美國退休金數據為例,在美國的291950億美元的退休資產中,401(k)賬戶規模為56000億美元,IRA賬戶規模為95380億美元,兩者合計占50%。此外,通過401(k)和IRA投資加密資產有稅收優惠。投資人不需要繳納資本利得稅以及股利稅,意味著本身需要繳納的稅費可以繼續用于額外的投資,不過最后取出的時候全按照普通收入交稅。而這些稅費,投資者通過交易所買賣一分錢都不能少!簡而言之,用401(k)和IRA投資加密貨幣,不需要交稅,而且只能通過灰度的加密信托才能進入加密投資。

Trust Wallet原生Token TWT在過去24小時內上漲47%,市值近8.5億美元:金色財經報道,根據Coingecko的數據,Trust Wallet原生代幣TWT在過去 24 小時內上漲了47%?。截至發稿時,TWT 的交易價格約為 2.40 美元,TWT 的每日交易量在過去 24 小時內也增長了 175%,達到7000萬美元。TWT的市值略高于8.49億美元,現在是第 45 大加密貨幣。

金色財經此前報道,幣安CEO趙長鵬呼吁加密社區成員使用Trust Wallet來控制他們的數字資產。[2022/11/14 13:03:36]

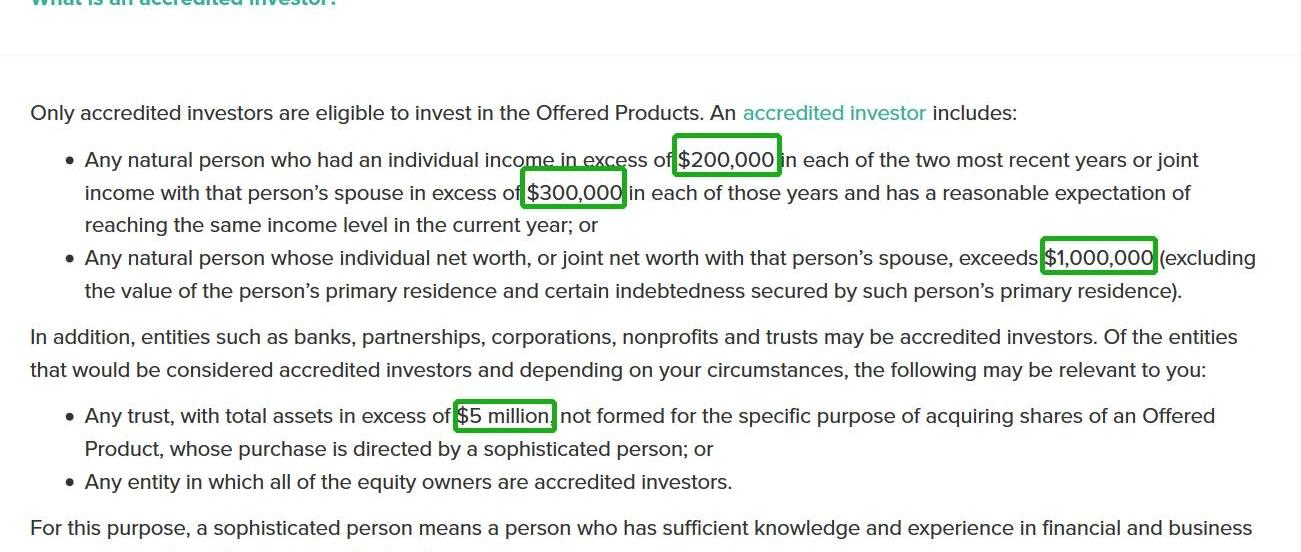

2)在一級市場,私募份額發行是有嚴格條件限制。灰度加密信托份額都是嚴格按照私募流程發行的,只有合格的投資人才可以參與。根據美國法律的定義,這里“合格的投資人”是指個人或實體的凈資產不少于100萬美元,或者年收入達20萬美元。而機構也是合格的投資者。

報告:Celsius向Alameda Research提供1300萬美元貸款:金色財經報道,加密貸款機構Celsius報告稱,在FTX交易所和姊妹交易公司Alameda Research的風險敞口均于周五申請破產保護。

Celsius在推特上“出于透明度考慮”,稱其在FTX上持有約350萬基本鎖定的Serum 代幣,以及提供給Alameda Research的1300萬美元貸款,該公司稱其抵押不足。(the block)[2022/11/12 12:53:34]

灰度官網對于合格投資者的條件限制而灰度官網對合格投資者的定義則是,對于個人投資者而言,其個人收入在最近兩年每年均超過20萬美元,或與該人配偶每年的共同收入超過30萬美元,并有合理預期在當年達到相同的收入水平;或個人凈資產或與配偶共同凈資產超過100萬美元的自然人。該規定與美國法律對于“合格投人”的定義一致。3)監管之下,GBTC鎖倉6個月,ETHE鎖倉12個月由于GBTC與ETHE的發行,本質上屬于證券發行,因此必須按照《美國1933年證券法》、《美國1934年證券交易法》與其配套的規定和條例進行發行、鎖倉與銷售。其中《1933年美國證券法》的144規則規定了,證券在發行之后,需要有6個月或1年的鎖倉期,此后經過受益人同意之后,才能在二級市場上公開買賣。此外,GBTC與ETHE背后所代表的比特幣與以太坊不可贖回,這是拜《M條例》所賜。該條例規定了任何GBTC與ETHE持有者,不可贖回GBTC與ETHE背后所代表的實物BTC與實物ETH。面對灰度投資年賺近萬比特幣的“誘惑”,華爾街機構們也“坐不住了”,準備分食這塊蛋糕,例如WilshirePhoenix。面對肥肉,競爭對手已入場

以太坊客戶端Teku發布v22.5.1版本可選升級,新增支持Ropsten測試網:5月23日消息,以太坊客戶端 Teku 發布 Teku v22.5.1 版本可選升級,新增支持 Ropsten 測試網,并減少 CPU、內存和網絡使用的優化,刪除了對 Kintsugi 測試網的支持。[2022/5/23 3:35:21]

6月13日,WilshirePhoenix已向美國證券交易委員會提交了公開交易比特幣基金的S-1注冊聲明。根據Cointelegraph報道,該基金名為比特幣商品信托,將以一種易于獲取和具有成本效益的方式為投資者提供比特幣敞口,而不存在與獲取或持有比特幣有關的不確定且通常復雜的要求,該基金將在OTCMarketsGroup的OTCQX最佳交易市場公開發售。簡而言之,這是一種與灰度加密信托基金很相似,手續費更低,買賣更加方便的加密信托基金。BitcoinCommodityTrust年度管理費只需要0.9%,與灰度2%的年度管理費相比直接打六五折!

此外,在6月14日,WilshirePhoenix已批準富達旗下富達數字資產成為其新比特幣信托基金的托管人。這里的富達數字資產的職能約等于灰度,WilshirePhoenix的職能約等于灰度投資的上級單位數字貨幣集團DCG。灰度競爭對手已上路。WilshirePhoenix創始人WilliamHerrmann在采訪時表示,“加密資產市場雖然經歷了指數式增長,但目前該領域的產品并未隨著這種增長而發展,我們認為投資者應該得到更多。”一方面這是對加密市場快速發展的肯定,另一方面則是對灰度信托當下現狀的否定。此外,在加密投資方面,WilshirePhoenix似乎有更大的野心。2019年1月15日,WilshirePhoenix向美國證券交易委員會(SEC)提交了一份S1備案文件,申請一個與比特幣相關的交易所交易基金。該ETF名為“美國比特幣和財資投資信托”,將持有比特幣、短期美國國債和美元。該文件中表示,“基金的目的是為投資者提供一種比直接購買比特幣更有效,便捷且穩定的比特幣的投資方式"。

2月27日消息,在經過一次推遲裁決之后,SEC最終還是拒絕了WilshirePhoenix的比特幣ETF。雖然ETF遭到拒絕,但這實際上展現了WilshirePhoenix在加密貨幣領域的野心——不僅僅局限于比特幣信托基金。我們不得不思考一個問題,隨著WilshirePhoenix入場,隨著托管手續費下降,隨著市場上可交易的GBTC與ETHE數量增加,隨著全球經濟萎靡,此前GBTC、ETHE的高額正溢價,會不會變身負溢價呢?既然會正溢價,會不會負溢價?

就像人們一開始不相信會出現負油價一樣,人們在一開始可能也不會接受GBTC與ETHE的負溢價。負油價原因在于并不意味著原油本身一文不值,而是原油運輸成本和存儲成本已經超過了石油的價值。這就好比一瓶礦泉水,瓶子比水貴的道理。加密信托不需要“油桶”與“輪船”運輸,但是加密信托的致命弱點在于:不可贖回。也就是說,雖然你買到的1033份GBTC背后有1個真實的比特幣背書,但你并不能拿到真正的比特幣。這樣,一旦當市場踩踏,當新的、更加便捷、更加便宜的投資方式出現時,例如手續費更加優惠的WilshirePhoenix的比特幣商品信托審核通過,或者極端情況下SEC批準比特幣ETF,此時,GBTC很可能遭到拋售。當市場不愿意買入只想賣出時,負溢價不是不可能。實際上,在WilshirePhoenix入場與GBTC解鎖份額不斷增加的背景下,近期GBTC溢價幅度正在逐漸走窄。那么,負溢價到底會不會出現,我們拭目以待。在眾多機構努力下,華爾街金融大家門正向加密產業緩緩打開,在這個過程中,我們一定要有足夠的想象力,畢竟,心有多大,舞臺就有多大。

文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00在“牛市看漲期權價差”策略中,投資者購買一定行權價的看漲期權,同時在更高的行權價賣出相同數量的看漲期權,兩個看漲期權的到期日和底層資產都相同.

1900/1/1 0:00:00本文由YFII參與者曹寅、YFII中文社區志愿者AlanTarjan譯自Decrypt。原文標題《CanChina’sgreatDeFiforkYFIIescapeYFI’sshadow?》,鏈.

1900/1/1 0:00:00比特幣寬幅震蕩,周線收漲5%;日元兌比特幣交易占比大漲10%;活躍地址數下降12%;比特幣平均交易費用月內暴漲500%;數據:近1億美元比特幣在7月轉移至以太坊.

1900/1/1 0:00:00Kusama和Polkadot是兩個獨立的、又是獨一無二的區塊鏈網絡,他們用相似的代碼庫搭建,但是Kusama的網絡治理的更迭頻率更快、在Kusama上搭建應用的門檻也更低.

1900/1/1 0:00:00配對看跌期權,是指投資者在持有多頭頭寸時,購買等比例的平值看跌期權,以防止大跌造成損失。這樣做的好處是,即使遇到猛烈的下跌時,投資者會在多頭頭寸上損失有限的權利金,但可以參與價格上漲帶來的收益.

1900/1/1 0:00:00