BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-0.87%

ETH/HKD-0.87% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+0.79%

ADA/HKD+0.79% SOL/HKD-1.69%

SOL/HKD-1.69% XRP/HKD-1.44%

XRP/HKD-1.44%編者按:本文來自金色財經,作者:Maxwell,Odaily星球日報經授權轉載。近日因美國監管執法部門要求,USDC發行方把一個USDC地址列為黑名單,凍結了該地址上價值10萬美元的USDC,與此同時USDT發行方Tether封鎖多個USDT地址,共計凍結551萬美元USDT。不少投資者才發現,原來USDT、USDC、PAX等穩定幣早就在合約代碼中寫有資產凍結功能。MulticoinCapital前總監TonySheng近日發文探討了這些可審查穩定幣作為DeFi抵押品對DeFi的影響,由于DeFi的相互鏈接性,可被審查、凍結的不良資產可能引發連鎖反應,可審查穩定幣可能是有的DeFi抵押品。USDC發行人CENTER聯盟首次凍結了一筆USDC資產。同時值得注意的是,USDT共凍結了22個地址。我在大約兩年前的文章“使用受監管穩定幣,收獲審查”中談到過這種可能性。隨后幾個月,還針對USDC/GUSD,DAI和USDT屬性寫了三篇文章。穩定幣的性質

觀點:比特幣市場迎來喘息之機:金色財經報道,據區塊鏈分析公司Glassnode最新分析,雖然美國整體CPI通脹率達到了9.1% 創 40年來的新高,但比特幣市場已迎來向上的喘息之機。目前比特幣實現價格為22092美元,與目前的現貨價格21060美元相比,比特幣投資者的平均未實現損失為-4.67%。不過,隨著市場價格穩定在1.76萬美元和2.18萬美元之間,未實現的損失總額在-1650億美元和-1980億美元之間,總體上證實了8-11月的反彈更類似于 \"熊市緩解 \"的反彈,而不是牛市的恢復。[2022/7/22 2:30:36]

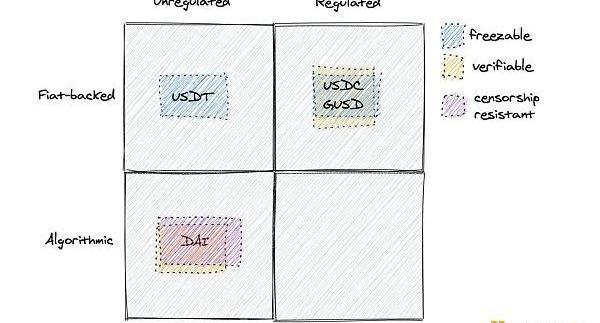

下圖基本上總結了我當時的想法:

觀點:特斯拉投資比特幣可能會引發企業廣泛效仿:據CoinDesk 2月17日消息,總部位于洛杉磯的私人投資公司Wedbush Securities預測,企業界將效仿美國電動汽車制造商特斯拉(Tesla)投資比特幣,只是今年不會這么做。 Wedbush分析師在周一的報告中稱,特斯拉對比特幣的投資是比特幣和區塊鏈技術的“游戲規則改變者”,這可能為更多公司擁有和采用比特幣鋪平道路。[2021/2/17 17:22:34]

觀點:15項政策加碼區塊鏈人才建設,人才難題還需企業一起破:浙江大學區塊鏈研究中心常務副主任蔡亮表示,今年地方政府和央企也落地了很多區塊鏈的應用場景,對于區塊鏈研究型人才、底層開發人才、應用復合型人才的需求明顯上漲。但是目前合格的存量區塊鏈人才僅占需求量的不到10%。另據國際權威咨詢機構Gartner預測,中國區塊鏈人才缺口將達75萬以上。

不僅企業在搶人,全國各地也在落實區塊鏈發展舉措,加速人才爭奪。據統計,僅從2019年10月24日后至今,國內從教育部等部委,到各省市,共出臺了15項區塊鏈人才相關的政策,從科研補貼到住房補貼,海南、泉州、成都等地更是開出了百萬元的人才扶持計劃,全國各地都在“筑巢引鳳”。

據不完全統計,截至目前全國約有35所高校開設區塊鏈課程或專業,僅占全國近3000所院校數量的1%左右。遠水解不了近渴,當下市場現存的迫切需求或許只能靠企業來助力促進產學研結合。在人才培養上,標準問題十分重要,這樣就能確保區塊鏈人才與社會需求相匹配,也能在源頭上避免產生人才泡沫。區塊鏈的大潮伴著政策的強力支持奔涌而來,區塊鏈人才站上潮頭,未來,填補幾十萬的人才空缺,企業的參與為人才發展搭上云梯,幫助區塊鏈更多更快的產業落地。(PANews)[2020/7/31]

市場上由法幣支持的穩定幣都是可審查的。但至少USDC和GUSD受到監管,因此持有可驗證的儲備。如果你想使用錨定USD價值的非主權貨幣,那么需要使用Dai之類的東西。我得到三個結論:USDT需求將消失,因為它既不是抗審查的又不可驗證。對不需要抗審查價值存儲的用戶,受監管穩定幣的風險低于USDT對需要抗審查的用戶,抗審查穩定幣的風險比USDT和受監管穩定幣都低因此,USDT處于尷尬的中間狀態,會沒有市場這一結論到目前為止是錯誤的。目前市場對USDT的需求激增。但我仍然對亞洲交易者偏愛USDT而不是其他穩定幣感到驚訝。謹慎地支持使用USDC,因為我認為它可以將Coinbase上的投機者轉換為web3用戶:我們是否希望Coinbase能成功地將其數百萬用戶引入USDC?正如我之前文章寫的,可編程和幣值穩定的貨幣是加密采用的福音,只要記住它是可審查的。Coinbase有機會增加其用戶從加密貨幣投機者轉變為加密貨幣用戶的可能性,這是加密貨幣采用渠道中最重要的一步,因此我謹慎地為USDC加油打氣。這一方向是正確的。USDC的需求也在激增,已成為DeFi的核心部分,似乎是用戶的主要入口。只有抗審查性的穩定幣才能勝任非主權貨幣見證這一點還為時尚早,但當今的大多數用戶似乎都喜歡使用可審查的法幣穩定幣。我們需要看看,隨著抗審查意識的增強,這種情況是否會改變。作為DeFi抵押品的穩定幣

聲音 | 觀點:比特幣在大幅反彈之前,可能會跌至5,000美元:Adamant Capital聯合創始人 Tuur Demeester表示,在市場大幅反彈之前,比特幣價格可能會跌至5,000美元。(ambcrypto)[2019/12/5]

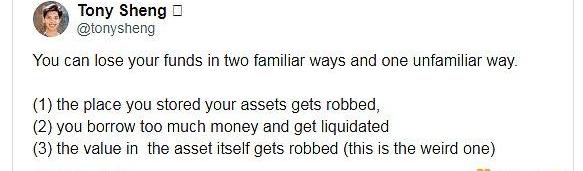

自從我撰寫這些文章以來,變化最大的是DeFi。那時,人們幾乎完全將穩定幣用作儲備貨幣,目的是在中心化交易所里進行交易。現在,穩定幣正在通過復雜的智能合約系統匯集成資金池,借出和杠桿化利用。在本應該是“無需信任”的系統中,穩定幣是最大的抵押品形式。不良資產是我在關于收益農場推特主題帖中概述的三種風險之一,我將其描述為“資產本身的價值被劫持”。

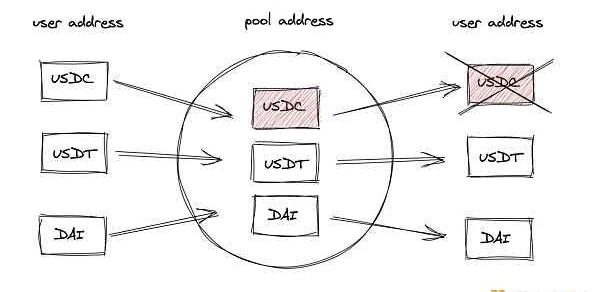

通過2種常見途徑和一種非常見途徑你可能遭受損失。資產儲存地被搶劫,借入太多而爆倉,資產本身的價值被劫持。第三種風險我給出的示例是未完全由儲備支持的法幣穩定幣。凍結資產是另一個風險來源。目前很難說明,由于DeFi的相互鏈接性,別人的不良資產可能會如何導致你的損失。下圖是一個假設的穩定幣資金池的例子。

用戶將USDC,USDT和DAI存入資金池。后來我們得知,犯罪分子也將USDC存入該池,結果,該池中的USDC被凍結。當用戶去提取資金時,他們無法取回USDC。根據資金池的構造方式,他們可能什么也得不到!這個例子發生的可能性很低,但是我想說明的是,不安全的抵押品會如何破壞整個DeFi鏈接。考慮到DeFi是一個鏈接網絡,一個鏈接斷掉可能會導致許多其他地方出現故障。所以,請務必小心些!

昨日A股跳水,比特幣也持續下跌,看起來近期A股和比特幣的相關性似乎在變強。但事實上A股和幣圈的邏輯并不在于同漲同跌,畢竟前段時間A股大漲的時候,比特幣并沒有太大的反應,昨日我們更傾向于巧合或者是.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:蒙特卡洛,星球日報經授權發布。一、Defi的火爆區塊鏈市場平淡很久了,最近才找到一絲絲火熱的氣息,這個火熱的氣息是由Defi帶來的.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,作者:MapleLeafCapital,星球日報經授權發布.

1900/1/1 0:00:002020Q2數字資產衍生品交易所行業研究報告:合約交易競爭會更加激烈4.交易所分析 4.1交易所整體對比“衍生品交易所行業競爭激烈度繼續增加.

1900/1/1 0:00:00在昨天的文章中,我和大家分析了對以太坊的潛力。我認為EOS市值跌出前十標志著一個全新時代的到來,標志著過去三年圍繞公鏈的爭論完全可以下定論了,公鏈之王就是以太坊,在現在的智能合約公鏈中,以太坊已.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 7月10日,以太坊2.0研究人員JustinDrake表示以太坊2.0階段零,可能要到2021年初才會啟動,“我現在傾向于說.

1900/1/1 0:00:00