BTC/HKD-0.29%

BTC/HKD-0.29% ETH/HKD-0.34%

ETH/HKD-0.34% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD+2.12%

ADA/HKD+2.12% SOL/HKD-0.13%

SOL/HKD-0.13% XRP/HKD-0.6%

XRP/HKD-0.6%文|秦曉峰編輯|郝方舟出品|Odaily星球日報

「炒」了兩年都沒大火的DeFi,卻在6月下旬引爆市場。點燃DeFi這堆干柴的,無疑是借貸協議Compound推出的「借貸挖礦」。特別是Compound發行的治理代幣COMP,創造了可觀的財富效應,最高上漲近20倍。「借貸挖礦」也引得其他項目競相模仿,激發了大量用戶參與質押借貸,鏈上鎖定價值也隨之激增。DefiPulse數據顯示,從6月16日至今不足一個月內,鏈上鎖定加密資產總價值激增超過一倍,目前暫報21.5億美元。

DeFi概念大熱,中心化交易所們不甘示弱,爭相上線DeFi項目代幣以及合約產品。激進些的交易所,一天上線多個DeFi代幣,恨不得把進度條直接拉滿。對于這類交易所,我們發出一道靈魂拷問:你對DeFi項目真的走心了嗎?是雨露均沾、蹭蹭熱度,還是用情專一、認真審核?實際上,這種打法門檻較低,難成差異化優勢,所能捕獲的流量更為有限。交易所中的「高玩」,則開始思考「CeFi+DeFi」融合之道,想要借由交易所作為流量入口切入DeFi賽道,有些甚至早在兩年前便已謀劃并付諸行動。“中心化交易所,才是未來DeFi項目的大玩家。”某DeFi項目開發者給出預言。DeFi浪潮之下,交易所們究竟有何機會?Odaily星球日報采訪了多家交易所以及DeFi項目,希望能夠一窺答案。常規玩法:上線DeFi代幣及合約

DeFi概念大火后,交易所如何「蹭熱度」?最常見的便是上線DeFi項目代幣以及DeFi相關合約。對于明星/熱點項目,上幣會造就投資者、項目以及交易所「三方共贏」的局面。1.投資者:滿足交易需求,避免假幣困擾以COMP為例,在6月16日推出后的兩周內,從最開始0.08ETH的上線價格一路高歌猛進,最高上漲至381.89美元,最高漲幅接近20倍。巨大的財富效應,自然引得投資者關注,但彼時COMP只在去中心化交易所Uniswap上線交易。但絕大部分投資者對于DEX認知較少,并不會使用Uniswap。因此,想要「買買買」的一眾投資者缺乏熟悉的投資渠道。“DeFi項目代幣一般首選上線Uniswap。不過,Uniswap只適合低頻交易,由于深度較差,通常會產生滑點。從用戶接受度來看,用戶對中心化交易所更習慣。在市場有需求的情況下,中心化交易所上線DeFi代幣也是一種必然。“NestFans論壇拾二表示。后續發展的確如此,中心化交易所們敏銳地嗅到市場的交易需求,迅速上線Comp代幣以及合約。對于投資者而言,中心化交易所上線DeFi代幣,不僅降低了交易門檻,滿足交易需求,也能防止「假幣」問題。這年頭,除了假公章,四處泛濫的還有假代幣。去中心化衍生品項目Opium曾發出警告,Uniswap上出現的名為Opium的代幣是假的,該平臺尚未發幣。出現類似問題的DeFi項目還有dYdX、Tornado.Cash、CurveFinance、1inch.Exchange以及BalancerLabs。試想,你越過“艱難險阻”登陸Uniswap,結果卻買到假幣,心里作何感想?但中心化交易所上線DeFi代幣,憑借其資源,直接與項目方和社區對話,幫用戶避坑,因此不容易出現假幣問題,至少目前尚未曝出類似問題。2.交易所:捕獲流量的新通路對于交易所而言,在滿足用戶交易需求的同時,上幣也幫助其捕獲了流量與效益。熱門項目,交易所自不能缺席。即便不能捕獲增量用戶,也有助留住存量用戶。CoinMarketCap數據顯示,目前Comp代幣已在Coinbase、幣安、OKEx等超過40家中心化交易所上線。其中,幣安還上線了Comp合約交易,允許用戶做空,目前日成交量在2千萬美元;衍生品交易所FTX則更進一步,在COMP合約之外,同步上線DeFi指數的季度合約、永續合約及杠桿代幣,允許用戶對整個DeFi領域做空。針對非熱門DeFi項目,交易所如果能夠首發其代幣,通常具有一定的先發優勢,甚至捕獲整個項目社區。以DeFi中預言機項目Nest為例,今年5月上線霍比特、抹茶、BiKi等交易平臺。作為首發平臺的霍比特,為Nest造勢宣傳;并且,派人常駐Nest社群解疑答惑,組建各種用戶教育群。“我們用了自己的資源幫助Nest進行宣傳。我們希望通過講解,幫助用戶能夠真正了解項目價值,而不只是做二級市場的投資者。”霍比特商務副總裁Elsa解釋說。Odaily星球日報采訪了Nest社區多位用戶,皆表示因為霍比特是首發交易所及其后續動作,最終選擇注冊,并且Nest用戶交易首選霍比特。“霍比特捕獲了Nest社區,并且,目前Nest交易深度最好的也是霍比特,礦工交易比較活躍。”拾二告訴Odaily星球日報。3.項目&社區:定價清晰、交易放心、知名度擴大“上線DeFi項目是項目方社區用戶與交易所雙贏的選擇。交易所則獲取了流量和人氣,社區用戶則需要場所進行交易。”MXC抹茶市場總監戈多解釋說。對于DeFi項目早期持有者而言,上所變現是一個極大的剛需。Nest早期持有者告訴Odaily星球日報,在上所之前,Nest一直通過場外進行交易,時間持續了一年多。不過,場外交易面臨一個很大的問題:沒有中間商做擔保,容易產生糾紛,并且代幣定價不透明,“很多時候都是大家自己報一個價,合不合理只能自己掂量了”。Nest上線霍比特等交易所后,一些早期用戶以及礦工有了定價市場,更加方便交易。此外,借由交易所資源優勢,Nest社區也引入外部血液,擴大知名度。“霍比特幫助Nest搭建海外社區,電報群人數從300多增長到1000多。之前國內群只有兩個,現在也增加了4個。”Elsa告訴Odaily星球日報,一些原屬霍比特的用戶也由此進入Nest社區,了解項目進展。總而言之,DeFi項目首發交易所已和項目本身深度綁定,形成利益共同體。當然,也有不少交易所雖然上線了很多DeFi代幣,并未進行深層合作,效果自然也大打折扣。這類“雨露均沾”型交易所,真的了解自己上線的DeFi項目嗎?4.潛在問題COMP大火之后,不少交易所出現DeFi代幣上幣潮。以Biki為例,過去20天共計上線9個DeFi代幣,分別是:COMP、WBTC、OKS、DMG、DEXT、DF、STONK以及ASKO。在交易所上幣潮背后,隱藏著許多不容忽視的問題。首當其中便是流動性。DeFi項目多為社區治理,也就不存在專門的項目方以及做市商。如何保證上所項目深度成了擺在交易們面前首要的難題。霍比特的做法是,眾籌流動性,即項目社區必須5-10位持幣大戶在特定時間內進行做市,以此免除DeFi代幣上幣費。從目前的實踐效果來看,還是不錯的。另外,交易所大量上線DeFi代幣并降低門檻,一些垃圾項目可能套著DeFi的外衣,堂而皇之地進入交易所。DeFi市場雖然火熱,但優質項目并不多。一些項目方蠢蠢欲動,企圖披著DeFi的外衣再次沖入市場,圈錢割韭菜。常見套路是,先上uniswap造勢,然后轉戰中心化交易所。一些山寨交易所對此也心照不宣,默默推波助瀾,照搬uniswap上DeFi項目,沒有盡到審核責任。長此以往,加密市場重回ICO時代,最終只剩下一地雞毛。最后,從目前的發展現狀來看,不少交易所上線DeFi代幣都是「強上」,可能影響開發者原定規劃。dForce創始人楊民道告訴Odaily星球日報,盡管他們的代幣DF已經上線眾多交易所,但實際上他們團隊其實并沒介入其中,“大部分都沒有聯系直接上了,有些提前打了招呼。”「強上」在加密市場似乎成了潛規則,甚至有些交易所會以「幫你打廣告宣傳」來作為搪塞的借口。然而,代幣一旦上線二級市場,價格影響不僅是投資者,也會影響開發者的心態。“如果項目團隊,天天關心價格,那沒法開發了。”楊民道解釋說,在他們社區,一般很少談論DF價格,防止影響開發者。Nest社區也同樣如此,禁談價格。進階玩法:CeFi與DeFi融合

Coinbase Ventures投資推動Rocket Pool代幣24小時漲幅超過9%:金色財經報道,在Coinbase Ventures宣布購買流動性質押網絡Rocket Pool的原生代幣RPL后,為Rocket Pool生態系統提供直接激勵、保險和治理的RPL在過去24小時內上漲了9%以上,交易價格為28.82美元。

雖然Coinbase Ventures沒有透露他們收購了多少 RPL,但它在 X(前身為 Twitter)上表示,購買這些代幣是一項“戰略投資”。

據DefiLlama網站稱,Rocket Pool提供 3.33% 的以太坊 (ETH) 質押年利率,擁有超過779,000個ETH,價值約14億美元,使其成為第三大最受歡迎的流動性質押平臺,TVL僅次于 Lido 和 Coinbase。[2023/8/11 16:19:15]

“交易所最根本的應該是在功能層面和產品層面去整合DeFi項目,而不僅僅是上幣,這樣對交易所和DeFi的整體發展都有利。“楊民道告訴Odaily星球日報。誠然,交易所直接上線DeFi代幣,雖然效果明顯,但這種玩法門檻較低,容易復刻,難以差異化優勢。并且,用戶粘性來也并不高。交易所中的「高玩」,則開始思考「CeFi+DeFi」融合之道,有些甚至早在兩年前便已謀劃并付諸行動。這種融合主要分為兩種:一是交易所作為DeFi流量入口,二是交易所為DeFi提供優質資產。1.交易所作為DeFi流量入口「CeFi+DeFi」融合的第一種,便是借由交易所作為流量入口切入DeFi賽道,向用戶提供DeFi服務,降低DeFi門檻。Odaily星球日報曾體驗過包括MakerDAO在內的幾款主流抵押借貸產品,發現DeFi門檻主要有如下幾點:一是借貸產品目前依托MetaMask等網頁錢包,不少用戶卡在了注冊關;二是借貸以及后續還款涉及多次轉賬,流程繁瑣;三是產品設計有缺陷,用戶體驗不佳。“目前DeFi在進入門檻,用戶流量和產品體驗上欠佳,而CeFi在透明度上被客戶所詬病。我們可以用DeFi協作完成資產的托管和清結算工作,而CeFi則可以在獲客和合規等方面發揮作用,由此為用戶提供更好的服務。“OKExCEOJayHao表示。具體來說,交易所自有借貸產品可以接入DeFi,生息產品同樣也可以接入DeFi。“交易所的生息產品還是有交易對手風險的,他們要不在自己平臺放貸,要不就是拿出去。用DeFi生息,相當于多了一個選擇。”民道解釋說。就拿當前流行的「借貸挖礦」來說,普通散戶有幣但沒有門路,而交易所有著融資能力,可以募集USDT、ETH等,幫助用戶進行「借貸挖礦」,從中賺取收益。實際上,早在去年OKEx便已提前布局。2019年12月,OKEx就與MakerDAO達成深度合作,成為全球第一家集成Dai存款利率的交易平臺。通過將OK礦池與Dai的集成,用戶可以在OKEx平臺上直接將Dai存入DSR合約中,獲得穩定的存款實時收益。相比直接進入MakerDAO平臺進行存款操作,上述模式對于用戶而言無疑也是最為便捷的,并且也為MakerDSR提供了新的流量入口。此外,幣安也上線KAVA等DeFi項目參與質押獲得收益。近期,霍比特也進行這樣的嘗試:用戶在交易所持有Nest的同時,依然可以獲得Nest系統每周挖礦獎勵,改善了用戶DeFi參與體驗。2.交易所為DeFi提供優質資產DeFi領域此前一直頗為保守,特別是借貸項目僅接受去中心化項目代幣作為抵押品。但現在,這股風氣正在轉變,DeFi與CeFi的融合趨勢正在加強,一些中心化代幣也開始成為抵押品。特別是MakerDAO,在2019年11月之前,一直是單抵押,只接受ETH作為抵押品;而后轉為多抵押,并陸續接受BAT、USDC、WBTC、KNC以及ZRX作為抵押品。近期甚至考慮引入音樂版權等真實資產作為抵押品,Odaily星球日報此前曾撰文《DeFi引入真實資產質押,到底靠譜嗎?》分析過其可靠性。在DeFi領域渴望優質資產的當下,交易所或許可以成為優質資產提供者。一方面,我們看到交易所旗下穩定幣陸續進入DeFi市場。例如,Coinbase旗下的USDC基本被所有借貸產品認可成為抵押品;幣安旗下的穩定幣BUSD也進入Kyber以及Aave,并且幣安方面透露,“BUSD與Compound、MakerDao的合作也在進行中”。另一方面,交易所平臺幣正成為新的優質資產備選項,進入借貸項目成為抵押品。6月10日,KavaDeFi借貸平臺CDP正式上線,經過社區投票,BNB成為了第一個加入KavaDeFi平臺的抵押品資產。并且,Kava通過投票決定從增長基金中撥出384.8萬KAVA代幣直接發放給鑄幣者,即參與抵押BNB并貸出USDX的BNB持有者。Kava與BNB的聯合,也給其他交易所指明了一條出路:平臺幣進入DeFi市場,拓展應用場景邊界。除了幣安之外,OKEx方面也有所行動。消息人士告訴Odaily星球日報,OKB或將上線Compound成為抵押品。兩大頭部交易所形成示范效應,或許會攪動新一輪平臺幣浪潮。更進一步暢想,未來甚至會這樣一個趨勢:DeFi項目在交易所上幣,交易所為其提供流量、用戶,交易所平臺幣直接上線DeFi項目……DeFi與CiFi的優勢互補,未來必然成為一大趨勢。重量投入:投資、開發交易所DeFi

阿曼金融監管機構尋求推出虛擬資產法規:金色財經報道,阿曼蘇丹國即將推出自己的虛擬資產法規,其金融市場監管機構正在就其擬議的管理加密貨幣等數字資產的監管框架征求公眾意見。阿曼資本市場管理局在7月27日發布的咨詢文件中表示,目前正在起草虛擬資產領域的全面制度,其中包括各種業務要求和市場濫用預防。

咨詢文件包括26個問題,業界持份者可提出意見。它包括有關虛擬資產服務提供商(VASP)的監管和許可要求、公司治理、風險管理和虛擬資產發行的提案。

它透露,擬議的框架包括實用代幣、證券代幣、法定支持和資產支持的穩定幣,以及屬于金融行動特別工作組虛擬資產定義的其他數字貨幣。然而,在等待公眾反饋之前,隱私幣的發行可能會被禁止。[2023/8/4 16:19:24]

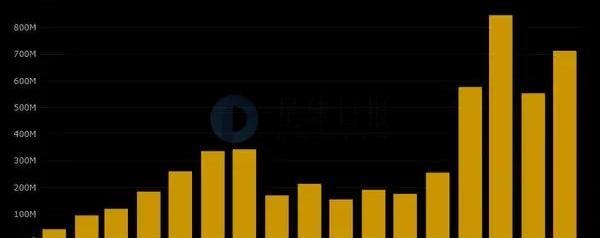

總體而言,前兩種玩法還都屬于輕投入的“合作關系”,而最后一種DeFi玩法更加考驗交易所的綜合實力:資金、技術以及人才儲備。一方面,交易所可以直接投資DeFi項目,參與項目建設。“我們的投資部門,包括BinanceLabs、BinanceX和M&A投資團隊都可以為有發展潛力的、創新性的DeFi項目提供資金的支持。”幣安方面告訴Odaily星球日報,“很多DeFi項目還處于非常早期的狀態,我們會通過和項目探討如何設計更優化的交易、流動性模型,代幣經濟等,幫助他們更好地定義產品的市場定位與未來發展規劃。”另一方面,頭部交易所們都在積極開展「軍備競賽」,研發交易所自有公鏈。而交易所公鏈的一大發展方向,就是DeFi。其中,去中心化交易所DEX更是重中之重。為什么中心化交易所如此重視DEX發展?從數據來看,Dex發展潛力巨大。DuneAnalytics數據顯示,今年前六個月以太坊上Dex交易量達到近30億美元,而去年一整年才只有24億美元。

今年年初,OKEx發布公告表示自有公鏈OKChain具有五大生態建設方向,其中就包括Defi應用,OKEx也將基于OKChain推出去中心化交易所OKExDEX。“OKChain現在已經在測試網的階段,我們也通過黑客松等活動,吸引優秀的開發者到OKChain生態上來共同建設DeFi生態,并且會基于OKEx在數字資產行業的長期沉淀,提供豐富的資源支持與技術支持。“OKEx首席戰略官徐坤表示。霍比特方面告訴Odaily星球日報,他們的交易所公鏈HBTCChain,從一開始定位就是去中心化清算托管鏈。其中,OpenDex將為用戶提供鏈上完整的DEX協議,幫助用戶開設自己的去中心化交易所。此外,去中心化借貸以及衍生品交易也是霍比特鏈的著力方向。從進度來看,霍比特鏈目前同樣處于測試網階段。相較之下,幣安在公鏈開發上走在了前頭。早在去年4月,幣安鏈便宣布主網正式上線,同期基于幣安鏈的DEX也正式上線;2019年年報顯示,幣安DEX上線121個交易對,幣安DEX發生47363000筆交易,生成332444筆地址。今年5月,幣安鏈再次發布了幣安智能鏈,支持EVM,兼容以太坊,支持跨鏈互通,并且和幣安DEX完全打通。目前幣安智能鏈還在測試網階段,計劃Q3主網上線。“智能鏈的一個關鍵目標就是:充分結合幣安鏈上資產(>60億美元),建立可持續發展的DeFi生態。為了讓DeFi項目更加方便的開發并走向落地,我們正在加緊集成主流的工具提供方,包括區塊鏈瀏覽器、預言機,API等。另外,我們也將組織一個Staking的競賽以及Hackathon,來促進和社區交流,得到更多社區反饋。”幣安方面告訴Odaily星球日報。無論是投資DeFi項目,亦或者是通過原生公鏈切入DeFi賽道,其本質都是為了賦能并擴大交易所生態價值。只是,交易所公鏈,真的能夠挑戰以太坊在DeFi領域的霸主地位嗎?目前來看,還是要打上一個大大的問號。總結:DeFi是交易所的戰略要地

USDD固定匯率貨幣兌換模塊PSM新增支持USDJ:據官方消息,USDD固定匯率貨幣兌換模塊PSM(Peg Stability Module)新增支持USDJ,支持用戶在 USDD和USDJ 之間進行 1:1 固定匯率的互換。與此同時,用戶也可以借助 PSM 和 USDD 完成 USDT、USDC、TUSD和USDJ 之間的兌換,進一步提升了 USDD 價格的穩定性,豐富和完善 USDD 的發行機制,為 USDD 生態提供更安全、更穩定的基礎設施。

PSM(Peg Stability Module)是波聯儲推出的穩定幣兌換工具。能夠為用戶提供更穩定、更有優勢的兌換價格。[2022/10/28 11:53:30]

交易所押寶DeFi賽道,已成定局。對于交易所而言,DeFi固然能夠帶來流量,但在流量之外,交易所中「高玩」想得更遠,提前開始戰略布局。在這場熱鬧非凡的DeFi浪潮中,散戶注定掀不起大風大浪,反而“CeFi代表隊”交易所最可能笑到最后。“中心化交易所,才是未來DeFi項目的大玩家。”拾二頗為感慨。附錄:DeFi熱門代幣收益匯總

海豹數藏發行新華日報、大眾日報《日本無條件投降》號外數字藏品:金色財經報道,“海豹數藏”平臺將發行由新華報業傳媒集團和大眾報業集團聯合推出的,以《新華日報》1945年8月10日出版的《接受波茨坦宣言日本無條件投降》號外和《大眾日報》1945年8月11日出版的《日本宣布無條件投降》號外為原型制作的兩款數字藏品。

本次數字藏品由新華報業傳媒集團、大眾報業集團聯合推出,以新華日報、大眾日報當年出版發行的號外為原型精心制作,分別在“海豹數藏”公開發售815份。[2022/8/15 12:25:17]

交通銀行廈門分行辦理福建省首筆數字人民幣財政補貼資金業務:金色財經報道,交通銀行廈門分行與中國福建自由貿易試驗區廈門片區管理委員會共同攜手,以數字人民幣形式支付廈門某進出口有限公司財政補貼資金,實現福建省首單數字人民幣財政補貼資金業務落地。數字人民幣財政補貼資金的發放成功,標志著交通銀行廈門分行率先實現了數字人民幣與現有二代支付工具間的交互,提升了數字人民幣普惠性和可得性,為推廣數字人民幣提供了強大動力。(人民網)[2022/5/20 3:30:35]

Tags:EFIDEFDEFIUSD去中心化金融defi是干什么的Decentralized Tower DefenseDefivilleUSDN幣

主流幣大盤疲軟之際,LINK暴漲34%,一夜之間成為全球市值排名前十的加密貨幣。“山寨幣還是強,LINK簡直是牛市之光!”、“好后悔前幾天沒買點LINK,還有機會上車嗎?”......暴漲之后,

1900/1/1 0:00:00Overview概述ETH2.0作為以太坊網絡的重大升級,不僅共識協議由之前的PoW轉換為PoS,并且還有一個重大的改變,那就是ETH的全網通脹率.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。要想推動牛市,DEX會扮演越來越重要的角色.

1900/1/1 0:00:00編者按:本文來自Unitimes,作者:RobertStevens,編譯:Summer,星球日報經授權發布.

1900/1/1 0:00:00IPFS/Filecoin從來不缺反對者,雖然在現有的狂熱聲浪下,反對的聲音顯得有些渺小。質疑普遍在于,IPFS和Filecoin所謂分布式存儲的可用性與經濟性.

1900/1/1 0:00:00文|王也編輯|郝方舟出品|Odaily星球日報 6月4日起,一場涉及4000余張銀行卡和大量OTC商家的“凍卡潮”引發了場外交易者的關注和恐慌.

1900/1/1 0:00:00