BTC/HKD-0.73%

BTC/HKD-0.73% ETH/HKD-0.7%

ETH/HKD-0.7% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+1.2%

ADA/HKD+1.2% SOL/HKD-1.49%

SOL/HKD-1.49% XRP/HKD-1.18%

XRP/HKD-1.18%編者按:本文來自巴比特資訊,作者:灑脫喜,星球日報經授權發布。這個周末,BTC和ETH,依舊處于無聊的低波動狀態,很多人開始乏了,但DeFi領域上演的一幕幕讓人驚愕的戲劇,確實可以讓人分泌出很多多巴胺,而筆者也體驗到了其中的瘋狂。當然,結局并不是美好的,這里寫出來讓大家開心開心。

先總結一些最近個人的看法:DeFi概念的范圍繼續擴大,整個幣圈都在往這個概念靠攏(哪怕是一些看上去八桿子都打不著關系的);DeFi和CeFi在結合,表現為中心化交易所的用戶可在交易所參與DeFi的流動性挖礦;IDO之風愈演愈烈,投機的氛圍也越來越強,中心化交易所的IEO也會重啟,同時,項目層次不齊的情況會越發突出,但從本質上說,這些依然屬于變相的ICO,是屬于要被禁止的;IDO對于投資者而言,實際是比ICO更糟糕的機制,無論是uniswap、balancer還是最近mStable拍賣采用的Mesa競拍,投資者拿到token的價格只能是機構成本的十倍,甚至數十倍,而且初始價格是非常容易操縱的,總的來說,IDO并不適合普通人參與,而更適合那些風險偏好者。而流動性挖礦,也需要非常謹慎,并且是越新的項目,代碼存在漏洞的風險也就越大;DEX交易量超越CEX已經變得比想象中的要更近;衍生品DEX和Layer2DEX會成為接下來市場的焦點;DeFi短期并沒有帶動ETH的價格,主要是因為穩定幣可以代替它成為融資媒介,但從長期來看,ETH大概率會是受益者;目前DeFitoken的價格普遍存在較大泡沫,但這并不意味著泡沫會立刻破裂;之前的DeFi項目是有產品,有成績,還有代碼安全審計的“三有”項目,但筆者擔心,在投機氛圍的帶動下,越來越多的“三無”項目會出來騙錢,請守好自己的錢包;DeFi必然會遇到監管問題,對于中心化程度高的項目,請務必要提高警惕;很多人認為BTC牛市很遠,但我覺得已近在眼前;DeFi的概念已經存在很久,為什么現在開始熱炒?

歐易OKEx DeFi播報:DeFi總市值510.10億美元 歐易OKEx平臺KP3R逆勢拉升:據歐易OKEx統計,DeFi項目當前總市值為510.10億美元,總鎖倉量為823.60億美元;

行情方面,今日DeFi代幣普跌;歐易OKEx平臺DeFi幣種跌幅最小前三位分別是GHST、CNTM、ANC;

截至18:00,OKEx平臺熱門DeFi幣種如下:[2021/6/8 23:21:52]

很多人可能會疑惑,DeFi的概念不是很早就有了,為什么當初沒火,現在卻開始熱炒?是不是依舊是在炒作概念?首先,DeFi概念的熱炒,背后確實是有一股力量在推動,包括像Coinbase、A16Z這樣的大型機構,以及以太坊生態的眾多參與者,但從本質上來說,金融確實是區塊鏈最適合應用的領域,推動這場運動,是共識的一個結果。第二,2018-2019年,加密貨幣市場尚未走出熊市,并且基礎設施也不夠完善,因此并沒有大規模化的可能,當時的DeFi完完全全是處于玩具的階段。而進入2020年之后,像Rollup等二層技術及項目的推出,可以為DeFi擴大馬路數百倍,同時大大降低成本,此外,像Argent這樣的無助記詞智能合約錢包的出現,也可以大大降低DeFi的使用門檻,也就是說,DeFi在進入2020年之后,才有了熱炒的前提。但在初期階段,DeFi必然是由投機主導的,也就是很多人會說的"幣圈內卷"現象,因為本身最容易接受DeFi概念的,其實就是這個圈子里的人,但這是“破圈”之前的一個必要過程。很多人可能會說,拿著BTC和ETH不是挺好嗎,何必折騰來折騰去,因為到最后,大多數的DeFi項目都逃不了歸零的結局,而只有少數的DeFi項目才有可能成功。拉長時間線來看,的確會是如此,但你想過沒有,不參與其中,你怎么知道這個領域到底是怎么回事?你又怎么知道,自己原先的想法是否就是錯誤的?個人愚見,DEX的興起,是必然的,DeFi借貸的興起,也是必然的,這些都是為了實現區塊鏈資產無需信任的愿景,但這個過程,一定會是非常曲折的。投機mStable失敗帶來的思考

去中心化金融協議棧xDeFi將于今日16點開啟流動性挖礦:去中心化金融協議棧xDeFi宣布將于3月25日16點在區塊高度12107000處開啟流動性挖礦,首批支持17個X/ETH/DAI/XDEX(32:32:32:4)資金池,包括XDEX、UNI、SUSHI、LINK、SNX、sUSD、1inch、CRV、ZRX、BAL、KNC、BNT、LRC、ZKS、FRAX、FXS和LON相關資金池。目前,總鎖倉金額約為438萬美元。[2021/3/25 19:16:43]

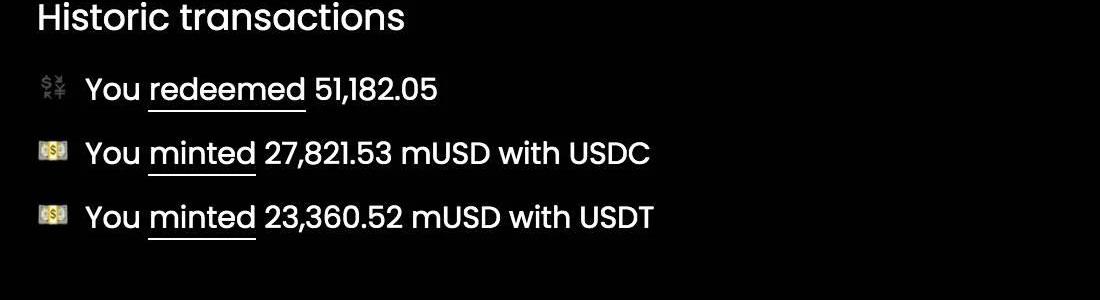

下面就講講筆者參與mStable競拍,然后失敗,最終浪費了時間,以及數十筆交易手續費的失敗經歷:為什么決定參與mStable競拍?在參與之前,我從三個角度思考了這個問題:mStable符合有產品,有成績,有代碼安全審計的“三有”標準,并且投資機構給出的1500萬美元整體估值是合理的;mStable做到無滑點穩定幣兌換這一點,的確有一定的競爭力,是屬于可以和Curve一較高下的項目;mStable的IDO選擇了競拍模式,不再是直接在balancer上線,這可以解決機器人搶先交易的問題,并且流程其實有點復雜,這看上去會是一個機會;但事實證明,個人最初的想法是太過天真了,尤其是最后的一點。首先,參與mStable的競拍,是需要用到mUSD穩定幣的,這可以通過USDT、USDC、TUSD、DAI去1:1鑄造兌換,也可以選擇在Balancer上進行兌換,從費用的角度來看,直接用穩定幣鑄造顯然是更適合的:

OKEx DeFi播報:DeFi總市值98.8億美元,OKEx平臺GHST領漲:據OKEx統計,DeFi項目當前總市值為98.8億美元,總鎖倉量為127.5億美元,DeFi賺幣產品累計總投資額219,140,000美元。

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是GHST、RSR、MEME。

截至17:00,OKEx平臺熱門DeFi幣種及賺幣產品數據如下:[2020/10/14]

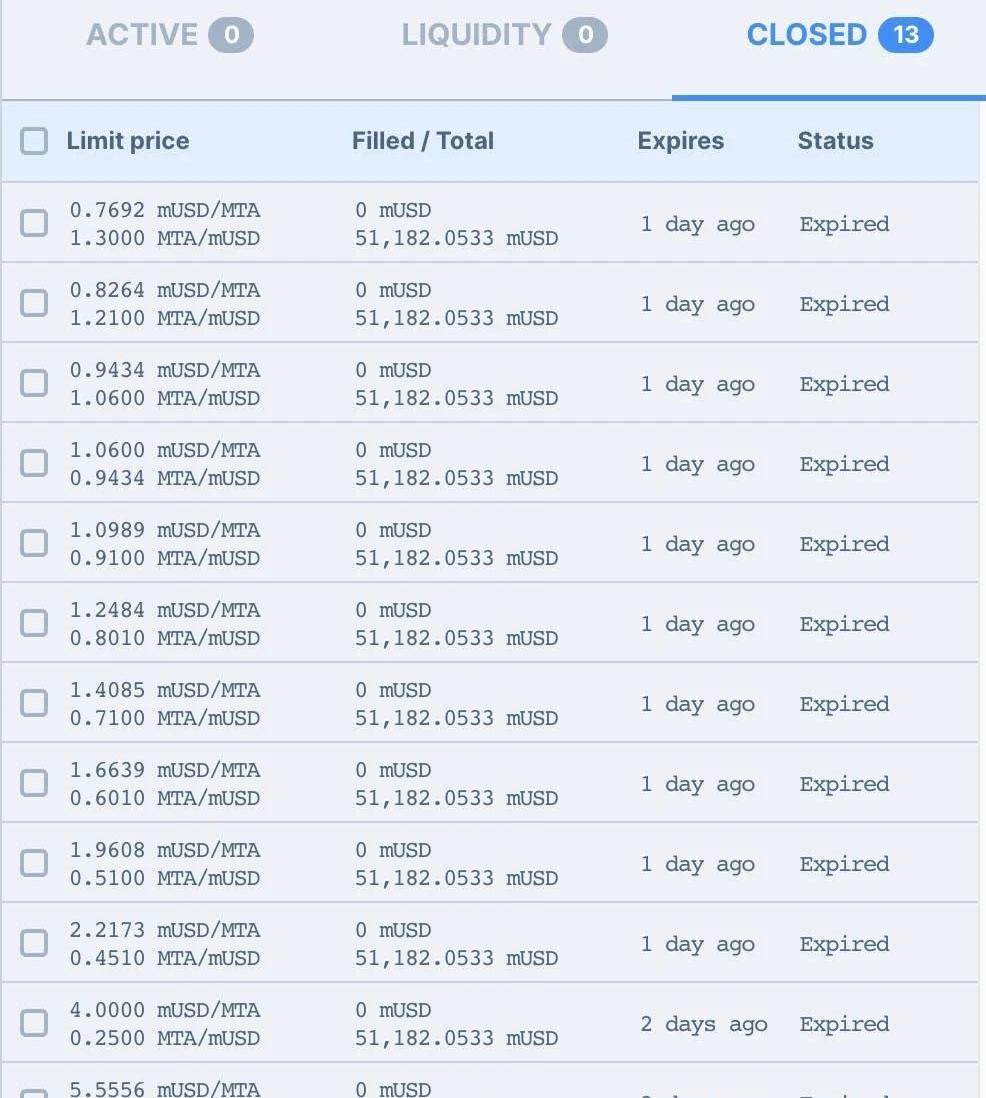

正是這一原因,導致mStable協議抵押的資產在周六那天增加了1100多萬美元,而競拍結束之后,mStable協議抵押的資產從最高接近4000萬美元,驟降到目前2940萬美元,也就是說,這些新增抵押的資產并不是自然流進去的,而是用于競拍的目的。鑄造完mUSD之后,你需要把mUSD轉到Mesa平臺,然后通過官方的指南添加交易對,并進行出價,規則是“共計拍賣266萬MTA,持續時間為2天,以北京時間18日22:00為交割時間,價高者得”。而每次出價及取消,都需要和合約進行交互,也就是說,每次操作都需要支付一筆手續費,然后筆者傻乎乎地進行了13次出價及取消操作,其中大部分是在最后的幾分鐘進行的。

原力協議CEO雷宇:DeFi市場就算有泡沫,也是有實際業務承載和支撐的泡沫:8月21日,在以“DeFi-如何抓住大潮中的機遇?”為主題的金色沙龍中,原力協議CEO雷宇在圓桌會議中表示,現階段DeFi有一定程度的泡沫,但還沒有到全面爆破的階段。雷宇表示經歷過2017年和2018年那一波牛市,在最瘋狂的時候,有項目只是放一個網頁,上面有以太坊打幣地址,就會有很多人打幣。這個事情有點像現在Uniswap上線一個項目,就有投機者去交易,也不管這個項目有沒有代碼和白皮書。從這個角度來講,市場已經存在一些泡沫了。但要講DeFi整體的泡沫重不重,還不好定論。像YAM剛上線不久的時候,挖礦年化收益達到了百分之兩萬,即使現在下降了,還是有很多人去挖礦。這種超高的收益率能持續多久,就看這個市場的熱度能維持多長時間。雷宇認為現在泡沫已經出現,但還沒有到爆破的程度。DeFi和2017、2018年的ICO泡沫最大的不同,是擁有了真實的業務場景,例如Curve,每天確實有大量穩定幣互換的業務量。所以就算它有泡沫,也是有實際業務承載和支撐的泡沫。[2020/8/21]

DeFi項目Synthetix已禁用sMKR及iMKR:據官方消息,DeFi項目Synthetix宣布,按照SIP-34,我們已經從系統中完全刪除了sMKR和iMKR,以防止交易員通過操縱價格信息獲利,并將所有sMKR/iMKR Synths持有者清除到sUSD中。[2020/4/8]

而競拍的過程,實際是個博弈的過程,筆者從最初抱著撿便宜的心態,到后面不斷抬高對項目的估值,再到達到個人出價的極限,最后在MTA清算價超過1.8美元,以及上線Balancer之后立刻達到3美元時出現的那種錯愕感。毫無疑問,這次的DeFi投機行動,是徹徹底底失敗的。但從理性的角度來看,一個剛上線不久的DeFi項目,竟然有了超過3億美元的估值,這確實有些讓人覺得匪夷所思,恍惚間,我有種回到2017年ICO熱潮的那種感覺。

而事后來看,其實這種IDO方式,又存在很大的操縱空間,它對于投資者而言其實是非常不利的。而很多獲利的參與者,又馬不停蹄地把目光瞄向了接下來的YFI、Curve等熱門項目,同樣,也是讓人匪夷所思的回報率,但這只是表面上的,絕非是普通參與者能夠獲得的回報率。所以,在體驗過mStable的競拍后,筆者可能不會再去湊新項目的IDO熱鬧了,相關的風險已經越來越大,“三無”項目也會越來越多。最后簡單談談DeFi項目的估值問題:目前似乎并沒有一個很好的答案,當前市場上較為流行的方法就是看市盈率,依據是DeFi屬于三個超類資產中的資本資產,因此市值與協議盈利能力的比值,是一個較有意義的參考指標,而另一種簡單粗暴的方式,就是看協議鎖定的資產金額,或者看交易的金額。然而,以上這些評估方案都是屬于非常初期的,因為很多看似相同賽道的協議,實際并不是同一緯度的,例如layer1的DEX和layer2的DEX,從流動性來看,顯然目前layer1的DEX更占優勢,但從期望來看,layer2的DEX可能成長空間會更大一些,并且每筆交易的費用相差是非常大的,這導致layer2DEX的交易數明顯突出,但協議的收入卻并不高。

因此,總的來說,關于DeFi項目的估值,當前行業還是處于一個盲人摸象的階段,就比如筆者對mStable的估值就明顯低于市場給出的估值。還有一點值得說的是,在這一次DeFi運動中,SuZhu和他的ThreeArrowsCapital的表現是最為突出的,無論是AAVE、Kyber、Synthetix、mStable,還是其他幾個即將推出的項目,都具有很大的亮點,總的來說,像衍生品DEX、低滑點DEX、Layer2DEX,以及穩定幣資產、創新借貸等,依然會是接下來DeFi運動的主旋律,至于這場運動會持續多久,以及影響會有多大,這還需要時間來觀察。

文|棘輪比薩進入2020年,越來越多的炒幣者被凍結了銀行卡。被凍卡的原因如出一轍:參與OTC交易,遇到了來路不明的“黑錢”。7月2日,有消息稱,幣圈大佬、OTC場外交易大戶趙東被帶走.

1900/1/1 0:00:00編者按:本文來自金色財經,作者:TaylorW,Odaily星球日報經授權轉載。近日,三部門聯合發布九大新職業引發熱議,其中有兩個職業均與近年來大熱的區塊鏈有關,分別為“區塊鏈工程技術人員”和“.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載.

1900/1/1 0:00:00AndrewYang,中文名楊安澤,美籍華裔企業家,2020年美國總統大選民主黨原候選人。他是美國史上第二位宣布參選總統的華人,競選口號“人性至上”(Humanity\nFirst).

1900/1/1 0:00:00編者按:本文來自 風火輪社區 ,作者:佩佩,Odaily星球日報經授權轉載。你不梭,等著上班吧.

1900/1/1 0:00:00主流幣大盤疲軟之際,LINK暴漲34%,一夜之間成為全球市值排名前十的加密貨幣。“山寨幣還是強,LINK簡直是牛市之光!”、“好后悔前幾天沒買點LINK,還有機會上車嗎?”......暴漲之后,

1900/1/1 0:00:00