BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD-2.11%

ADA/HKD-2.11% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD-1.39%

XRP/HKD-1.39%編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。本文回顧一下DeFi在過去一個月里,在DeFi熱浪中,哪些風云般的變化。從歷史中學習,積累經驗。先回顧一組重要數據:4月14日,DeFi總市值10億美元。6月9日,DeFi總市值達到20億美元。6月16日,COMP開啟借貸即挖礦,掀起DeFi熱潮。6月25日,DeFi總市值超過了60億美元。7月4日,DeFi總共市值66億美元。

DeFi總市值從10億到20億美元,用了將近2個月時間;DeFi總市值從20億到60億美元,僅僅用了16天,可見DeFi爆發起來危機多大。而開啟DeFi市值瘋狂增長的關鍵點是,COMP的借貸即挖礦。帶來了瘋狂,吸引了資金和用戶的入場,也為區塊鏈帶了曙光。這里回顧一下,這從20億到60億過程中發生的點滴,以及變化規律。一、DeFi的熱潮,用戶進入Uniswap賭博場

美南達科他州提出法案改變貨幣定義,并將數字貨幣排除在外:3月2日消息,美國南達科他州正在采取行動,試圖重新定義貨幣的構成,同時涉及了加密貨幣的分類。該州一項名為“修訂統一商法典條款的法案”表明,比特幣等數字貨幣將被排除在貨幣定義之外,因為它們來自個人或組織。根據擬議的修正案,一種可能的交換媒介只有在得到政府“授權或采用”的情況下才會被認定為貨幣。

加密貨幣倡導組織Satoshi Fund創始人Dennis Porter在評論該法案時表示,如果該法律獲得通過,它將讓位于構建央行數字貨幣(CBDC),這也意味著將有更多州支持CBDC。

南達科他州的舉動是美國各地立法者努力解決如何監管數字貨幣的眾多類似嘗試之一。作為提供監管前景的一部分,CBDC 一直致力于遏制私人數字資產的影響。(Finbold)[2023/3/2 12:38:57]

DeFi這個熱潮,從COMP到BAL,從頭部DeFi到尾部DeFi,從以太坊到波場和柚子,從優質項目到垃圾項目,算是走過了一輪。如今,新項目較少了,然而新入場的用戶去了哪里呢?一部分人去了Uniswap淘金,掏出一個優質項目,分分鐘翻倍,到也可能分分鐘歸零跑路。畢竟Uniswap上上幣沒有審核和限制,可謂魚龍混雜,還是有人淘到了“金子”,當然也有不少人成為了別人的肥料。沒有三板斧,玩Uniswap風險還挺大的,搞不好就是一個群里的幾百人互割。下面說一說輪動的規律。二、輪動的規律

BonqDAO和AllianceBlock在攻擊事件中損失8800萬美元,因BonqDAO智能合約存在漏洞:2月2日消息,北京時間2月2日凌晨2點左右,由于BonqDAO智能合約中的一個漏洞,加密協議BonqDAO和AllianceBlock在攻擊事件中損失8800萬美元。黑客從BonqDAO的金庫(Troves)中移除了大約1.14億枚 walbt(AllianceBlock的封裝原生代幣)和9800萬枚beur代幣。該金庫由用戶控制,用于鑄造與歐元掛鉤的支付代幣beur。該漏洞利用的技術原因仍然未知。到目前為止,黑客已售出大約120萬美元的代幣,但由于流動性不足,無法將全部金額轉換為穩定幣或ETH。

AllianceBlock在推特上表示,該事件與BonqDAO金庫無關,其沒有違反智能合約。兩個團隊都致力于消除流動性以減輕黑客將被盜代幣轉換為其他資產的風險,并已停止所有交易所交易。AllianceBlock還暫停了AllianceBlock Bridge上的橋接,直到問題得到解決。下一步是對攻擊前的用戶進行快照,然后從快照那一刻起為所有受影響的用戶制定解決方案。這包括創建新的ALBT代幣并空投到快照中的地址。

今晨6時左右,BonqDAO發布公告稱:“Bonq協議遭到預言機黑客攻擊,利用者提高了ALBT價格并鑄造了大量BEUR。然后在Uniswap上將BEUR換成其他代幣。然后,價格下降到幾乎為零,這引發了ALBT金庫的清算。其他金庫未受影響。Bonq協議已暫停。我們正在研究一種解決方案,允許用戶提取所有剩余抵押品,而無需償還BEUR,該方案將在歐洲中部時間明天上午發布。”(The Block)[2023/2/2 11:42:06]

ETH上的DeFi,從頭部到尾部。KNC和LRC的幣價在COMP的中后期開始上漲,而AST在昨天醒來了一輪暴漲,漲幅一度達到35%。可謂,一個熱點之下,帶動整個板塊,規律是:先頭后尾。

Fox Business主持人抨擊XRP粉絲為“陰謀論者”:1月8日消息,Fox Business主持人Charles Gasparino和XRP社區之間正在進行一場激烈的辯論。在最近的一系列推文中,Gasparino稱XRP粉絲需要“長大”,并稱他們被視為“陰謀論者和小朋友”。不過他進一步指出,這并不意味著SEC對Ripple的訴訟必然是正確的,而是鼓勵人們“處理事實”。(U.Today)[2023/1/8 11:01:15]

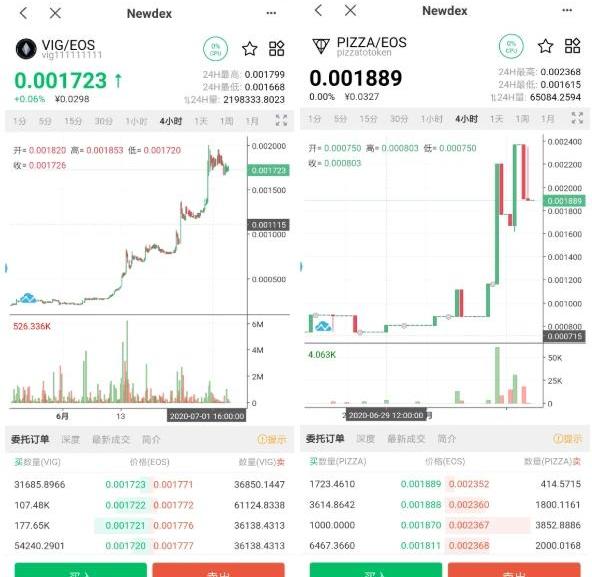

EOS上的DeFi,有兩個比較有名氣的VIG和PIZZA。VIG在COMP開啟交易挖礦以后,也是開啟來自己暴漲行情,不過關注的人少。昨天之后,PIZZA也拉了一下,不過沒有什么成交量。

ENS近24小時交易額增幅超100%:金色財經報道,據OpenSea數據顯示,以太坊域名服務(ENS)近24小時交易額為339ETH,24小時交易額增幅達110%。近24小時交易額排名位列OpenSea第6。[2022/8/21 12:38:18]

TRX上的DeFi,有JST和oks,oks是TRX上的爆款項目,但被孫宇晨一句話給說涼了。之后JST也來一下。

總的規律,從公鏈看是,ETH為主傳導EOS和TRX;從項目看是,從頭部項目傳導尾部項目。關于DeFi,再次引用這張圖,DeFi才剛剛開始。

DeFi才剛剛開始,為抓住機會,看看DeFi如何估值。三、DeFi的估值

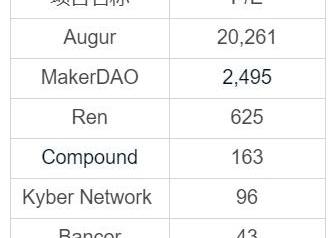

在當前加密領域,能產生現金流的項目還不多,除了中心化的交易所和主流公鏈之外,能產生實質現金流的主要是一些DeFi項目。那么,如果按照傳統金融的市盈率方式,我們是否能夠給予DeFi代幣進行估值?先看一下。市盈率PE的公式為「每股市價除以每股盈利」,該模型是當前證券市場上運用最廣泛的指標之一。它以股票價格和每股收益的比率來反映公司的價值,體現公司未來的盈利能力。市盈率高的資產通常意味著兩種可能:「該資產被高估」或「投資人預期未來股價上漲空間大」。反之,如果資產的市盈率低,則意味著市場認為:「該資產被低估」或「對該資產未來增長的期望較低」。根據平臺TokenTerminal統計的市盈率,整理了一部分項目市盈率,如下圖。

從PE上看,帶入到DeFi項目中,會發現這差距太大,可比性較弱。因此,市盈率這個方法肯定存在問題,不完美,只能成為我們了解DeFi協議價值的一個補充方式。其實市盈率的方式,在互聯網產品上已經不適用了。比如PayPal常常高于市場平均市盈率,在過去很長一段時間,市場溢價都顯著高于其他行業股票。到底是什么原因導致了投資者對其長期形成了“溢價”?其實華爾街資本在計算PayPal估值的時候都會額外計算一個數值,就是用戶基礎*裂變系數。DeFi產品還處于早期,如果用用戶基礎好像也不夠,畢竟現在區塊鏈市場的用戶基礎太少了。因此,DeFi產品的用戶增長率和資金增情況,可以作為一個參考指標。關于DeFi的估值并沒有一個有效的方式,只能不斷在實踐中應用。給自己挖個坑,將定時統計更新部分DeFi產品的數據,具體數據緯度會做調整。

關于主講人Max近幾年Max一直在關注各類區塊鏈項目的技術進展,去年通過massnet.org了解到了MASS項目,并且被它對于PoC的創新所吸引,是一位喜歡研究源代碼的技術極客.

1900/1/1 0:00:00在首選的供交易的數字資產類型方面,美國市場和瑞士市場中的選擇是不一樣的。美國前兩年,主要是用securitytoken也就是通證的方式來把不動產和私募基金數字化,然后在一些數字交易平臺中進行交易.

1900/1/1 0:00:00本文來自AMBCrypto,作者:NamrataShuklaOdaily星球日報譯者|余順遂加密貨幣交易所在行業中占有非常重要的地位.

1900/1/1 0:00:00這是dForce張先生說DeFi機會實操第二期,在社群中好多用戶找到我希望知道怎么樣參與高收益的DeFi挖礦機Comp/Bal/MTA/MCB/DF/CRV等.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:YogitaKhatri,編譯:隔夜的粥,星球日報經授權發布.

1900/1/1 0:00:00作者:MYKEY研究員蔣海波為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析.

1900/1/1 0:00:00