BTC/HKD-4.22%

BTC/HKD-4.22% ETH/HKD-8.3%

ETH/HKD-8.3% LTC/HKD-9.64%

LTC/HKD-9.64% ADA/HKD-7.07%

ADA/HKD-7.07% SOL/HKD-6.75%

SOL/HKD-6.75% XRP/HKD-6.5%

XRP/HKD-6.5%編者按:本文來自加密谷Live,作者:LucasOutumuro,翻譯:Liam,Odaily星球日報經授權轉載。即使是按照加密貨幣市場的視角來看,今年也是動蕩不安的。隨著在3月份傳統市場因為對新型冠狀病的恐懼而出現下跌,比特幣也隨之下跌,這動搖了“比特幣是避險資產”的說法。但此后很快,隨著比特幣接近第三次減半,稀缺性的說法占據了上風,比特幣價格出現了反彈。從那時起的一個多月時間里,比特幣和大多數加密貨幣一樣一直在這個區間波動。盡管價格走勢保持相對穩定,但鏈上和市場活動中出現了有趣的現象。通過分析IntoTheBlock的數據,我們能夠對比特幣的現狀進行整體的概述。并且根據網絡活動、所有權模式,還有與更廣泛的市場、訂單簿數據和衍生品市場的相關性,我們能獲得對其基本面的更好理解。比特幣持有者數量回升

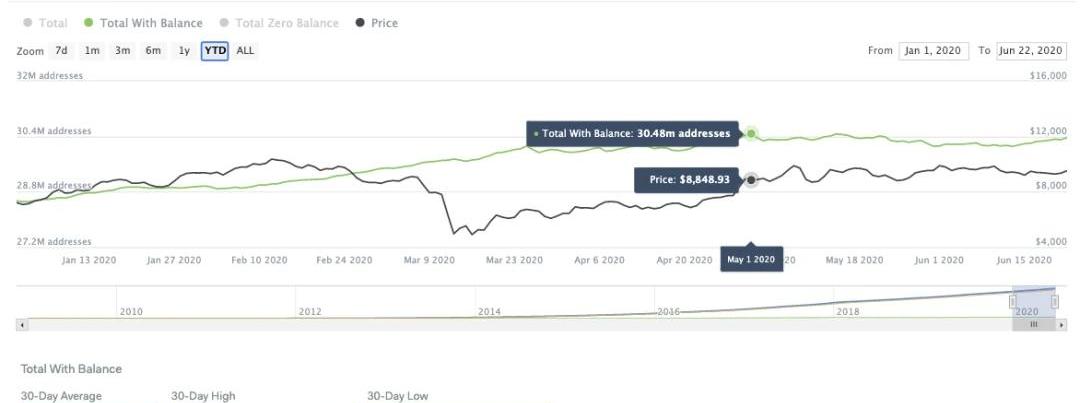

利用比特幣的透明性,我們能夠提取與其相關的有價值的信息。一個特別相關的數據點是擁有比特幣的地址數量。雖然地址數不一定等于用戶數,但它是追蹤網絡參與者數量的一個有用的參考指標。使用總地址指標(TotalAddressesindicator),我們可以看到,擁有BTC余額的地址數量在5月1日達到峰值,大約有3050萬個地址。此后,比特幣持有者的數量減少了37萬,在6月13日達到區間最低點,如下圖所示。

分析 | 時隔四周比特幣再次跌破$8000,后市樂觀情緒下降:OKEx平臺BTC價格指數在昨天下跌6.27%(截至香港時間11月21日24:00),最低至$7385美元,這也是10月24日以來比特幣價格首次跌破8,000美元。目前比特幣已照6月份的本年度高點13,852美元下跌了近45%。周中在心理支撐位8,000美元徘徊的比特幣未能獲得市場資金進一步興趣,在經歷了幾日極低成交量后,最終在昨天開啟了“下臺階”走勢。

昨夜大跌過后,BTC合約多空持倉人數比回調至1.4附近,市場看多人數明顯下降;季度合約基差由100美元左右收窄至不足30美元,后市樂觀情緒明顯降低。另外,BTC合約精英持倉方面,多頭持倉比例大幅領先空頭,表明仍有多頭在目前價格區間扛單期望反彈。而$7700一線即比特幣3日K線圖上的MA100成為了上方較近的阻力位。[2019/11/22]

整個6月份的后半部分,這一趨勢發生了變化。有余額的總地址在6月22日(截至寫稿時有數據的最近一天)達到了月度高點。雖然持有比特幣的地址數量不一定是價格的預測指標,但它確實反應了持有和交易該加密貨幣的操作者數量。從歷史上看,它與價格走勢有著較低的關聯,之前的峰值記錄是在2018年1月。此外,比特幣作為一種交換或潛在的價值存儲媒介,其基本價值實際來自于用戶擁有和使用該資產。因此,持有者數量的回升可以理解為比特幣的網絡活躍度的一種積極性發展。比特幣堅定持有者(Hodlers)接近一個重要里程碑

動態 | 金固股份:公司區塊鏈合作旨在開拓汽車后市場業務 不涉及代幣發行:11月4日,金固股份(002488)回復深交所稱,公司區塊鏈合作旨在開拓汽車后市場業務,不涉及代幣發行和融資相關業務,比特幣行業相關的政策和法規對公司不會產生直接影響。公司與嘉楠耘智達成戰略合作,有利于公司進一步開拓汽車后市場業務,解決汽車后市場維修保養行業配件的溯源和保養維修記錄的保本溯源兩大難題痛點。[2019/11/4]

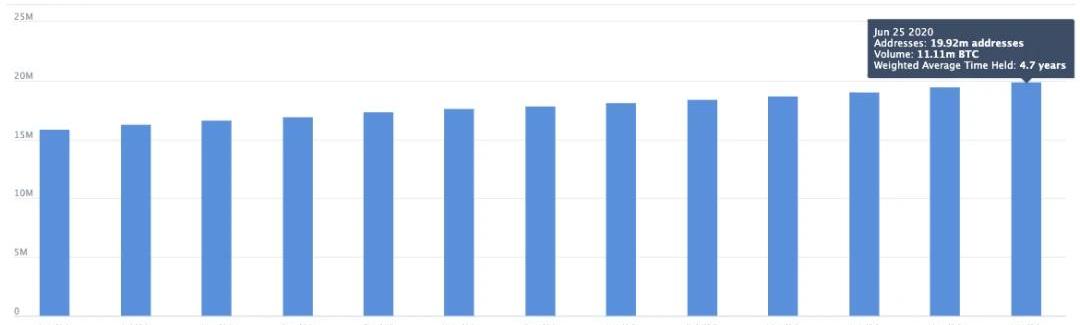

從比特幣通過持有它的地址數量中積累價值的觀點出發,比特幣作為價值存儲的潛力還取決于它的堅定持有者如何使用它。由于價值存儲的一個基本特征是保值而不貶值,如果總的來說比特幣持有者不斷拋售--產生價格下行壓力,那么它將無法維持其購買力和價值存儲的地位。另一方面,具有長期投資眼光的用戶會支持比特幣作為價值存儲這樣的主張。IntoTheBlock將堅定持有者(Hodlers)定義為持有期超過一年的地址,因此堅定持有者為比特幣作為價值存儲提供了基礎。

分析 | BTC后市看漲預期可能不足 投資人需警惕市場風險:據TokenGazer數據分析顯示:截止至6月24日17點整,BTC價格為$10,906.5,市值為$194,555.7MM,主流交易所24H BTC交易量約為$1,565.6MM;算力方面,BTC算力在歷史高位附近震蕩,有望新高;活躍地址數方面,BTC活躍地址數呈現上升趨勢;市值占比方面,目前BTC市值占比約為59.17%,有一定提高;在此前的行情中,TokenGazer觀察到:UTC時間6月23日,Coinbase上比特幣價格最高漲至11284美元,之后多頭獲利了結,成交量放大。現在,比特幣繼續大幅上漲的阻力很大。最近幾天,三個交易所的成交量都很大,尤其是Bitfinex,其成交量在近段時間內罕見的超過Coinbase。Bitfinex上有不少大筆買單,但相對的卻是大筆的賣一掛單更多,說明買方更愿意直接以市價成交。[2019/6/24]

從上圖可以看出,盡管有波動,但"堅定持有"比特幣的地址數量在今年一直保持著持續上升的趨勢。目前這個數字已經接近2000萬,約占所有有余額的地址的三分之二。同樣,約60%的比特幣流通供應量由這些地址所持有,平均持有時間為4.7年。這種長期投資者的持續增長有助于將比特幣作為價值存儲的主張,因為事實證明,無論價格走勢和波動如何,堅定持有者都不會出售他們的代幣。因此,不斷增長的堅定持有者社區幫助增強了鏈上數據的基本面。比特幣與傳統市場的關聯性引發關注

分析 | ETH下跌之后市場偏向看好:據TokenGazer數據分析顯示,截至4月26日0點,以太坊價格區間為$161.81—$165.6,交易量為$6,783,444,441,總市值為$16,128,585,592,以太坊總市值環比昨日下跌了8.3%,而交易量減少了13%。ERC20代幣總市值約為以太坊總市值的75.8%,(歷史占比最低值為34%,歷史占比最高值為82%)較昨日提升1.2%。期貨方面,當前顯示Bitfinex和BitMEX總多單量占比82.36%,總空單量占比17.84%,市場情緒明顯偏向看好。另,ERC20代幣中活躍地址數排名前五的代幣依次為:USDC、DAI、HT、BNB、TUSD。[2019/4/26]

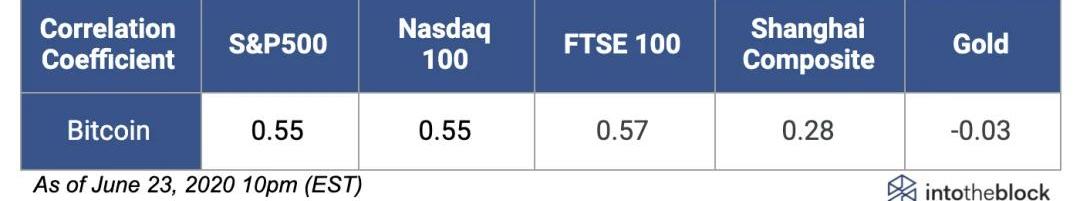

一些比特幣愛好者聲稱,比特幣作為價值存儲媒介以外也可以成為一個安全的避風港。避險資產的顯著特征之一是,它能夠在市場低迷時維持或增加價值。為了實現這一目的,避險資產必須與大盤無關或負相關。那么在今年的動蕩時期,比特幣的表現如何呢?在2月和3月的股市拋售期間,比特幣--以及大多數加密貨幣--出現了崩盤。具體來說,3月12日,當標準普爾500指數下跌近10%時,比特幣在24小時內跌幅超過35%,現在被大家稱為加密貨幣行業的黑色星期四。由于這次下跌,比特幣與主要股指表現出明顯的正相關性,其作為安全避險資產的潛力受到了質疑。雖然這種相關性在隨后的幾個月里有所下降,但自5月底以來,它一直處于上升趨勢。在一定程度上,對第二波新冠疫情帶來的經濟重啟暫停的擔憂似乎對比特幣和股指的價格都產生了影響。6月19日,比特幣與標普500指數的30日相關系數達到了0.72,這意味著兩者之間存在非常強的正向關系。此后,比特幣與主要股指的相關系數有所緩解,如下圖所示。

分析 | BTC全球期貨合約多空比再創新低 后市將延續尋底:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間12月07日8時報315.99點,較昨日同期下跌25.52點,跌幅為7.47%。此外,在TokenInsight密切關注的28個細分行業中,24小時內漲幅最高的為錨定與儲備行業,漲幅為0.26%;24小時內跌幅最高的為支付與金融協議行業,跌幅為17.02%。

另據監測數據顯示,BTC全球交易額較昨日上升6.98%,全網轉賬數較昨日下降0.45%至26.39萬。BCtrend分析師Jeffrey認為,場內資金嚴重不足,BTC全球期貨合約多空比再創新低,至0.72,后市將延續尋底。[2018/12/7]

盡管最近幾天比特幣的價格有所下降,但比特幣與全球股指之間的相關性仍然相當高,而與黃金價格卻幾乎沒有表現出任何關系。這使得人們對比特幣作為避險資產的觀點產生了更深的懷疑,還引發了人們對類似3月份那樣的潛在崩盤同時拖累比特幣情況的擔憂。此外,最近與傳統市場的高相關性以及價格波動的較高差異性,增強了比特幣作為一種不同資產類別的可能性。特別是,它似乎表現為highsentimentbeta,這是著名研究人員MalcolmBaker和JeffreyWurgler在他們的論文《股市中的投資者情緒》中提出的術語。論文中強調的關鍵點之一是介紹了highsentimentbetas的概念,即"低資本化、年輕、不盈利、高波動、不派息、成長型公司的股票......它們在投資者情緒上升階段會取得更高的收益,而在情緒下降階段,收益則會更低"。雖然這個論點似乎適用于當前市場條件下的比特幣,但并不意味著它將在長期定義比特幣。記住相關性并不意味著因果關系,盡管今年早些時候比特幣與股市同步下跌,但不能保證歷史會重演。因此,即使目前的數據指向比特幣跟隨傳統市場成為一個highsentimentbeta,但隨著市場的成熟,比特幣仍有可能成長為一個安全的避險資產。現貨和衍生品市場發出看漲的交易活動信號

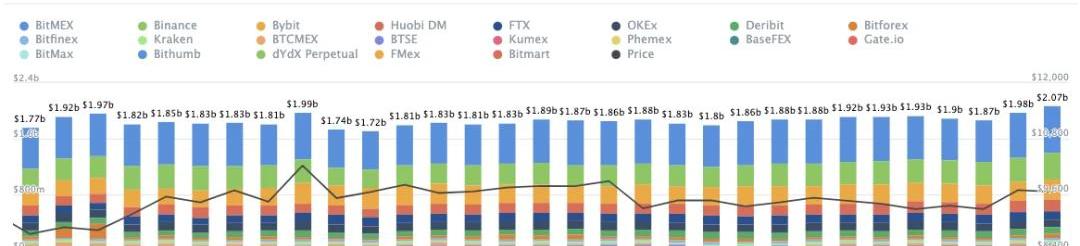

說到市場,除了鏈上活動,現貨和衍生品市場數據也是理解比特幣的關鍵。最近,IntoTheBlock團隊在訂單簿指標每邊交易量中發現了一些有意思的趨勢。每邊交易量指標顯示的是吃單方(Taker)在主要現貨交易所每分鐘交易中的情況概況。回想一下,做市商通過設置限價單為訂單簿提供流動性,而吃單方通過以買入價或賣出價執行市場訂單來消除流動性。由于吃單方支付更高的費用,并且能夠近乎即時地執行交易,因此總的吃單位置會顯示其中一方的情況。此外,作為吃單的買方或賣方的高度優勢往往與其各自方向上的大幅價格變動相吻合。

近日,在美國東部時間6月22日中午12點56分,IntoTheBlock的每邊交易量指標發出信號,顯示有大量買家越過價差。如上圖所示,在Binance上,吃單買方和吃單賣方之間的交易量差額僅一分鐘內就超過了900個比特幣。在這次暴漲之后,比特幣在4小時內繼續上漲了2.3%。在訂單量指標顯示出短期看漲的趨勢的時候,衍生品市場達到了近6個月來未曾達到的一個水平。如下文的未平倉指標所示,比特幣永續掉期的未平倉合約總金額達到了20億美元,這是自2月份以來首次出現。

在6月21日達到7日低點后,比特幣在加密衍生品交易所的未平倉合約在兩天內成功上漲超過10%。一般來說,價格上漲之后的未平倉合約增加被解讀為看漲信號,指向更多看漲頭寸的開立,確認了上漲趨勢。比特幣下一步走向如何?

IntoTheBlock能夠通過機器學習來識別最具相關性的地址群倉位,來確定在給定價格下獲利或虧損的地址數量和代幣數量。基于這些倉位的匯總,我們可以驗證支撐位和阻力位,并使用鏈上數據去確定它們的強度。從上圖中可以看出,IOMAP指標(投資者的平均購買價格相對于當前價格的盈虧狀況)檢測到185萬個地址之前在9,420美元和9,690美元之間的區間買入了115萬個BTC:這是一個關鍵的阻力位,因為這些地址中的幾個將試圖在他們的倉位上實現收支平衡。此外,IOMAP中在9150美元至9420美元之間的地址群有115萬BTC的虧損,這標志了比特幣如果想繼續攀升,需要克服的兩個強大的阻力位。另一方面,98.6萬地址此前在8590美元至8860美元的區間買入了超過65萬個BTC。如果比特幣繼續下跌,預計這將是下一個支撐位,因為這個處于這個位置的堅定持有者可能會試圖買入更多,以便繼續從他們的頭寸中獲利。此外,我們可以確定這是一個技術支撐位,因為它在今年的5月4日、5月11日和5月24日被驗證過了。總結

通過分析比特幣的網絡活動、所有權模式、與股指的關系、訂單數據和衍生品指標等關鍵指標,我們能夠對比特幣的現狀進行一個全面的概述。雖然鏈上模式以及現貨和衍生品交易所預示著比特幣的積極發展,但是其與傳統市場的關聯性越來越大,同時上述的阻力位也讓人擔心潛在的拋售。歸根結底,盡管比特幣作為避險資產的潛力正在受到質疑,但其不斷變化的故事表明其基本面正在向積極的方向發展。

Overview概述本文將簡單介紹算法交易并以風險平價基金為例,介紹如何構建資產配置模型。Report報告算法交易簡介算法交易是一種使用自動預編程的交易指令來執行交易的方法,包括時間、價格和成交.

1900/1/1 0:00:00最近的金融市場走勢非常不錯,美股方面,納斯達克指數兩天上漲超過3%,再次站上10000點逼近前高。標準普爾本周第二個交易日已經收回上周跌幅,重新站上3100點.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。在所有的加密項目中,代幣的分散化對于網絡都有重要意義。一是社區人數的增長對于長遠的采用有好處,二是分散化的代幣分布也利于網絡的安全.

1900/1/1 0:00:00在全球數字化的背景下,區塊鏈作為一種新型基礎設施,正在發揮起步優勢。在4月20日國家發改委的新聞發布會上,區塊鏈被正式納入“新基建”范疇.

1900/1/1 0:00:00編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。本播報由Deribit和Greeks.live聯合推出.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐6月19日,Bitfly官方發推稱,以太坊礦工正投票將以太坊網絡Gas上限值從1000萬增加到1250萬。當前以太坊網絡Gas上限為1000萬.

1900/1/1 0:00:00