BTC/HKD-3.99%

BTC/HKD-3.99% ETH/HKD-5.62%

ETH/HKD-5.62% LTC/HKD-3.96%

LTC/HKD-3.96% ADA/HKD-7.24%

ADA/HKD-7.24% SOL/HKD-10.84%

SOL/HKD-10.84% XRP/HKD-6.85%

XRP/HKD-6.85%編者按:本文來自鏈聞ChainNews,撰文:RyanWatkins,Messari研究分析師,翻譯:PerryWang,星球日報經授權發布。許多DeFi代幣通過協議層面的某種價值捕獲機制產生收入,因此它們可以被描述為資本資產。而作為資本資產,我們可以用傳統的估價方法來討論這些資產的價值。用于評估這些加密資產價值的三種最常見方法是現金流貼現、可比公司分析和可比交易:現金流貼現DCF:從預計的自由現金流的現值中估算資產價值。在加密領域,這意味著某種加密代幣的預計現金流經過貼現后對應的現值。可比公司Comps:在加密領域,意味著比照類似的、公開交易的代幣為基準,在給定時間點利用市場基準為某周加密代幣進行資產估值。可比交易:與可比公司分析類似,也是提供一種市場基準,但是比照類似資產之前的交易為基準。在加密領域,意味著以類似代幣募資的價格為某種加密代幣進行基準估值。加密領域的多數投資者對DeFi代幣作為資本資產的概念是非常了解的,現在有公共資源專門用于評估這些資產。不太為人所知的是如何應用這些方法來實際提供分析。使用傳統的估價方法能很好地建模,估算這些資產如何潛在地累積價值。不過,如果利用這些方法評估簡單的價值累積之外的任何價值,可能很快會得出荒謬的結果。估值基礎知識普及

數據:當前DeFi協議總鎖倉量為2890億美元:金色財經消息,據DefiLlama數據顯示,目前DeFi協議總鎖倉量2890億美元,24小時增加3.6%。鎖倉資產排名前五分別為AAVE(230.5億美元)、Curve(220.6億美元)、Lido(200.3億美元)、Anchor(190.1億美元)、MakerDAO(150.8億美元)。[2022/4/3 14:01:14]

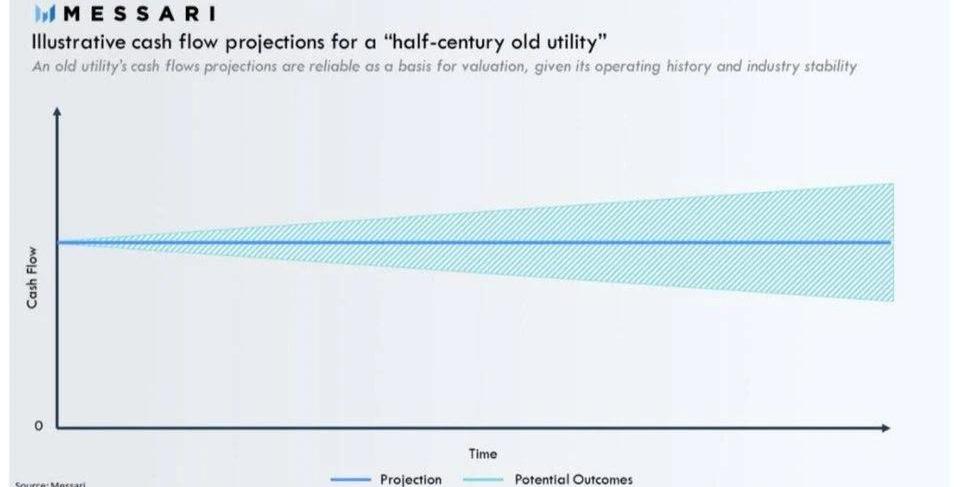

估值既是一門藝術,也是一門科學。每種資產都可以通過科學和藝術元素的組合來估價。藝術和科學的這種結合呈現類似光譜的坐標,而對給定資產做進行的估值可能位于該光譜的任何一個落腳點。為了說明這一點,讓我們從公司的角度加以思考。當一家公司在一個穩定的環境中經營時,估值可以更科學。舉個很好的例子,假設一家具有半個世紀歷史的公用事業公司,過去十年中每年產生10億美元的現金流。鑒于該公司運營歷史悠久和行業的穩定性,在可預見的未來,可以合理地預期此類公用事業公司將生產更多相同的產品。這意味著對公用事業公司未來現金流進行準確預測的模型非常可靠,因為這些現金流是基于對未來的切實可靠的假設。確定性使得這些資產的估值更加精確,因此也是科學的。

澳大利亞參議員Jane Hume:對DeFi應謹慎行事,該技術不會很快消失:11月22日消息,澳大利亞參議員Jane Hume在悉尼舉行的澳大利亞金融評論超級與財富峰會上發表講話。談到DeFi時,Hume呼吁行業和政府承認DeFi “不是一種時尚”,并“謹慎行事,但不要害怕”,因為該技術“不會很快消失”。“如果說過去20或30年教會了我們什么,那就是所有創新都以顛覆性開始,以家喻戶曉的方式結束”,“以區塊鏈技術為基礎的去中心化金融將帶來難以置信的機會,澳大利亞不能因為對未知的恐懼而掉隊。”澳大利亞的經濟未來將由“創新”和“技術的采用”來定義。她還贊揚了行業參與者“在這個領域擁抱創新和發展”,特別是在區塊鏈技術方面,并特別提到了聯邦銀行。該銀行宣布將允許其銀行應用程序的650萬用戶交易10種加密資產,包括比特幣、以太幣、比特幣現金和萊特幣。(Cointelegraph)[2021/11/22 7:03:53]

StarkWare聯合創始人:StarkEx主網DeFi應用總鎖倉量突破5億美元:9月24日消息,零知識證明技術開發公司StarkWare聯合創始人兼CEO UriKolodny發推稱,據L2BEAT數據顯示,StarkEx主網DeFi應用總鎖倉量突破5億美元。截至目前,在StarkEx主網部署的應用中,dYdX鎖倉量最高為4.32億美元,Layer2去中心化交易所DeversiFi鎖倉量為6357萬美元,夢幻足球游戲Sorare鎖倉量為1366萬美元,以太坊二層解決方案ImmutableX鎖倉量為368萬美元。[2021/9/24 17:04:40]

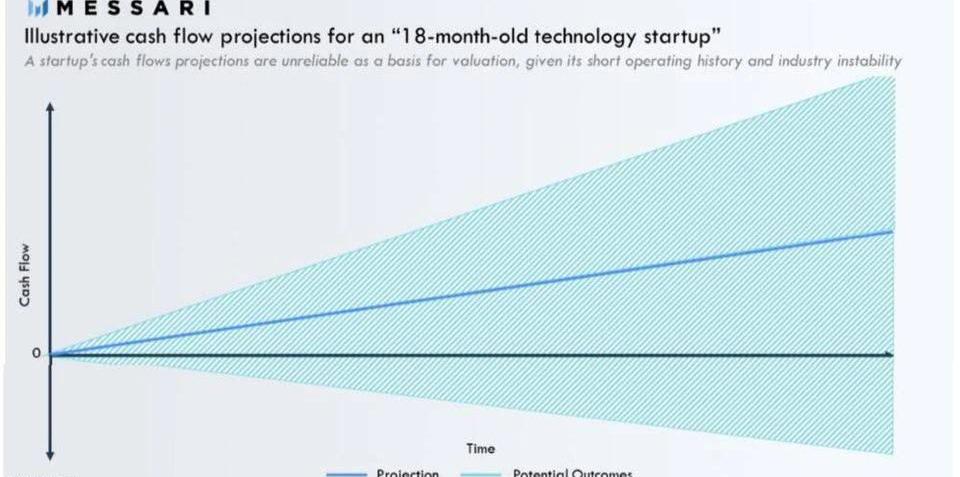

該圖展示了「這家有半個世紀歷史的公用事業公司的」現金流預測,考慮到其運營歷史和行業的穩定性,一家歷史悠久的公用事業企業的現金流預測是可靠的估值基礎相反,當一家公司在一個不穩定的環境中經營時,估值可以更像是藝術。一家僅有18個月歷史的科技初創公司,去年在快速變化的行業里賺到10萬美元,就是此類很好的例子。鑒于該公司的經營歷史短暫和行業不穩定,在可預見的未來,不能合理地期望這樣的初創公司能生產出更多相同的產品。與前面提到的公用事業相比,這家技術初創公司的未來收入和盈利能力有著太多的不確定性,任何人都無法對未來做出準確的假設。這使得依賴對初創公司未來現金流預測的模型不太可靠。不確定性是科學估值的敵人,這就是為什么早期創業估值比起科學而言,更像是藝術。

比特幣錨定幣WBTC 2021年首次躋身DeFi鎖倉量第一名:1月14日消息,據DeBank最新數據顯示,比特幣錨定幣WBTC已經超越Maker成為DeFi鎖倉量第一名。比特幣錨定幣是發行在非比特幣網絡上的價格錨定于原生比特幣的一類特殊代幣,本文撰寫時,排名前五的DeFi協議/項目分別是:

1、WBTC鎖倉量為41億美元

2、Maker鎖倉量為39億美元

3、Uniswap鎖倉量為30億美元

4、Aave V1鎖倉量為26億美元

5、Synthetix鎖倉量為26億美元。

事實上,這不是WBTC首次成為DeFi鎖倉量第一名,2020年12月WBTC也曾短時超過Maker,當時其鎖倉量約為28億美元,現在不到一個月內鎖倉量增長達到13億美元,也是2021年首次躋身DeFi鎖倉量排名第一位。[2021/1/14 16:08:43]

MOBI今日登陸BW DeFi幣種交易專區,目前最高漲幅1000%:據悉BW今日上線交易對MOBI/USDT,同步登陸DeFi幣種交易專區,開盤價為0.85 USDT,最高價為8.5 USDT,目前最高漲幅達到1000%!

Mobius Crypto是使用區塊鏈和人工智能重新定義去中心化金融(DeFi)的新穎創新平臺。 Mobius Crypto提供多種基于區塊鏈的金融服務。

BW將持續上新DeFi幣種,更多熱門DeFi幣種資訊請訪問官網。[2020/8/21]

該圖展示了「這家有18個月歷史的科技初創企業的」現金流預測,考慮到其運營歷史和行業的不穩定性,一家歷史短暫的科技初創企業的現金流預測不是可靠的估值基礎如何對DeFi代幣估值

對DeFi代幣估值的最常見方法是可比公司分析,這是一種相對估值方法,比照類似的、公開交易的代幣為基準,為給定加密代幣估值。這種方式是將可參照代幣的市值除以其收益,得出收益倍數。比較不同項目的收益倍數是衡量價值的一種方式。相對估值是確定DeFi代幣價值的主要方法,因為科技初創企業以前的例子非常清晰地凸顯了這一問題。由于早期初創公司對未來現金流的不確定性,基本估值非常不可靠。由于DeFi項目就像早期初創公司,正在尋找產品市場的契合點,如果有現金流也很少,因此許多項目都考慮相對估值方法來衡量DeFi代幣的價值。在這個階段可以使用相對估值,DeFi是獨一無二可行的領域,因為一些DeFi代幣從一開始就公開交易——這種情況可以這樣來類比:在傳統的金融平行世界中,想象一下如果Facebook股票在2004年剛成立時就開始IPO公開交易,而不是2012年公司更為成熟時再IPO。但是,項目剛誕生就需要嘗試評估DeFi代幣,這一獨特機會也帶來了挑戰。

來源:JulienThevenard以上表格很好得展示了各種代幣的收益,我們可以用它來凸顯比較收益倍數進行估值可能帶來的問題。這些問題包括:收益倍數是向后看,或基于目前情況進行最大化推斷,然而不確定的未來正是估值中最重要影響因素不斷發展的代幣經濟模型可以顯著改變收益潛力,這使得在確定價值時過去和現在都無關緊要不同的價值捕獲機制,使代幣收益倍數的分母更無法比較,甚至接近于毫無意義不同的目標市場意味著不同的前景和收益潛力,從而減少了代幣之間的可比性更具體來說,上表中的許多項目在過去一年中改變了其代幣經濟模型,對上述的疑問給出了具體的實例,許多項目占據不同的目標市場,許多項目具有不同的價值累積機制,另外因為除了中心化交易所之外,項目很多,但是產生的收入卻很少,這些所謂收益倍數其實非常荒謬。這使得很難從收益倍數中得出任何參考價值,只知道所有這些項目相對于其當前收入都被嚴重高估。這不令人震驚,早在DeFi項目早期就能預料得到。這些項目將創造的絕大多數價值只能存在于遙遠的未來,這本質上是非常不確定的。但它展示了在現階段,相對估值方法可能是多么無用。

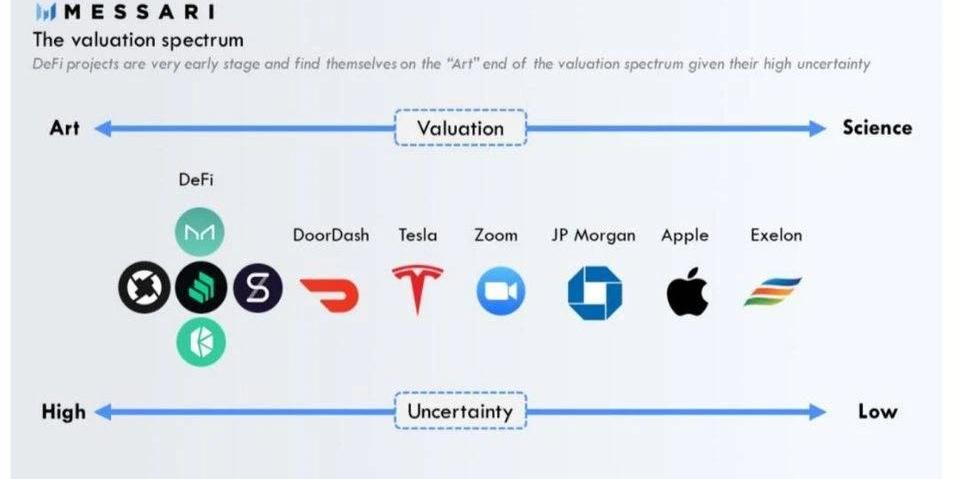

估值光譜圖:DeFi項目都處于非常稚嫩的階段,考慮到其高度的不確定性,發現它們的估值還處于光譜圖中「藝術」一側的遠端藝術,而并非科學

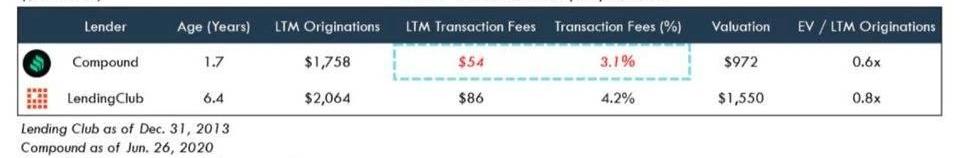

為DeFi代幣估值是一門藝術,它取決于一個人對代幣當前相對未來價值貼現率的主觀評估。為了幫助確定潛在的未來價值,可以考慮定性分析和定量分析的組合。定性分析方面的例子包括產品市場的契合點、團隊、社區和代幣經濟學。定量分析方面則包括盈利、規模、用戶和各種特定于用例的KPI。Compound就是一個很好的例子。Compound協議目前每年產生的數以百萬美元凈利差,而Compound僅拿到其中的一小部分,但這并不重要,因為這一數據顯示了COMP代幣的盈利潛力,因此給了COMP代幣810多倍的估值倍數。在定性分析一側,它有堅實的產品市場契合點、一支打造協議的優質人才團隊、一個充滿激情的社區控制著項目的未來,以及一條價值捕捉的道路。在定量分析一側,它的貸款發放量再增加、流動性已經啟動,并迅速獲得用戶。事實上,過去12個月中,Compound已經生成了17.5億美元的貸款,幾乎相當于美國P2P網絡借貸鼻祖LendingClub在2013年的貸款金額,當時LendingClub已經成立六年,當時公司估值為15.5億美元。Compound當前的估值為9.72億美元。

你可以有很多方法進行比較,可以比照貸款和借款機構,考慮COMP可以采用的許多不同的經濟模型,而不限于依賴交易費用。此外還可以考慮,COMP持幣者所取得的交易收入將是純利潤,因為不需要支付任何相關的運營費用。COMP協議的用戶支付以太坊區塊鏈的交易費用,而運行以太坊客戶端的以太坊基礎設施運營商,以及為保護以太坊區塊鏈而向礦工付費的ETH持幣者,他們承載了COMP的全部運營費用。上述分析僅說明分析師在缺乏傳統估值方法的情況下思考Compound價值的一種方式。考慮到上述考慮,它取決于一個人對Compound目前相對未來價值貼現率的主觀評估,以此判斷Compound是否值得投資。對于DeFi中的其他代幣,可以進行相同的練習。實踐藝術方略

估值非常重要,傳統的估值方法可以幫助投資者思考這些資產可能帶來的價值。但現階段對DeFi來說,基本的估值方法并不可靠,而DeFi代幣的相對估值分析也沒有什么真知灼見。得等到代幣繼續成長一些,我們或許才可以考慮這些方法。從現在開始,可以稱呼我們為藝術家了。

Tags:DEFDEFIEFIOMPPEET DeFiXDEFI Governance TokenPi Network DeFifomp幣下架

編者按:本文來自Rossa私想匯,作者:Rossa,Odaily星球日報經授權轉載。一、互聯網的中心化到去中心化互聯網誕生之初,并不是天生就是現在這樣開放的,最早是也是中心化的局域網,在一個單位.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:日曜,星球日報經授權發布。意大利銀行協會發布試行數字歐元的10項指南隨著歐洲貨幣監管機構對央行數字貨幣的興趣日益濃厚,歐洲各國中央銀行及相關金融機構.

1900/1/1 0:00:00同伴客數據獨家制作,篩選出15家美股上市企業以及可交易基金的零售平臺用戶持倉人數。 金融科技高速發展賦能個人投資者,使其直接參與股票市場投資變得異常簡單,也使得美股市場以Robinhood為代表.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:CSephton,Odaily星球日報經授權轉載。在號稱“中國硅谷”的深圳,二維碼和區塊鏈逐漸成為贏得消費者信任的利器,越來越多消費者選擇帶有溯源二維碼包裝的.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,Odaily星球日報經授權轉載。加密資產的轉賬組成大多數加密觀察者都養成了觀察加密資產價格的習慣,無論比特幣價格是9000USD還是4500USD,即使沒有持.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:LieslEichholz,翻譯:盧江飛,星球日報經授權發布.

1900/1/1 0:00:00