BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+0.17%

LTC/HKD+0.17% ADA/HKD+2.77%

ADA/HKD+2.77% SOL/HKD+3.4%

SOL/HKD+3.4% XRP/HKD+0.77%

XRP/HKD+0.77%編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。資本講故事,牛市到來之時,也是新故事開始之時,而這之前都是準備。現在看來DeFi就是一個好的故事,一個毫不違和的財富故事,一個正在準備彈藥的新故事。如果說ICO發幣是無中生有的印鈔機,那么DeFi就是讓你把1個BTC變成2個BTC或者更多的泡沫機。

DeFi像一臺造幣機,也像一臺泡沫機,下一輪牛市的泡沫中少不了DeFi的身影。DeFi市值,幾周時間10億變20億

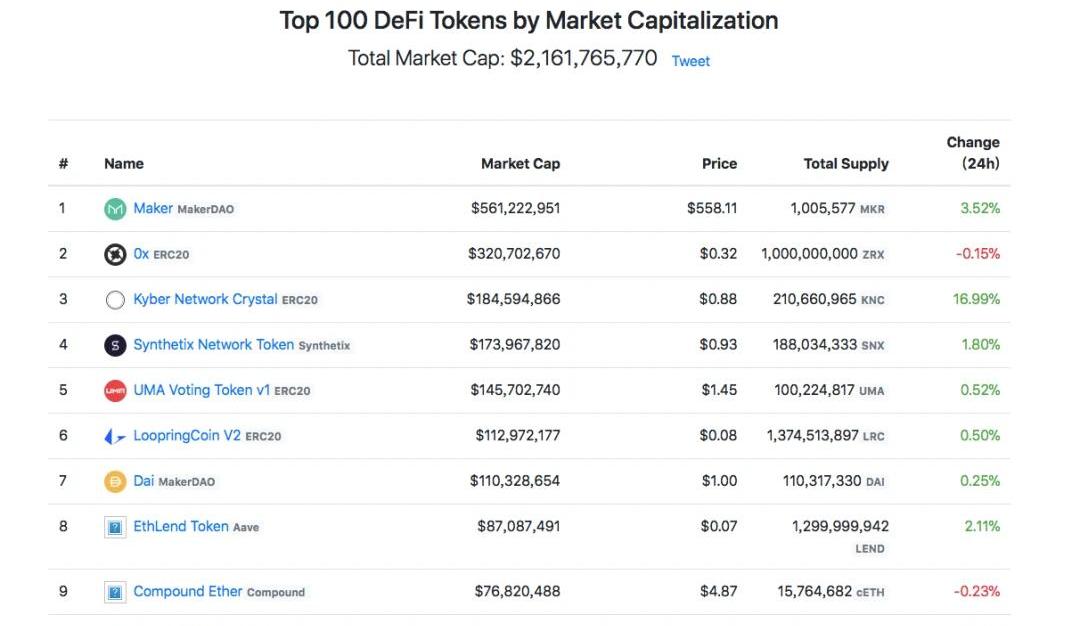

據Decrypt6月9日報道,幾周前DeFi產品的總市值超過了10億美元。而DefiMaketCap統計數據顯示,6月9日DeFi產品的總市值已經達到了20億美元。也就是說,幾周時間DeFi整體市值漲了1倍,這種漲幅在幣圈或許不算什么。畢竟從3月12日以來,比特幣都3800美元漲到了1萬美元附近。可近幾周比特幣都是在橫盤震蕩,從這個維度對比,DeFi的表現是很贊的。先來看一下這20億美元都包含了哪些幣。

韓國區塊鏈視頻游戲開發商Wemade推出USDC錨定穩定幣“WEMIX”和DeFi服務“WEMIX.Fi”:金色財經報道,韓國區塊鏈視頻游戲開發商 Wemade 宣布推出USDC錨定穩定幣“WEMIX”,旨在用于該公司不斷發展的 NFT 和 DeFi 區塊鏈生態系統。據悉,穩定幣WEMIX 目前已發行 1100 萬枚,完全由 Circle 的美元 穩定幣 USDC 錨定和支持,使其價值維持在 1 美元。此外,Wemade 還激活了 DIOS 協議,該協議將用于發行和銷毀 WEMIX,以保持該穩定幣與 USDC 的 1:1 比例。除了穩定幣,Wemade 還推出了 DeFi 服務“WEMIX.Fi”,允許用戶存儲、交換和質押 Wemade 的加密貨幣。(forkast)[2022/10/24 16:37:01]

曾批評DeFi的CFTC專員被任命為SEC總法律顧問:金色財經報道,美國商品期貨交易委員會(CFTC)委員、公共部門著名的DeFi批評家Dan Berkovitz將從11月開始擔任美國證券交易委員會(SEC)的總法律顧問。同時有消息稱SEC現任總法律顧問John Coates將于下個月離職并前往哈佛任職。據悉,今年早些時候,Berkovitz公開表示,由于缺乏中介機構,DeFi市場存在問題,并表示他沒有“看到它們在商品交易法之下是如何合法的”。[2021/9/29 17:13:32]

來源:DeFiMarketCap上述統計中包含566種代幣,市值共計21.6億美元,市值排名前列分別是:MKR、ZRX、SNX、KNC、UMA、DAI等。從這些代幣市值看:1)Maker協議相關資產總值超過5.5億美元,占DeFi總市值25%以上;2)0x協議市值3.22億美元,Synthetix市值1.72億美元;3)排名中160以后的代幣市值就不超過10萬美元了。那10億變20億,是怎么來的呢?DeFi,幾周漲10億美金,錢從哪來?

BSD DeFi已通過PeckShield派盾安全審計:據官方消息,BSD DeFi已通過PeckShield (派盾)安全審計。此次審計的智能合約包括用戶權益質押Staking合約、鑄幣合約、跨鏈互換合約、最佳算力區間挖礦合約、銷毀機制等多項均全部通過,投資者可至PeckShield (派盾)官網輸入審計編號:134查詢。

PeckShield (派盾)是一家知名的專注于區塊鏈生態的頭部安全公司,基于長期以來深耕在代碼分析、操作系統、 ?數據等安全業務領域,有整套滲透測試、代碼審計、應急響應、鏈上數據監測, AML 反洗錢等安全與數據綜合解決方案。[2021/5/31 22:59:14]

第一反應當然是拉盤拉出來的。仔細分析一下,還不一定。在討論DeFi時,一個評判維度是看鎖定的代幣市值,據DEFIPLUSE統計,目前DeFi鎖定的代幣市值超過了10億美元。

Compound總法律顧問:除非很清楚自己在做什么,否則不要在DeFi上投資:Compound總法律顧問Jake Chervinsky發推稱:“盡管我對DeFi實驗很著迷,即使是很混亂的那種項目,但我根本不想鼓勵投機。大多數人應該堅持BTC和ETH,這樣做的風險已經夠大了。除非你真的知道你在做什么,否則不要在DeFi(代幣或協議)上投資。”[2020/8/16]

那么DeFi20億美元的市值和10億美元鎖定的代幣市值,這兩個數據有什么關聯嗎?從DeFi鎖定的代幣市值看,Maker、Synthetix、Compound三者鎖定市值最高,超過了7億美元,鎖定的代幣主要是BTC、ETH、DAI等。從DeFi業務模式看,對于借貸平臺,需要項目代幣融資、需要穩定幣借貸;對于跨鏈借貸及交易清算,需要代幣的錨定幣,如錨定BTC發行WBTC等。DeFi市值統計中包含:項目代幣、錨定幣、穩定幣。而鎖定代幣市值包含:BTC、ETH、穩定幣DAI。值得注意的是:錨定幣的流通量是由質押的代幣量關聯產生的,也就是錨定幣量=鎖定量。穩定幣的數量是按需產生,根據穩定幣還會產生一定的穩定幣和錨定幣。因此,對20億美元市值組成為:1)BTC、ETH等錨定產生的錨定幣價值;2)DeFi項目代幣的市值,如MRK市值;3)錨定出現的各類代幣的價值總和。所以,DeFi鎖定的10億美元已經納入到DeFi那20億美元的市值中。有點1個BTC當2個BTC花的味道,還可以循環抵押借貸,未來1個BTC當10個BTC花不是沒可能。DeFi有點2008美國美國次貸危機CDOs

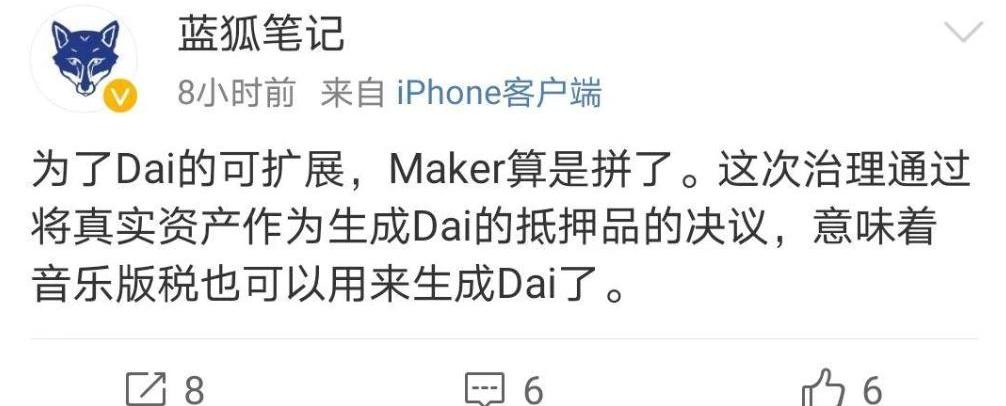

DeFi因開放金融備受矚目,金融業務增值最大兩個來源:流動性和增發,也就是說DeFi如果具備了同二級市場一樣的能力,也就可以與加密貨幣的未來相關。事實也如此,DeFi中的儲蓄、借貸、交易、量化等業務已經成型,只差體量發展。核心仍舊是:DeFi為交易服務,交易是加密貨幣市場里最穩定的業務模型,有交易就有獲利空間,就會有人參與,有人參與就有未來。簡單理解,DeFi可以幣生幣了,可以1個幣花出10個幣的效果。為了這個目標,DeFi中的項目也是拼了,馬不停蹄地增加可以抵押的物品,擴充流動性。

硬件錢包Ledger也加入DeFi陣營,整合去中心化交易所DeversiFi,方便用戶能夠進行無需信任的交易,直接從該設備確認交易和簽署消息。ICO用印鈔的方式放大了賺錢效應。DeFi也許會通過1塊錢變10塊錢的戲法再次迎來賺錢效應。成為新一輪牛市的故事。

DeFi,我怎么從中賺錢呢?

凡是投資,都存在一定的風險,常說“高風險、高收益”、“低風險、低收益”,風險與收益成正相關。對于高風險,低收益最好避開。可以把幣抵押到DeFi項目中賺利息,但不建議這么做,許多DeFi項目的抵押收益率很低,比如之前被黑的lendf.me利息1%,但風險是本金歸零。DeFi還在早期,今年來出了好幾起安全事故,愿景很美好,現實很骨感,面對本金歸零的風險,參與要慎重。如果看好某個DeFi項目,不如買它的協議代幣,畢竟DeFi抵押的越多,DeFi產品能賺錢能力越強,DeFi代幣越值錢。如果對DeFi感興趣,請關注小吒,后面繼續分享DeFi項目。

編者按:本文來自安比實驗室,Odaily星球日報經授權轉載。性能是阻礙公鏈發展的瓶頸,提升性能則是絕大多數希望超越以太坊的公鏈的主要設計目標,但當我們站在今天回望時,會發現這些公鏈選擇的方法大多.

1900/1/1 0:00:00Overview概述本文將主要介紹交易所交易票據結構、優缺點、投資風險并利用具體案例說明ETN產品與ETF的區別.

1900/1/1 0:00:00近日,Microsoft發布了去中心化身份驗證系統ION的Beta版,其在比特幣區塊鏈上運行,并將交易數據存儲在IPFS上.

1900/1/1 0:00:00在上一篇文章中,我們已經從鏈上大數據的角度解析了5月的整體數據情況,可以看到在10000美元的阻力位下,比特幣價格的波動幅度比價格高低更能激起鏈上數據的起伏.

1900/1/1 0:00:00吳說區塊鏈獲悉,主打POW礦幣的成都交易所QBTC由于上線的某項目涉嫌違規,正在配合相關部門調查。由于目前QBTC部分人員正在配合相關部門調查,調查期間提幣服務暫不能處理.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00