BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-2.47%

ETH/HKD-2.47% LTC/HKD-3.23%

LTC/HKD-3.23% ADA/HKD-1.07%

ADA/HKD-1.07% SOL/HKD-2.14%

SOL/HKD-2.14% XRP/HKD-1.77%

XRP/HKD-1.77%DeFi火一陣,冷一陣。但往往火起來的時候,才注意到它,可這時肉已經吃不到了。怎么才能更好地吃上肉呢?于是有了這篇文章。本文將從四個方面來探索DeFi的財富密碼特點:1、DeFi產品發展路徑,移植傳統金融2、DeFi產品列表,豐富多彩3、DeFi產品分類,重點明確4、多維度對比,找出財富密碼一、DeFi產品發展路徑,移植傳統金融

DeFi世界的序幕,以去中心化借貸業務為起點。逐漸將傳統金融世界的金融組成部分移植到DeFi上,如去中心化交易所,去中心化保險業務,去中心化衍生品、去中心化指數基金等等。

換句話說,傳統金融世界里有的,理論上都可以通過智能合約實現的,都將以DeFi的形式,在區塊鏈世界中上演。這也是創新的路徑,即在原有的基礎之上一步步改進優化。逐漸有了傳統金融世界所沒有的創新產品。也就是說,金融衍生品數萬億美元量級的市場,都是DeFi的潛在總體市場。而目前DeFi市場規模才24億美元多,未來空間也很大。DeFi經過一段時間發展,產品相對豐富了許多。二、DeFi產品列表,豐富多彩

Lido:今日創下最高單日質押流量,已觸發 “Staking Rate Limit”限制:2月25日消息,流動性質押協議Lido發推稱,今日流入其平臺的質押ETH數量超過15萬枚,創下迄今為止最高單日質押流量,但在達到這一數字后平臺觸發了安全限制功能“Staking Rate Limit”。該功能是一種動態機制,可在無需暫停質押存款的情況下響應大流量質押代幣流入而稀釋質押獎勵的問題,但會減少鑄造stETH數量然后逐步補充。

Lido提醒,此限制會影響可能嘗試Lido平臺鑄造stETH的各方,如果出現“此時無法鑄造stETH”提示可嘗試小額數量或等待一段時間。

金色財經此前報道,Lookonchain數據顯示,標記為“Justin Sun”(孫宇晨)的錢包地址在Lido上質押150100枚ETH,價值約2.4億美元。[2023/2/25 12:29:20]

加密友好銀行Silvergate股票已成為華爾街做空最多的股票,索羅斯是主要推手之一:金色財經報道,MarketWatch數據顯示加密友好銀行Silvergate的股票已成為華爾街做空最多的股票,在可供投資者買賣的所有Silvergate股票中,做空股票占比為73.5%,排名第一。Silvergate股價周二下跌至16.08美元,跌幅約11%,相較于2021年11月創下的222.13美元歷史高點縮水92%。

另據美國證券交易委員會流出的文件顯示,億萬富翁投資家喬治·索羅斯 (George Soros) 是做空Silvergate的主要推手之一,旗下基金購買了該公司的看跌期權。[2023/2/22 12:21:36]

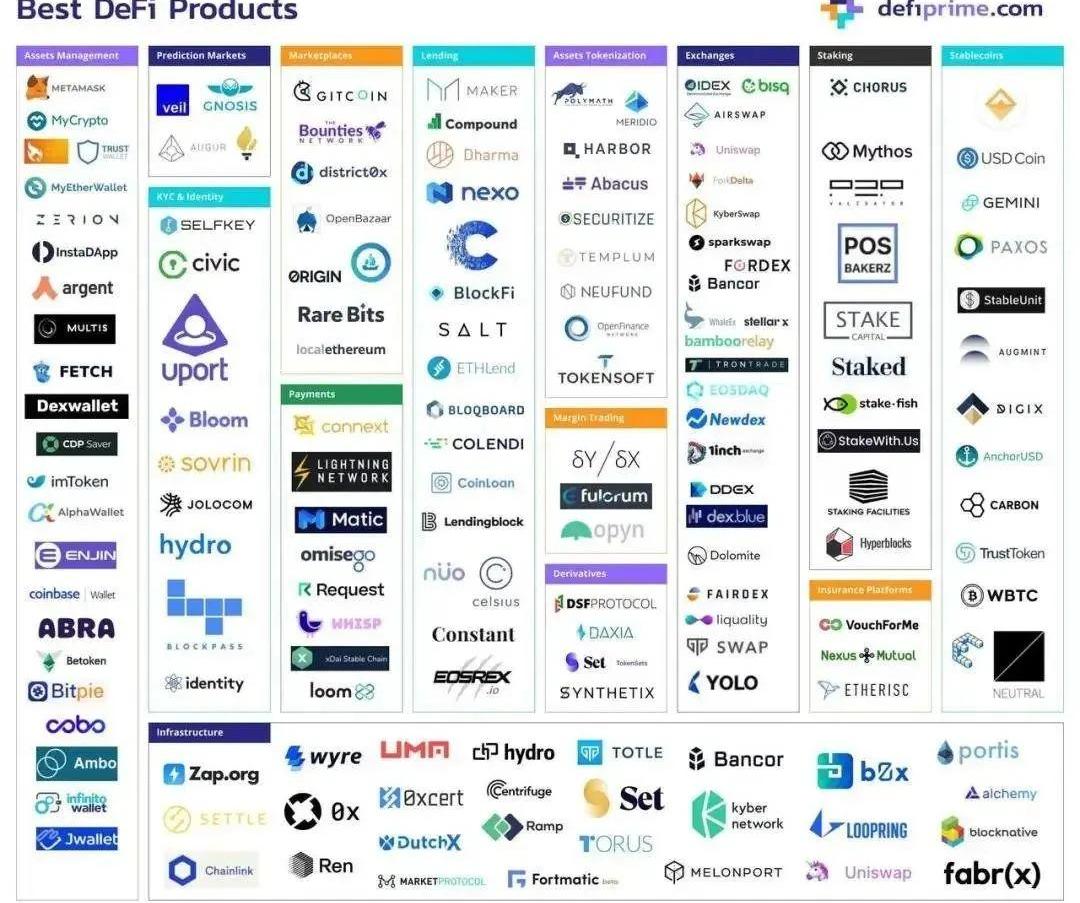

上圖為defiprime整理的DeFi產品列表,這里介紹幾個查詢DeFi信息的網站:1)DeFi市值排行榜查詢:https://defimarketcap.io/2)DeFi市場抵押資產查詢:https://loanscan.io/3)DeFi動態及產品查詢:https://defiprime.com/4)DeFi產品概覽查詢:https://defi.dapp.review/orhttps://dapptotal.com/項目如此多,產品如此多,沒有一個分類,看起來就很累,也不好抓住重點。三、DeFi產品分類,重點明確

Ton基金會承諾設立1.26億美元基金,支持因FTX事件而遇到流動性問題的項目:金色財經報道,Ton網絡的管理者已經設立了一個“救援基金”,承諾提供1.26億美元的軟承諾,以支持因FTX事件而遇到流動性問題的項目。Ton基金會的目標是吸引項目遷移到TON,同時幫助減輕FTX崩潰的連鎖反應。

該基金由DWF Labs、Darley Technologies、Hexa Capital和TONcoin Fund Ecosystem Partners支持,不同于Binance的20億美元回收基金,后者將用于購買不良資產。(CoinDesk)[2022/12/1 21:13:55]

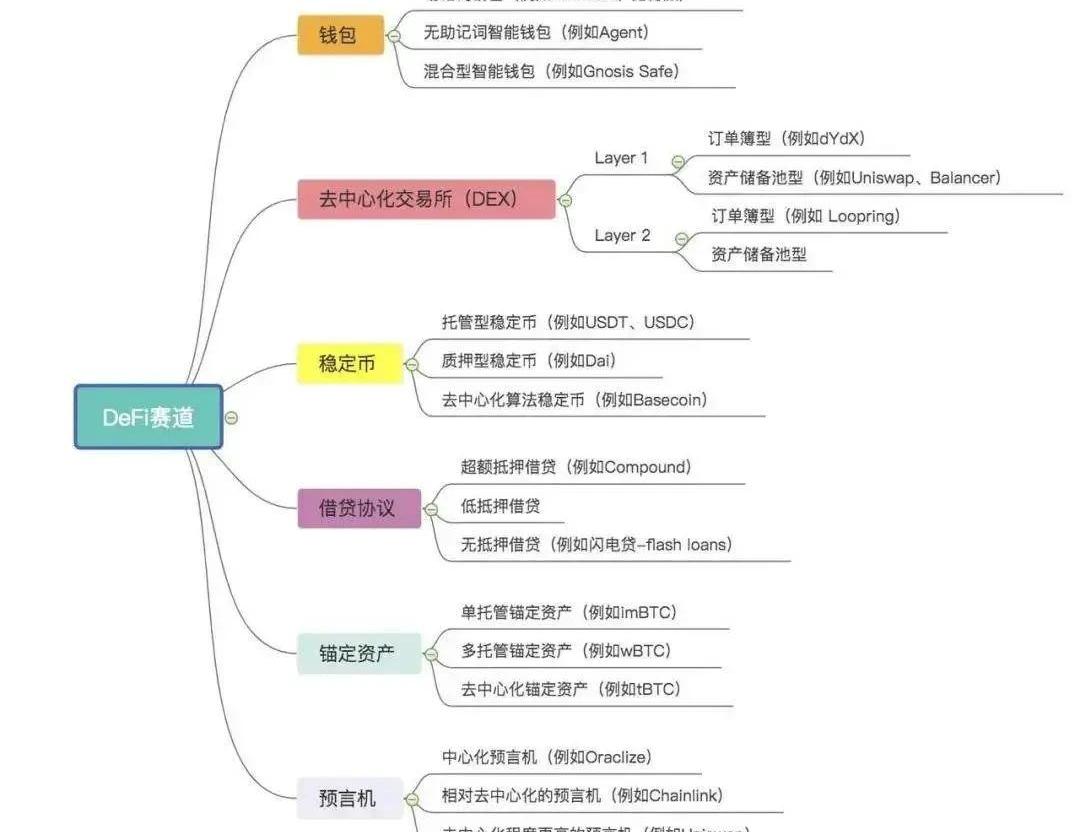

查閱了許多資料,對于DeFi的分類,我看到了2個維度的分類:1、從功能上分類;2、從用途分類。下面對上述兩種分類細說一下。1、從功能上分類從功能上分類,DeFi可以分為6個類目,分別如下:1、錢包2、去中心化交易所3、穩定幣4、借貸協議5、錨定資產6、預言機這6個類目對應的DeFi產品如下圖:

Fantom發起社區投票,擬降低FTM年化13%的質押獎勵:8月10日消息,Fantom社區正在對一項治理提案進行投票,該提案主張降低FTM年化13%的質押獎勵,以減少支付給網絡驗證者的獎勵,共有3%、4%、5%、6%、不變這五個選項,排放獎勵持續時間分別對應9.4年、7年、5.6年、4.7年、2年。

截至發文時97.5%的投票用戶贊成調整為6%的質押獎勵,獎勵排放預計將持續4.7年。(fantom.network)[2022/8/10 12:14:27]

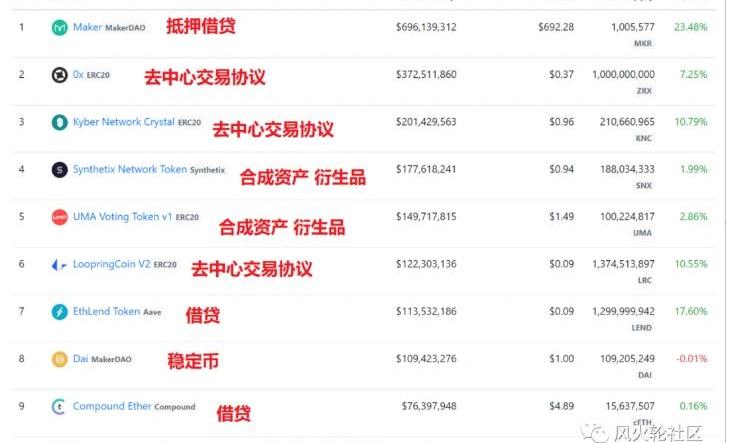

3、從用途分類從用途上分類,DeFi可以分為3個,分別如下:1、抵押借貸(杠桿)2、去中心化交易所代幣3、衍生品(期權期貨市場)1)抵押借貸(杠桿):Maker是這個領域的招牌產品,抵押以太坊進去可以借出一定量的DAI(穩定幣),它是可以做一些借貸金融服務,比如你短期不想因急用錢賣幣錯過牛市,可以采用這種方式,先用錢,后面再把幣贖回來就可以,不過現在一般大部分也當作杠桿來用了。發幣的項目:Maker(MKR),Aave(Lend)無幣的項目:Compound,dYdX,bZx,Nuonetwork2)去中心化交易所代幣:與平臺幣類似,主要代表了在平臺上的一些權益,和抵押分潤。發幣的項目:0x(ZRX),Kyber(KNC),Loopring(LRC),Bancor(BNT)無幣的項目:Uniswap,1inch3)衍生品(期權期貨市場):這種和抵押產生的杠桿不一樣,它更接近于交易所玩的那種押保證金方式的合約,把它們搬到鏈上,另外通過這類代幣也可以合成現實中的其他資產,諸如黃金、股票等。發幣的項目:Synthetix(SNX),UMA,Opyn(Opyn)分類目的是為目標服務,本文的目標是為了更好地吃到肉,那么也就是說,從分類中細化出優質的代幣出來。四、多維度對比,找出財富密碼

報告:以太坊有更多DApp的主要原因在于文化因素:金色財經消息,BitMEX Research最近發布了一份報告,詳細描述了為什么是以太坊成為了DApp以及加密貨幣領域開發者活動的中心而不是比特幣。雖然存在技術上的差異,但該團隊聲稱,在以太坊推出之前,比特幣的開發者文化使替代用例遠離了其生態系統。

該報告探討了2014年3月比特幣核心開發人員關于比特幣應用層的在線討論。他們在當年年初推出了交易對手協議(Counterparty Protocol),這是一個用于創建新代幣并在分布式交易所中交易的Layer 2解決方案。

Counterparty使用OP_Return存儲數據。BitMEX解釋說:“該功能可用于銷毀比特幣或在比特幣區塊鏈中存儲任意數據。”有人認為,這些類型的交易有助于比特幣擴容,因為它們不需要pruned比特幣節點來存儲數據。這使得普通人運行一個節點的存儲密度更低,有助于比特幣保持其去中心化。(Crypto Potato)[2022/7/16 2:17:54]

對于上述兩種分類,從賺錢抓住機會的角度看,選用從用途上分類更好。下面從用途上分類挖掘財富密碼。

DeFi的市值排行市值前10個DeFi項目中,抵押借貸項目3個;去中心化交易所代幣4個;衍生品項目2個。因此從市值排行上看,以去中心化交易所數量居多,其次為抵押借貸,最后是衍生品。下面從今年DeFi代幣漲幅看,如下圖。

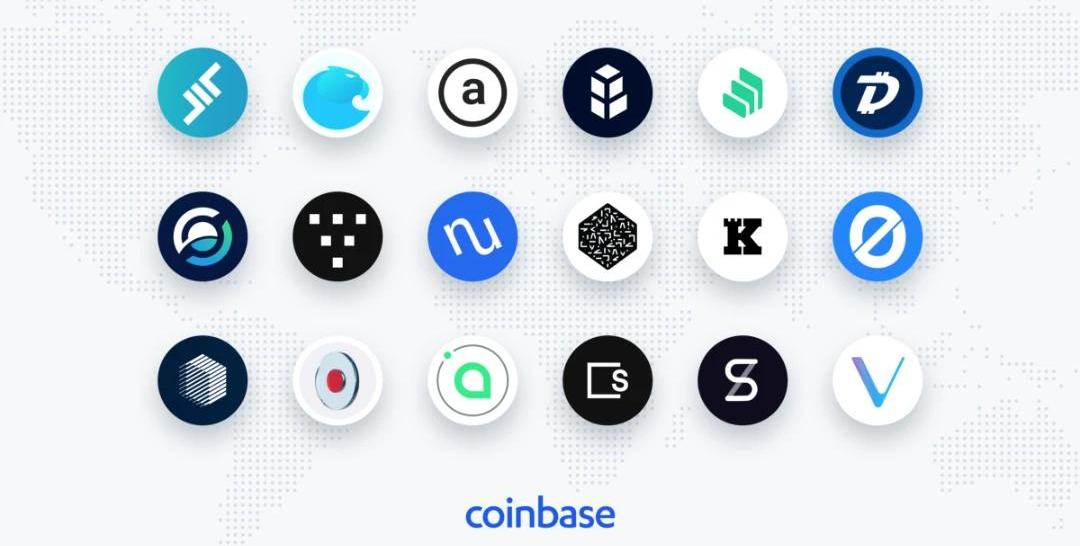

橫坐標為市值區間,縱坐標為1~6月漲跌幅度DeFi代幣漲幅前10個代幣中:1、抵押借貸:1個,為lend;2、去中心化交易所代幣:6個,為KNC、LRC、BNT、AST、REN、IDEX;3、衍生品:2個,為GNO、POLY。可見,在DeFi領域,雖然去中心化交易所不是市值最大的,但在前10的排行中市值占有量最多,漲幅榜前10中,6個為去中心化代幣。再來從Coinbase給出的財富密碼看DeFi。Coinbase公告,正在審核18種新的數字資產,包括Aave、Aragon、Arweave、Bancor、COMP、DigiByte、Horizen、Livepeer、NuCypher、Numeraire、KEEPNetwork、OriginProtocol、Ren、RenderNetwork、Siacoin、SKALENetwork、Synthetix和VeChain。

其中DeFi賽道有5個項目:Aave、Bancor、COMP、Ren、Synthetix。這5個項目中,抵押借貸項目2個;去中心化交易所代幣:2個;衍生品項目1個。從市值排行、漲幅排行、Coinbase給出的財富密碼看,去中心化交易所代幣相對于借貸和衍生品,優勢較大。在《暴漲之后的DeFi,依然值得關注》文中講了資金流轉的方式主要有以下5種模式:1.無限量的量化寬松->BTC/ETH2.ETH增長<->ERC20增長3.ETH增長<->DeFi獲得增長4.DeFi獲得增長<->DeFi代幣增長5.大市值DeFi代幣<->小市值DeFi代幣截止目前看,資金從大市值DeFi代幣向小市值DeFi代幣,其實大部分流向了去中心化交易所。

Tags:DEFIDEFEFI中心化交易所DeFiHorseDeflect ProtocolDeFiStarter影子去中心化交易所風險

波卡主網啟動 高盛曾在比特幣價位在高點時進行了比特幣領域投資19年高盛曾公開表明要進軍加密貨幣領域高盛近年來業務的增長速度與最近疫情的影響,報告中高盛除了比特幣外也看空了黃金.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。“中國天使投資第一人”薛蠻子重回幣圈,一腳站在了名為圖靈鏈的項目臺子上,不過這次不是“天使”,身份據說是首席顧.

1900/1/1 0:00:00關鍵要點來自機構投資者的買入狂潮推動比特幣價格突破10,000美元大關。幣安上3分鐘內發生數量為3142.71個比特幣的賣單,使市場崩盤。6月2日星期二,市場見證了比特幣價格的U形急轉直下.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:ForbesTechnologyCouncil福布斯科技委員會,作者:元尚,Odaily星球日報經授權轉載.

1900/1/1 0:00:00之前的文章我們提出一個觀點,石油是工業的血液,電力是計算產業的心臟。今天更新一下這個觀點:石油是原子世界的燃料,電力是比特世界的燃料.

1900/1/1 0:00:00行情回暖以來,比特幣網絡轉賬消耗礦工費單日最高1250萬人民幣。 2019.4.27-2019.5.27礦工費數據統計區塊鏈網絡轉賬的活躍,讓礦工費問題日益凸顯,受到了更多重視.

1900/1/1 0:00:00