BTC/HKD-4.16%

BTC/HKD-4.16% ETH/HKD-5.63%

ETH/HKD-5.63% LTC/HKD-4.34%

LTC/HKD-4.34% ADA/HKD-7.52%

ADA/HKD-7.52% SOL/HKD-11.11%

SOL/HKD-11.11% XRP/HKD-7.03%

XRP/HKD-7.03%編者按:本文來自鏈聞ChainNews,撰文:AndrewKang,加密資產風險投資家、市場分析師,翻譯:盧江飛,星球日報經授權發布。由于加密貨幣市場存在基于代幣的自動化做市商,他們設計的業務運營模式可能會造成流動性「黑洞」,這個「黑洞」能從四面八方吸收資產,比如中心化交易所、去中心化交易所、冷存儲庫等等,最終讓AMM賺得盆滿缽滿。下面,就讓我來給大家談談這個問題。首先,我們需要了解加密貨幣市場流動性有一個反饋回路:交易量?做市商利潤?專用于做市商的資本?流動性?點差收窄?重復鏈聞注:點差是買入價與賣出價之間的差價。買入價和賣出價的價差越小,對于投資者來說意味著成本越小。從這個反饋回路中,我們發現:流動性自己產生流動性。對于任何一個市場,這個反饋回路都是如此,包括中央限價訂單簿交易和集合流動性模型:

Beosin:SEAMAN合約遭受漏洞攻擊簡析:金色財經報道,根據區塊鏈安全審計公司Beosin旗下Beosin EagleEye 安全風險監控、預警與阻斷平臺監測顯示,2022年11月29日,SEAMAN合約遭受漏洞攻擊。Beosin分析發現是由于SEAMAN合約在每次transfer函數時,都會將SEAMAN代幣兌換為憑證代幣GVC,而SEAMAN代幣和GVC代幣分別處于兩個交易對,導致攻擊者可以利用該函數影響其中一個代幣的價格。

攻擊者首先通過50萬BUSD兌換為GVC代幣,接下來攻擊者調用SEAMAN合約的transfer函數并轉入最小單位的SEAMAN代幣,此時會觸發合約將能使用的SEAMAN代幣兌換為GVC,兌換過程是合約在BUSD-SEAMAN交易對中將SEAMAN代幣兌換為BUSD,接下來在BUSD-GVC交易對中將BUSD兌換為GVC,攻擊者通過多次調用transfer函數觸發_splitlpToken()函數,并且會將GVC分發給lpUser,會消耗BUSD-GVC交易對中GVC的數量,從而抬高了該交易對中GVC的價格。最后攻擊者通過之前兌換的GVC兌換了50.7萬的BUSD,獲利7781 BUSD。Beosin Trace追蹤發現被盜金額仍在攻擊者賬戶(0x49fac69c51a303b4597d09c18bc5e7bf38ecf89c),將持續關注資金走向。[2022/11/29 21:10:04]

Beosin:EthTeamFinance項目遭受到了漏洞攻擊事件簡析:據Beosin EagleEye 安全預警與監控平臺檢測顯示,ETH鏈上的EthTeamFinance項目遭受漏洞攻擊,攻擊合約0xCFF07C4e6aa9E2fEc04DAaF5f41d1b10f3adAdF4通過LockToken合約的migrate函數沒有正確驗證_id和params的漏洞,將WTH,CAW,USDC,TSUKA代幣從V2流動性池非法升級到V3流動性池,并且通過sqrtPriceX96打亂V3流動池的Initialize的價格,從而獲取大量refund套利。共計套利了約1300多萬美元。[2022/10/27 11:49:12]

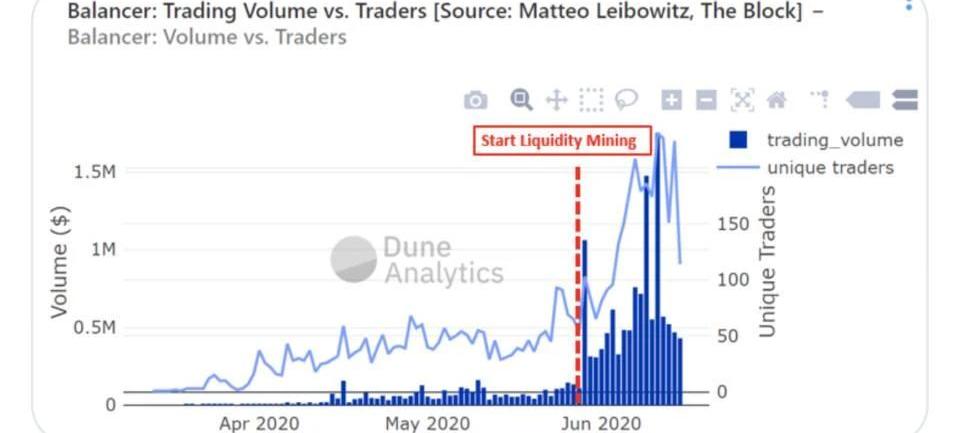

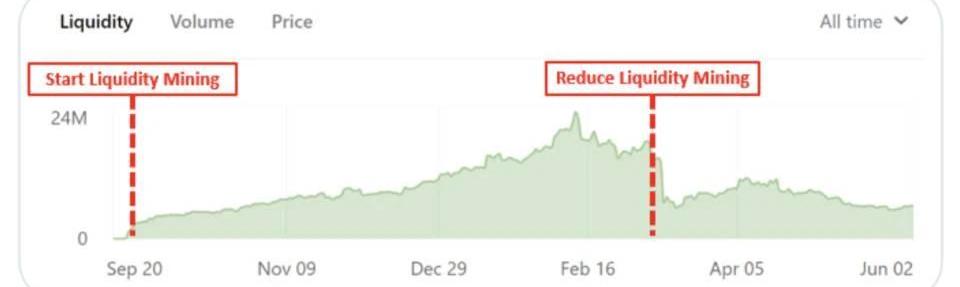

反饋回路:更多交易量?做市商獲得更多利潤?提供更多流動性?點差收窄?為交易者提供更好的定價?交易量會變得更多然而,對于那些剛剛創立的加密貨幣交易所而言,可能需要面臨一個「雞和蛋」的問題,因為交易所成立初期交易量和流動性都比較低。在起步階段,不少加密貨幣交易所都不得不面臨一段「反饋回路」艱難時期。不過,流動性挖礦提出了一種引導網絡效應的新穎機制。簡單來說,流動性挖礦通過代幣獎勵刺激流動性供應,這種方式可以促使流動性蓬勃發展并吸引更大交易量。這里我們列舉兩個成功實施流動性挖礦的例子,一個是Synthetix,他們在實施流動性挖礦之后sETHPool的流動性達到了Uniswap總流動性三分之一的水平;另一個例子是Balancer,在實施流動性挖礦一周之后,其網絡總鎖定價值達到了3000萬美元。

安全團隊:LPC項目遭受閃電貸攻擊簡析,攻擊者共獲利約45,715美元:7月25日,據成都鏈安“鏈必應-區塊鏈安全態勢感知平臺”安全輿情監控數據顯示,LPC項目遭受閃電貸攻擊。成都鏈安安全團隊簡析如下:攻擊者先利用閃電貸從Pancake借入1,353,900個LPC,隨后攻擊者調用LPC合約中的transfer函數向自己轉賬,由于 _transfer函數中未更新賬本余額,而是直接在原接收者余額recipientBalance值上進行修改,導致攻擊者余額增加。隨后攻擊者歸還閃電貸并將獲得的LPC兌換為BUSD,最后兌換為BNB獲利離場。本次攻擊項目方損失845,631,823個 LPC,攻擊者共獲利178 BNB,價值約45,715美元,目前獲利資金仍然存放于攻擊者地址上(0xd9936EA91a461aA4B727a7e3661bcD6cD257481c),成都鏈安“鏈必追”平臺將對此地址進行監控和追蹤。[2022/7/25 2:36:51]

Grim Finance 被黑簡析:攻擊者通過閃電貸借出 WFTM 與 BTC 代幣:據慢霧區情報,2021 年 12 月 19 日,Fantom 鏈上 Grim Finance 項目遭受攻擊。慢霧安全團隊進行分析后以簡訊的形式分享給大家。

1. 攻擊者通過閃電貸借出 WFTM 與 BTC 代幣,并在 SpiritSwap 中添加流動性獲得 SPIRIT-LP 流動性憑證。

2. 隨后攻擊者通過 Grim Finance 的 GrimBoostVault 合約中的 depositFor 函數進行流動性抵押操作,而 depositFor 允許用戶指定轉入的 token 并通過 safeTransferFrom 將用戶指定的代幣轉入 GrimBoostVault 中,depositFor 會根據用戶轉賬前后本合約與策略池預期接收代幣(預期接收 want 代幣,本次攻擊中應為 SPIRIT-LP)的差值為用戶鑄造抵押憑證。

3. 但由于 depositFor 函數并未檢查用戶指定轉入的 token 的合法性,攻擊者在調用 depositFor 函數時傳入了由攻擊者惡意創建的代幣合約地址。當 GrimBoostVault 通過 safeTransferFrom 函數調用惡意合約的 transferFrom 函數時,惡意合約再次重入調用了 depositFor 函數。攻擊者進行了多次重入并在最后一次轉入真正的 SPIRIT-LP 流動性憑證進行抵押,此操作確保了在重入前后 GrimBoostVault 預期接收代幣的差值存在。隨后 depositFor 函數根據此差值計算并為攻擊者鑄造對應的抵押憑證。

4. 由于攻擊者對 GrimBoostVault 合約重入了多次,因此 GrimBoostVault 合約為攻擊者鑄造了遠多于預期的抵押憑證。攻擊者使用此憑證在 GrimBoostVault 合約中取出了遠多于之前抵押的 SPIRIT-LP 流動性憑證。隨后攻擊者使用此 SPIRIT-LP 流動性憑證移除流動性獲得 WFTM 與 BTC 代幣并歸還閃電貸完成獲利。

此次攻擊是由于 GrimBoostVault 合約的 depositFor 函數未對用戶傳入的 token 的合法性進行檢查且無防重入鎖,導致惡意用戶可以傳入惡意代幣地址對 depositFor 進行重入獲得遠多于預期的抵押憑證。慢霧安全團隊建議:對于用戶傳入的參數應檢查其是否符合預期,對于函數中的外部調用應控制好外部調用帶來的重入攻擊等風險。[2021/12/19 7:49:04]

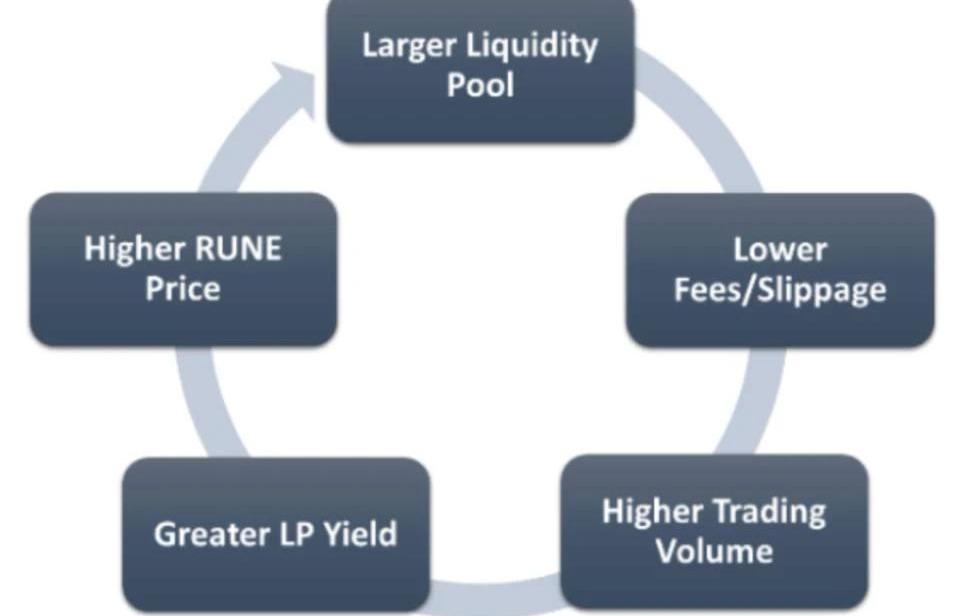

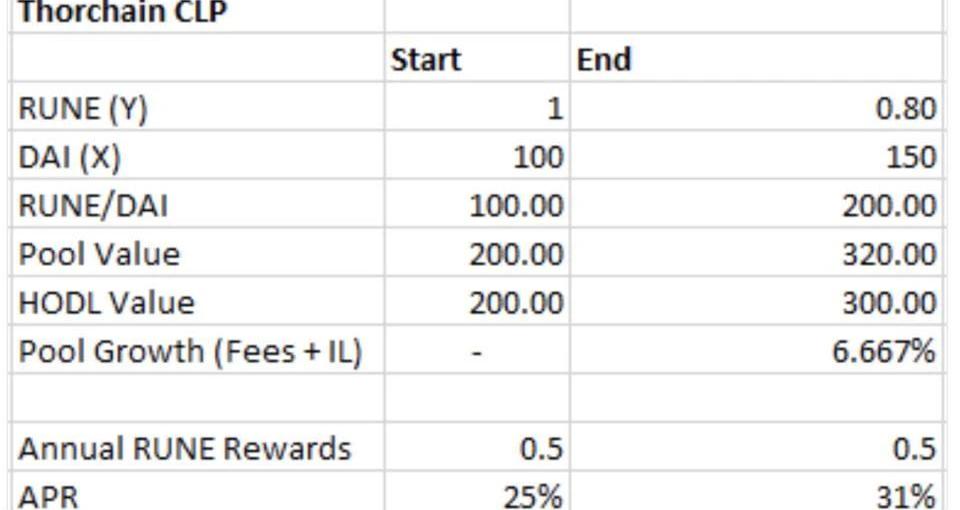

現在我們再分析另一個情況下自動化做市商設計的流動性「黑洞」模式,即:如果在流動性池內的中心資產是網絡原生代幣,又會發生什么情況?舉個例子,ETH是所有Uniswap交易市場的中心資產,想象一下,如果Uniswap推出自己的網絡代幣并取代ETH,會發生什么情況?事實上,Bancor和Thorchain已經開始采用這種運作模式了:在Bancor,每個流動性池內的資產都是ERC-20代幣,但是需要擁有或抵押網絡原生代幣BNT才能獲得;在Torchain,每個流動性池內的資產包括了比特幣、以太坊、以太坊經典、ERC-20代幣,但同樣需要擁有或抵押網絡原生代幣RUNE才能獲得。在這種情況下,如果我們繼續套用流動性挖礦模式,事情可能會變得很瘋狂。因為如果對這些流動性池實施流動性挖礦策略,就必須首先擁有或抵押網絡原生代幣,而這些代幣價值占到每個流動性池資產規模的50%。一旦購入RUNE或BNT,這些代幣的價格就會上漲,也意味著網絡資金池也會越來越深,流動性自然就變得越來越強,也會吸引更多交易者。

上圖是一個以RUNE代幣為例的反饋回路:流動性池越大?手續費用就會越低?交易量變得更高?流動性挖礦收益更大?推動網絡原生代幣RUNE價格更高?流動性池價值變得更大需要說明一點的是,我所描述的是極端情況下的流動性反饋回路,那么隨著價格上漲,流動性挖礦還會帶來些什么呢?答案是:流動性挖礦收益。當價格上漲、流動性池更深、收益率推高這種良性反饋回路形成之后,就會讓所有加密資產陷入到這個「黑洞」里。

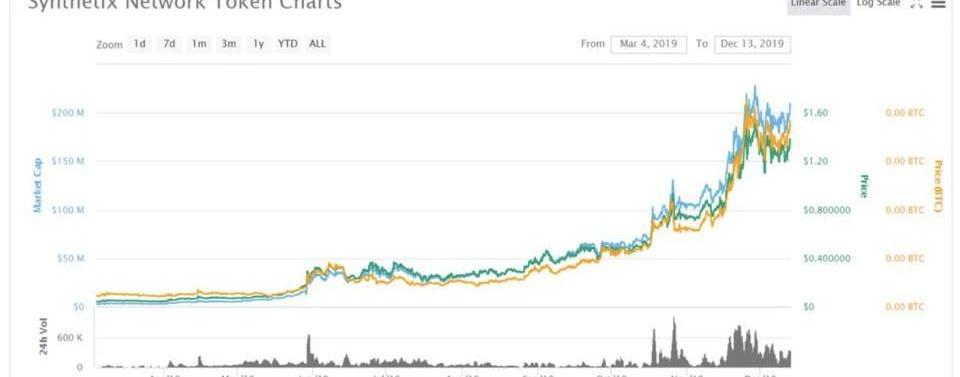

現在,如果我們考慮市場反身性特點,就會發現這個「黑洞效應」影響巨大。因為只要人們希望原生代幣的流動性挖礦收益更大,就會購買更多原生代幣,繼而推動代幣價格上漲,就像創造了一個能「自我實現」的預言。而這,就是為什么SNX代幣在短短九個月時間價格上漲50倍的原因。

大多數人沒有意識到的是,Uniswap和Balancer的大部分交易額都來自于套利交易,而不是流動性池,然而套利交易不會讓流動性池受益,只會讓礦工獲利。當然,由于費用較高,持續流動性池也會使得流動性池從套利交易中獲得更多價值。最后要說一點的是,市場反身性會在另一個方向上反轉,但其最終目標還是要讓流動性黑洞創造一個池,充當不可滲透的流動性護城河。

編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。區塊鏈有一大殺手級應用可能被我們忽略了,那就是在虛擬世界不斷去實驗各種“永動機”,然后通過人們一段段貪婪恐懼周期將其證偽.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,貌似這兩年幣圈的融資項目里,很少能再看見融上億美元市值的大盤項目了,而2017年某些挖了坑之后就不知道是.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:問道,Odaily星球日報經授權轉載。一個月前,吳忌寒預設了“詹克團可能采取的破壞行動”,如今得到了部分驗證.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐如果比特幣是一名學生,考慮到它的年齡,你可以把它想象成已經上了中學。或許,比特幣剛剛進行了第一次測試,根據摩根大通的說法,測試結果“大多是積極的”.

1900/1/1 0:00:00有目共睹,DeFi市場承受住了今年的“312風暴”,并繼續保持增長,相比而言,其他的加密貨幣市場略為平淡。這種新的金融格局對以太坊的影響可能要比IC0的影響大得多.

1900/1/1 0:00:00