BTC/HKD+1.96%

BTC/HKD+1.96% ETH/HKD+4.8%

ETH/HKD+4.8% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+6.33%

ADA/HKD+6.33% SOL/HKD+4.05%

SOL/HKD+4.05% XRP/HKD+3.73%

XRP/HKD+3.73%一、前言

寫這篇文章緣由,可以追溯到之前看的兩本書和最近爆的兩顆“雷”。兩本書,一本是昨天剛剛讀完的張五常先生的《經濟解釋》,一部科學客觀且解釋力極強的經濟學著作;另一本是希夫父子的《小島經濟學》,一本通俗易懂的經濟學入門讀物。兩顆“雷”,一顆是本周兩次熔斷的“美股之雷”,另一顆是跟隨下跌60%的“比特幣之雷”,二者都對全球經濟帶來了巨大而深遠的影響。在之前的文章《比特幣價格,道瓊斯指數和美國總統任期》中,我發現并分析了比特幣跟美股和美國總統任期的高度正相關性,打破所有幣圈礦圈的“周期迷信”,找到了比特幣價格周期性表現的根源在于美國總統上任后的經濟政策。因此要想知道未來比特幣的價格,必須要判斷整個全球經濟的形勢,要想推斷未來經濟的發展和可能出現的危機,必須深入到更底層的本質,才有可能得出有解釋力、預測力的結論。這就是本文的主要目的。

二、什么是財富

借用《小島經濟學》的故事做一些調整:假設一群人生活在一個封閉的小島,魚作為唯一的食物來源,人們一開始僅靠捕魚為生,那么魚在這個島上就是真正的“財富”。每個人捕魚水平不一樣,有的人很聰明發明了漁網,有的人力氣大用漁網一次可以補很多魚,于是有了分工整體生產效率提升。后來魚越來越多每天吃不完,也就是“財富”有了“結余”,這時有人開始經營倉庫,可以儲存魚留著以后吃。再后來家家戶戶存的魚越來越多,隨著分工的明確,物質資料越來越豐富,有的人用100條魚換取別人蓋好的一棟房子,諸如此類的交易越來越頻繁,人們發現直接用魚搬來搬去交易很不方便,人們需要便于攜帶、容易分割、狀態穩定的替代物,從特殊的石頭,到貝殼,再到特殊的金屬;后來人越來越多,在部落與部落的競爭和交易下有了領導管理者和信用的意識,于是部落領導者發明了紙質的魚券,更便于攜帶和交易,并且承諾一張魚券隨時可以兌換倉庫里的一條魚,從此貿易更加的發達,推動生產力進一步發展。故事說到這里大家就能明白“貨幣”是怎么產生的,但應該更深入的思考什么是“財富”,“貨幣”和“倉庫”?準確的說,“魚”是財富,“貨幣”只是財富的存儲載體和計量單位。延續張五常先生《經濟解釋》中的看法,財富是資源,資源是“缺少的”,因而產生需求、交易、競爭。三、財富需要儲存和計量

數字資產量化算法交易投資公司Hilbert Group就2220萬瑞典克朗貸款融資達成協議:金色財經報道,數字資產量化算法交易投資公司Hilbert Group就2220萬瑞典克朗貸款融資達成協議,總部位于馬耳他的加密貨幣和金融科技家族辦公室Red Acre Ventures參投,該投資公司還將定向增發價值570萬瑞典克朗股票,因此可以募集總額為3340萬瑞典克朗(約合322萬美元)的資金。

Hilbert Group是一家專注于數字資產市場量化算法交易策略的投資公司,目前已在瑞典納斯達克First North上市,涉及區塊鏈技術投資、市場數據和鏈上分析,主要業務是對其算法量化交易基金進行資產管理。(accesswire)[2023/2/15 12:07:05]

小島捕魚的故事我們可以知道,交易創造財富,財富也需要積累和計量。《經濟解釋》中張五常先生提出了一個“倉庫理論”,說的是財富的積累需要倉庫,人的生命是有限的,倉庫可以讓財富延續下去,房子、股票、收藏品、貨幣都是不同形式的“倉庫”。關于“貨幣”,張五常先生的看法是“貨幣的目的是便于交易,因此價格要相對穩定”。回到現實中,我認為財富的積累和交易往往是融為一體的,比如你手里有100萬現金用于在未來某一時間購買一輛車,此時“現金”既實現了財富的“儲存”又實現了““計量”。同時在“倉庫理論”中,對“倉庫”的分類僅從倉庫數量無限和有限以及倉庫本身是否有租值的角度進行了區分,簡單列舉了房子和收藏品等幾種“倉庫”,但是這兩個維度并不能涵蓋現實生活中所有倉庫的全部特性。因此我重新梳理了現實存在的“倉庫”類型,并提出了“區塊理論”。四、區塊理論

1.“區塊”定義

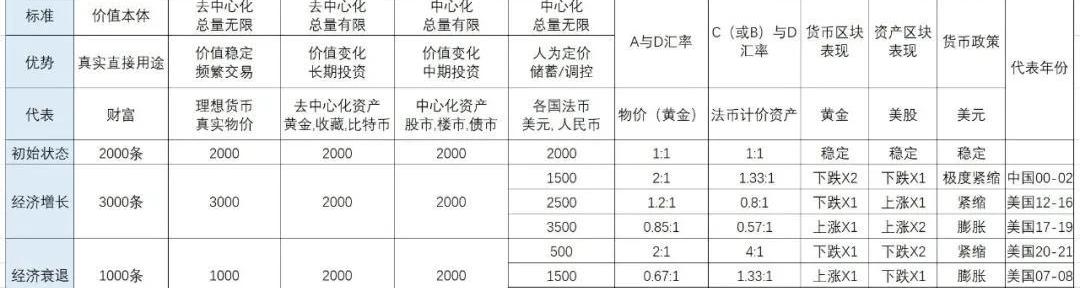

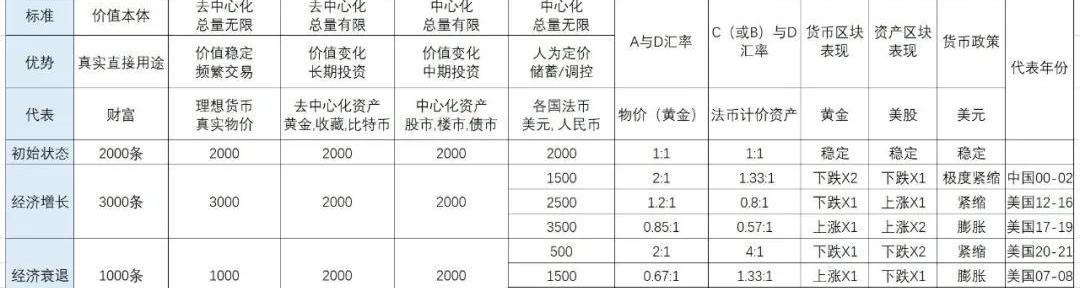

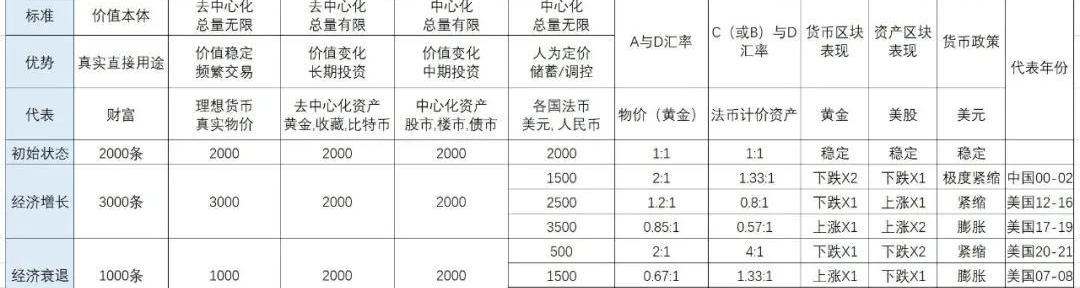

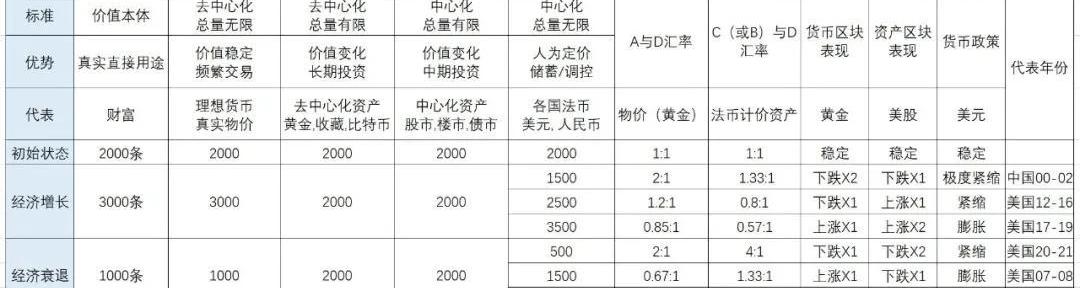

“區塊”一次來源于比特幣技術中的Block,本來是指記錄交易的數據每隔10分鐘左右打包成一個數據塊,這個不可篡改的數據塊是財富積累和交易的證明。因此我引用區塊的概念到廣義的財富領域,用于定義財富儲存和交易的載體。我們將載體根據總體數量是否有限以及供應發行機制是否中心化分為四大類,去中心化貨幣區塊,去中心化資產區塊,中心化資產區塊,中心化貨幣區塊,我先放上最重要的一個表格——財富區塊表,然后慢慢解釋:

我們將市場上的“資產”進行了重新劃分,即“財富”和積累并計量財富的“區塊”,繼續以小島捕魚為例,魚就是財富的本體,是人類生存需要的根本資源之一,以宏觀的角度看,“魚”這種財富只會有三種狀態,即“保持不變”,“增加”和“減少”,我們以具體數字量化舉例,初始有2000條,討論增長到3000條或者減少到1000條兩種基本情況。假設每一條魚相同,且都需要一個大小相同的盒子來儲存,這個“盒子”就是“區塊”;“盒子”都是由生產成本和材料局限的,因此在沒有干預的情況下,為了方便交易,應該有多少魚就隨時生產出多少個“盒子”來儲存和交易,也就是“區塊A”類型;當然如果沒有干預,很多生產“盒子”的商家也會競爭來降低成本或者提升收入,比如用更好的材料可以存儲更久,或者用更好的方法壓縮魚使得一個盒子可以放好幾條魚,這種優質的“盒子”往往是有限的,也就是“區塊C”類型;還有一種可能,各個部落都有指定能生產“盒子”的人,交易變得復雜之后,就可能出現某些盒子不用裝魚是“空盒子”在市場上交易,也就是“區塊D”類型。當D出現了風險,人們開始尋找區塊B來長時間保管自己的財富。2.“區塊”分類

Circle將其短期貸款利率從昨天的0.25%降至0%:金色財經報道,分析師Dylan LeClair發推表示,根據Internet Archive數據顯示,在停止從Genesis提款后,USDC的發行商Circle已將其短期貸款利率從昨天的 0.25%降至0%。[2022/11/17 13:17:10]

我們將“魚”和“盒子”映射到現實生活中的“財富”和用于財富儲存和交易的“區塊”,進一步將“區塊”進行歸類:“區塊A”:又稱去中心化貨幣區塊,總量無限,供應發行不受中心化角色影響,價值穩定,利于交易;黃金一度被推動作為這樣的角色,但是黃金本身價值波動很大,而且開采緩慢沒辦法保證財富增長的一一對應,日常小額交易也不方便;后來的白銀,再到掛鉤金屬的紙幣,再到掛鉤紙幣的紙幣,再到無錨的貨幣,再到數字貨幣,人們想了無數的替代品想要找到“區塊A”的最佳選擇。考慮到價值穩定,即一個單位的區塊A需要相對穩定的購買一定量的魚,而人類社會的總財富大趨勢是肯定不斷增長,那么為了實現購買力的穩定,區塊A的總量必須是無限的,而且可以快速動態的跟財富一一對應來調節數量的多少,還不能受個別意志的干預。目前現實世界還沒有一個完美的A類區塊,張五常先生在《經濟解釋》中設想的A類區塊是錨定全球幾十種基礎產品且不受區域限制自由流通的人民幣;持有A類區塊的人們往往是為了實現最基礎和高頻的交易剛需,和部分的儲值目的,獲得市場平均租值。這也符合現實的狀況,有多余財富使往往會以法幣的形式存在銀行,最主流的交易計量的載體是法幣。“區塊B”:又稱去中心化資產區塊,總量有限,供應發行不受中心化角色影響,利于長期投資和規避中心化貨幣區塊風險;包括黃金,收藏品都具備這一類特質,而比特幣由于還處于早期,市場接受度有限,但比特幣本身的特性相比于黃金和收藏品更有優勢;比特幣作為去中心化資產,相比于黃金和收藏品,比特幣通過計算和開源維護整個系統的安全和穩定,開采成本更低,流通成本更低,儲存成本更低。我們知道在沒有干預的情況下,市場一定會向效率更高成本更低的方向進化,因此我們相信比特幣在未來會具有巨大的潛力來替代黃金和收藏品的地位。黃金在也經歷了長時間使用量和開采量不平衡的狀態導致價格的大幅波動,以及無數中心化貨幣和資產危機助推去中心化資產來保證財富安全的共識。比特幣才誕生十年,距離普遍的共識還有非常遙遠的路,但由于他本身特性導致普及成本低,因而會比黃金走完這段路用時更短。“區塊C”:又稱中心化資產區塊,總量有限,利于投資,風險更高,收益更高;市場上的絕大部分金融資產或者說風險資產都屬于這一類,包括股市、房市、債市等,是在人們解決了溫飽有一定儲蓄的情況下,追求高于儲蓄的投資回報而選擇的。資產類區塊與某個財富直接關聯,可以說資產類區塊本身也是一種財富。例如股票直接對應某家公司的收入和知識產權,房產對應了土地和空間的使用權。“區塊D”:又稱中心化貨幣區塊,隱含著武力或法律權力,由權力區域內的擁有者人為定價,利于調控;這類區塊主要是各國發行的法定貨幣,當然也包括組織或個人在自己權利范圍內發行的強制性積分等,其數量、流通等均由發行者自己決定。

Animoca Brands與淡馬錫、博裕資本和CGV達成1.1億美元融資協議:金色財經報道,風險投資公司Animoca Brands周四證實,該公司已獲得由淡馬錫、博裕資本和GGV資本支持的1.1億美元融資。此次融資以發行可轉換票據的形式進行,可轉換票據日后可能轉換為股票。

Animoca表示,該票據的到期日為發行之日起的三年,可以在該日之前的任何時間由票據持有人選擇進行兌換。它將利用新資金繼續為戰略收購、投資和產品開發提供資金,確保流行知識產權的許可,并推進“開放元宇宙”,包括努力為在線用戶推廣數字產權。[2022/9/8 13:17:20]

“參數1”與“現象1”:因為區塊A與真實財富一一對應,參數1代表法幣計價的真實物價變化,而由于黃金被賦予了去中心化貨幣的職能,因而參數1也可以理解為法幣計價的黃金價格變化,現象1就是參數1變化時真實世界的直觀表現,代表了人們規避中心化貨幣風險時的選擇。“參數2”與“現象2”:參數2代表法幣計價的資產類區塊價格變化,資產類區塊是人們滿足基本生活需求和財富結余儲蓄的情況下,為了追求更高回報做出的選擇趨勢;參數2的變化即現象2反映了整個經濟發展情況和趨勢。3.概念區分:

貨幣主要目的是便于財富的交易,因此需要幣值穩定,可分割便于流動,所以總量無限、單位價值穩定的區塊利于提升交易效率降低交易成本。貨幣本身不是財富,是財富的計量單位,貨幣因為不缺少所以沒有租值,即可以理解為理想條件下相同數量的貨幣購買力不變,或相同數量的貨幣不會產生額外收益。資產主要目的是便于財富的積累。投資、儲蓄和消費是一件事,都是用已有的財富作為成本兌換未來的某種需求,資產的總量有限、單位價值可變;資產需要具備增值能力,因而會有下跌的風險,價值會有較大波動,資產具有流通杠桿和借貸杠桿兩大特性,稍后會在杠桿理論介紹。資產本身往往也是財富,有除了交易外的具體用途,例如土地可以蓋房子,房子可以居住,股票可以用來分紅,黃金可以用來做裝飾,比特幣為能源提供流動性。賦予資產以貨幣的功能,就會遇到黃金,貝殼,比特幣幣值不穩定阻礙交易等問題。中心化和去中心化主要在于發行方式是否受人為因素干擾,而通貨膨脹和通貨緊縮是指中心化貨幣D的數量相對于真實財富的比值,而真實財富會有增長和減少兩種情況,對應到資產就會產生6種情況,這也是為什么在市場認為的通貨膨脹時,資產類區塊和貨幣類區塊有漲有跌。我們延續捕魚的例子,初始狀態有2000條魚作為財富,按一定比例用區塊A/B/C/D存儲和計量,一段時間后魚可能增長到3000條也可能減少到1000條,這時的參數1和參數2就是各個財富區塊的變化。如果映射到現實社會,黃金和美股代表了全球的經濟狀態,且都是以美元計價,我們就可以根據參數1和參數2得出現實世界中的變化趨勢。4.重點解釋:

流動性協議Tokemak將引入投票托管代幣accTOKE治理模型:金色財經消息,流動性協議Tokemak在最新一次的社區電話會議中表示,將引入投票托管代幣accTOKE治理模型,以推動協議控制資產(PCA)的發展。另外,Tokemak會在2022年年末支持跨鏈或Layer2。[2022/6/5 4:02:58]

現象1和現象2中的上漲和下跌是相對于初始穩定狀態的變化,而乘以的倍數就是變化的幅度。而在實際情況下,往往是6種狀態中的一種變化到另一種。

最直接的例子,根據黃金和美股的走勢,我們可以判斷美國在17-19年處于經濟增長的通貨膨脹狀態,而進入20年初危機的發生和黃金美股的走勢驗證了美國經濟進入短暫的衰退和緊縮,此時中心化資產從2倍漲幅變成兩倍跌幅,是4倍的下跌效果,剛好也驗證了本周出現的歷史罕見的美股兩次熔斷。我們還可以進一步預測,短期受疫情和多方面影響,整體經濟還處于衰退期,目前各國紛紛出臺的放水政策使經濟如果進入衰退期膨脹狀態,相比于現在的衰退期緊縮黃金將快速上漲,美股緩慢上漲;隨后經濟逐步恢復放水持續進行且效果逐步顯現,美股會進入快速上漲階段。5.避險資產

所謂的避險資產,為了避免歧義,應該說的是避險區塊,至于避的是什么類型的險就要分情況討論:中心化貨幣通貨膨脹:無論是在經濟增長還是衰退期間,去中心化貨幣區塊都會上漲,尤其是在經濟衰退時會快速上漲;中心化貨幣通貨緊縮:資產區塊都會下跌,也就是說這時候中心化貨幣購買力會增強,此時現金為王;根據上表,我們可以判斷在不同情況下,什么樣的財富區塊更適合避險。五、杠桿理論

我們在區塊理論中的財富區塊表將區塊劃分為資產類區塊和貨幣類區塊,資產類區塊包括去中心化資產區塊和中心化資產區塊,由于他們都是總量有限單位價值變化的財富載體,且資產本身也是財富或跟資源直接相關,我將會用杠桿理論來闡述資產類區塊的價值變化和風險來源。1.流通杠桿

舉個股票極端的例子,股票在交易所流通時,發行1萬股發行價1元/股,其中9999股在我手里不動,另外1股在市場上流通交易,那么我左手100元賣出右手100元買進,此時顯示價格應該是100元,市值從1萬元拉到100萬元。但是是不是我手里9999股都能以100元/股賣出拿到999900元現金呢?明顯不可能。房地產其實是一樣的,鏈家上同一個小區有1000個住戶,其中有5個住戶想賣房子,有1個住戶因為急用錢以2萬元/平米價格賣出,顯示此小區最近成交價是2萬元/平米,此時你也來買能買到這個價格么?明顯不一定。可能另外四個賣家不著急出手,掛的價格是4萬元/平米,你要是著急并且一定要現在買,就只能買到4萬元/平米的房子;如果這時候1000戶里有999戶要出售而且都很著急用錢,那在買家不多的情況下就只能報更低的價格,而且會越來越低,低到地板去。現實生活沒有這么極端,但是這個例子就在表明資產類區塊自身因為流通比例不是100%,因此價值帶了流通杠桿,想要上漲不需要提供100%的對應資金,漲得快跌得也快。流通杠桿的另一層含義是會放大供需的不平衡,因為這類區塊并不是所有人都持有也不是持有的所有都流通,所以當短時間內大量新增購買資金出現時會出現價格暴漲,當賣出需求增加購買資金不足時會出現價格暴跌。2.借貸杠桿

以太坊信標鏈網絡總質押量突破1300萬枚ETH:5月24日消息,以太坊信標鏈(The Beacon Chain)網絡總質押量已突破 1300 萬枚 ETH,截止目前為 13,017,076 枚 ETH,驗證者總數量為 388,212 個。按照當前 ETH 價格計算,信標鏈質押 ETH 總價值已超過 250 億美元。[2022/5/24 3:37:19]

《經濟解釋》中重點提到了借貸膨脹,指出歷史上借貸膨脹帶來的危機都會對經濟帶來重創。先舉現實中的例子,08年的次貸危機就是房地產不斷循環抵押,最后杠桿率過高風險來臨時無法還本付息導致的連環危機;17-20年美國股市的飆漲,核心的原因來自股票的回購導致股票價格飛漲,而疫情和石油價格暴跌導致股價暴跌,因而質押的股票價值大幅度減少,借貸杠桿和流通杠桿將下跌放大了數十倍。20年3月的比特幣巨大跌幅,來源于借貸高杠桿,很多人抵押了手中的BTC換出一部分USDT,再用USDT去買BTC抵押換出USDT,以此往復按照60%的質押率扣除手續費,這樣操作下來原本1個BTC大概可以操作成2個BTC,這樣一旦幣價上漲將會獲得相比以前近兩倍的回報;同樣礦機市場也存在借貸杠桿,交易所也有借貸。所有這些借貸杠桿在上漲時帶來超額回報,在下跌時會同樣帶來超額虧損。合適的抵押借貸,可以用于緩解流動性危機,從形式上可以看做將資產類區塊抵押換取貨幣類區塊,由于貨幣類區塊價格穩定,在合適抵押率的情況下抵押的資產區塊大幅下跌也在安全邊際之內。但是如果用抵押出來的貨幣區塊再去購買資產區塊,那就面臨著兩個資產區塊同時下跌的風險。3.借貸杠桿危機

關于借貸杠桿危機,借貸杠桿是加倍透支了自己的財富作為成本以追求超額的回報,帶來資金流入和價格上升的虛假繁榮。危機一方面可能來自自身流動性危機,例如利息過高還不起利息或者合約到期無法歸還本金,另一方面可能來自外部市場的波動使得抵押率不足強制平倉。現實生活中的案例數不勝數,當危機發生泡沫破裂時,損失的是已經積累的財富和未來會創造的財富,因而想要再回到現在這本不該出現的虛假繁榮程度,需要數倍的財富積累。所以現實世界的借貸杠桿危機,都需要相當長的時間才能緩慢恢復,對經濟產生巨大的傷害。六、比特幣的價值

1.美股是過去十年財富配置的必然選擇

最近幾十年全球依舊以美元為結算單位,美國是全球最大的經濟體,過去十年是美國次貸危機后經濟復蘇增長的階段,而美國政府貨幣政策依舊持續放水,根據財富區塊表可知,在這個階段進行財富配置,要想規避美元超發的風險并且獲得更高收益,需要配置以美元計價的資產類區塊。在美國的中心化資產區塊中,為什么是美股而不是美國的房市和債市呢?因為次貸危機后,美國的房地產一蹶不振,美國政府法幣超發的主要路徑也是美股,美股本身也代表著全球最近先進的生產力,因而成為美國經濟的風向標,也成為世界三大泡沫之一,于是人們也更傾向于在財富配置選擇資產類區塊時選擇美股,而不是房產或者債券,數據也印證了這一事實,美國人平均財富配置占比中美股占到28%排資產類區塊第一。2.為什么比特幣走勢不像黃金而像道瓊斯指數?

我們在《比特幣價格,道瓊斯指數和美國總統任期》中提到比特幣的月度K線跟道瓊斯指數的月度K線高度重合,而且波動性存在一定的比例關系,這周的大幅下跌又一次驗證了這個結論。上面提到過去十年的經濟情況下,財富應該更多配置為美元計價的資產類區塊,根據實際情況,美股是最好的選擇,這點在事實上也得到了驗證。而道瓊斯指數是美股的風向標,其中30只成分股總市值超過10萬億美金,幾乎代表了全球最領先的商業企業。因而道瓊斯指數也成為全球經濟的風向標,成為資產類區塊的主要財富配置標的。前文提到黃金被賦予了去中心化貨幣職能,在財富配置時更多會被視為去中心化貨幣區塊。而比特幣作為標準的去中心化資產區塊,又具備以下與道瓊斯指數的相同點:a.都是資產類區塊,具備成熟的流通杠桿和借貸杠桿;b.都以美元計價,美元合規法幣通道,全球資本交易,流動性強;因此,市場在選擇將財富配置為美元計價的資產類區塊時,自然會發現比特幣與美股的相似性,或多或少配置一定的比例,因此比特幣與道瓊斯指數的走勢才如此相像。3.比特幣的短期目標——全球能源科技金融指數

能源、科技和金融產業是全球科技進步的主要力量,資產類區塊本身就是財富,道瓊斯成分股中能源、科技和金融類股票占比超80%,而比特幣與能源、科技和金融產業息息相關:能源方面,比特幣系統本身通過挖礦維持安全和穩定,我們在《算能——計算驅動的第四次科技革命》提到計算是以能源為本位,所以可以認為比特幣映射的是全球分布的能源,并為能源所有者帶來流動性溢價;金融方面,而比特幣本身去中心化特性,在大額跨境交易和匿名安全性上又成為全球金融領域的一大亮點,本身成為一種優質的財富交易載體,同時全球數萬家交易所24H交易,其流動性要超過美股;科技方面,比特幣計算需要高性能芯片,半導體又是推動近50年科技進步的主要力量,比特幣服務器推動ASIC芯片快速發展,率先采用7nm制程,比特大陸也成為臺積電頭部客戶之一。如果將比特幣看作是一家公司的股票,那么這家公司沒有中心化管理團隊和領導者;員工是遍布全球的開發者、礦工、礦機生產商、應用服務商、能源所有者,用戶來自全球;創造的價值包括:為能源所有者提供流動性溢價,為資金安全快速流動提供交易媒介,為法幣弱勢及金融服務欠缺地區提供去中心化普惠金融服務,為全球投資者提供優質的去中心化資產區塊對抗通脹等。道瓊斯30只成分股中,能源、金融、科技類公司總市值5萬億美金,今天的BTC市值約1000億美金,而且作為資產類區塊本身所具備的流通杠桿和借貸杠桿,長期看未來BTC必定會創造更大的價值。4.比特幣的長期目標——規模最大的去中心化資產類區塊

目前比特幣的市值非常小,用戶參與規模也不超過5000萬人,相比于全球70多億人口還有非常大的空間。在財富的區塊理論中,我們提到比特幣作為去中心化資產區塊,相比于黃金和收藏品有非常大的優勢,包括發行成本、流通成本、儲存成本更低,再加上互聯網的普及和年輕人對新金融的認知,比特幣很有希望能逐步超越黃金、收藏品等成為最大規模的去中心化資產區塊。七、理性看待比特幣

最近的學習和思考教會我要理性的看待問題,發現問題的本質,比如我認為:比特幣并沒有所謂的減半周期,這周期性跟美股一樣是來源于全球的經濟情況、貨幣政策和放水頻率;比特幣還不具備貨幣區塊屬性,應該鼓勵競爭幣的出現,一方面比特幣市場規模太小,體量和人群共識與黃金還相距甚遠;另一方面比特幣本身幣值不穩定波動大,交易確認慢都不利于市場交易行為,也許未來可以解決,或者在競爭中被更具備去中心化貨幣區塊屬性的替代;比特幣是一種特定經濟和貨幣條件下財富配置的優質選擇,當然長遠來看經濟增長和法幣超發是常態;比特幣不應該成為個人財富增長的全部來源,更建議通過努力創造并獲得更多財富,然后如果真的認同比特幣價值,可以選擇將一部分財富配置為資產類區塊中的比特幣,不要傾盡全部更不要用借貸杠桿,因為財富區塊表告訴我們遇到黑天鵝會跌的更快;比特幣不是去政府化的自由,是個人認知和選擇自由,不應該以此從事違法和傷害他人的行為,不要一味地反對政府追求自由,自由永遠是有約束的自由;政府也是人組成的,跟公司一樣,會決策失誤會有各種問題,但不要忘記現在的安全穩定和舉世矚目的基建也是這家“大公司”主導實現的,從經濟學上看政府是市場進化效率提升的必然選擇。比特幣是學習經濟學很好的工具,不要偏激的只看奧派經濟學,要多了解凱恩斯、芝加哥、華盛頓等學派的理論,經濟學不是好與不好的價值觀,應該是科學的邏輯可以有解釋力的推斷世事。

Tags:比特幣BTCTOKEETH比特幣在中國能提現嗎安全嗎FCBTCOctane Protocol Tokeneth價格今日行情k線

BTC季度合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEX比特幣季度合約4小時圖:對于行情我從兩個角度來說,一個角度是客觀的走勢狀態以及根據客觀走勢所制定的應對策略.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:TURNERWRIGHT,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自天天鏈訊,作者:LIAN,Odaily星球日報經授權轉載。比特大陸營業執照糾紛一事再起波瀾.

1900/1/1 0:00:00頭條 濟南舜華路派出所:未收到比特兒交易所被盜報案5月16日,有媒體報道稱,“比特兒中國交易所被黑客攻擊并被盜走價值過億的數字貨幣,相關負責人已向濟南市局舜華路派出所報案”,針對此事.

1900/1/1 0:00:00吳說區塊鏈獲悉,中國首家上市的礦機廠商嘉楠科技,5月19日左右其高管與股東股票將解鎖。嘉楠招股書顯示,自招股書發布后180天到期后,董事、股東所持有的普通股將可以出售.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREWSINGER,Odaily星球日報經授權轉載。戲劇界有《等待戈多》,而加密領域也有自己的戲劇:等待機構投資者.

1900/1/1 0:00:00