BTC/HKD-4.12%

BTC/HKD-4.12% ETH/HKD-5.58%

ETH/HKD-5.58% LTC/HKD-4.32%

LTC/HKD-4.32% ADA/HKD-7.42%

ADA/HKD-7.42% SOL/HKD-11.09%

SOL/HKD-11.09% XRP/HKD-6.96%

XRP/HKD-6.96%作者|秦曉峰編輯|郝方舟出品|Odaily星球日報

期權,是2020年加密衍生品賽道的新寵。從CME到OKEx,再到近期的幣安,都陸續入局期權交易。不過,加密期權市場暫時沒有哪位新玩家可以撼動Deribit的「霸主」地位。這家成立于2016年的期權交易所,是全球第一家期權交易平臺。根據Skew數據,Deribit比特幣期權交易量長期占據80%以上的市場份額。近期,Odaily星球日報專訪了Deribit中國區負責人劉曉通,為我們揭開Deribit的神秘面紗,也為期權行業指明新的方向。也歡迎閱讀Odaily星球日報期權系列文章,加深對這一領域的了解:“期權是不會爆倉的期貨”,這是真的嗎?比特幣期權,加密衍生品的下一戰場?我花5000美金買期權,賭比特幣漲到35萬以下為訪談實錄,由Odaily星球日報整理:

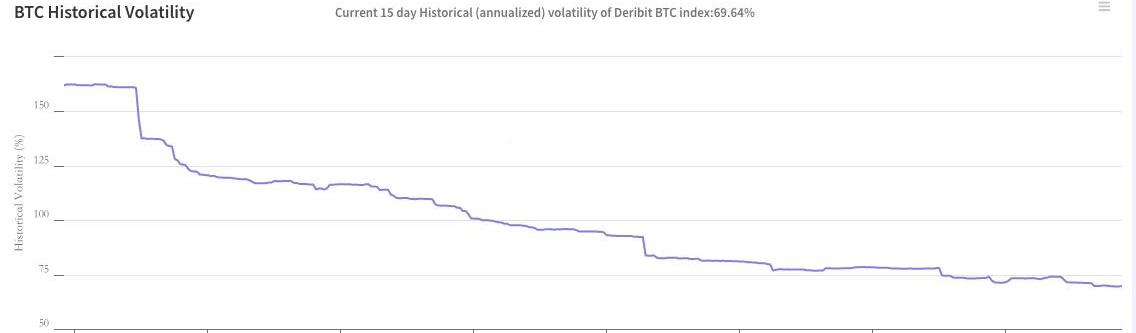

Q1:可能很多讀者對于Deribit交易所并不是很熟悉,能否先請您介紹一下Deribit的發展情況?劉曉通:Deribit衍生品交易所上線于2016年的夏天,由JohnJansen和MariusJansen兩兄弟聯合創立,哥哥John目前也是Deribit的首席執行官。實際上,早在2014年,弟弟Marius就萌發了成立期權交易所的想法。一方面,Marius是最早一批比特幣投資者,有著對沖風險的需求;另一方面,當時加密市場并沒有期權交易,衍生品尚處于一片空白,Marius覺得期權交易所發展前景很大,于是找了有著期權專業背景的哥哥。經過兩年的謀劃,Deribit最終上線。成立初期,Deribit將總部設在阿姆斯特丹。2018年,歐盟通過了《反洗錢5號令》,對交易平臺的KYC認證要求更加嚴苛。但Deribit當時沒有法幣入金通道,又不想讓嚴格的KYC降低用戶交易意愿,最終將運營總部遷往巴拿馬城,只將產品技術部門留在阿姆斯特丹。經過4年的發展,目前Deribit全球團隊約30余人。其中,亞洲市場團隊的5人,分布在北京、上海、杭州、深圳、廣州,服務范圍涵蓋中國大陸、港澳臺地區。我也是Deribit在中國的第一個員工,平常我們的工作也基本上以線上為主,間或線下拜訪一些大客戶。最后說一下我們的業務,目前Deribit提供BTC、ETH的期貨以及期權交易。期貨最高支持100倍杠桿,有到期合約以及永續合約,;根據行權時間,期權有日、次日、當周、次周、當月、次月、季度、次季度、半年,也是目前涵蓋時間最全的期權交易所。Q2:Deribit上線后,有遇到什么難題,又是如何克服的?劉曉通:2016年,Deribit剛成立就上線了BTC期權,但遇到一個很大的問題:基本沒有成交量。首先,期權交易是高度依賴做市商的,當時并沒有足夠的做市商服務;另外,當時的期權市場其實還處于真空,用戶交易需求并不強烈。即便是現在,期權產品在幣圈還是很復雜的,并不像期貨這樣的線性產品一樣受歡迎。我們怎么解決這個問題呢?方法是通過上線永續和期貨合約,通過期貨給期權導流。另外,進行期權市場培育,慢慢地期權交易量就起來了。這也形成了目前Deribit「期權+期貨」的交易格局。用戶在Deribit上交易,期權與期貨保證金互通,可以用期貨去鎖定期權的盈利,也可以對沖期權的風險。Q3:實際上,期貨交易市場也是從2018年之后開始壯大,火幣、幣安也是自那之后開始入局期貨市場。目前Deribit也只有BTC和ETH的期貨交易,既然占有先機,為什么不乘勢做大期貨交易?劉曉通:一個重要的原因是,創始人出身傳統金融,非常保守。他并不希望碰太多小幣種,包括市場普遍認為比較主流的以太坊期貨,還是去年才上線的。期權做市商出身的JohnJansen,風控意識更高。如果上線更多山寨幣合約,對于用戶而言風險性也增大很多,并不符合他的想法。可能傳統金融出來的人風控意識普遍較高,比如BitMex創始人也是出身傳統金融,目前BitMex也僅用BTC結算所有保證金抵押品。Q4:雖然期權有著歐式和美式的行權時間限制,但用戶實際上也可以提前平倉,而關鍵在于期權交易所的流動性是否足夠,Deribit在這方面是如何管控的?劉曉通:流動性方面,我們會有專門的做市商。專門的意思是,他們需要滿足一定的做市商的義務。比如,要求他們周一到周日進行雙邊報價、覆蓋各個行權價,還有其他各種各樣的硬性要求。除了專門的做市商,對于其他專業交易者我們也歡迎來Deribit做市,我們不會限制他們太多,特別是對期權賣方不會進行過多的限制。Q5:根據Skew數據,Odaily星球日報發現,Deribit今年第一季度期權交易量始終占據期權市場80%以上的份額。能不能請您透露一下,Deribit目前注冊用戶數、日活用戶等數據?劉曉通:目前Deribit全球總注冊用戶超過10萬,平均日活躍用戶,大概是4000-5000人;312暴跌之前,平均每天期權交易量接近1億美元,最高超過2.4億美元;經過312暴跌,期權日交易量下滑至5千萬美元。這個數字還是比較真實的,因為我們的目標用戶還是專業投資者,不是散戶——散戶玩期權很容易虧光,所以我們也不會去做一些假的數據量去吸引散戶。Q6:您剛剛提到了Deribit的目標用戶是專業投資者,能否請您透露一下目前的用戶畫像,專業投資者的交易量占比又是多少?劉曉通:第一檔,頭部單月交易量最高可以達到1.5萬個BTC以上,這種屬于做市商級別;大客戶以及機構用戶交易量同樣屬于此類,交易量稍微少點。第二檔,中等用戶,單月交易量在3000-8000個BTC之間,中位數是5000個BTC。第三檔,通過API進行量化的專業用戶,單月交易量一般在300~800個BTC之間。上述三檔以數量級遞增,呈現倒金字塔結構。比如,第一檔是20~30人,第二檔是200~300人,第三檔是2000~3000人。具體數字,暫時也不便透露。Q7:上個季度,Deribit交易量相較于2019年第四季度明顯上升,增量用戶來自哪里?劉曉通:最近的增量,其實主要是因為我們做了大量的市場培育。期權交易所獲客,跟其他一些線性衍生品交易所獲客方式不一樣。如果不做好期權用戶教育的話,很多人不會接觸期權,也就不會交易。所以,我們的主要精力還是放在用戶教育上。另外還有一部分流量,來自礦工套保需求以及對沖風險的需求。Q8:Odaily星球日報觀察到,近期BTC、ETH的歷史波動率持續下降,這意味什么?投資者如何使用隱含波動率以及歷史波動率進行投資?

Axie Infinity開發公司將與Cyber??Kongz合作開發新游戲:金色財經報道,Axie Infinity背后公司Sky Mavis宣布與NFT系列Cyber??Kongz合作,為Ronin區塊鏈創建更全面的游戲生態系統。在公告中,該公司還透露了一款新游戲的開發,但只提供了有關即將開發的游戲的很少細節。然而,SkyMavis業務開發主管Kathleen Osgood表示,新游戲將通過與現有的AxieInfinity體驗集成來實現互操作。根據公告,遷移到Ronin區塊鏈將使Cyber??Kongz通過訪問Ronin的核心游戲社區來擴大其用戶群。

此外Cyber??Kongz將于7月27日推出新NFT系列Genkai,總供應量為 20,000,其中4000個在Ronin上鑄造,其中Mystic Axie持有者可免費獲得該NFT系列空投。[2023/7/25 15:57:59]

劉曉通:歷史波動率的下降,意味著市場趨于平靜,波動幅度減小。回看3月12日、3月13日兩天,那時候歷史波動率可以達到300%~400%,現在每天已經不到100%。隱含波動率,實際上就是一種關于未來預期,帶有很大的猜測成分,而歷史波動率是過去已經發生的事實。其實,做期權本質上就是在猜隱含波動率究竟會不會比歷史波動率高。期權買方,本質上是在賭隱含波動率會大于歷史波動率;期權賣方,本質上是在賭隱含波動率會小于歷史波動率。當最后結果來臨時,就相當于開獎了,證明究竟是誰更大。從統計上來講,歷史波動率通常是小于隱含波動率的,也就是說,期權賣方的獲勝概率更大,這也是為什么很多人愿意做期權賣方的原因。盡管從理論收益來說,期權賣方的收益是有限的,而期權買方的收益理論上是無限的。回到我們的問題上,如何通過隱含波動率和歷史波動率進行投資?我認為,如果當前隱含波動率小于歷史波動率,這個時候適合做期權買方,當然這并不意味著你一定會盈利;當隱含波動率要高于歷史波動率時,如果你要做期權買方,務必三思,因為這時會有溢價,對于買方而言并不劃算。因此,最終選擇做買方還是賣方,還是要取決于市場的情況以及自己的承受能力。Q9:期權價格會最終影響期權行權交易,Deribit目前的價格指數是如何設計的?劉曉通:Deribit之前的價格指數是根據8家交易平臺的現貨價格來決定的,各家權重一樣,分別是:Bitfinex、Bitstamp、Bittrex、Coinbase、Gemini、Itbit、Kraken、LMAXDigital。可能很多人發現,我們并沒有選擇幣安以及其他大型交易所。這是因為他們都是USDT交易所,我們的期權以及期貨都是USD為計價單位,并且USDT和USD之間經常出現溢價,所以我們最終選擇USD交易所作為價格指數的參考來源。而現在,我們又將Bitfinex的價格權重降為零了,最重要的原因就是Bitfinex比特幣價格經常不準,也會出現溢價情況。

Zodia Custody與SBI Digital Asset Holdings建立合資企業:金色財經報道,加密資產服務提供商Zodia Custody Limited與SBI Digital Asset Holdings Co.,Ltd.宣布他們已達成最終協議,在日本成立合資企業。該合資企業將作為日本的加密資產托管人,面向機構客戶。該合資企業由SBI DAH持股51%,Zodia Custody持股49%。Zodia Custody作為渣打銀行的子公司并得到NorthernTrust的支持,SBI DAH是一家在SBI Holdings旗下監督和運營數字資產相關業務的公司。[2023/2/3 11:45:40]

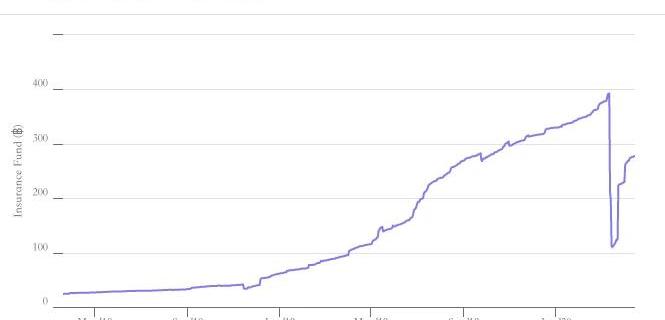

Q10:目前Jex平臺上有5種期權,Deribit會考慮上線小幣種期權嗎?關于未來期貨市場發展,Deribit又有什么新的規劃?劉曉通:期權方面,目前的期權結構已經很完整,是市場上期權時間范圍最全的交易所了。應該不會再擴展年度期權,因為交易需求也沒那么大。另外也應該不會再考慮上線小幣種期權,因為深度太差,流動性不足。再者就是合約市場,接下來會有兩個發展方向:一是有可能上線LTC雙幣種合約;二是上線與期權數據相關的線性合約產品——基于BTC期權隱含波動率的VIX指數永續合約。眾所周知,芝加哥期權交易所曾上線市場波動率指數VIX,用以衡量標普500指數期權的隱含波動率。在期權交易中,隱含波動率通常代表著對市場未來風險程度的預期,因此VIX往往被看作是風向標,高VIX意味著恐慌情緒的蔓延,VIX指數也被稱為「恐慌指數」。我們正在考慮效仿CBOE,開發一個基于BTC期權隱含波動率的VIX指數永續合約,這是一種很好的風險對沖手段。不過,這里面的開發難度和風險也很大,尤其是對于交易所而言。就拿前段時間的美股暴跌來說,標普500暴跌,VIX指數大幅上漲,突破歷史新高,VIX空頭發生穿倉,交易所就需要賠錢。而在加密市場,不存在發生穿倉,還要穿倉用戶去進行賠錢的情況,最后買單的要不然就是交易所,要不然就是盈利用戶。從Deribit的角度來說,我們是不會讓盈利用戶均攤穿倉損失的,而是用過保險基金進行彌補。所以,短時間內BTC的VIX指數合約可能還上不了,但我們正在考慮,有可能先上VIX指數,之后再考慮上合約。Q11:你剛剛提到Deribit的保險基金,這些保險資金來源是什么?312暴跌對保險基金造成什么影響?如果保險基金用完了會發生什么情況?劉曉通:首先說說我們為什么設置保險基金。期權交易涉及到買方和賣方,很多期權賣方為了對沖風險,也會選擇買入期權。如果我們采取盈利用戶均攤的模式,對于期權組合交易員來說無疑是一個災難。我們并不想這樣去傷害用戶,因此我們不會分攤穿倉損失,這就是保險基金設置初衷。關于保險基金的來源,主要是期貨以及期權用戶的清算費用。只要你觸發了風控讓系統進行清算,我們就會從中抽取0.4%的清算費用充入保險基金。

谷歌云推出托管的區塊鏈以太坊節點:金色財經報道,谷歌云公布了它的區塊鏈節點引擎,這是一個以太坊為起點的托管服務。微軟的Azure是第一個提供這種服務的,AWS在2019年推出其版本。谷歌云計算集團最近表示,它將通過與Coinbase的交易接受一些Web3公司的加密貨幣支付,并在1月成立了一個專門的數字資產團隊。

關于該領域的節點供應商,除了AWS和Azure等大品牌外,還有幾個web3供應商在該領域占主導地位。它們包括Alchemy、Blockdaemon、Chainstack、Coinbase Cloud、ConsenSys的Infura和Quicknode。(ledgerinsights)[2022/10/28 11:50:25]

今年312暴跌前,Deribit的保險基金一度接近400個BTC,后來跌到100多個,看起來損失了380多個BTC。但實際上,真實的損失更大。在這次暴跌中,為了給用戶增加信心,Deribit還拿出了500個BTC充入保險基金。如果沒有補充這500個BTC,保險基金當時可能就直接歸零了,盈利用戶利益也會受損。好在,保險基金最終挺過了難關,目前也恢復到接近300個BTC的水平。即便是保險基金最后沒錢了,Deribit也會一直補貼下去。Q12:我觀察到的一個現象是,期貨從最開始的幣本位發展成如今的穩定幣本位。以此類推,未來期權會不會也有穩定幣作為保證金和計價單位的可能性?劉曉通:用幣本位做保證金,是一種妥協的折中的辦法。一方面,用比特幣可以避免一些監管問題;另一方面,目前幣圈的穩定幣最具流動性的就是USDT,但我們比較擔心它的風險,所以不會采用它。我們寧愿用一個相對來說沒那么穩定的、可能不是最好的方法,但起碼比特幣還有共識。如果未來有一個合規的、流動性好的穩定幣,我們也會考慮用它作為保證金和計價單位。但是,這個可能性比較小。因為如果真的是很合規的話,那就會遭受各種各樣的監管,比如KYC更加嚴苛,這其實就與加密貨幣的宗旨背道而馳了。所以我個人感覺,用BTC作為保證金的格局,可能會一直存在,并且長期存在。Q13:傳統的期權交易市場規模非常龐大,但目前加密市場期權的總體交易量仍然是偏小的。即便Deribit日均1億美元的交易額,與比特幣期貨相比仍然是小巫見大巫。出現這種情況的原因是什么?您怎么加密看期權市場未來的發展?劉曉通:主要是因為幣圈的用戶,他們普遍的特征是IT技術不錯,但是金融知識相對來說比較匱乏。另外,期權的認知門檻相對來說比較高,所以目前整個期權市場還處于一個很自然增長的階段。再加上近期的大跌,對于整個市場交易信心也產生了負面影響,也影響了現在期權的發展。不過,我個人還是非常看好期權市場未來的發展,不然我也不會來做期權了。如果以傳統市場作為參考的話,傳統市場期權交易量是底層資產的交易量的10倍以上。從這點來說,我覺得加密期權交易量還會有很大的增長空間,我也愿意相信并希望能有這樣一個大的發展。

美聯儲縮表將“全速前進”:8月30日消息,美聯儲在本周將加大縮表的力度,這意味著美聯儲將開始拋售近三年前開始積累的國庫券。根據其縮表計劃,美聯儲將把每月到期不續的國債和抵押貸款支持證券(mbs)額度上限分別提高到600億美元和350億美元,同時在息票到期額度低于每月上限時,使用3260億美元的國庫券持倉來補充。由于到期息票規模低于新的月度限額,9月份將首次減持國庫券。美聯儲的投資組合中有436億美元的國債將于9月到期,這意味著美聯儲還需要減持164億美元的國庫券。10月份再減持136億美元。這將是2023年9月之前最大規模的減持。[2022/8/30 12:56:43]

美股三大指數集體低開 區塊鏈概念股走低:8月19日消息,美股三大指數集體低開,道指下跌0.47%,納指跌1.03%,標普500指數跌0.6%。區塊鏈概念股走低,Marathon Digital跌8%,Coinbase跌8%,Micro Strategy跌7%。加密貨幣普遍走軟,比特幣和以太坊均出現大跌。[2022/8/19 12:36:29]

Tags:BITDERIBTC比特幣bitmart交易所排名第幾Dark Horse DerivativesRENBTCCURVE價格比特幣最新行情走勢圖

編者按:本文來自加密谷Live,作者:Messari,翻譯:子銘,Odaily星球日報經授權轉載。2020年第一季度是數字貨幣市場歷史上最活躍的一個季度.

1900/1/1 0:00:00這幾天中行原油寶的事情還在發酵,從各個媒體的消息來看,這次在原油寶上虧損的投資者為數就不少,虧損的金額也觸目驚心,還有投資者在賣房還欠款了.

1900/1/1 0:00:00文|王也編輯|Mandy王夢蝶出品|Odaily星球日報 短短48小時,黑客讓dForce團隊真切地體會到了“失而復得”的美好.

1900/1/1 0:00:00作者:NEST愛好者_DW1987最近有人因為312DeFi事件開始批判去中心化,有點像吃了帶毛豬就罵豬肉垃圾。這些人不去想想事情的根源,是屠夫沒有剃好毛呢,還是豬肉本身就不值一試.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:SlyGryphon,譯者&校對:IANLIU&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00“DeFi平臺不作惡,奈何扛不住黑客太多。”繼4月18日Uniswap被黑客攻擊損失1278枚ETH之后,4月19日上午8點45分,國產DeFi借貸協議Lendf.Me被曝遭受黑客攻擊,據慢霧科.

1900/1/1 0:00:00