BTC/HKD-0.7%

BTC/HKD-0.7% ETH/HKD-2.69%

ETH/HKD-2.69% LTC/HKD-2.45%

LTC/HKD-2.45% ADA/HKD-1.87%

ADA/HKD-1.87% SOL/HKD-2.98%

SOL/HKD-2.98% XRP/HKD-3.43%

XRP/HKD-3.43%編者按:本文來自鏈聞ChainNews,撰文:AlfaBlok,CryptoEspa?ol頻道博主,前微軟員工,編譯:PerryWang,星球日報經授權發布。AMM是DeFi中最紅火的一個領域,其全稱是自動化做市商。Uniswap以雷霆之勢席卷DeFi領域,而像Balancer之類令人興奮的項目則剛剛啟動,這肯定會給該領域帶來很多新機遇。AMM讓用戶可以交換加密資產,例如把DAI換成ETH,且無需通過中心化的交易對手。這與Coinbase、Kraken或幣安等傳統加密貨幣交易所不同,后者在交易中充當了代幣買家和賣家之間的中介。這些公司都是中心化的機構,受到監管、審查和身份控制的影響,而AMM只是一些智能合約系統,不停歇地運行在以太坊等分布式賬本上。鏈聞注:更好了解什么是「自動化做市商AMM」,可以閱讀鏈聞之前的文章:讀懂以太坊DeFi正在崛起的熱門品類:自動化做市商關于AMM具體應用案例:試驗性項目起家,Uniswap如何實現百倍流動性增長?讀透熱門DeFi項目Curve:它為什么重要?為何被「攻擊」?AMM很有意思的一點,是它們需要一部分用戶作為其服務的流動性提供者。流動性提供者承諾把自己的資產對提交給所謂的「資金池」。比如,當你在Uniswap平臺將ETH兌換成DAI,你其實是在用自己的資產與其中的某個「資金池」交易。資金池的費率結構

Solana生態自動化網絡Clockwork完成400萬美元融資:8月30日消息,據外媒報道,Solana生態去中心化自動化網絡Clockwork完成400萬美元種子輪融資,Multicoin Capital和Asymmetric領投,參投方包括Solana Ventures和ElCap Ventures。本輪融資將用于擴大團隊、建立社區和支持與合作伙伴項目的集成。

Clockwork的創始人兼首席執行官NickGarfield在表示,Clockwork可以使開發人員能夠使用Solana驗證器網絡安排重復性任務并自動化鏈上工作流程。(TheBlock)[2022/8/31 12:58:45]

AMM向使用該服務的用戶收取一定的交易費。Uniswap的費率是交易價值的0.3%。這筆0.3%的收費會進入資金池,并分配給為流動性貢獻資金的用戶,按其貢獻比例分配。舉例:資金池A:內有100ETH+10,000DAI75%資金由用戶A貢獻,25%由用戶B貢獻用戶可以與這一資金池互換資產。例如,用戶Z用30ETH兌換3000DAI。這筆交易會產生0.3%的費用,即9DAI。這筆費用從該交易中扣除,9DAI留在資金池中。由于A/B對該資金池分別有75/25的所有權,增加的9DAI會按比例分配。如果該資金池繼續擴大,第三位用戶投入資金,那么費用分配會被進一步稀釋。所以,資金池的規模越大,單個出資者收到的費用就會越少。簡而言之,流動性提供者最后拿到的份額,具體取決于兩大因素:交易額。對流動性提供者而言,交易額翻倍,產生的交易費隨之翻倍;資金池的規模。資金池的規模翻倍,流動性提供者收獲的交易費減少一半。相反,池子規模若縮減到一半,產生的交易費則翻倍。流動性提供者的回報VS屯幣收益

聲音 | IOTA基金會聯合創始人:物聯網與自動化有關,而IOTA與自治有關:IOTA基金會聯合創始人Dominik Schiener最近表示,區塊鏈技術的主要問題之一是可擴展性,比特幣、以太坊和IOTA是現階段唯一的概念證明。“它是不可擴展的——我們仍處于早期探索階段,需要弄清楚哪些可行,哪些不可行。我們需要跨越這個技術鴻溝,以確保這些技術是可擴展的,并為生產做好準備。”他還表示,“物聯網就是關于自動化。IOTA更進一步——它不再是關于自動化,而是自治。我們希望使機器真正實現自主,并自行決定與誰進行交易、支付什么甚至賺錢的決策。”(AMBCrypto)[2019/10/27]

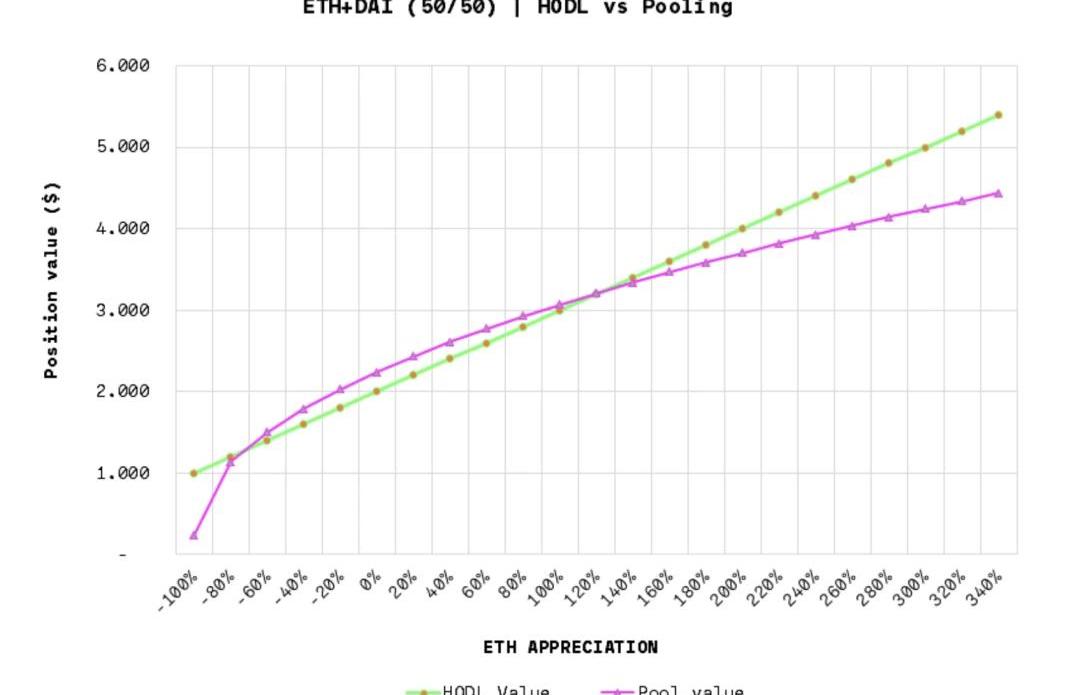

任何人都可以向資金池提供資金,從而參與費用的分配。不過,與簡單的買幣-持幣策略相比,向資金池提供資金并不能保證是一種穩賺的策略。讓我們比較一下兩者的回報,即買入并持有VS向資金池提供資金:

上圖的假定條件:ETH=100DAI,交易費=0.3%,資金池規模=30,000ETH,月交易額=200,000ETH,持有時間=1年。如果在此期間ETH價格下跌超過80%,或上漲超過120%,流動池策略的表現會差于買入-持有策略。在其他情況下,該策略的表現優于價格跟隨策略。以下是另一種圖式,展示池聚/向資金池提供資金與屯幣的對比:

動態 | EvonSys將XRP與數字流程自動化平臺Pega集成:據Todays Gazette消息,EvonSys宣布已將XRP與數字流程自動化平臺Pega集成,加快Ripple的XRP系統與銀行的連接。據悉,思科、可口可樂、美國運通、匯豐銀行、萬事達等全球公司都在使用Pega平臺。[2019/5/7]

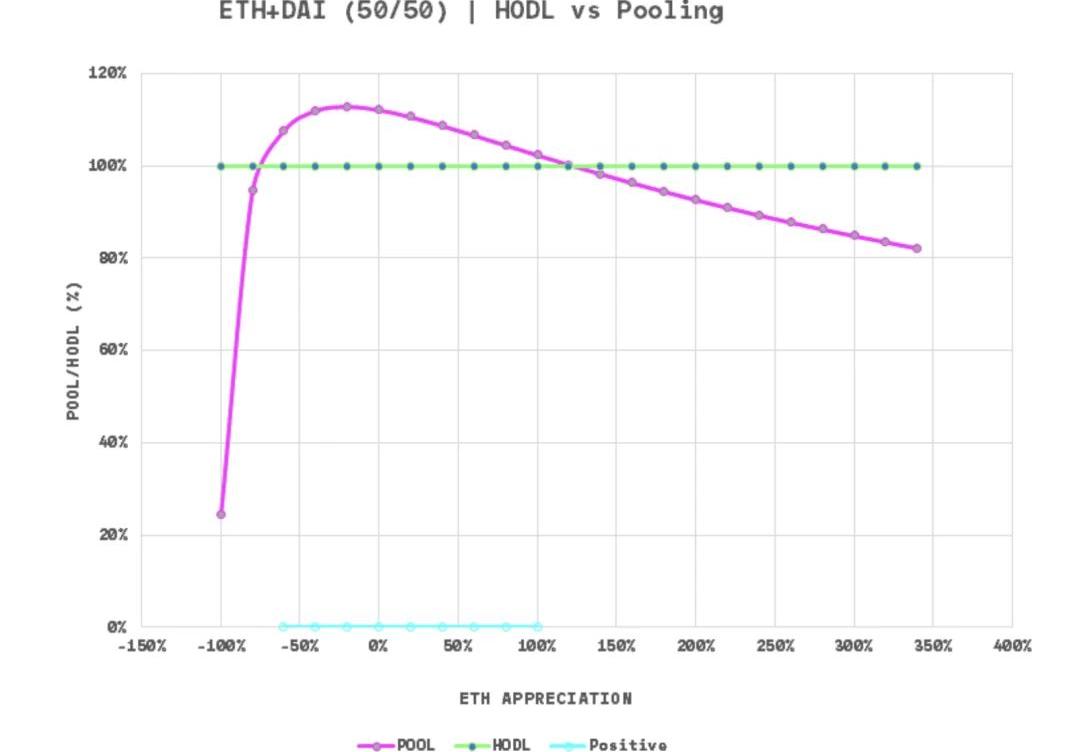

在上圖,Y軸不再以美元計價,而是用池聚頭寸除以屯幣頭寸,得出兩者的百分比差異,超過100%就意味著池聚策略勝出。資金池規模變化所造成的影響

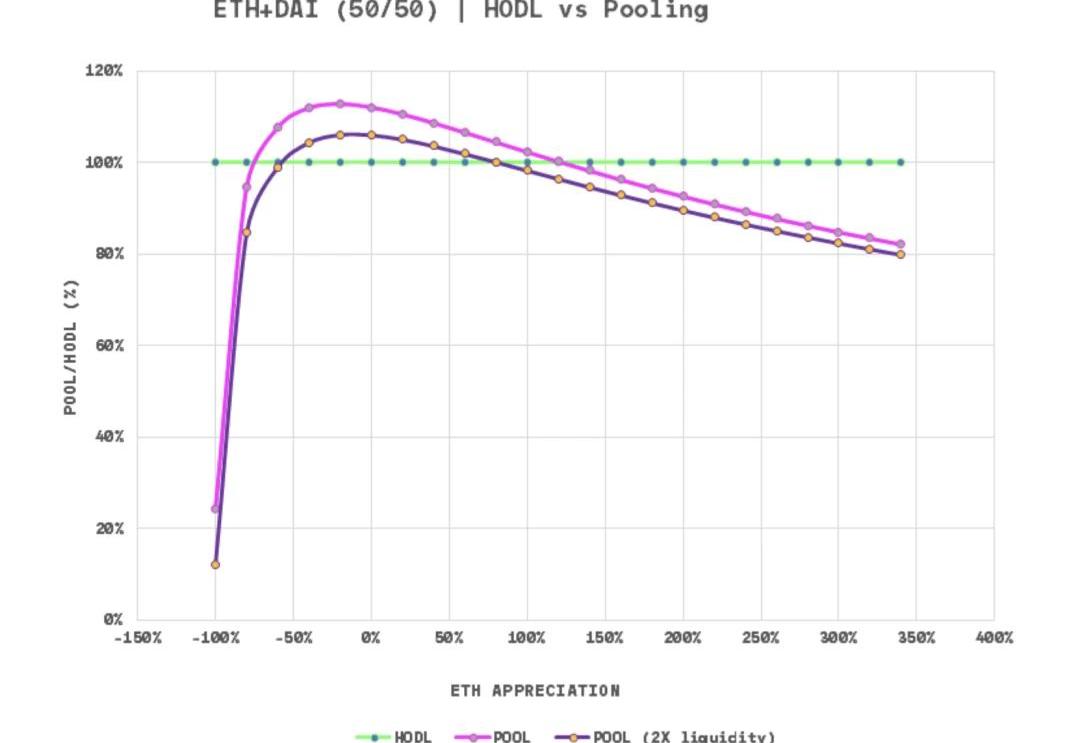

現在我們假設,對資金池貢獻同樣的資金,交易額也不變,只是池里的整體流動性翻倍:

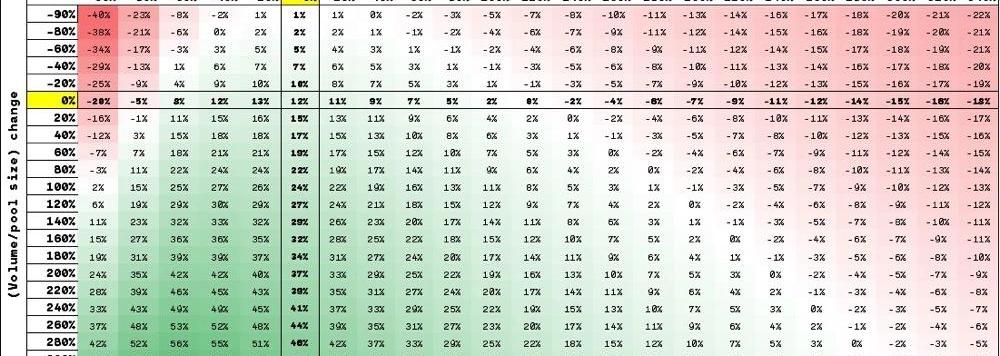

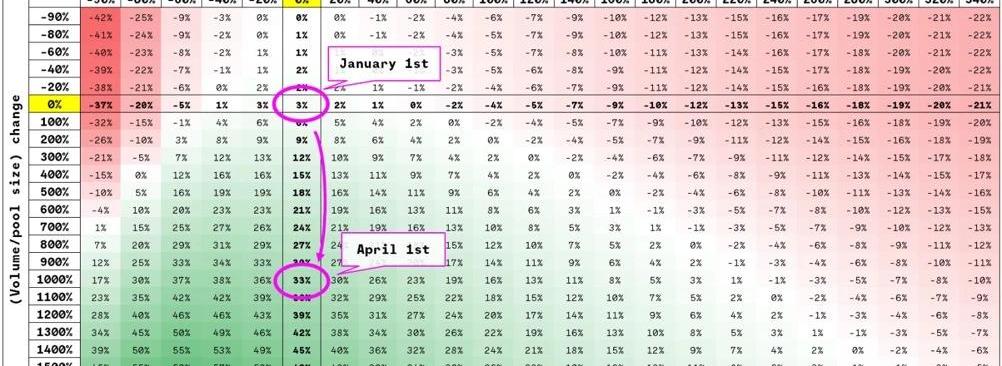

不出所料,池中流動性增大,單個貢獻者拿到的交易費就變少,導致整條曲線下移。這意味著,池聚策略勝出的區間變窄了。原來的區間:-80%到+120%資金池規模翻倍后:-60%到+80%需要留意的是:如果流動性翻倍,而交易額也翻倍的話,那么兩個因素將相互抵消。因此,流動性提供者受到的影響因素其實是:交易額相對于流動性規模的變化。考慮到這一因素,我們把所有因素匯攏到一起,看看池聚vs屯幣的更完整的光譜,包括價格變量vs交易額/流動性變量:

現場 | DFUND管理合伙人楊林苑:市場走向自動化和程序化是必然過程:金色財經現場報道,12月14日,DFUND管理合伙人、風險投資人楊林苑在由金色財經主辦的第五期金色沙龍現場進行了演講。他表示,整個市場正在從人力、手動,慢慢進展到機械化、產品化。他指出,從目前來看,機器占優勢的特征還不是那么完全,因為歷史數據太短,包括很多規則還沒有那么透明和完備,因此人加機器的運營方式,是相對比較靠譜的。但是,他說,在一個快速發展的市場里,如果在有規則,數據、交易的頻繁程度和要處理信息量非常大的情況下,機器一定會做得比人更好,所以整個市場走向自動化、程序化,也是一個必然的過程。[2018/12/14]

%=池聚策略除以屯幣策略的溢價上圖的假定條件:ETH=100DAI,交易費=0.3%,資金池規模=30,000ETH,月交易額=200,000ETH,持有時間=1年。資金池的規模和交易額的歷史演變

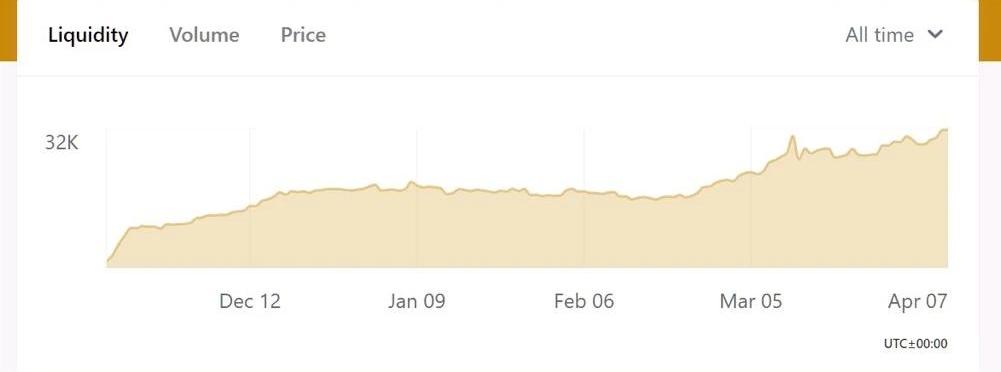

從前面的分析可以清晰的看到,我們不僅需要觀察資產價格的變化,還需要關注資金池規模和交易額的變化趨勢。幸運的是,Uniswap提供了有關資金池和交易額的信息:https://uniswap.info/。DAI-ETH池流動性的歷史變化先看過去幾個月流動性的演變:

EOSIO Scholar Testnet成功執行社區首次自動化BIOS BOOT:4月18日凌晨,EOSIO Scholar Testnet測試網已順利完成了整個社區測試網絡第一次自動BIOS BOOT流程,所有的步驟均由Shell腳本自動完成。目前已成功運行EOSIO Dawn 3.0,可以很清晰地看到每個出塊節點的工作情況。該測試網由MEET.ONE聯合 EOS Cannon, EOS Nation, EOSocal四個團隊合作組建,預計在5月4日啟動測試網絡的投票功能。[2018/4/18]

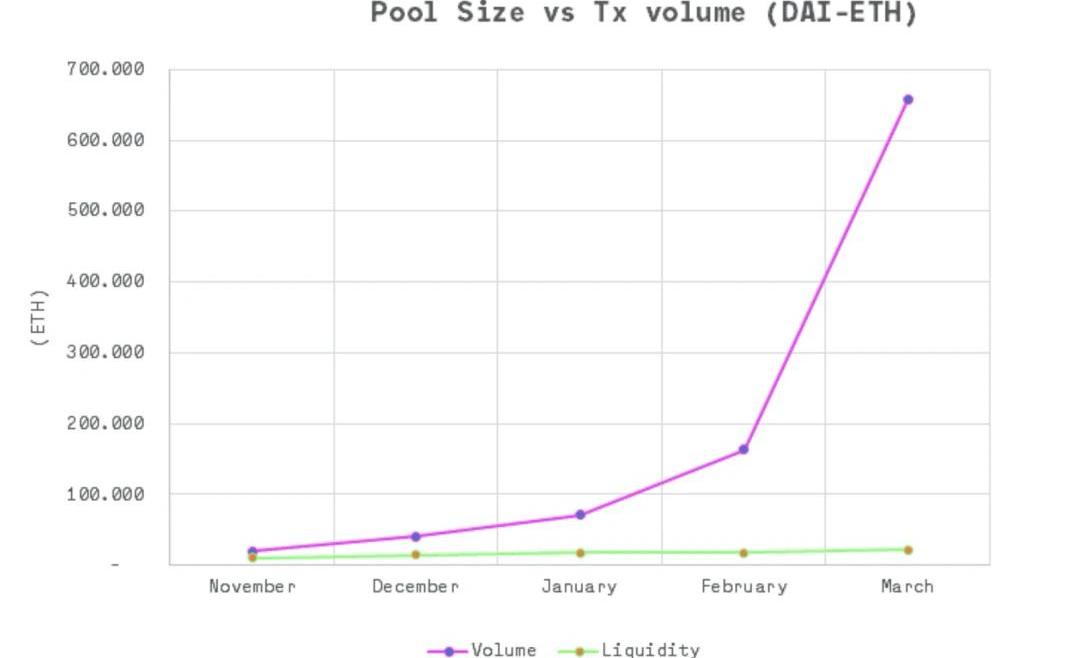

信息來自uniswap.info,截止2020年4月7日去年12月至今年2月中旬,流動性維持在1.6萬ETH左右。此后開始增長,目前達到3.2萬ETH的水平。大約3個月時間,規模翻倍。DAI-ETH交易額的歷史變化我們看看同一時段這一資金池的交易額變化。也就是說,有多少ETH換成了DAI:

該池的規模大約在三個月翻倍,而交易額則幾乎一個月翻一倍!在去年11月至今年2月這一時間段。此后,3月的交易額大爆發。下圖可以看到合并的數據:

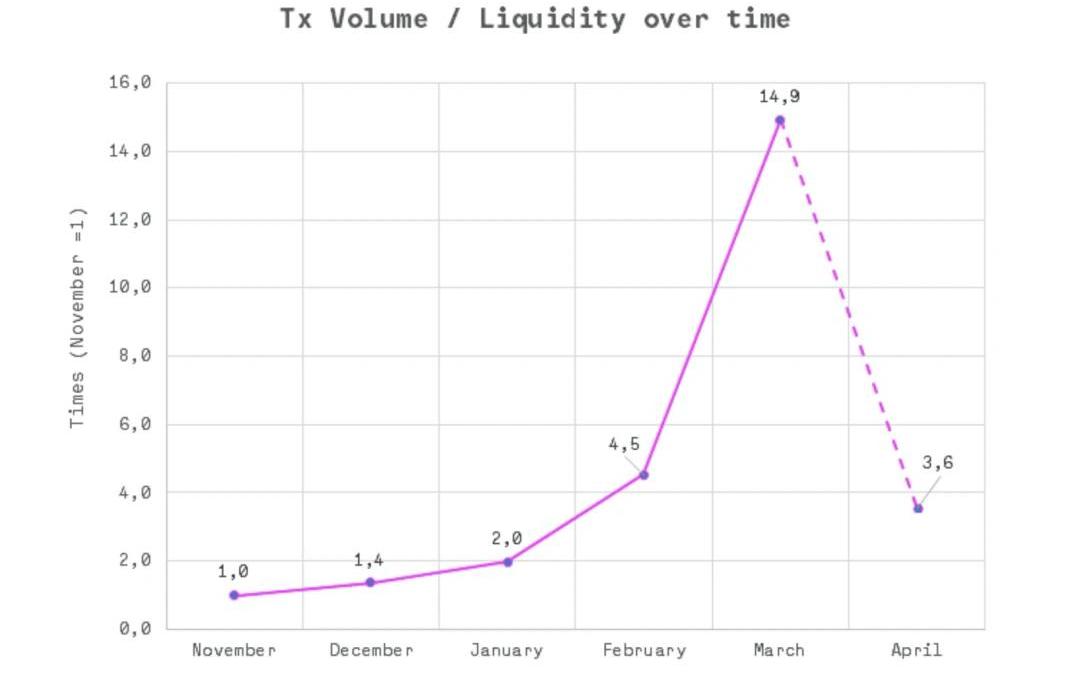

3月的黑色星期四市場巨震,讓走勢圖嚴重扭曲。為了看得更清楚,下面我們做了交易額/流動性的圖,去年11月的比值設為參照點:

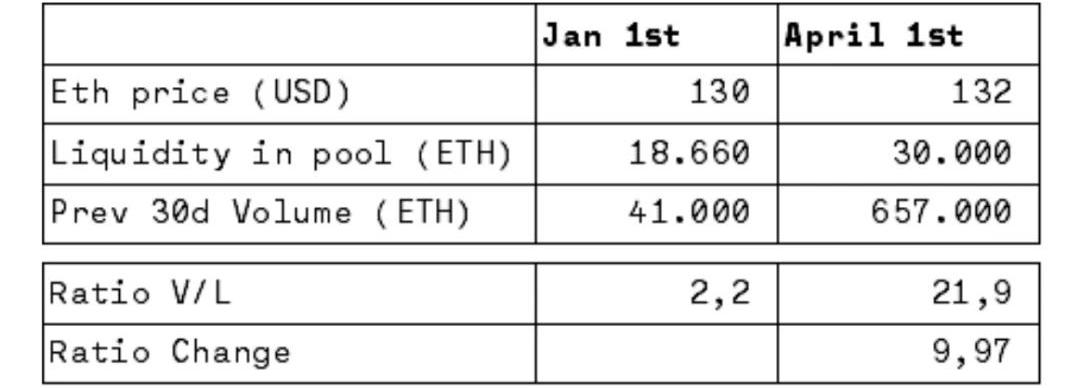

去年11月至今年2月,這一比值上升至4-5倍,而3月則一舉沖高到15倍。按目前的趨勢4月交易額將在15-20萬ETH,與2月的水平差不多。不管怎樣,我們可以看到,去年11月至今年2月,交易額的增長速度遠遠快于流動性的增長。在我們上面展示的熱力圖中,這意味著劇烈的向下移動=對流動性提供者,這是重大利好。再看看下表。這是2020年1月1日至2020年4月1日,ETH價格與資金池規模的對比:

再看下面的熱力圖,1月至4月,池聚策略比屯幣策略的優勢變化:

%=池聚策略相比屯幣策略的回報溢價。圖表的假定條件:ETH初始價格=130DAI,交易費=0.3%,資金池最初規模=18,660ETH,最初月交易額=41,000ETH,持有時間=90天。在此期間ETH的價格基本持平,而交易額/流動性規模的比值擴大了10倍。結果就是,流動性提供者在此期間獲得的收益比屯幣者高出近33%。黑色星期四進一步證明了這一策略的防御性本質——隨著價格波動性的上升,交易額的增長速度遠遠快過流動性的增速。這對流動性提供者是件好事,因為交易費的上漲對沖了他們在頭寸上的損失。我們會繼續監測這一領域的動態,但迄今為止我們發現,與交易額的劇烈變化相比,流動性供應的變化要緩和得多。結論

我們看到,借助AMM,人們可以將自己的資產投入資金池,并獲得回報。我們看到,和單純持有加密資產相比,池聚策略的表現可能好于或差于買入并持有策略,這主要取決于價格變化,以及交易額/資金池規模的比值。池聚策略在兩種場景下會跑贏屯幣策略:橫盤或溫和走低的市場當標的資產的價格小幅下降時,池聚策略的表現最佳。如果價格大幅上升或下跌,該策略的業績會低于屯幣。交易額/流動性的比值上升時當交易額的增速超過資金池的擴容速度時,所收取的費用會增加,也就幫助池聚策略跑贏屯幣策略。相反,如果資金池的壯大速度快于交易額的增長,單份貢獻分得的費用將減少,該策略維持正收益的區間也將收窄。結合黑色星期四期間的經驗,我們的分析表明,總體而言,這是一種防御性策略,在價格動蕩時期表現非常出色,在價格溫和下降時也能提供不錯的對沖。未來,值得注意的是,諸如GelatoFinance之類的解決方案是否會使進入/退出這一策略變得自動化,即起到一種止損作用。最后一點想法

暢銷書《黑天鵝》的作者塔勒布強烈呼吁,在冒險時應保持「凸性」。他的意思是,在風險光譜的兩側,都應該擁有正面或期權性方案。與單純持幣相比,池聚這種特殊策略是凹的,會使你在價格的任一方向急劇移動中遭遇損失。用他的術語來說,這是脆弱的。除非你擁有工具來監測資金池和定價條件的變化,并基于變化快速行動,否則,對大多數人來說,買幣-持幣可能是更安全的策略。

在昨天的文章中我給大家介紹了巴菲特的投資方法:85%的格雷厄姆+15%的費雪。有不少讀者看完后留言咨詢,今天我就更詳細地和大家分析一下這兩種投資方法以及我是怎么用這套邏輯來投資數字貨幣的.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:阿華,Odaily星球日報經授權轉載。4月8日Block.one發文宣布,將近一步參與到公鏈社區,并計劃在20年5月開始參與EOS投票.

1900/1/1 0:00:00“加密”則是用收信者的公鑰與原始文本進行運算,得到別人無法理解的加密文本。這樣,無論加密文本通過何種渠道傳播出去,第三者都無法解讀文本內容.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。開宗明義:這是篇關于目前看還有點冷僻的項目——點對點網絡Urbit的科普文,本文長達一萬多字.

1900/1/1 0:00:002020年第16周區塊鏈二級市場報告2019年4月12日-2020年4月20日本期報告重點內容:本周大盤走勢:上行動能乏力.

1900/1/1 0:00:00編者按:本文來自財經網鏈上財經,作者:陳以,Odaily星球日報經授權轉載。在目前的加密貨幣生態中,礦業可謂是風險最小、盈利最為穩定的行業之一,前有礦霸比特大陸將詹克團、吳忌寒、葛越晟三人送上胡.

1900/1/1 0:00:00