BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.11%

ETH/HKD-0.11% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD-1.25%

ADA/HKD-1.25% SOL/HKD+1.23%

SOL/HKD+1.23% XRP/HKD-0.49%

XRP/HKD-0.49%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。經常有藍狐筆記的讀者問,在Uniswap上能賺錢嗎?今天簡單聊聊這個事情。Uniswap是完全去中心化的交易協議,但它沒有發行代幣,用戶無法對它進行投資。這也讓不少投資者耿耿于懷。此外,迄今為止,Uniswap項目團隊也沒有收取費用。那么,在Uniswap上誰捕獲了價值?作為普通用戶,除了在Uniswap上進行代幣兌換,還能做什么?能不能捕獲Uniswap上產生的價值?作為普通用戶,有機會捕獲Uniswap上產生的價值。

Uniswap目前的價值基本上被流動性提供商所捕獲。作為普通用戶,只要成為流動性提供商,是有機會捕獲到一年高達數百萬美元蛋糕中一部分的。如果按照當前的交易規模看,藍狐筆記進行了統計,從3月1日到3月25日,Uniswap上的總交易規模大約2.06億美元,這期間流動性提供商大約捕獲了60多萬美元的費用價值。其中3月12日和3月13日交易量都超過3,000萬美元,貢獻三分之一的收益,平均下來,每天大約可以產出24,000美元的收益。假設這是日均的費用,那么,所有流動性提供商一年可以賺取876萬美元收益。如何成為流動性提供商?

數據:谷歌搜索“如何購買NFT”興趣值達到100 全球對NFT興趣在八月飆升426%:金色財經報道,根據區塊鏈中心對谷歌趨勢數據的分析顯示,2021年8月,全球對非同質化代幣(NFT)的興趣增加了426%。2021年8月1日,谷歌搜索關鍵字“如何購買NFT”的次數為19,但到2021年8月29日,該數字已經上升到100。谷歌的搜索興趣以點數來衡量,100分最高,0分最低。由于谷歌搜索“如何購買NFT”興趣值已達到100,這表明創下了2021年迄今為止的最大搜索量。另外根據國家區塊鏈,對數字藝術作品興趣最高的是新加坡,谷歌搜索值為100,澳大利亞以86分位居第二,尼日利亞緊隨其后(70分)。(finbold)[2021/9/8 23:10:29]

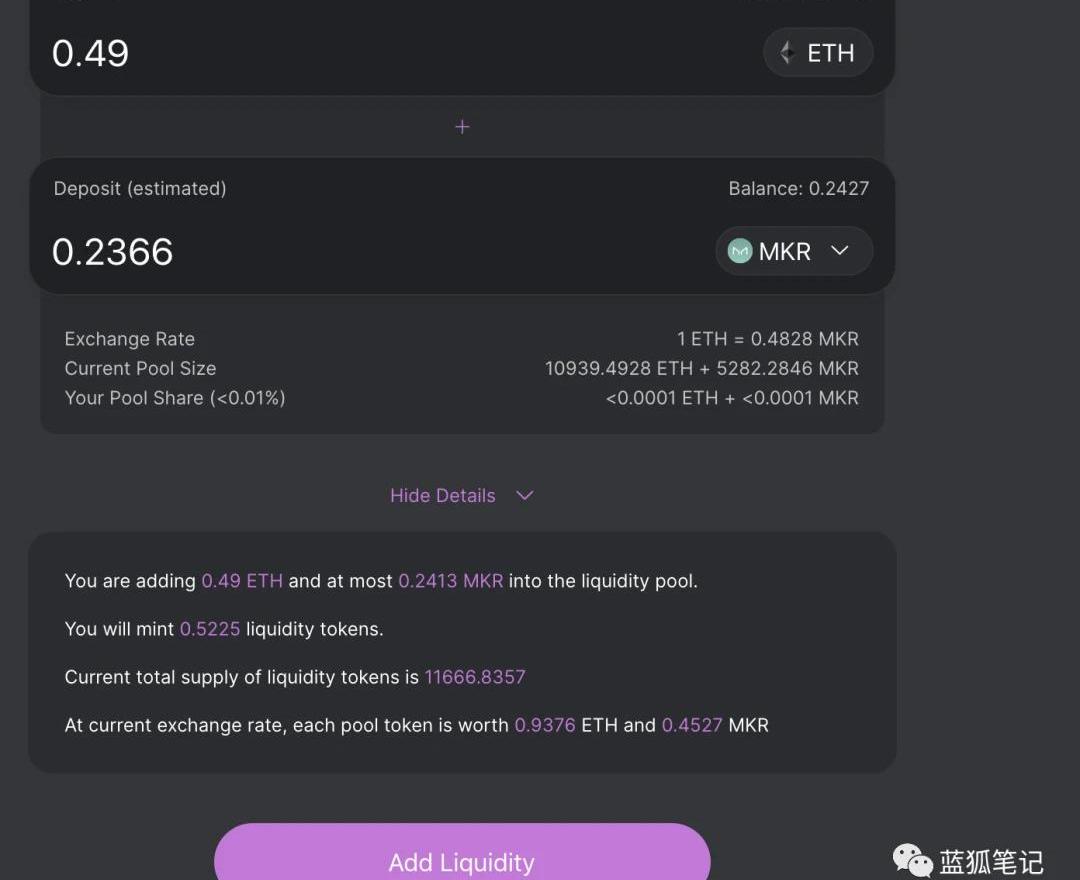

很簡單。用戶向Uniswap的流動性池注入一筆資金,這筆資金必須是交易對的兩個代幣。例如,假設你想為ETH/MKR流動池提供流動資金,一共138美元,你必須同時提供ETH和MKR,一部分是價值69美元的ETH,另外一部分是價值69美元的MKR。一旦你成為流動性提供商,就可以獲得收益。收益是通過流動性池的代幣來捕獲。用戶提供了流動性,就可以獲得該流動性池的代幣,根據代幣流動性池的規模大小,用戶獲得相應份額的流動性池代幣。如下圖:

CFTC技術團隊正嘗試了解應如何處理DeFi:美國商品期貨交易委員會(CFTC)的技術咨詢委員會正在嘗試了解應如何處理DeFi。該委員會周一主持了一場演講,題為”DeFi的增長和監管挑戰”,演講者是法學教授Aaron Wright和律師Gary DeWaal。Wright總結了DeFi的優勢,即通過自動化多個相關流程,可以為更多的人提供成本更低的服務。此外,演講者提及DeFi具有潛在風險,如高技術準入壁壘等。對于“如果DeFi平臺非法運作,當局應該追究誰的責任”,DeWaal表示,這是一個難以逾越的法律障礙。次要責任可能會威脅到使用或參與DeFi協議的廣泛人群。(cointelegraph)[2020/12/15 15:12:05]

美國空軍和雷神公司正在研究如何利用DLT技術幫助指揮天空:金色財經報道,美國空軍(USAF)持續進行的一系列區塊鏈投資正在進入戰斗管理系統領,其已與美國大型國防合約商雷神(Raytheon)簽訂了近50萬美元的合同。該合同的標題是“描述DLT(分布式分類帳技術)在Air C2中的適用性和相關性”。合同的標題表明,雷神公司的先進技術研究人員將考慮DLT如何可以使指揮官密切注視天空以及飛行員。[2020/9/4]

用戶提供了價值69美元的ETH和價值69美元MKR的流動性,一共是0.49ETH,和0.2366MKR。當前兌換率為1ETH=0.4828MKR,當前ETH/MKR池中有10939.4928ETH和5282.2846MKR。通過向資金池中注入0.49ETH和0.2366MKR,用戶可以挖出0.5225個流動性池代幣。當前流動性池代幣的總生成量為11666.8357個,按照當前的兌換率,每個生成的流動性池代幣價值0.9276ETH和0.4527MKR。而用戶在整個流動性池代幣的比例為0.0044%。如果交易者在Uniswap上進行ETH/MKR之間的交易,交易者需要支付0.3%的交易費用。這就是ETH/MKR流動性提供商捕獲的費用來源。在過去24小時,該代幣池的交易量為223,918美元,流動性提供商可以捕獲了671.8美元。上述用戶在流動性池中的所有權份額比例為0.0044%,那么在過去二十四小時內,該用戶可以獲得0.029美元的收益。假如保持這個交易量不變、流動性池中的份額比例不變,一年內該用戶可以獲得10.585美元,年化收益率可以達到7.67%。當然,現實情況肯定不是如此,因為每天的交易量會發生變化,用戶在流動性池中份額比例也會發生變化。收益多少取決于什么?

金色財經現場報道 360官方人員現場展示如何攻擊EOS漏洞:金色財經現場報道,EOS區塊鏈平臺漏洞媒體溝通會上,360官方人員現場展示了是如何攻擊的,攻擊展示圖片見下圖。[2018/5/29]

流動性提供商的收益主要取決于交易量和其在流動性池中的份額比例。交易量越高,流動性池的整體收益就越高,像3.13日,整個Uniswap的日交易量達到破記錄的39,627,800美元,流動性提供商整體捕獲了118,883.4美元的交易費用。如果平均每天都可以達到這一交易規模,那么,Uniswap一年能為流動性提供商帶來43,392,441美元的收益。當然,目前還達不到,未來也許有機會。不過,由于不同的代幣流動性池規模不一樣,最終能捕獲到的價值也不同,按照3月25日的數據,日交易量超過1萬美元的代幣流動性池僅有19個,超過10萬美元的流動性池只有6個,而其中有90個代幣流動性池的交易量為0。在Uniswap200個代幣流動性池中,真正有交易量的不多。DAI、USDC、SNX、MKR、sETH、WBTC、BAT、Kyber等代幣池的交易量較多一些。除了交易量,也跟用戶在代幣池中的所有權份額相關。也就是跟它流動性池的規模大小相關。如果交易量一定,流動性池的規模越大,流動提供商份額比例越小,那么,其收益也就越小。不同的流動性池規模大小不同,交易量也不同。根據它們不同的流動性池大小和交易量大小,流動性提供商可以向收益更高的流動性池注入資金。比如說,同樣是投入2,000美元。在ETH/DAI池中,流動性池達到3,500,000美元,日交易量為700,000美元;而在ETH/MKR池中,流動性池達到2,900,000美元,而日交易量為200,000美元。那么,很明顯,用戶為ETH/DAI流動性池注入2,000美元,所帶來的收益遠高于為ETH/MKR流動性池注入2,000美元帶來的收益。所以,根據流動性池的大小變化和交易量的變化,流動性提供商會采用復雜的策略,根據流動性池變化和交易量的變化適時調整其做市行為。流動性提供商有風險嗎?

如何讓比特幣的尸體飄過:財新專欄作家王立仁今日發文,盡快讓比特幣的尸體飄過來的方法核心點就在于影響其交易過程和記賬過程,從而破壞對比特幣系統的信任。他還論述了7大攻擊比特幣的方法:花錢硬碰硬的算力攻擊(Brute Attack)、巧取通訊環節(SmartAttack)、攻擊記賬系統、攻擊代碼、攻擊法幣與數字貨幣的通道、路由分割(RoutingSplitting)攻擊和直接硬分叉。[2017/12/4]

如果標的資產價格出現大部波動,流動性提供商也存在損失風險。因為Uniswap使用是AMM自動做市商協議,也就是所謂的恒定乘積做市。以ETH/MKR池來說,它使得ETH和MKR的乘積在流動性池中保持為一個常數。這意味著一旦出現市場價格極端波動的情況下,且Uniswap無法快速捕獲價格變化,還是按照原來的兌換率進行交易,這可能會導致套利者的瘋狂套利。例如,當前的兌換率是1ETH=0.4828MKR,假如ETH價格從137美元突然上漲到200美元,而MKR價格沒有發生變化,這意味著,套利者會購入MKR,并用MKR來購買ETH,然后賣出ETH套利。在這個過程中,減少了ETH的流動性池規模,增加了MKR的流動性池的規模。而用戶手中的流動性池代幣,將代表了更少的ETH和更多的MKR。這樣一來,按照市場價格計算,相對于賺取的交易費用,損失要大得多。一般來說,交易規模越大,流動性提供商的收益越高。但如果價格發生大的變化,且交易量較低,這可能會導致流動性提供商遭受損失,在這種情況下,持有資產比提供流動性更劃算。結語

Uniswap為普通用戶提供了在加密市場進行做市的機會,門檻極低,開創了完全去中心化的交易市場模式。如果能根據市場的變化,積極做好流動性提供的配置,是有可能獲得可觀的收益的。當然,參與做市活動并非沒有風險,需要花時間識別風險,做好配置策略,以最小化風險,最大化收益。

編者按:本文來自加密谷Live,作者:CoinMetrics,翻譯:子銘,Odaily星球日報經授權轉載.

1900/1/1 0:00:00今天上午,中國互聯網金融協會發布了一則風險提示,文章名為《關于參與境外虛擬貨幣交易平臺投機炒作的風險提示》,內容主要針對于數字貨幣交易平臺.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:潘致雄,鏈聞研究總監,星球日報經授權發布。是時候為你的以太坊賬戶增加一些隱私了.

1900/1/1 0:00:00一直以來,傳統金融資本巨鱷們面對比特幣等加密貨幣時,往往表現出來心情是復雜的。有的人對其狂熱著迷,有的人厭惡嗤之以鼻,有的人愛恨交加.

1900/1/1 0:00:002020.3.30第14期本期關鍵字:比特幣見底、N號房事件、Telegram遭禁令、穩定幣或受監管、DeFi自動化做市商、吳忌寒不再狂熱、比特幣網絡狀態研究、俄羅斯加密貨幣合法化.

1900/1/1 0:00:00Odaily星球日報譯者|Moni MakerFoundation已經將管理MakerDAO協議的智能合約移交給了MKR代幣持有者.

1900/1/1 0:00:00