BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+0.69%

LTC/HKD+0.69% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+1.95%

SOL/HKD+1.95% XRP/HKD+0.36%

XRP/HKD+0.36%編者按:本文來自BlockVC,作者:BlockVC策略研究團隊,Odaily星球日報經授權轉載。

黑天鵝降臨,加密資產市場慘遭血洗

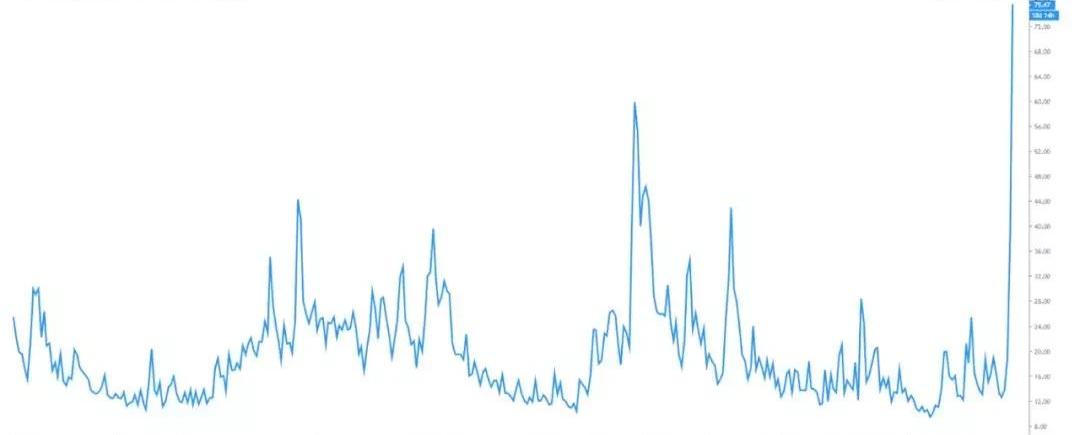

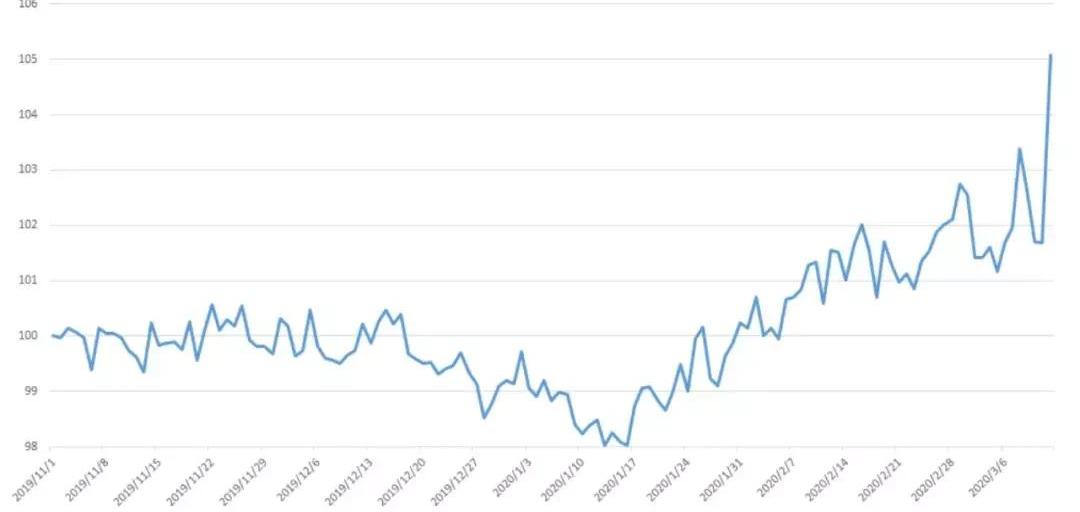

比特幣幣價單日減半,市值蒸發千億美金2020年3月12日將是加密貨幣歷史上難以忘懷的一天,一場史無前例的黑天鵝事件血洗了整個加密資產市場。24小時內,加密資產市場的整體市值由2200億美元下降至最低1190億美元,最大跌幅接近50%。Coinbase數據顯示,比特幣價格在3月12日-3月13日從最高7969美元跌至最低3858美元,截止撰稿時價格累計跌幅達到2854美元,振幅達51.71%,其中3月12日達到近7年日內跌幅最大值38.81%。

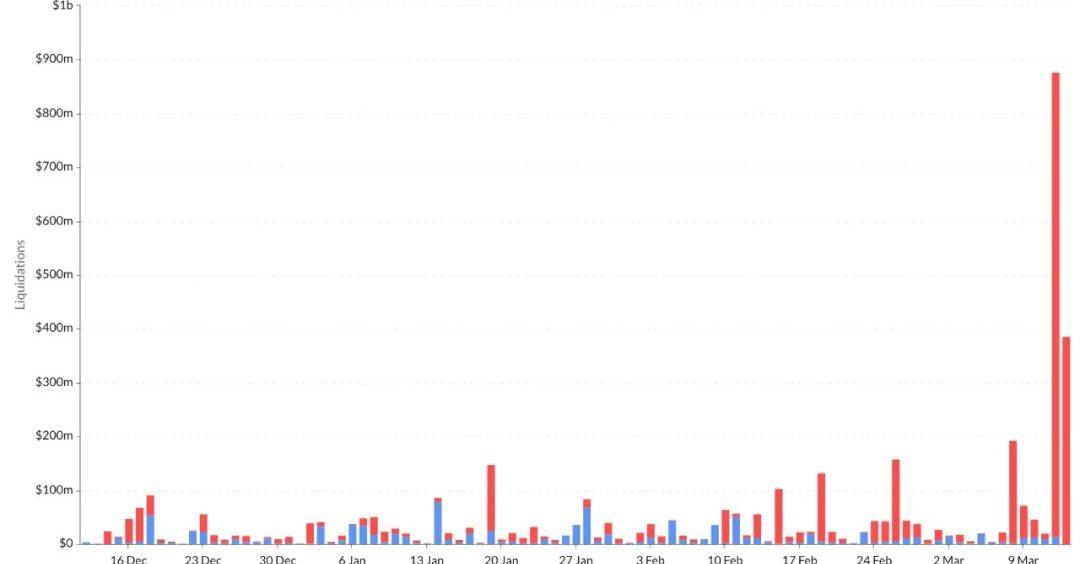

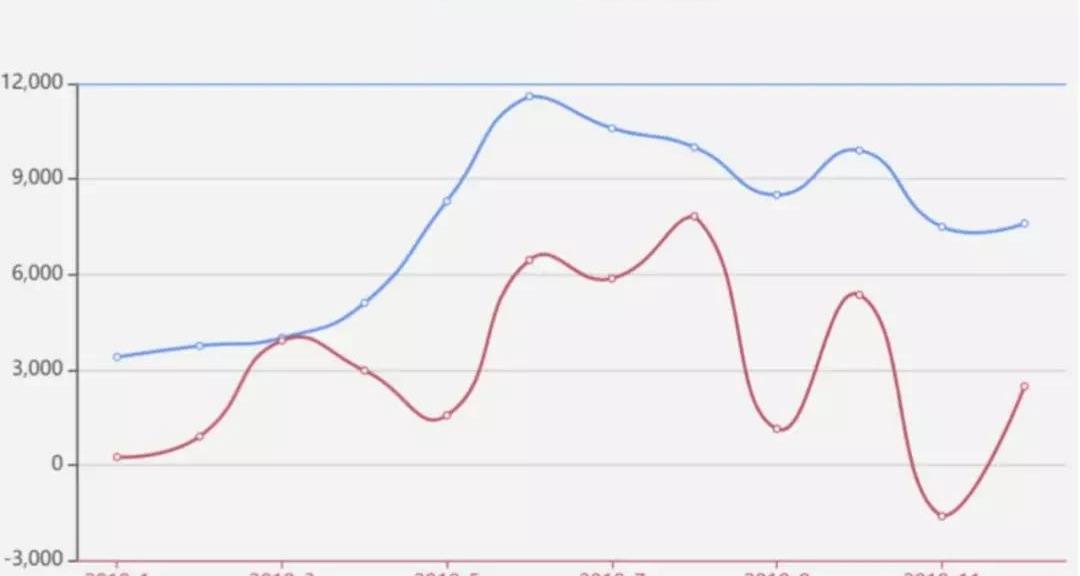

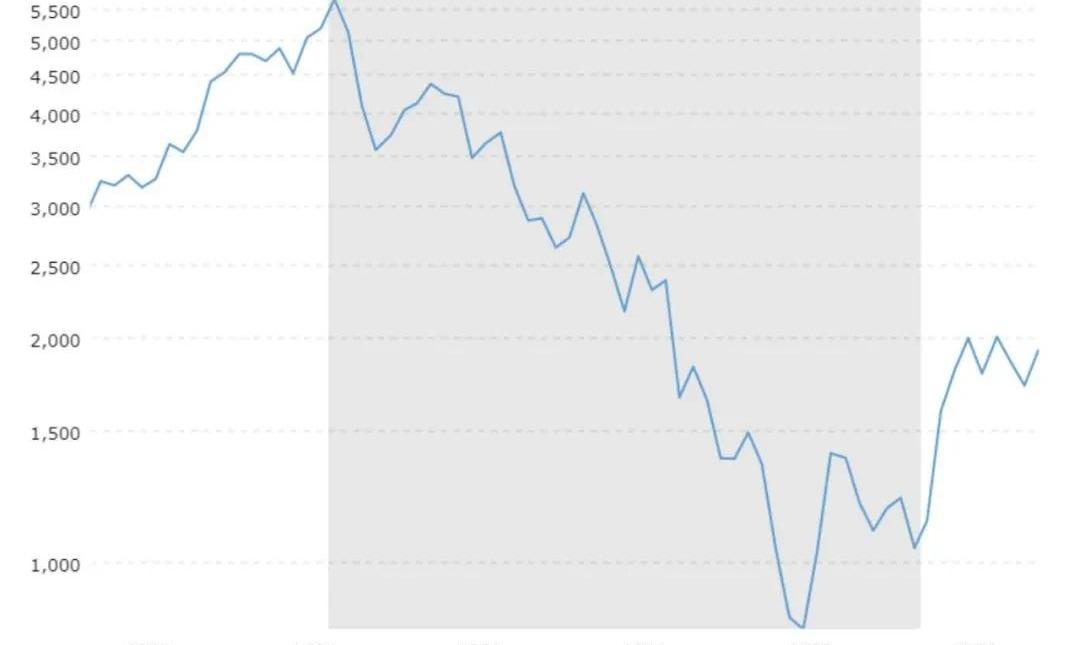

圖1BTC價格走勢來源:Tradingview全網累計期貨爆倉量在過去24小時內達到39.39億美元,BitMEX多頭爆倉量在3月12日達到8.63億美元,創年內新高。大幅爆倉導致比特幣合約持倉量降低38%,多頭慘遭血洗。

圖2BitMEX爆倉量來源:SKEW

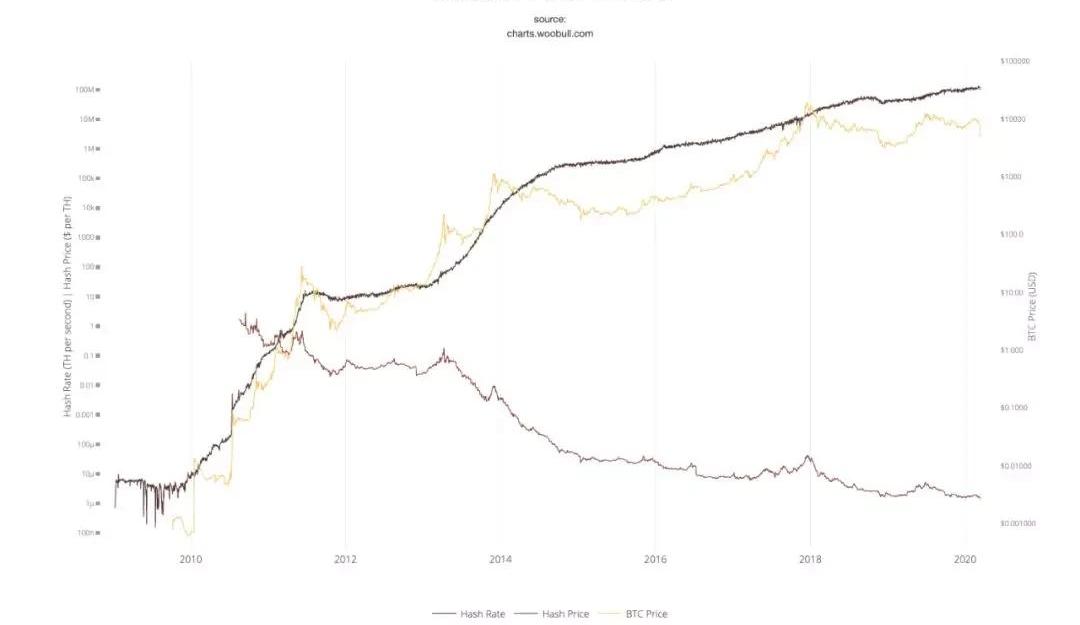

圖3BTC合約累計持倉量來源:SKEW多項歷史新高數據證明,此次加密資產金融危機在規模和影響程度上史無前例且深遠的。本次比特幣暴跌極有可能引發“加密資產礦難”,導致挖礦行業的大洗牌。根據poolin礦池的數據顯示,市場上除螞蟻礦機S17和S19與神馬礦機的M30和M31等少數新型礦機系列之外的大部分礦機已經接近或跌破關機價,但值得慶幸的是,目前比特幣全網算力在過去24小時的實際下跌幅度尚不足14%,短期內將不會對比特幣的全網安全造成任何影響。

FTX創始人:FTX將取消高杠桿,最高為20倍:FTX創始人SamBankman-Fried(SBF)發推稱,有效的保證金制度是有效經濟系統不可或缺的一部分。不過,凡事都有限度。我們在FTX的保證金系統上做了很多努力:允許用戶對平臺上的大多數資產進行交叉保證金。這意味著需要管理一個錢包而不是數百個;這也意味著大量減少清算。任何保證金系統都需要有清算作為備份,但目標是很少這樣做。在 FTX,不到百分之一的交易量來自追加保證金通知。因此,經過多次討論,今天,我們將取消 FTX 的高杠桿,最高20倍。[2021/7/25 1:14:37]

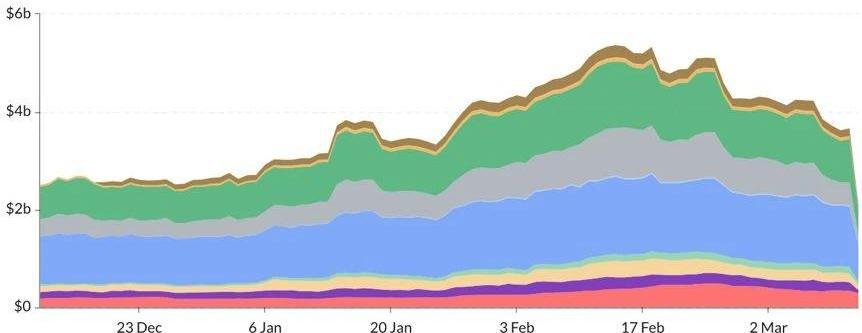

圖4比特幣全網哈希算力和哈希價格,woobull.comETH接連跳水,DeFi排隊爆倉

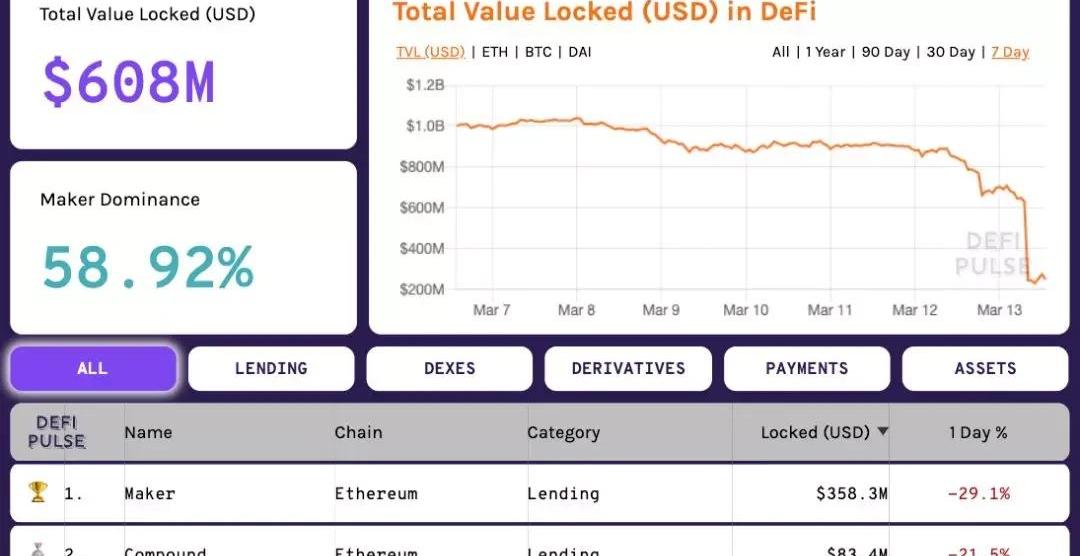

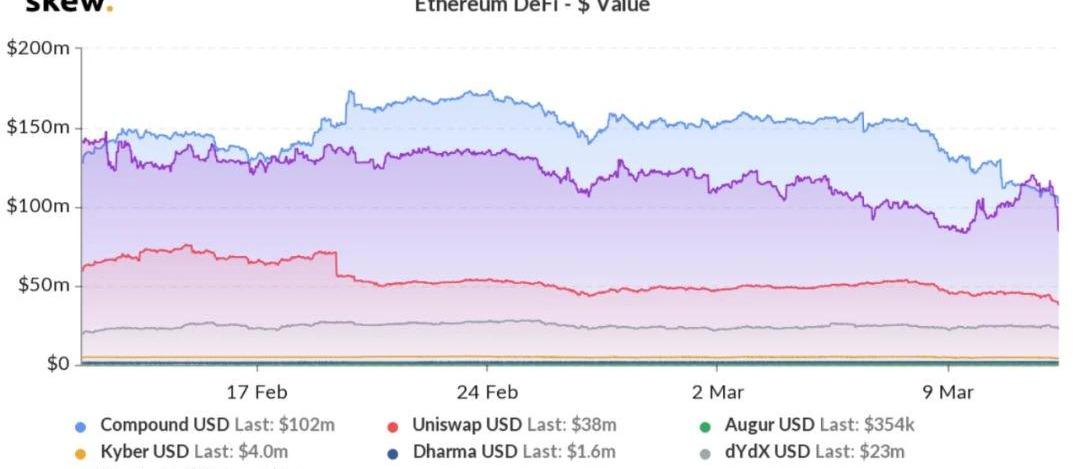

與此同時,在加密資產的應用領域也遭遇了一場史無前例的風暴。根據著名的DeFi數據追蹤網站DeFiPulse顯示,以太坊上DeFi的全網總鎖定價值在過去7日內從10億美元下跌至目前的約6億美元,其24小時內跌幅創下33%的歷史新高。包括MakerDAO和Compound在內的去中心化抵押借貸平臺均發生了大規模清算,清算量分別超過1000萬美元和600萬美元。

圖5DeFi全網清算,debank.com其中,作為DeFi領域內市場占有率高達60%的著名抵押借貸平臺MakerDAO的總鎖定市值均在過去24小時內下跌超過30%,跌破大量貸款抵押門檻,導致了大規模清算的發生,并迫使MakerDAO不得不拍賣治理代幣MKR以償還超過400萬美元的不良債務。本次黑天鵝事件充分反映了DeFi的風險值得重新審視,原因在于:如果中心化金融系統發生市場崩潰時,去中心化金融系統將由于網絡擁堵和預言機數據更新緩慢等原因的拖累下將引發大規模的“排隊爆倉,無法及時清算”現象,從而可能間接擴大投資者的虧損程度。

日本交易所TAOTAO:暫時仍將保持4倍的最高杠桿倍率不變:日本加密貨幣交易所TAOTAO今日公布了關于即將于5月1日生效的《資金結算法修正案》的應對方針。TAOTAO方面表示,由于存在一定時間的寬限期,因此該交易所不會立即將最高杠桿倍率降至2倍,5月1日也將暫時保持4倍的倍率不變,關于倍率下調的具體時間將在實施前2個月通知。

注:日本《資金結算法修正案》將于2020年5月1日生效。同時,日本金融廳正在就新的《資金結算法修正案》中的虛擬貨幣部門征集公眾意見,具體包括衍生品和托管規制等,因此將設定6個月的過渡期間。(Coinpost)[2020/4/22]

圖6以太坊上的DeFi數據,defipulse.com抽絲剝繭,全維度解析“連環暴跌”迷局

全球資產暴跌多重奏,覆巢之下無完卵縱觀全球宏觀大類資產,比特幣的暴跌其實并不孤獨。在加密資產這輪慘烈的下跌當中,全球宏觀經濟環境正遭遇新冠疫情的劇烈沖擊疊加國際原油價格大幅下跌的雙重打擊,全球主要經濟體權益市場也因此大幅下跌。目前,衡量投資人恐慌程度的VIX指數已經創下歷史新高,超過了2008年金融危機時雷曼兄弟銀行倒閉的那一天的歷史高點。

圖7VIX指數,即投資者恐慌指數,來源:BlockVC研究在COVID-2019疫情和原油暴跌兩大因素夾擊之下,美股已經在過去兩周經歷兩次熔斷,主要股指跌幅接近30%,歐洲股市與新興國家市場同樣暴力殺跌。美股的二度熔斷,讓淡定如股神巴菲特也直言“活久見”,更不用說資歷更淺的其他機構投資者。近期市場進入下跌周期后,比特幣開始與美股出現極強的走勢相關性。比特幣的風險資產屬性在全球經濟受到重大沖擊的邊緣,已無法像過往一樣展現出避險屬性,充當世界經濟與金融的安全箱角色。

圖8全球主要經濟體股市近四個月表現,來源:Wind

觀點:加密市場的高杠桿結構是比特幣暴跌至3800美元的主要原因:3月17日消息,所有數據都表明,比特幣價格跌至3600美元到3800美元區間的最大原因是加密貨幣市場高度杠桿化的結構。有業內高管表示,加密貨幣市場支持下的“不良杠桿”使其極易陷入危機。而一些交易者認為,比特幣這一次打破過去8年間市場趨勢的短期回調應該歸咎于 BitMEX清算引擎宕機,而不是市場本身。(LongHash )[2020/3/17]

圖9比特幣與美股走勢相關性,來源:BlockVC研究加密行業杠桿高企,組合風險一路上揚過去三年時間里,數字貨幣市場中發展最迅速的一個方向是數字貨幣借貸,包括場外的抵押借貸,交易所場內杠桿現貨交易,以及DeFi中的去中心化借貸。根據Bloomberg報道,場外借貸這個市場最大的玩家GenesisCapital的貸款規模在2019年第4季度已經超過了15億美元,整個借貸市場的規模超過50億美元。包括BlockFi、Bitgo、Babel、Matrixport、RenrenBit在內的場外借貸巨頭每一家的在貸余額都是數億美金量級,這些貸款的主要流向就是對賭比特幣減半行情的礦工,用于礦機的購買和日常運營的費用。數字資產發行環節的礦機廠商們此前已經在2019年預售了價值超過¥200億的礦機期貨,礦工們的杠桿率已然高企。

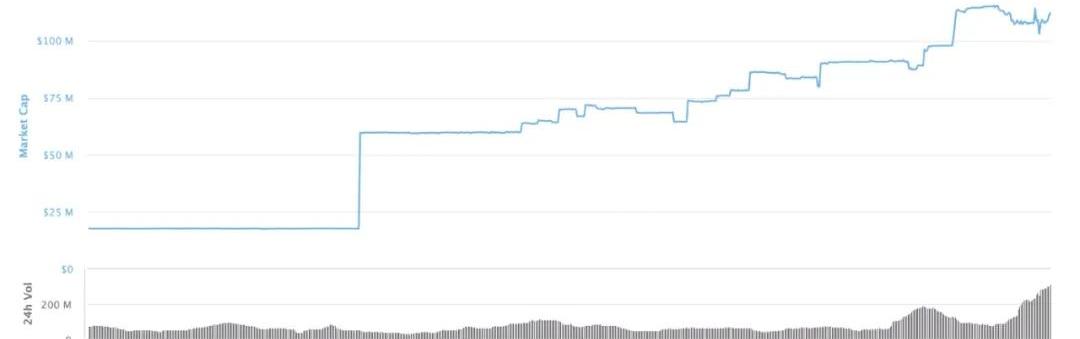

圖10貝寶金融新增貸款與比特幣價格走勢圖來源:貝寶金融年報而交易所的場內借貸市場則更加靈活,洶涌的交易用戶也顯得熱情異常,當比特幣價格觸及年內高點10500美元時,頭部交易所的USDT可借出余額已經全部耗盡,市場的杠桿達到了最高點。以BUSD為例,僅有交易作為單一使用場景,然而在過去數月的時間內,發行量快速超過了1億美元,交易量也上漲了數十倍。BUSD市值的快速膨脹從側面反映了交易平臺內部USDT借貸的熱烈程度。

圖11過去一個月BUSD發行量與交易量,來源:Coinmarketcap去中心化金融,即DeFi,雖然是2019年才逐漸被大家熟知,但是存量市場規模也已經高達數億美元,包括MakerDao、Compound、Synthetix在內的DeFi項目,通過數字資產的質押已經構建了屬于自己的借貸市場,信用通過去中心化的形式加速膨脹。

公告 | Bitfinex將以太坊和EOS保證金交易最高杠桿率提高5倍:據官網公告,Bitfinex已將ETH/USD、ETH/BTC、EOS/USD保證金交易的最高杠桿率提高5倍,初始股本降低20%,維護保證金降低10%。[2020/2/19]

圖12以太坊上的DeFi的質押價值,來源:skew以上眾多信貸渠道讓整個幣圈的杠桿率在“減半”概念的召喚下一步步抬高,給市場后來的暴跌埋下了隱患。同樣是因為幣圈杠桿率的提升,現在看來今年1-2月的主流幣行情實際上是由場內存量資金借由場內外的杠桿增量助推起來的行情,從機構到散戶交易者惜售情緒明顯,而外部增量資金始終沒有出現明顯增加,因而眾多減半概念的主流幣市場在近一個半月時間內實現了接近翻倍的漲幅,市場財富效應明顯。在上漲途中并沒有經歷像樣回調而是一直處在加速狀態。這也造成了2月20日后市場逐步筑頂走熊,最終大幅下挫。跌下懸崖的最后一腳:投資人慘烈“去杠桿”在比特幣價格觸及$10,500之后的一個月時間中,并沒有再繼續創出新高,反而掉頭向下,這一段的下跌原因可能有很多,夾雜二級市場交易者的獲利了結,礦工的提前套保兌現和早期巨鯨的獲利出場,共振COVID-2019全球蔓延帶來的金融市場拋售等因素當比特幣在多重因素的推動下來到了一個關鍵的價格位置——比特幣價格的上一個低點$6,700,即大量礦工的借貸質押預警線在這個價格附近時,只要部分巨鯨在此價位附近獲利離場或斬倉出局將成為壓倒駱駝的最后一根稻草。此后,比特幣價格一旦跌破$6,500,將會不斷地涌出大量的強平訂單,最終的結果就是在過去的金融市場中一再重演的連環爆倉,在數字貨幣市場轟轟烈烈的上演了。

圖13USDT的OTC折溢價指數來源:Chainext在場內價格產生巨幅波動后,USDT場外市場流動性出現枯竭,USDT整體溢價率在12日達到5%以上。場外入金出現延遲性問題,導致資金入場受阻。對于保證金交易者無法及時補充保證金,再次加劇了期貨市場的爆倉現象。因為數字貨幣市場沒有一個類似央行的機構會進行救市,也沒有類似美股市場的熔斷機制來短時間阻斷市場連續下跌,價格自然會向阻力最小的方向移動,只有當價格跌到足夠低時,才會足夠多愿意買入比特幣并承擔繼續下跌的風險的人,當買賣力量倒轉產生新的均勢的時候市場才能見底,也就是我們時常聽到的硬著陸。數字貨幣市場一直以來的發展,是以舍棄了部分的風控以及合規監管作為代價的,所以高杠桿的現貨產品和衍生品極大的促進了交易量也帶來了大量的流動性風險,而場外的抵押貸款看似嚴格的風控,當風控行為的區間過于狹窄時,實際已經超過了風控模型的承受力。完全基于價格的風控策略是不完整的,因為市場在特定時間和價格流動性不是一個確定值,而當不公開的市場數據無意中共振時,產生烈度將會超乎所有人的想象。以史為鑒,從過去看見未來

分析 | 幣圈交易所廝殺為獲客:代理返傭+高杠桿+降費率:據每日經濟新聞報道,幣價大跌,昔日喧鬧聲不斷的交易所也開始慢慢感受到寒意。如今整個投資人的蛋糕就那么大。而為了爭奪蛋糕,交易所之間也往往展開激烈的廝殺,不惜以“高杠桿、高返傭、降費率、糖果、活動”等模式,將別家交易所的客流吸引到自家交易所。不少幣圈交易所為了引流使出了十八般武藝。[2018/10/9]

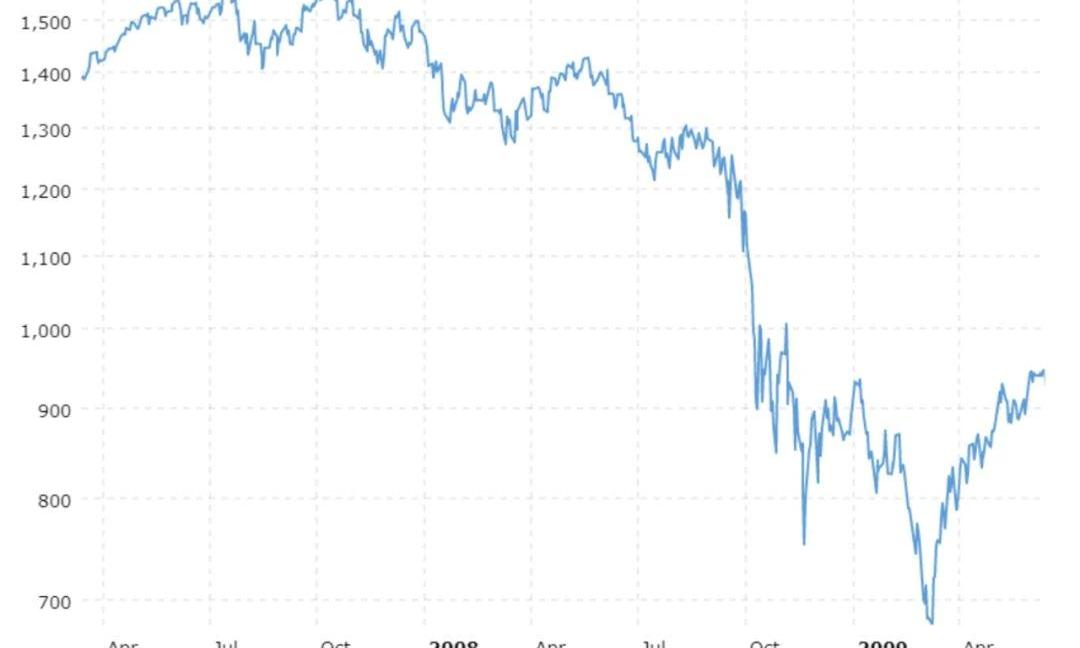

數字資產的暴跌在整個金融市場的發展歷史中曾經多次重演,遠有1929年大衰退引發的美股巨熊,近的是08年全球金融危機和15年A股股災,我們通過回顧歷史能更好的理解流動性對于市場的影響。在1929年的美國,美元還是和黃金錨定的金本位法幣,疲軟的經濟疊加美聯儲的緊縮政策,高杠桿下的美股開啟了暴跌模式。當時美股普遍實行的是保證金交易,杠桿高達10-20倍,當經紀商無法在市場上融資,客戶也無法補充保證金時,下跌演變成了踩踏。強平的倉位導致了價格的繼續下跌,下跌的價格導致了更多的強平,連環爆倉導致市場開始瀑布式的暴跌。隨著時間的發展,初期單純的股市下跌慢慢誘發更多的外部影響,穿倉的經紀商破產無法償還負債導致了銀行的壞賬,市場信用體系失效,導致更多的資金被鎖死。市場的流動性越來越差,導致了企業無法融資,經濟徹底崩潰,最終造成了持續數年的大蕭條,道瓊斯指數從最高點跌去了90%。

圖141928-1933年道瓊斯指數價格走勢來源:macrotrends2008年的金融危機是世界影響力最大的一次,因為房貸違約導致的房價下跌觸發了房地產市場的調整,而房價下跌引發了更多的違約,又一次典型的連環爆倉式暴跌,而房地產的流動性更差,所以崩盤來的更加劇烈。當時美國最大的銀行都持有了大量的房貸相關的抵押證券ABS,實際上這些抵押證券因為房價下跌的原因實際價值已經大打折扣,所有人都想要拋除這些“有資產”,但是市場上沒有人接盤。所以在很短的時間里,這些證券的市場價格暴跌,導致杠桿高達數十倍的大型投行紛紛技術性破產。金融市場最重要的信用借貸徹底冰凍,所有仍有流動性的資產價格跌到冰點,最后依靠美聯儲的QE購買“有資產”才讓市場慢慢恢復了流動性,但是像雷曼兄弟這樣的百年老店卻永遠的破產離場。

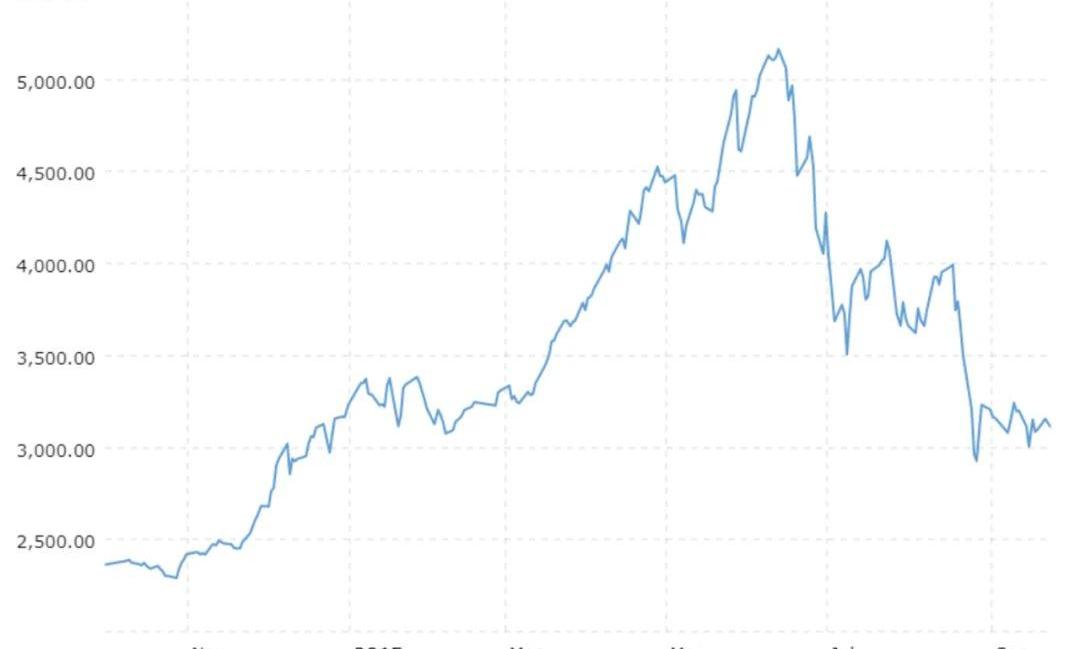

圖152007-2009年標普500指數價格走勢來源:macrotrends而最近的一次金融市場的連環暴跌來自2015年的A股,也是令所有人印象最深刻的“千股跌停”。大量杠桿融資推動的A股牛市達到了歷史估值的極值,突如其來的去杠桿,使得大量的被動賣盤涌出導致股票價格快速下跌,連環爆倉的故事又一次重演。估值高達數百上千倍的股票成為了有資產,所有人都在賣出,但是卻并沒有多少買盤,在A股的跌停板制度下,就變成了所有股票一開盤就被強制平倉的賣單封住了跌停板的價格。特殊的漲跌停交易制度實際上還助漲了下跌的劇烈程度,因為推積在跌停上的股票數量太多,而買入之后無法立刻賣出并且第二天很可能繼續跌停,所以并沒有人敢接手這些股票。實際上和08金融危機時的CDO一樣,導致了市場的信用危機,最后依然是靠釋放流動性主動購買有資產完成了市場的恢復。

圖162014-2015年上證指數價格走勢來源:macrotrends在金融市場中連環爆倉的踩踏并不罕見,在當滿足幾個基本條件的情況下時有發生,當高杠桿、基本面惡化、超過預期的價格下跌同時出現時,市場離踩踏就不遠了,而這次的數字貨幣市場危機與上面所說的數次金融危機如出一轍。而在傳統金融市場中,有央行部門作為最終流動性提供者來擴大貨幣供給,有證監會等監管部門設置市場漲跌幅限制與熔斷機制,但是數字資產行業仍處在發展的早期階段,在監管環節缺失,諸多風控機制尚不成熟的當下,行業只有自我出清過高杠桿,恢復市場秩序,才能獲得長遠發展。“去杠桿”新周期開啟,市場亟待休養生息

在慘烈的市場下挫后,我們仍需明確,比特幣及區塊鏈技術承載的加密資產的根本價值邏輯并沒有在本輪下跌中受到實質性影響。不可否認,比特幣等數字資產從誕生至今便因為其巨大的波動性被眾多投機客擁戴,以至于“區塊鏈技術最大的應用就是炒幣”的說法曾廣為流行。在市場被重創的今天,我們應清醒的認識到:比特幣誕生十一年來,不是第一次經歷如此慘烈的下跌,每次這種下跌都沒能殺死比特幣,反而使比特幣更強壯;以太坊等智能合約平臺憑借著分布式的計算與開發,在短短數年事件中開辟了自成一體的巨大生態,數以萬計的開發者和建設者們用上億行代碼讓“全球結算層網絡”初具雛形;數字資產的發行、交易等環節分別在中美兩國以及世界各地催生了比特大陸、嘉楠科技、Coinbase等一批已經上市或估值數十億美金的獨角獸企業,我國更是將區塊鏈技術作為核心技術自主創新的重要突破口。所有這些行業存在的基石都沒有被最近兩天的暴跌所改變分毫,二級市場變化詭譎但總有恢復理性的那一天,比特幣與數字資產的真實價值終會與市場價格收斂,呈現在所有投資人與從業者面前。在投資者回歸理性,市場秩序恢復的同時,為了避免市場亂象的重演,遏制行業中隱藏的非對稱風險,行業的去杠桿與生態優化勢在必行。交易所層面,BlockVC呼吁:推動數字資產現貨杠桿交易逐步過渡為期貨合約衍生品交易,為用戶提供清晰明確的交易市場選擇指導,避免杠桿交易過度影響現貨指數價格;對數字資產期貨合約交易和現貨杠桿交易提供的杠桿倍數進行一定限制,并設立一定的投資者杠桿交易準入門檻;以設立ETF等衍生品的形式,通過專業做市商與交易團隊來以現貨為底層資產進行產品發行,從而避免現貨市場巨大波動的同時為投資人提供豐富投資標的推動數字資產期權交易市場進一步完善,降低市場整體風險敞口,使收益曲線具有更強彈性;對不同投資產品進行風險分級和市場評估,促進市場分層。對于廣大行業從業者如何在新的“去杠桿”周期下生存發展,BlockVC提供以下建議:量化團隊通過2018年11月中旬和2020年3月12-13日兩次黑天鵝事件的經驗總結,加密資產市場的價格波動幅度和速度遠遠高于任何市場,因此風險管理和杠桿管理一定是每支量化團隊最重要的任務,其次才是追求盈利能力。逆勢而為的網格反趨勢策略已經數次被證明在加密資產交易市場終將失敗,在波動率如此巨大的交易市場,趨勢跟隨才是真正實現穩定的獲利。當然無論是趨勢跟隨還是市場中性套利策略,慎用杠桿將是長盛不衰的根基。投資者由于加密資產行業的交易和投資不存在準入門檻,因此無論是個人還是機構投資者在進入市場前都應該主動學習和掌握相關的產品和金融知識,強化風險意識,培養金融素養,以提升自己在市場中的存活和盈利能力。對于機構投資者而言,通過主動性管理基金、量化策略和套利策略等不同風險特性的交易工具的綜合配置來實現對資金風險的合理管理;相對而言,個人投資者在參與市場時應該保持理智評估自己的風險承受能力,懂得資金的合理配置,并能夠通過不斷學習來提升投資水平。礦圈從業者對于參與比特幣挖礦的礦工而言,由于挖礦是一個前期投入成本高、資金回籠周期長且影響因素眾多的行業,因此,在決定參與礦工挖礦時,必須明確區分挖礦與投資交易的本質區別,應該綜合評估現金流狀態、礦機升級周期以及比特幣的市場表現,合理平衡當下收益與未來收益預期,控制杠桿比例,掌握必要的套期保值工具和策略,以規避在整個回本周期因為幣價波動所帶來的市場風險。參考資料:1.https://cointelegraph.com/news/2.https://www.bloomberg.com/news/

自3月9日以來,包括美國在內的至少11國股市觸發熔斷,上周五比特幣也發生瀑布式下跌,整個幣市的總市值下降了近千億美金。此次幣價下跌的主要原因是什么?很多人都在質疑.

1900/1/1 0:00:00長久以來,“交易所”一直都是幣圈最火的賽道之一。如同當年團購時代的萬團大戰,在上一輪牛市里,幣圈也曾一口氣涌現出了上萬家的交易所,一直到今天仍然是每天都有新交易所誕生,每天也都有老的交易所倒下.

1900/1/1 0:00:00在幣圈有個詞非常流行,叫韭菜,與韭菜有個相對的叫鐮刀。這是圈內對投資者對應的兩種標簽。典型的韭菜和鐮刀是這樣的:當行情走好時,突然間就會冒出一批參與者.

1900/1/1 0:00:00本文轉載翻譯自Hackeroon 事實證明,可擴展性是當今主流世界采用區塊鏈技術的最大障礙。盡管就安全性和去中心化程度而言,比特幣是無可挑剔的,但就可擴展性而言,卻還不盡如人意–與Visa的17.

1900/1/1 0:00:00編者按:本文來自:Cointelegraph中文,作者:BenjaminPirus,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自星傳媒STARMEDIA,作者:咸魚,Odaily星球日報經授權轉載。近期,新型冠狀病疫情的快速傳播使得投資者對各國央行實施寬松貨幣政策的預期不斷升溫.

1900/1/1 0:00:00