BTC/HKD-1.04%

BTC/HKD-1.04% ETH/HKD-0.97%

ETH/HKD-0.97% LTC/HKD+0.66%

LTC/HKD+0.66% ADA/HKD+0.33%

ADA/HKD+0.33% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD-1.47%

XRP/HKD-1.47%Odaily星球日報譯者|Moni

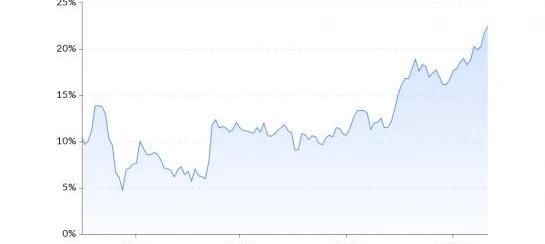

如果看看最近幾周期權的定價情況,在接下來的六個月時間里,我們或許會看到以太坊面臨更大的波動性——至少相對比特幣而言,是這樣的。加密貨幣衍生產品分析公司Skew指出,以太坊和比特幣六個月平價期權隱含波動率之間的差異已經升到了最高的22個百分點。事實上,ETH-BTC六個月平價期權隱含波動率差異最近大幅飆升說明了一件事:投資者預計在接下來的180天內以太坊會有較大波動,即以太坊的價格漲幅會大于比特幣,但同時跌幅同樣也會大于比特幣。

蜘蛛礦池曹軍:相對于POW挖礦來說,Filecoin挖礦更適合云算力:金色財經報道,在8月12日舉辦的《家里有礦 | Filecoin挖礦與POW挖礦的投資價值對比》的直播節目中,針對“為什么現階段Filecoin挖礦投資云算力更合適?”的問題,蜘蛛礦池聯合創始人曹軍表示,進入任何一個新領域,交學費是在所難免的,Filecoin挖礦的底層軟硬件、機房、運維都會比POW挖礦難度高,中間的各種專業的坑防不勝防,Filecoin挖礦相對于POW挖礦來說,Filecoin挖礦會更適合云算力。穩健的投資人買云算力更安全,云算力相當于將最后的果實呈現出來,投資人只需要辨識買單就好了,礦機投資就應該像買金融產品一樣簡單:一鍵下單。Filecoin云算力更適合這樣的投資場景。[2020/8/12]

HashFin?Maggie:EOS相對于大多數公鏈項目更有機會成功:2020年5月23日,由百團大戰、節點咨詢、金色財經主辦,萊比特、算力360聯合主辦的百團大戰礦業峰會·豐水期之戰在成都開幕。

在會上,HashFin的Maggie表示,EOS的理財方式包括staking、借貸等方式,但回歸到本身,選擇持有EOS而不是其他幣種,是要真正了解項目,并長期看漲。EOS相對于其他公鏈是非常有技術以及資金上的實力。在接下來的兩三年內,以太坊會逐步從POW轉為POS,但肯定有很長一段時間同時存在,我們持續關注看一下以太坊的進一步發展。[2020/5/24]

ETH-BTC平價期權隱含波動率在2019年10月觸底,當時該指標數字僅為4.7%,但此后便一直處于上升趨勢。“有趣”的是,在過去的三個半月時間里,以太坊的漲幅一直高于比特幣,這也是平價期權隱含波動率價差指標上升的基礎。在2019年的最后兩個月,比特幣下跌了21%,以太坊下跌了近30%。但是當時間來到2020年,情況則完全不同了:比特幣今年迄今的收益率為37%,但以太坊同一時期內的收益率已經達到了驚人的73%。隱含波動率是市場對資產未來風險預期的一個評估指標,它將市場上的期權或權證交易價格代入權證理論價格模型——Black-Scholes模型反推出來的波動率數值。由于期權定價模型(如BS模型)給出了期權價格與五個基本參數(標的股價、執行價格、利率、到期時間、波動率)之間的定量關系,只要將其中前4個基本參數及期權的實際市場價格作為已知量代入定價公式,就可以從中解出惟一的未知量,其大小就是隱含波動率。隱含波動率會對期權價格產生正相關影響,波動性越高,看漲期權和看跌期權的對沖需求就會越大。不過需要注意的是,隱含波動率并不是一個評估市場發展方向的指標,通俗地說,就是你不能通過這個指標判斷市場會朝牛市還是熊市的方向發展,只能通過它來判斷可能出現的較大漲幅或跌幅趨勢。但是,由于交易者通常會將波動性增加與熊市聯系起來,因此對于大多數投資者而言,隱含波動率更多地是一種“風險”指標。與比特幣相比,以太坊相對而言沒有以前那么危險了

分析 | 套利利潤相對于DEX交易量下降表明市場效率顯著提高:據The Block文章分析,去中心化交易所(DEX)總交易量較上月增長32.53%,而2020年1月與2019年1月相比增長223%。在過去的12個月中,排名前10位的DEX交易者執行了所有DEX交易的48%。而最大的DEX套利者在過去12個月里獲得了14%的套利利潤。文章分析稱,套利利潤相對于交易量的下降,表明過去12個月市場效率有了顯著提高。[2020/2/15]

如果分析歷史波動率的分布數據,我們會發現最近以太坊的波動的確更大一些。但是在最近幾個月中,與比特幣相比,以太坊資產風險似乎并沒有想象中的那么大。實際波動率和歷史波動率這兩個指標反映出與基礎資產平均價格的標準偏差,通常以百分比形式表示。如果某個資產的歷史波動率越高,其風險就就相對越大。

分析 | 數據顯示:過去三個月小型山寨幣相對于比特幣的價值下跌54%:據LongHash 7月4日消息,Bletchley 40指數顯示,自4月1日以來,小型山寨幣相對于比特幣下跌了54%,其他類別的山寨幣也沒有太大好轉。 過去的三個月對山寨幣市場來說相當艱難,至少就比特幣計價的價值而言是如此。Bletchley以太坊代幣指數相對于比特幣下跌39%,Bletchley Top 40指數相對于比特幣下跌54%,Bletchley Top 20指數相對于比特幣下跌34%。值得注意的是,以太坊代幣指數是今年早些時候山寨幣市場的亮點之一。Bletchley Top 10指數和Bletchley Total Index的情況看起來好一點,其損失都在10%左右,但比特幣本身也在這些特定指數中占很大比例(Bletchley Top10的71%和Bletchley Total Index的66%)。[2019/7/5]

2月3日這周,ETH-BTC的六個月實際波動性差異上升了13個百分點,達到自2019年7月13日以來的最高水平。2019年12月初,該指標數字低至近2.3百分點,但現在卻出現急劇上升,這說明相比于比特幣,以太坊的固有風險有所增加。如果分析歷史波動率數據,我們會發現過去三年以太坊平均歷史波動率為29個百分點,遠高于最近觀察到的水平——這似乎也說明,雖然最近“風險”高于比特幣,但如果把時間拉長的話,以太坊還是會相對地將其風險降低到接近比特幣的水平。波動率和均值回歸

按照均值回歸理論,隨著時間的流逝,任何指標最終都會回到其歷史平均水平。如果真是這樣的話,那么隱含波動率和歷史波動率也適用于這套理論。這似乎意味著由于當前與歷史波動率的差異遠低于其29個百分點的平均波動率,因此在未來六個月時間里,這一指標有可能會“回歸”到歷史平均水平,也就是29個百分點。簡而言之,在不久的將來,相對于比特幣而言,以太坊可能具有更大的波動性。

Tags:比特幣以太坊TCHLET比特幣市值跌破5000億美元會怎樣以太坊價格WitcherVersepolkawallet切換astar

編者按:本文來自:以太坊愛好者,作者:ethos.dev,翻譯:阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自量化踢馬河,Odaily星球日報經授權轉載。早在1890年,英格蘭、意大利等歐洲國家就開始興起使用普通合伙制,后來隨著時間的推移和經濟的發展,這種合作方式幾乎被人們所遺忘.

1900/1/1 0:00:00編者按:本文來自:Cointelegraph中文,作者:CalebYeoh,編譯:Alex,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:CaptainHiro,星球日報經授權發布。據AMBcrypto2月26日報道,對于那些剛剛進入數字資產市場、不了解任何行業信息的新投資者來說,他們可能會更傾向.

1900/1/1 0:00:00區塊鏈歷經十年發展,終于來到了“萬鏈互聯”關卡的起始階段,而這一關的兩位重要NPC,無疑是Cosmos與Polkadot。Cosmos之前我們有提到過就不多說了.

1900/1/1 0:00:00韓元兌比特幣交易繼續上漲30%;大額轉賬下跌13%;全網算力繼續下跌;報告:約有2310萬個實體持有比特幣.

1900/1/1 0:00:00