BTC/HKD+1.35%

BTC/HKD+1.35% ETH/HKD+1.95%

ETH/HKD+1.95% LTC/HKD+1.69%

LTC/HKD+1.69% ADA/HKD+3.28%

ADA/HKD+3.28% SOL/HKD+2.27%

SOL/HKD+2.27% XRP/HKD+2.64%

XRP/HKD+2.64%以下報告由Messari Hub成員 Uniswap Labs 委托編寫。有關更多信息,請參閱文章后面的免責聲明。

如果您想查看本文寫作中使用的原始數據和圖表,請查看我們在 Dune Analytics 上的 Uniswap 宏觀財務報表。

關鍵要點

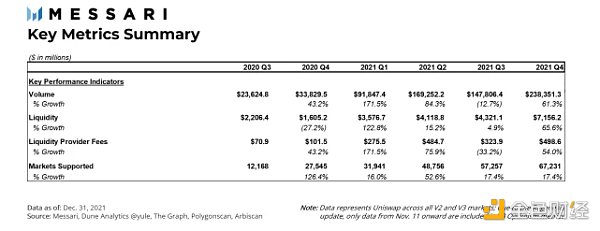

Uniswap 在 2021 年第四季度創下歷史新高,交易額達 2384 億美元,比上一季度增長 61% 以上。

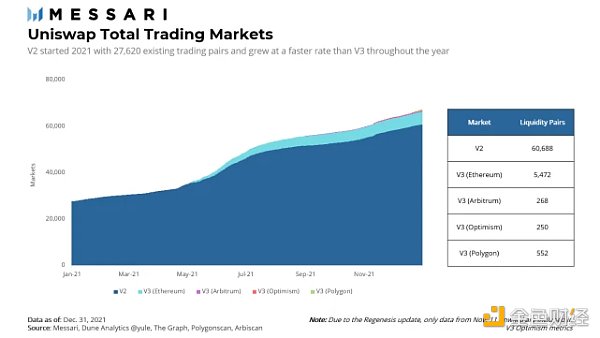

在 Arbitrum 和 Polygon 上推出 V3 幫助啟動了新的流動性對,使市場總數增加了 17%。

啟用 0.01% 費用等級的治理決定有助于推動穩定幣交易活動。USDC/USDT 之間的交易量在第四季度增長超過 100%。

第四季度的泡沫交易市場使 Uniswap 的流動性提供者受益,他們的收益比第三季度高出 54%。

Uniswap 簡介

Uniswap 促進了以太坊網絡上的代幣交易以及 Optimism、Arbitrum 和 Polygon 等擴展解決方案。該協議被公認為去中心化交易所 (DEX) 的先驅,特別是因為它推廣了 X*Y=K 匯集流動性模型。該模型代表了 Uniswap 自動做市 (AMM) 操作的最初驅動力,此后已在業內許多其他 DEX 中實施。

快速回顧一下,AMM 將代幣配對到由上述算法平衡的池中。流動性提供者 (LP) 可以向這些流動性池中提供資金,交易者可以在其中通過交換代幣進行交易——實際上是與池進行交易。作為提供流動性的交換,LP 賺取交易者與每個流動性池進行交易的交易費用。

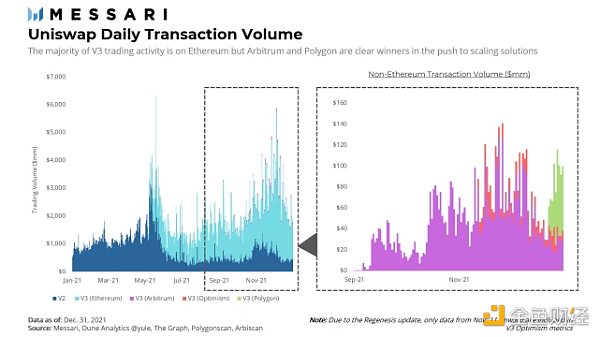

去年該協議的重要更新包括 V3 的推出——值得注意的是它對做市模塊的改進,該模塊為 LP 提供了將流動性集中在特定價格范圍內的能力,以及對以太坊擴展解決方案的新支持,包括 Optimism 7 月,Arbitrum 9 月,Polygon 12 月。這兩種變化及其各自的影響將在下面進一步介紹。(注:Optimism 在 11 月進行了 Regenesis 升級,并刪除了所有之前的交易歷史記錄。對于報告的內容,數據中跟蹤的所有 Optimism 活動都發生在升級后。)

本報告將回顧 Uniswap 2021 年第四季度的關鍵指標。由于它也標志著動蕩交易年的結束,因此指標將與前幾個季度和 2021 年剩余時間進行基準比較。報告末尾提供了完整的季度數據附錄。

Mask Network為旗下風投Bonfire Union募集4200萬美元,重點投資Web3領域:7月6日消息,由 Binance 支持的 Mask Network 宣布為旗下風投 Bonfire Union 募集 4200 萬美元,支持者包括 Digital Currency Group、Alameda Research、Binance、Animoca Brands、Dapper Labs、Protocol Labs、Arweave、FreeS、Y2Z、HashKey Group、Hash Global、SevenX、IOSG Ventures、SNZ、Fundamental Labs、Gitcoin、DeBank、啟明創投、硅谷銀行、復星集團。Bonfire Union表示計劃投資 Web3 社交生態系統,與為 Web3 構建社交服務、基礎設施和游戲的初創公司建立相互依存關系。[2022/7/6 1:55:29]

宏觀概述

Uniswap 的交易量從 2020 年的 578 億美元(Uniswap 于 2020 年 5 月首次開始促進交易時)增加到 2021 年的 6811 億美元。第一季度的交易總額為 918 億美元,而該協議在第四季度結束時的交易量為 2384 億美元,標志著增加了 160%。然而,增長并沒有穩定地發生,因為從第二季度到第三季度的交易量下降了 13%,然后在今年結束時增長了 61%。

不出所料,5 月和 12 月的高波動期導致了最大的每日交易量。2021 年 12 月 4 日是一年中第二高的日子,所有 Uniswap 市場的交易量為 58 億美元。

V3 交易量快速增長,上線第一個月就超過了 V2 交易量。在第二季度,也就是它推出的那個季度,V3 產生了價值 589 億美元的交易。相比之下,第四季度的交易額為 1800 億美元,增幅為 205%。

雖然 V2 和 V3 之間的流動性不是直接比較,因為后者的資本效率更高,但仍然值得研究兩個市場背后的總儲備數量。在過去的半年里,V3 慢慢積累了流動性,最終達到了 V3 總流動性超過 V2 的地步。按時間順序回顧顯示,在推出一個月后,V3 中所有代幣儲備的總美元等值是 V2 的 50%。到第三季度末,這個數字達到了 66%。隨著在 Arbitrum、Optimism 和 Polygon 上引入 V3,V3 與 V2 的比率現在超過 100%。隨著時間的推移,隨著第 2 層生態系統的進一步擴展以及 V2 池被集中的 V3 版本取代,人們預計該比率將繼續增長。

Unity CEO:網站將在 2030 年之前轉變為元宇宙目的地:金色財經報道,實時 3D 引擎提供商Unity 的首席執行官 John Riccitiello 預測,互聯網將在未來幾年成為元宇宙的一部分。這位高管預測,大多數網站將成為虛擬世界的目的地,這一變化將在 2030 年完成。然而,根據 Riccitiello 的說法,遺留網站當時仍然存在。

根據預測,在網絡目的地中,基本上將有三種。首先,將完全集成元宇宙的站點,被確定為“您可以居住和居住的地方”。第二種將現實世界的位置與擴展功能相結合,而另一類站點將只是“當今世界上的一點點”,對其進行增強。

這些元宇宙體驗將能夠通過足夠的硬件充分享受,但也必須適應其他功能較弱的硬件,如 PC 和手機。(news.bitcoin)[2022/6/9 4:12:02]

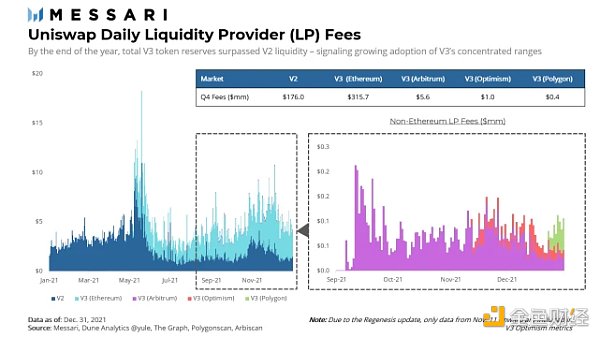

2021 年 5 月 24 日,V3 市場的 LP 賺取的每日費用超過了 V2 市場——盡管在今年剩余的幾天里,V2 市場的單日費用確實高于 V3 市場,但總體發展趨勢是后者。事實上,第四季度流動性提供者從 V3 產生的累積收入比 V2 多 183%,這歸因于較高的交易量抵消了較低費用等級帶來的較低每筆交易費用的結果。

Uniswap 年初的 V2 市場總數為 27,545 個,與 2020 年 7 月只有 1,681 個市場相比有了顯著增長。雖然 2021 年的百分比漲幅并未出現完全相同的飛躍,但總市場名義上的漲幅更大。2021 年 12 月 31 日,Uniswap 以 67,231 個交易市場結束了這一年,環比增長 17%,同比增長 144%。自然,Uniswap 從加密貨幣對散戶投資者的突破中受益匪淺。興趣的涌入導致新項目的數量顯著增加。相應的項目代幣需要交易市場,這對 Uniswap 和其他 DEX 來說是一個有吸引力的機會。

微觀概述

Uniswap 各平臺第四季度交易活動的差異最好概括為 V2 市場中 memecoin 興趣的增加以及 V3 市場中更傳統的藍籌代幣交易量的增加。

頂級 V2 市場

借貸平臺Union.finance獲300萬美元投資:據官方消息,基于以太坊的借貸平臺Union.finance獲300萬美元投資,投資者包括Placeholder,1kx,CoinFund,Distributed Global,Spartan Group,Variant,KR1,Scalar,Defiance和Infinite Capital。[2020/12/18 15:40:12]

下面將進一步分析按交易量計算的前四個市場中的三個。從這四個中選出的除外是 USDT/WETH 市場,它與 USDC/WETH 市場的活動密切相關。

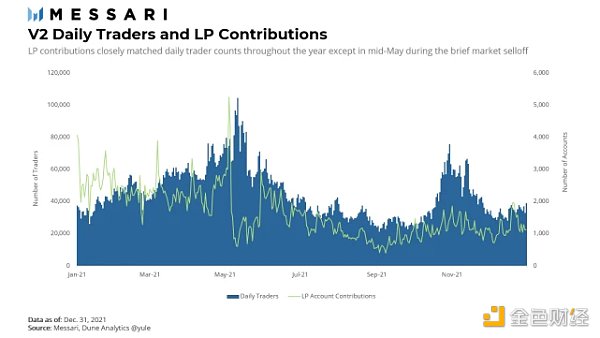

在 2021 年的大部分時間里,特別是在下半年,為 Uniswap 礦池提供流動性的賬戶數量跟隨更廣泛的用戶活動。一個值得注意的例外發生在 5 月中旬左右,當時新的流動性提供者賬戶的數量暴跌至接近今年的最低點。該指標在下半年的平均水平低于上半年,因為向 V3 的轉變打破了 LP 的關注模型,并且 LP 將資金投入到其他第 1 層協議和/或競爭的 DEX 上。

USDC / WETH

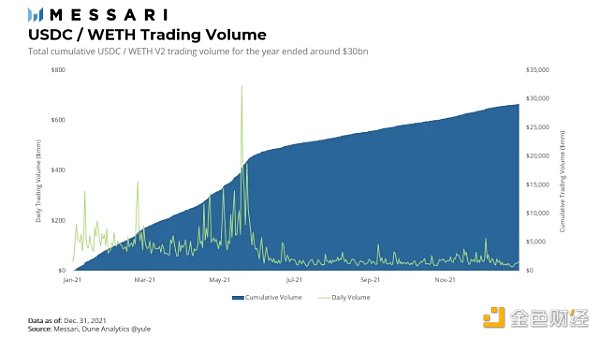

如前所述,USDC/WETH 市場是第四季度最活躍的 Uniswap V2 流動性池。在此期間,交易員和流動性提供者之間的交易價值約為 35 億美元,比上一季度增長 59%。也許最值得注意的一點是,與前幾個季度相比,同一流動性池的交易量有所下降,但值得記住的是,V3 的推出將流動性從 V2 池拉入了集中的 V3 池。全年在此池中僅通過 V2 進行了價值 291 億美元的交易。

SAITAMA / WETH

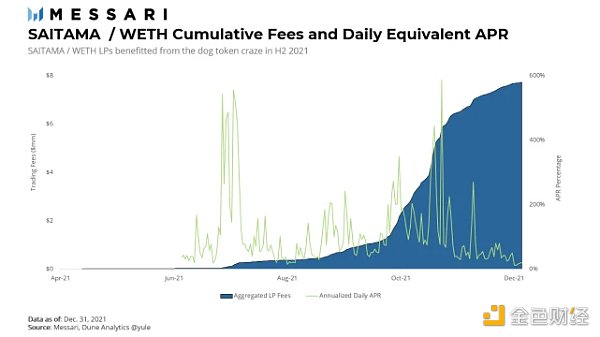

其余兩個 V2 市場最好歸類為牛市期間流行的代幣對。首先是SAITAMA社區的原生項目代幣 SAITAMA(或 SAITAMA INU)。

SAITAMA / WETH 直到 2021 年 10 月才出現太多交易活動。因此,SAITAMA / WETH 在任何其他季度都不會出現高交易量,這一統計數據從第三季度的 2 億美元躍升至 23 億美元證實了這一統計數據。

數據:大約有4750萬美元的UNI代幣被委托至協議治理:根據Dune Analytics最近的指標,大約有4750萬美元的UNI代幣被委托至協議治理。該指標還顯示有超過2000名委托人和超過87000名UNI持有者。與大多數DeFi治理系統一樣,少數幾個大型地址擁有大多數投票權,可能會讓鯨魚掌控協議的發展方向。

上月末,Glassnode的一份報告對Uniswap代幣分發路線圖和治理計劃進行了深入研究,結論是該協議遠遠沒有達到真正的去中心化。當時僅15個地址控制了至少1000萬枚UNI。其中四個地址是保留給治理庫的,一個是空投分配者地址。在剩下10個地址中,其中9個包含團隊和投資者代幣分配的一部分,而最后一個地址由幣安控制。(CoinGape)[2020/10/6]

2021 年 10 月,流動性提供者的費用開始飆升,并從 12 月開始逐漸減少。然而,夏季部分時間收到的年化每日 APR 流動性提供者幾乎達到了 600%。低交易量和高 APR 的結合意味著流動性提供者的總數并不多,這可能證實了 SAITAMA 直到夏末才得到加密投資者的認可。

ELON / WETH

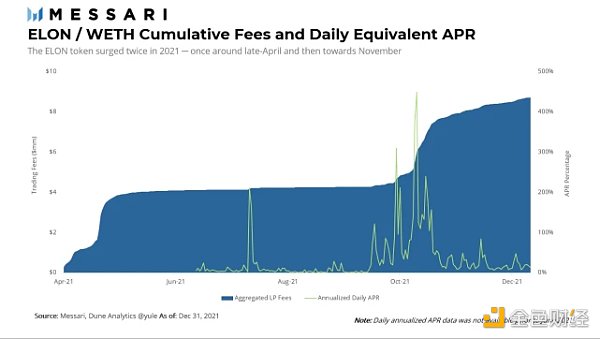

應該很容易看出為什么 Dogelon Mars (ELON) 代幣在第四季度引起了投資者的興趣。狗狗幣模因、埃隆馬斯克的狂熱以及對項目名稱中對火星高估值的共同渴望的結合無疑吸引了一部分投機投資者。與 SAITAMA / WETH 的市場不同,ELON 在這一年中分別在兩個不同的時間點上漲:5 月中旬和 11 月初。當整個加密市場陷入平靜時,中間并沒有發生太多的活動。

毫不奇怪,當散戶對 ELON 的興趣活躍時,流動性提供者的收益率會波動并提供高回報。年化的每日 APR 達到近 450% 的峰值,盡管該指標在一年中的大部分時間里普遍低于 10%。與 SAITAMA 類似,5 月至 10 月期間流動性相對較低。ELON / WETH 的總存款大約徘徊在 600 萬美元左右,盡管這個數字在第四季度確實有所回升。無論如何,這與上面 USDC / WETH 市場中價值$200mm左右的代幣儲備相去甚遠。

頂級 V3 市場

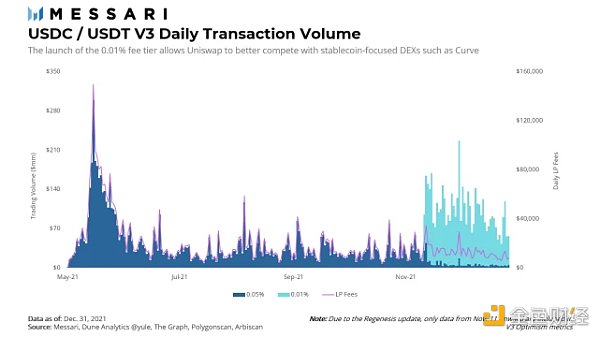

5 月,Uniswap 發布了其 DEX 的 V3,其中引入了每個市場的費用等級的概念。層級背后的想法是通過根據波動性區分不同市場來提高資本效率。波動較大的市場將收取更高的交易費用,而移動更緊密的貨幣對將收取較低的費用。V3 發布時創建了三個等級:0.05%、0.30% 和 1.00%。在第四季度,Uniswap 治理通過了第四個 0.01% 的費用等級,旨在解決穩定幣交易并與 Curve Finance 等專業 AMM 競爭。

Uniswap月度交易量首次超過Coinbase:金色財經報道,The Block Research收集的市場數據顯示,Uniswap的月度交易量首次超過了加密貨幣交易所Coinbase的交易量。9月份,Uniswap的交易量約為154億美元,占該月DEX總交易量235億美元的65%。相比之下,Coinbase報告的月交易量為136億美元。[2020/10/5]

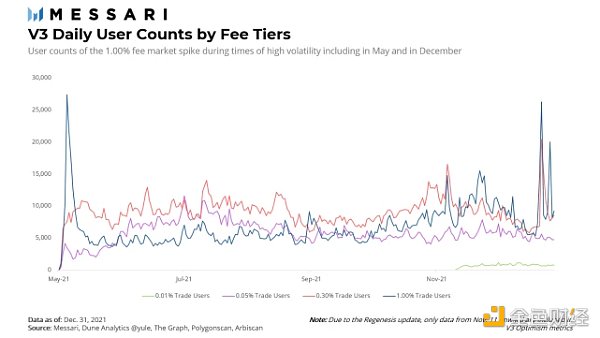

總之,第四季度通過 V3 進行交易的用戶比第三季度多 12%。對數據進行細分進一步凸顯了與其他市場相比,在 1.00% 市場中交易的用戶數量波動性更大。這在 5 月和 12 月尤為明顯,如前所述,這是一年中市場波動性很大的兩個時期。由于對小山寨代幣的快速需求,隨著交易者追逐價格走勢,1% 的費用等級出現大幅波動。由于通常為非藍籌代幣保留 1% 的費用等級,隨著需求在短時間內迅速從小到大,這些池中的流動性可以獲得可觀的回報。

USDC/WETH 市場的交易量比第四季度增長了 59%。與此同時,流動性增長了 80%,流動性提供者費用增長了 19%。

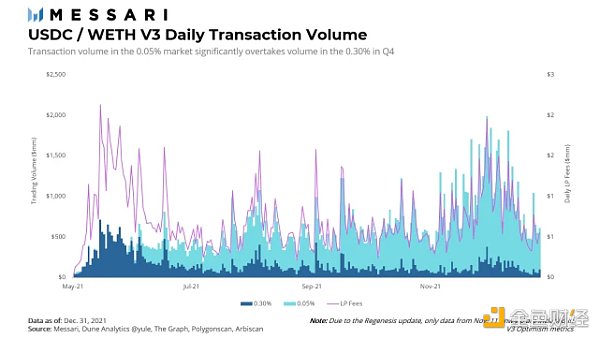

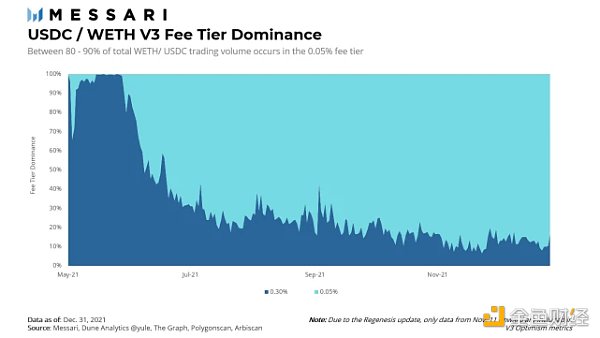

在 V3 USDC/WETH 市場中,最有趣的是 0.30% 級別的交易量下降和 0.05% 級別的增長。

這一趨勢反映了交易所的競爭程度。資本與資本競爭費用——為了相互削弱,跳到較低的費用層級并集中流動性是一種常見的策略,以期吸引 LP 在較高層級無法獲得的交易量。有理由認為,其他市場也會出現交易量向較低費用等級轉移的情況,這也發生在下面的 WBTC/WETH 市場中。明年這一趨勢值得關注。

USDC / USDT

USDC/USDT 市場的交易量在從第二季度到第三季度下降 30% 后增長了 114%。與此同時,流動性增加了 53%,而流動性提供者費用下降了 13%。流動性增加的一種解釋可能是波動性增加和熊市擔憂,促使投資者將更多資金轉移到穩定幣中。

穩定幣市場也從 Uniswap 創建的新 0.01% 費用等級中受益匪淺。與上一季度相比,第四季度穩定幣的交易量顯著增加,但與該季度波動性增加相比,目前尚不清楚其中有多少是由于新的費用等級造成的。新層推出后,USDC/USDT 市場的交易量立即顯著增加,現在較低層的交易量通常是較高層交易量的倍數,盡管每日 LP 費用并沒有明顯高于以前。

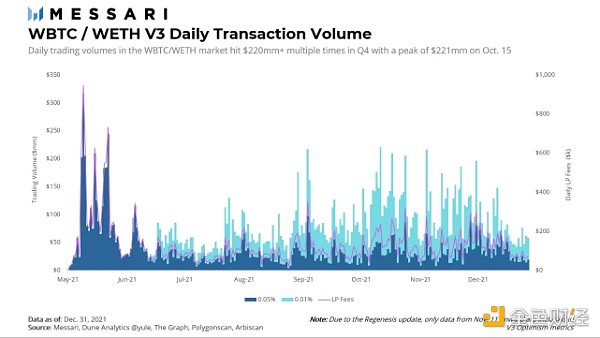

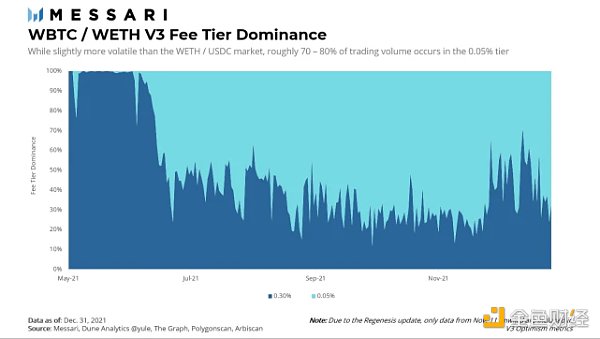

WBTC / WETH

WBTC/WETH 市場整體交易量較上一季度增長 54%。與此同時,流動性增長了 36%,流動性提供者費用增長了 38%。

WBTC/WETH 市場的結論與上面的 USDC/WETH 市場類似,即交易所的競爭力推動交易量從較高的費用等級轉向較低的等級。盡管大多數交易量發生在 V3 發布后的前幾周的 0.30% 層,但如今的 0.05% 交易量顯著增加。WBTC/WETH 確實有時會在兩者之間波動,而 USDC/WETH 則不會。

與第三季度相比,第四季度的市場行動在 0.05% 和 0.30% 之間確實增加了。盡管始終有 70-80% 的交易活動發生在 0.05%,但在波動性較高的那些日子里,第四季度的交易被轉移到了更高的層級。

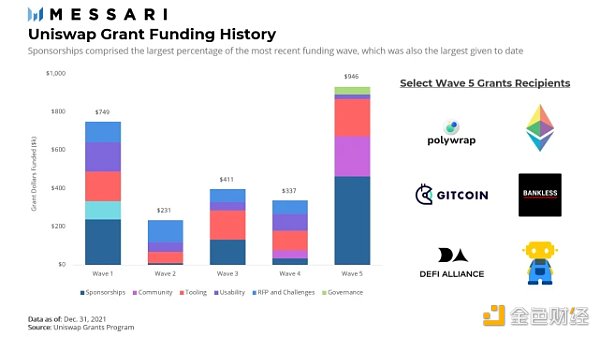

資助計劃

Uniswap 贈款計劃 (UGP) 分批贈款,與任何特定季度或預先設定的時間長度無關。可追溯到 2021 年 3 月的五次捐贈的數據已公開,而第六次捐贈已經完成但尚未發布。UGP 目前正在進行第七波贈款。請注意,在 Wave 5 中資助的幾筆贈款發生在 2021 年第三季度。

Wave 5 近 50% 的資金用于贊助。另外約 20% 用于面向社區和面向工具的項目。剩余的資金用于可用性和治理撥款。治理是第 5 波中的一個新類別。這也是第一個沒有任何撥款用于征求建議和挑戰的浪潮。Wave 5 中一些最大的贈款包括以下舉措:

以太坊執行層支持 – 250,000 美元

UGP 與 Compound Grants、Lido、Synthetix、The Graph 和 Kraken 的同等捐款一起,捐贈了 25 萬美元,以進一步發展以太坊執行層客戶端團隊。籌集 150 萬美元是為了補充以太坊基金會提供的現有資金。Besu、Erigon、Geth、Nethermind和Nimbus是這輪融資的五個選定接受者。

DeFi 聯盟 – 150,000 美元

DeFi Alliance 是一個 DeFi 和 Web3 加速器,支持企業家在加密生態系統中構建項目。該計劃產生的協議包括 dYdX、SushiSwap、OlympusDAO、Synthetix 等。為了支持加速器,UGP 捐贈了 15 萬美元來幫助資助一群雄心勃勃的初創公司。

Valve Finance – 100,000 美元

向 Valve Finance 捐款 10 萬美元,用于開發在流動性不足時用于大訂單路由的優化算法。贈款的目標是制定從 Token A 到 Token B 的多路徑交易策略,從而為交易者提供更好的交易定價。作為贈款的一部分,還將探索其他功能,例如高級實時數據和模擬工具。

Messari – 60,000 美元

Messari 是一家研究和數據分析公司。分配給 Messari 的贈款將 Uniswap 集成到研究門戶中。Messari 還將為 Uniswap 社區和 Messari 的機構客戶群發布四份研究報告,例如本季度報告和關于推出 V3 on Optimism 的另一份報告。

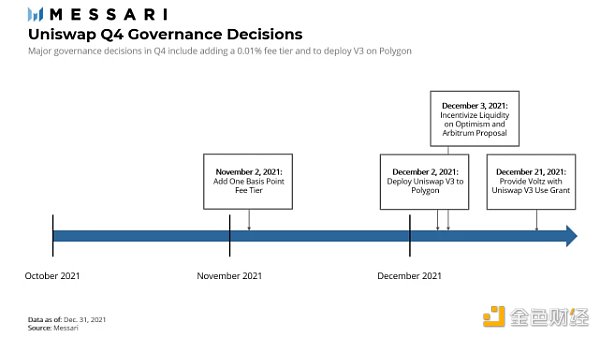

治理更新

2021 年 12 月 21 日 –向 Voltz 提供 Uniswap V3 額外使用補助金

Voltz 協議要求 V3 在其利率互換 AMM 中使用代碼庫,以換取其 1% 的代幣供應。根據商業源許可證的指導方針,該許可證允許軟件的臨時有限生產使用與未來的開源協議,除非得到 Uniswap 社區的批準,否則 Voltz 將不允許使用 V3 代碼的部分內容。

2021 年 12 月 3 日——激勵Optimism和Arbitrum的流動性

通過了一項共識檢查,旨在衡量社區對激勵流動性以啟動增加對 Optimism 和 Arbitrum 活動的興趣。作為 DeFi 的領先者,Uniswap 有能力通過其龐大的資金幫助引導第 2 層協議的使用。該提案仍在與社區討論中,并有興趣進行評估。

2021 年 12 月 2 日 –將 Uniswap V3 部署到 Polygon

12 月 2 日,社區正式通過共識檢查,授權 Uniswap Labs 將 Uniswap V3 協議部署到 Polygon 網絡上。作為提案的一部分,Polygon 團隊愿意承諾最多 1500 萬美元用于流動性挖礦,最多 500 萬美元用于 Uniswap on Polygon 的一般開發,以及其他定性支持,例如圍繞流動性挖礦計劃的設計、推廣Uniswap 協議等。該提案于 12 月 23 日通過鏈上投票執行。

2021 年 11 月 2 日 –添加一個基點費用等級

增加新的一個基點費用等級的提議是為 Uniswap 設計的,以更好地在由 Curve 等協議主導的穩定幣市場中競爭。該提案獲得了 100% 的投票,該提案于 11 月 12 日執行。

最后的想法

美聯儲加息的決定在所有市場都引起了反響。加密貨幣是受到打擊的行業之一。然而作為交易所,Uniswap 實際上是宏觀環境的受益者。加上本季度上半年的強勁零售興趣,Uniswap 幫助促進了第四季度更高的交易量,流動性提供者在此期間賺取了更高的費用。

展望未來,Uniswap 參與第 2 層擴展協議的決定可能會成為持續增長的催化劑。為穩定幣交易增加新的費用等級也使其在 DEX 領域更具競爭力。這兩個變化都相對較早,因此有理由樂觀地進入新的一年。

原文鏈接:https://messari.io/article/state-of-uniswap-q4-2021

翻譯:時江

Tags:UNISWAPUniswapETHexchange-unionGenieSwapUniswap Financetether幣怎么提現

“ 誰控制了香料,誰就控制了宇宙。” ——弗蘭克赫伯特,沙丘(電影) 介紹: 商品是作為日常商品和服務生產基礎的基本原材料。商品的歷史是文明本身的反映.

1900/1/1 0:00:00本文由公號"老雅痞"(laoyapicom)授權轉載“據英國《金融時報》報道,幾位知情人士透露.

1900/1/1 0:00:00近日,YouTube 游戲主管 Ryan Wyatt 做客 Delphi Digital 旗下 Metaverse Musings 最新一期節目.

1900/1/1 0:00:00最近以比特幣為代表的加密貨幣市場表現幾乎與美股市場相同。高盛在周四的一份報告中表示,自11月以來,加密貨幣總市值下降了約40%。最近加密貨幣市場的回落表明,主流采用可能是一把“雙刃劍”.

1900/1/1 0:00:00根據 Crypto.com 的一份報告,到今年年底,全球加密貨幣所有者的數量預計將超過 10 億。報告指出,“各國再也不能忽視公眾對加密貨幣日益增長的推動.

1900/1/1 0:00:00在行業快速步入多鏈生態后,用戶對跨鏈橋的需求也愈發強烈。然而目前的市場上,各公鏈的官方橋往往支持的鏈有限,因此,第三方跨鏈協議憑借著更廣泛的公鏈支持數量成為了用戶跨鏈的主流選擇.

1900/1/1 0:00:00