BTC/HKD-0.65%

BTC/HKD-0.65% ETH/HKD-2.92%

ETH/HKD-2.92% LTC/HKD-3.85%

LTC/HKD-3.85% ADA/HKD-1.9%

ADA/HKD-1.9% SOL/HKD-2.84%

SOL/HKD-2.84% XRP/HKD-2.24%

XRP/HKD-2.24%過去三十年間,互聯網技術的快速發展與現在的加密行業有諸多相似之處,通過對傳統互聯網市場早期風險投資的研究,將當前的加密行業與互聯網時代進行比較,可以加深我們對加密市場的理解。本文中,我們將會嘗試解釋風險投資公司對加密資產的各種意義。

“XX 設立了一支新基金,價值XX億美元,以尋求繼續投資于加密貨幣和 Web3 世界”。

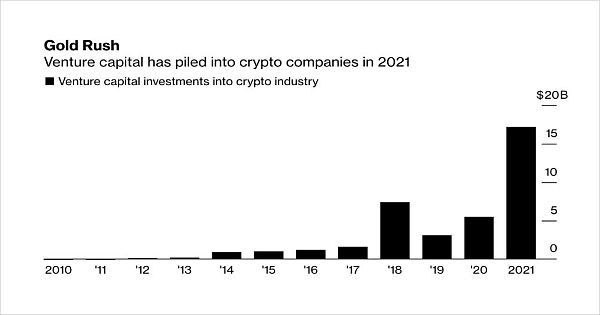

如果您在過去兩年中經常關注財經新聞,那么您很可能會每周都看到像這樣的頭條報道。從表面上看,這種類型的投資和資本配置顯然是一個新興行業的價值信號,然而,每當一家投資公司籌集資金并將其部署到加密領域時,我們也可以發現傳統風投和加密風投也存在著諸多不同。

為了充分的探討以上話題,我們必須首先回顧一下現代風險投資的萌芽階段,以及新興技術,特別是互聯網的發展格局。

美國OCC代理署長:監管穩定幣發行商可以幫助加密行業的創新蓬勃發展:金色財經報道,美國貨幣監理署(OCC)代理署長周四就穩定幣監管的必要性發表講話,Michael Hsu表示,雖然創新在不確定的環境中茁壯成長,但堅實的基礎可以幫助,特別是在涉及金錢和信任的時候。像監管銀行一樣監管穩定幣發行商,可以幫助加密貨幣行業的創新蓬勃發展。(coingape)[2022/1/14 8:49:15]

“Dot Com”時代以互聯網泡沫的狂熱而聞名,尤其是在二級市場早期科技公司的股票價格狂飆讓人印象深刻。但很少有人將這種熱潮歸功于這些新技術的最早支持者——風險投資家。

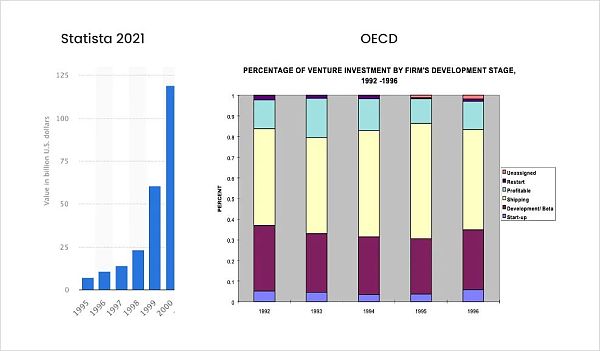

在90 年代中期,風險投資是一種規模較小且相對較新的投資形式,當時的資本總額僅為 76 億美元。

即便如此,由于近 70% 的風險投資流向了新技術/互聯網公司,而且通常是在經過了市場檢驗的成長階段,這一微小的資本池最終掌握了技術革命的命脈。

Filecash社區協調員Marco:2020年是IPFS在全球范圍內蓬勃發展的一年:由開源礦池和火幣主辦,金色算力云、鏈上ChainUP、Filecoin Beijing聯合主辦的“分布式存儲中國行暨開源礦池IPFS私享會”2020年12月6日在武漢舉行。Filecash社區協調員Marco在會上表示,從Filecoin的全球算力分布圖來看,絕大多數在中國大陸,而Filecoin在日韓等國家也有著相當大的市場。日本投資者對Filecoin的認知有質的飛躍,韓國對于Filecoin更加傾向于長期投資,從多個國家的入場者不斷增多來看,2020年是IPFS在全球范圍內蓬勃發展的一年。目前,Filecoin的經濟模型已經建立,如何解決對FIL的剛需問題,仍需礦工根據個人情況擇優選擇。[2020/12/6 14:17:42]

這種趨勢隨后幾年逐漸流行,隨著風投機構的投資從 1995 年到 1999 年間增長了 10 倍,風險投資領域的活動越來越多。

聲音 | 外媒:歐洲的區塊鏈行業正在蓬勃發展:據Shifted報道,歐洲的區塊鏈行業正在蓬勃發展,這主要集中在英國、德國、瑞士和西班牙,這些國家都位于全球區塊鏈公司數量最多的前十大國家之列。數據顯示,自2013年以來,僅位于倫敦的區塊鏈公司就籌集了逾10億美元的股權; 位居第二,僅次于舊金山。這包括一些大型密碼交易所,包括去年以4億美元收購的Bitsamp和最近籌集了2300萬美元的英國公司Elliptic。[2019/10/11]

接下來發生的事情也就不奇怪了,從 1995 年開始接下來的 5 年,新技術上市科技公司的股票價格出現了大幅上漲,當時最大的 4 家公司都獲得了 10 倍以上的回報,其中大部分與最大的幾家風險投資公司出現了明顯相關性。

動態 | 盡管2018年行業不景氣 但加密貨幣會議繼續蓬勃發展:據Bitcoin.com消息,數據分析網站Tradeblock的數據顯示,盡管2018年期間出現加密熊市,但行業相關會議的數量并沒有在下半年逐漸下降。此外,2019年加密貨幣和區塊鏈相關會議仍在全面展開。[2019/1/14]

資料來源:Tradingview

私人資本涌入帶動了技術進步,最顯著的股價增長發生在資本最密集的行業,這絕非巧合,正是這些資本的力量將市場上的股票推至高位。

為了將互聯網風險投資與加密風險投資聯系起來分析,我們必須找到兩個市場之間的相似之處。當然,更重要的是找出不同之處,才可以讓我們了解風投對加密資產價格的直接影響。

加密貨幣交易所在非洲蓬勃發展,有望成為新興區塊鏈中心:據不完全統計,2017年至今,南非至少涌現出15家新成立的加密貨幣交易所。此外,肯尼亞的支付及轉賬平臺服務商bitPesa已經和60多家銀行建立合作關系,并運營著7個移動錢包。與此同時,越來越多的區塊鏈初創公司進駐非洲,巨頭公司也紛紛入駐,如Consensys、Ripple、Rightmesh、Bloc等,都已在非洲設立了分部。未來幾年,非洲將成為新興區塊鏈中心。[2018/4/18]

資料來源:彭博

1)相似之處:

新興市場:最明顯的相似之處在于兩個行業都是極其早期的技術領域,通過極客們的推動才有了商業化。

? ? 在許多方面,加密行業就是 20 年前建立的核心網絡技術的延伸,正所謂wen1.0到web3.0。

? ? 以類似的方式分析,這些行業都有一個非常普遍的早期極客群體,因為兩者都有引領早期擴張的強烈信仰者。當然,其長期價值也都受到了很多懷疑。

推測:如前所述,互聯網的早期也受到了風險投資家的大量關注。這兩個行業在這個層面有諸多相似之處,因為加密行業最近已成為風險投資的熱點。

? ??相對于它們的估值,兩個行業在各自萌芽時期一直都是高風險、高回報的兩個行業。

2)差異之處:

監管困難:加密資產和各個項目的融資機制使得投資情況與之前的互聯網大不相同,因為投資者不僅瞄準股權交易,而且在大多數加密項目中,顯然是以代幣為主。

? ? 除此之外,在投資資產類別方面二者存在巨大差異,因為加密貨幣只有風險資本家才能投資,而傳統投資者如資產管理公司、共同基金和普通公眾基金則相反。

? ? 由于加密投資缺乏明確性,現在可以積極參與代幣和股權交易的投資者基礎較小。

流動性范圍:創始人、項目和投資者獲得流動性的途徑也改變了融資周期,也改變了投資者對加密項目下注的基本預期。資本流動更加自由,正是這種資本流動刺激了生態系統中新企業的發展。

新的估值范式:新貨幣體系的引入也改變了籌資機制,因為項目、創始人和投資者以代幣支付,而不是傳統企業的現金和股權。除此之外,協議/項目性能通常受代幣價格影響,而不是其他增長指標,因為市場狂熱的追求代幣價格遠勝于股價。

狂熱的奉獻精神:普通的創始人和投資者往往都是加密的忠實粉絲,會將自己的加密貨幣融資或者估值作為自己項目的衡量尺度。已經籌集了數百萬美元并在短時間內成為獨角獸的協議,最終會讓員工Hodl其加密貨幣并不斷對生態系統內的項目和協議進行再投資。

有意思的是,這些差異實際上會導致風險投資公司尋求購買加密公司股權時出現奇怪的差錯。

在查看任何大型風險投資支持的加密貨幣公司之前的增長率時,您可以發現過去的預測實際上直接反映了加密貨幣資產價格的升值。考慮這個例子:

傳統的風險投資公司/投資者“A+ Partners”正在尋找機會對加密貨幣的投資。不幸的是,A+ 合伙人不能購買比特幣或以太坊,因為他們的授權不允許他們這樣做,但他們可以購買專注于加密貨幣的組織的股權。

他們想要對加密貨幣交易所進行投資,因此他們必須關注組織的收入以及未來的增長情況。對于交易所來說,整個收入基礎幾乎完全來自交易活動。高估值幾乎完全來自高交易量,而高交易量又直接和資產價格上漲掛鉤。

將這種思路應用于前瞻性投資,我們能夠理解頂級風險投資集團對未來加密資產價格的想象,即使他們不打算直接押注加密貨幣。

那些不打算投資代幣的傳統公司有顧慮,我們當然能夠理解他們背后的投資邏輯,即比特幣和以太坊價格在不久的將來可能存在風險。

在當今的加密風險投資世界中,我們可以繼續評估通過風險投資籌集的資金,并不斷觀察他們對加密資產價格的預期。

總結

回顧我們過去 25 年的投資和目前炙手可熱的風險投資市場,我們能夠推斷出加密貨幣未來一定會非常有趣。

當我們考慮未來的風險資本籌集和新基金部署時,我們必須轉而考慮這些私人投資者對加密資產的態度。

在我個人看來,我們行業前景非常樂觀。

2021年NFT流行度迅速上升,誕生了許多項目,社區圍繞著它們形成。春節臨近,我們何不自己部署一個NFT來獎勵自己呢?作為對項目的忠誠或支持的展示,許多用戶選擇將他們的個人資料圖片(或簡稱“PF.

1900/1/1 0:00:00解讀Web3.0遠不是一件容易的事,千人千面的它即模糊又若隱若現。隨著時間的推移,構成它的要件更加完備,但更多的要求又會被填充進去,“前進迷茫”與探索Web3.0是相生相伴的.

1900/1/1 0:00:001.DeFi代幣總市值:1087.36億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:61.

1900/1/1 0:00:00「元宇宙」Meta Platforms四季報「爆雷」,悲觀預期震驚了投資者,「炸」了整個美股社交網絡板塊.

1900/1/1 0:00:00頭條 ▌報告:2022年底全球加密用戶將達到10億1月21日消息,Crypto.com的一份報告預測,到2022年底,全球加密用戶將達到10億.

1900/1/1 0:00:00元宇宙的開拓者是我們針對元宇宙的發展而設立的專欄,主要面向那些深挖元宇宙產業或者在元宇宙進行淘金的從業者,分享這些企業或者創業者們的故事,以獨特的視角窺見那些引領全球元宇宙發展的企業或個人.

1900/1/1 0:00:00