BTC/HKD-3.6%

BTC/HKD-3.6% ETH/HKD-4.24%

ETH/HKD-4.24% LTC/HKD-2.31%

LTC/HKD-2.31% ADA/HKD-5.97%

ADA/HKD-5.97% SOL/HKD-8.76%

SOL/HKD-8.76% XRP/HKD-5.44%

XRP/HKD-5.44%最近,加密貨幣被許多恐懼和不確定性所主導。俄羅斯和烏克蘭之間的戰爭、未來的加息以及猖獗的通貨膨脹等宏觀擔憂推動加密市場從去年 11 月觸及的歷史高點回落。因此,很多關注焦點已經從加密貨幣轉移到了其他更大的宏觀事件上。誠然,宏觀經濟令人擔憂。但出于本文的目的,讓我們撇開所有那些正在發生的令人不安的事件,而是將注意力集中在加密領域中正在發生的事情上。

不管我們是否正在進入全面熊市,有一件事是明確的:加密貨幣不會消失。當然,價格可能會繼續下跌,但最終會反彈。太多的創新和活動正在發生。無論如何,構建者、開發者和創新者將繼續推動加密邊界,并繼續發展這一新的資產類別。我們一直在密切跟蹤的一個開發項目是 Arbitrum!憑借其低費用和充滿活力的生態系統,這個以太坊上的 L2 (第二層) 可擴展性解決方案讓我們得以一瞥未來。不清楚我在談論什么?繼續閱讀,了解所有關于 Arbitrum 和它所提供的一切!

讓我們開始吧!

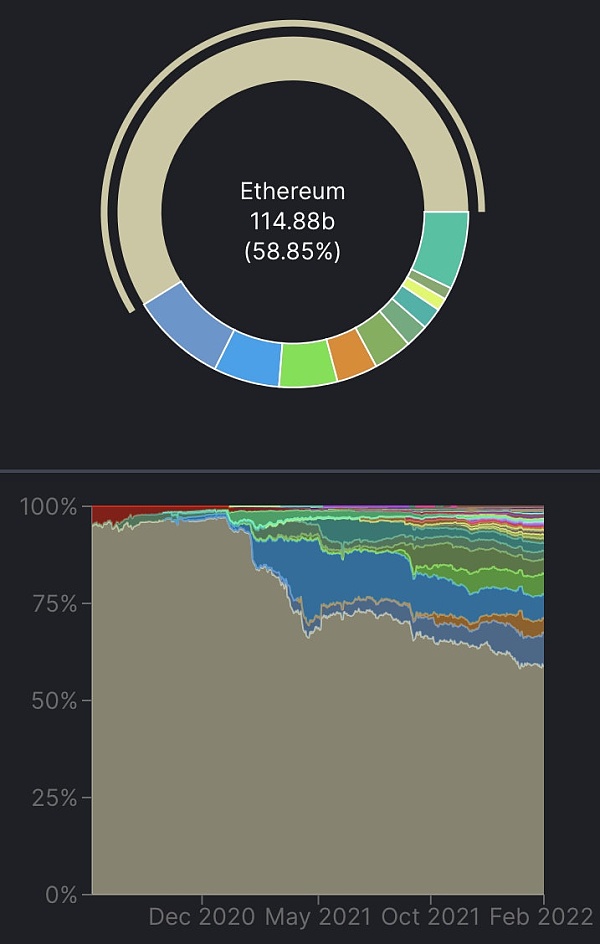

當你想到以太坊時,你肯定首先想到的是它的費用。盡管以太坊做了很多偉大的事情,但它最大的缺點就是高昂的費用。雖然支付費用本身并不是壞事,但對小型散戶來說,高費用可能變得尤其令人望而卻步。事實上,以太坊的高額費用是 2021 年推動其他替代性 L1 (第一層) 區塊鏈網絡爆炸式增長的主要原因之一。2021 年 1 月 1 日,將近 97% 的 DeFi TVL (總鎖倉價值) 駐留在以太坊網絡中;今天,以太坊的 DeFi TVL 占比已經降至 60% 以下。如下圖所示:

上圖:灰色比方表示以太坊網絡上的 DeFi TVL 占比變化情況。圖源:DeFi Llama

顯然,以太坊仍然是最成功的 L1 智能合約平臺,但其他更便宜的替代性 L1 網絡也有著巨大的需求。需要指出的是,雖然這些替代性 L1 網絡,比如 Solana、BSC、Avalanche、Fantom 等可能比以太坊更便宜,但它們在安全性、流動性和去中心化方面都有各自的缺點。現在,如果有一種方法可以與以太坊互動,而不需要支付高得離譜的費用呢?Arbitrum 登場。

Arbitrum 是以太坊的一個 Optimistic Rollup L2 可擴展性解決方案。如果你對加密貨幣不熟悉,那么這對你來說可能只是一堆令人費解的話。我們會盡量避免過于技術性,盡量讓本文在表面上更容易理解。

TheGraph已集成Arbitrum、Avalanche、Celo網絡:金色財經報道,去中心化索引協議TheGraph已集成Arbitrum、Avalanche、Celo網絡,DApp開發人員可以開始使用子圖加載對應區塊鏈網絡的數據。[2023/2/28 12:33:38]

基本上,你可以把 L2 可擴展性解決方案想象成一個構建在另一個區塊鏈之上的區塊鏈網絡。在 Arbitrum 的案例中就是,Arbitrum 是一個構建在以太坊之上的區塊鏈網絡。通過構建在以太坊之上,Arbitrum 可以在受益于以太坊安全性的同時實現更便宜、更快的交易。這是相對于側鏈或其他替代性 L1 的巨大優勢。一個完美的例子就是最近 Solana 跨鏈橋項目 Wormhole 遭受攻擊。當你將以太坊的本地資產跨鏈到其他不同的 L1 網絡時,你就面臨著「跨鏈橋」漏洞或黑客攻擊的風險。然而,當你將以太坊本地資產連接到 Arbitrum 網絡中時,不存在這樣的風險。請放心,根據以太坊聯合創始人 Vitalik Buterin 的說法,在 Arbitrum 網絡上持有 ETH 是安全的。

Arbitrum 如何實現更快和更便宜的交易?這與其作為一個 Optimistic Rollup 網絡有關。究其本質而言,Optimistic Rollup (L2 網絡) 會將交易以“批次”的方式“卷起來”在鏈下執行,然后交易數據將被壓縮并提交至以太坊 L1 鏈上。此外,Optimistic Rollup 網絡中會假設其正在處理的所有交易都是正確的 (因此是“樂觀的” Rollup)。

由于 Optimistic Rollups 假設了交易數據是正確的,而不是直接證明其正確性,因此 Optimistic Rollups 存在一個「挑戰期」(challenge period),在此期間,可疑的欺詐性交易數據可以被發現并使交易恢復。這就是為什么將資金從以太坊 (L1) 橋接至 Arbitrum (L2) ?只需要約 10 分鐘,而將資金從 Arbitrum (L2) 橋接回以太坊 (L1) 可能需要約 1 周時間。還沒有理解嗎?強烈推薦你閱讀一下 LimeChain 的這篇博文,文中對 Optimistic Rollups 作了進一步解釋:

https://limechain.tech/blog/optimistic-rollups-vs-zk-rollups/

如果你還不相信 Arbitrum,請允許我們用兩個簡單的句子來說服你。在撰寫本文時,去中心化交易所 Uniswap 上的一筆典型交易在以太坊 L1 上的費用約為 30 美元 (與以太坊擁塞時相比,這已經是相對便宜的)。另一方面,在 Arbitrum 網絡中,一筆典型的 Uniswap 交易只需要大約 3 美元……

Convex Finance在Arbitrum上線:金色財經報道,CRV質押和流動性挖礦一站式平臺Convex Finance宣布在Arbitrum上線。Arbitrum上用于Convex池的LP代幣可以在地址之間轉移。另外,Arbitrum上LP的CVX獎勵將根據每兩周一次的vlCVX衡量權重投票中池的投票比例進行分配。(Medium)[2022/11/18 13:19:51]

這聽起來很棒,無需支付以太坊上高昂的費用,那么該怎么投資呢?簡而言之,你不能,至少不能直接。Arbitrum 當前沒有與之關聯的原生 Token (代幣)。所有 Gas 費用均以 ETH 支付。然而,許多人猜測 Arbitrum 將在未來的某個時候發行 Token。就我個人而言,我們相信這最終會實現的,特別是當你考慮到 Arbitrum 背后的團隊 Offchain Labs 在 2021 年 8 月份以 12 億美元的估值籌集了 1.2 億美元。對于那些投資者來說,實現投資收益的最簡單的方法*可能*是通過其原生 Token。

截至撰文時,Arbitrum 網絡在的 TVL (總鎖倉價值) 為21.6 億美元,可以看出 Arbitrum 已經成為了一個有價值的智能合約平臺。在所有的智能合約平臺 (無論是 L1 網絡還是 L2 網絡) 中,Arbitrum 的 TVL 已經排在第 10 位。我們認為這只是 Arbitrum 的開始,因為 L2 網絡應該在 2022 年及以后的時間里繼續受歡迎。

當前,由于 Arbitrum 還沒有發行原生 Token,“投資” Arbitrum 的唯一方式是通過其快速增長的生態系統。是時候進入 Arbitrum 巨大的生態系統了!

如果你不是一個風險偏好者,并且傾向于只與已建立的以太坊 DeFi 協議交互,那么這一章節很適合你。也許 Arbitrum 成功的最重要因素是基于以太坊的 DeFi 協議能否成功遷移到 Arbitrum 網絡中。畢竟,如果不能與任何基于以太坊的協議進行交互,為什么還要使用以太坊可擴展性解決方案呢?值得慶幸的是,Arbitrum 就是本著這個特定的目的創建的。Arbitrum 與以太坊虛擬機 (EVM) 高度兼容。如果你不知道這意味著什么,這基本上是意味著 Arbitrum 的編碼語言與以太坊的非常相似。已經熟悉 EVM 的開發人員可以像使用以太坊一樣輕松地在 Arbitrum 上構建和編寫代碼,使得在 Arbitrum 上部署以太坊 dApps 和協議變得簡單。

The Graph新提案提議擴展至Arbitrum以大幅降低各項費用:6月3日消息,Web3索引和查詢協議The Graph正在審查6月2日的一項提案,該提案提議The Graph擴展至以太坊擴容解決方案Arbitrum。

如果該提案通過,將使The Graph的索引、管理和委托成本降低約26倍。The Graph開發團隊Edge & Node在一份聲明中估計,一旦Arbitrum即將推出的Nitro迭代上線,節省的費用將增加兩倍。(The Defiant)[2022/6/3 3:59:57]

在早期階段,這些部署到 Arbitrum 網絡中的以太坊原生協議構成了 Arbitrum 網絡 TVL 的大部分。從去中心化交易所 SushiSwap 開始,它是目前 Arbitrum 網絡上最大的協議,占到了 Arbitrum 網絡所有 TVL 價值的 28.90%。也許最有趣的是,與以太坊主鏈相比,Sushiswap 在 Arbitrum 網絡上產生了良好的 TVL:有 6.23 億美元的資產被鎖倉在 Arbitrum 網絡上的 Sushiswap 協議中,26 億美元的資產被鎖倉在以太坊 L1 網絡上的 Sushiswap 協議中。

Sushiswap 協議在 Arbitrum 網絡上的成功部署對其生態系統來說是一個巨大的積極因素。這個 DEX (去中心化交易所) 為 Arbitrum 生態系統提供了充足的流動性,允許用戶交易他們最喜歡的交易對,幾乎沒有滑點。在過去的 24 小時內,Sushiswap 的 AMM (自動化做市) 交易量達到了 7400 萬美元。此外,像 WETH-USDC、DPX-WETH 或 MAGIC-WETH 等交易對,每周的交易量持續超過 1 億美元。

雖然 Sushiswap 毫無疑問是 Arbitrum 網絡上最成功的以太坊協議部署,但還有很多其他成功的部署。你是穩定幣的愛好者嗎?Arbitrum 已經幫你搞定了。穩定幣協議 Curve Finance 和 Abracadabra Money 都已經在 Arbitrum 網絡上部署。這兩個 DeFi 協議在 Arbitrum 網絡上的 TVL (總鎖倉價值) 分別為 2.35 億美元和 2.22 億美元。

總之,許多你最喜歡的許多以太坊 dApps 和協議都已經部署在 Arbitrum 上。僅舉幾個例子,Uniswap、Balancer、Ren、Multichain和 Synapse 都已成功部署。如果你擔心這些部署速度放緩,就在上周,DeFi 收益聚合器 Yearn Finance 也已經在 Arbitrum 上進行了部署。隨著時間的推移,越來越多的 dApps 和協議將繼續在 Arbitrum 上啟動。

固定收益交易平臺Strips宣布在Arbitrum上線主網測試版:2月12日消息,固定收益交易平臺Strips宣布其去中心化利率衍生品交易所(IRX)在Arbitrum上線主網測試版。“我們很高興歡迎StripsFinance加入Arbitrum生態系統。StripsFinance的利率交易是投資者通過收益農業和交易杠桿對沖價格波動的絕佳工具。”

Arbitrum的聯合創始人兼首席執行官StevenGoldfeder表示。此前在2021年10月,StripsFinance曾獲850萬美元融資,紅杉資本印度和Multicoin等參投。[2022/2/12 9:47:10]

雖然這些部署在 Arbitrum 上的以太坊原生 dApps 和協議可能代表了這個 L2 網絡的大部分 TVL 價值,但許多令人興奮的新協議和 dApps 正在 Arbitrum 本地啟動。到目前為止,最成功的三個項目是 Dopex、GMX 和 TreasureDAO。如果你正在尋找估值隨著 Arbitrum 增長而持續增長的項目,這可能是最好的起點。這三個項目已經促進了 Arbitrum 上的大部分活動,讓我們分別對這三個 Arbitrum 原生項目進行概述。

1. Dopex

Dopex 是首個在 Arbitrum 本地推出的主要協議,到目前為止,這二者已經成為彼此的同義詞。Dopex 由匿名的 TzTok-Chad 創建,并得到了著名的 DeFi 鯨魚 (如 Tetranode 和 DeFiGod1) 的支持,該協議已經進入了每個 DeFi 老手的投資組合。Dopex 是一個去中心化期權平臺,號稱能夠讓用戶能夠在擁有最大化流動性和最小化風險的同時交易期權。

目前,該協議的主要產品是其結構化期權金庫?Single Staking Option Vaults (SSOVs):用戶可以將 ETH、DPX、rDPX CRV、BTC、BNB 等資產存入看漲金庫或看跌金庫中,并在其上收取保費和耕作獎勵。本質上,通過將資產存入這些金庫,你要么是在承銷看漲期權,要么是在承銷看跌期權。另一方面,用戶也可以購買這些期權。

Dopex 利用直觀的「雙代幣模型」來最好地捕獲該協議的價值。DPX 是 Dopex 協議的治理代幣,被用來對 Dopex 協議的任何治理提案進行投票。此外,Dopex 平臺產生的所有費用將會通過一個 veTokenomics 系統分配給 DPX 持有者 (沒錯,veDPX 代幣,即用戶通過鎖定 DPX 代幣來獲得 veDPX 代幣,這些 veDPX 代幣可以賺取 Dopex 的平臺交易費)。

以太坊L2網絡總鎖倉量為36.3億美元 Arbitrum占比60.21%:金色財經報道,L2BEAT數據顯示,截至10月18日,以太坊Layer2上總鎖倉量為36.3億美元。其中鎖倉量最高的為擴容方案Arbitrum,約22.2億美元,占比60.21%。其次是dYdX,鎖倉量8.32億美元,占比22.36%。[2021/10/18 20:36:22]

rDPX 是 Dopex 協議的二級代幣,其初衷是為遭受損失的期權承銷人提供的一種折扣代幣。然而,根據 rDPX v2 論文,rDPX 代幣還將被添加額外的價值,因為它將被用于鑄造合成資產和 Dopex 自己的穩定幣。??如果 Dopex 引起了你的興趣,你想了解更多,我強烈推薦你閱讀 Richmore Capital 的這篇文章:

https://richmorecapital.substack.com/p/dopex-is-kickstarting-arbitrum-adoption?utm_source=url

2. GMX

GMX 是一個已經在 Arbitrum (L2 網絡) 和 Avalanche (L1 網絡) 上都推出的去中心化永續合約交易所。GMX 允許你在一個去中心化的平臺上進行高達 30 倍杠桿的 ETH、BTC、LINK 和 UNI 永續合約交易,而不是通過 Binance 或 FTX 等中心化交易所使用杠桿進行做空或做多。盡管 GMX 的產品很少,但該協議肯定已成為去中心化永續合約交易所市場的主要參與者。迄今為止,GMX 的交易量已超過 160 億美元,產生的費用超過 2,200 萬美元。

與 Dopex 協議類似,GMX 也實現了「雙代幣模型」。GMX 是其主要的治理代幣,允許用戶對任何治理提議進行投票。此外,用戶還可以質押 GMX 代幣以獲得 30% 的平臺費用。GMX 平臺的第二種代幣是 GLP 代幣。該代幣是流動性提供者代幣,當質押該代幣時,流動性提供者可以獲得該平臺 70% 的費用。如果你想了解更多關于 GMX 平臺的信息,我強烈推薦你看看這篇 blocmates 撰寫的文章:

https://blocmates.com/blogmates/what-is-gmx-and-the-gmx-glp-token/

在討論 Arbitrum 第三個原生項目 TreasureDAO 之前,我們想要討論的最后一件事是 GMX 圍繞其項目培養社區的有趣方式。2021 年 12 月,圍繞著 GMX 協議推出了一個名為 GMX Blueberry Club 的 NFT 收藏品。雖然這個由 10,000 個 NFT 組成的 NFT 系列可以用作你在社交媒體上的頭像,但該 NFT 也帶來了實實在在的經濟利益。

這個 NFT 項目背后的團隊已經積累了一個超過 65 萬美元的金庫,其收益可以分配給 GMX Blueberry Club 的成員。就我個人而言,我們認為這是圍繞一個項目創建社區并推廣它的好方法。如此一來,協議的用戶可以以一種簡單的方式來與協議產生共鳴,甚至可以從中獲得一些經濟利益。GMX Blueberry Club 的成功甚至激發了其他協議,如 Dopex 推出他們自己的 Dopex NFT 系列。看看其他 Arbitrum 原生協議是否會繼續采用這種 NFT 方法來發展和推廣他們的社區,這將是一件有趣的事情。

上圖:GMX Blueberries NFT

3. TreasureDAO

過去幾個月最熱門的敘事之一就是「元宇宙」。因此,如果沒有一個有趣的元宇宙項目在 Arbitrum 上構建,那么 Arbitrum 就不可能是完整。TreasureDAO 登場!TreasureDAO 圍繞其正在構建的《Bridgeworld》游戲制定了一些雄心勃勃的計劃。然而,Bridgeworld 并不是一款普通的游戲。Bridgeworld 的目標是成為所有不同元宇宙和 NFT 項目之間的“橋梁”。Bridgeworld 將成為不同類型的獨立開發的元宇宙項目之間的紐帶。

此外,TreasureDAO 的代幣 MAGIC 將成為所有這些相互連接的項目的儲備貨幣。為了與這些元宇宙市場中的任何一個互動,MAGIC 都是必需的。TreasureDAO 和 Bridgeworld 仍處于初級階段,但 MAGIC 的市值超過了 1 億美元,這表明人們對它的潛力有很高的預期。誠然,我們最近才開始關注 TreasureDAO,因此我們仍在不斷地學習它。為了更好地理解 TreasureDAO,我們建議你閱讀 0x_fren 撰寫的這篇文章:

https://0xfren.substack.com/p/a-introduction-of-magic-and-the-treasure?utm_source=url

盡管 Dopex、GMX 和 TreasureDAO 可能是最成功的 Arbitrum 原生項目,但還有許多其他有潛力的項目。Arbitrum 的區塊鏈已經為許多正在開發的項目和團隊提供了一個完美的場所來啟動他們的項目。我們無法一一列出,但這里有一些項目吸引了我們的目光!

1. TracerDAO

TracerDAO 是一個創新性的去中心化永續合約交易平臺。正如該項目的 Didcord 頻道的一個成員所言,該項目的目標是成為“衍生品領域的 Uniswap”。TracerDAO 的關鍵創新是引入了「Perpetual Pools」(永續資金池)。這很重要,因為允許用戶的做多或做空頭寸被代幣化。這帶來了各種各樣的好處,包括可以以這種代幣化頭寸為抵押來借款,或者在二級市場進行交易,而且不會面臨被清算的風險。盡管這些「Perpetual Pools」還沒有上線,但它們應該會在未來幾周內在 Arbitrum 上啟動。

我們對其發布感到非常興奮,并將密切關注它!TCR 是 TracerDAO 背后的代幣,是典型的治理代幣。該代幣被用來對有關部署新代碼、修改現有代碼和控制金庫資金的提案進行投票。要了解更多關于 TracerDAO 的信息,我們建議查看他們的文檔:

https://docs.tracer.finance/

2. Jones DAO

Jones DAO 是 Arbitrum 上一個全新的協議,剛剛完成公開發售。它的目標原本是籌集 5000 ETH,但它打破了這個目標,籌集了 23000 ETH!Jones DAO 與去中心化期權平臺 Dopex 緊密聯系在一起,因為 Jones DAO 的目標是成為一個期權策略平臺。就其本質而言,不愿意主動管理頭寸的用戶可以將資產存入 Jones DAO,該協議將為他們進行管理,主要是通過使用Dopex SSOVs 金庫。各種無須許可的金庫最終將部署在 Jones DAO 上,從而獲取大量的加密資產。Jones DAO 有一個雄心勃勃的路線圖,你可以通過這里進行查看:

https://jonesdao.ghost.io/jones-dao-roadmap/

Jones DAO 的本地代幣是 JONES。JONES 將有不同的用例,包括治理、費用收益和流動性挖掘。對于所有 veTokenomics 的粉絲們,JONES 也將在第二季度實現 veJONES (即質押 JONES 獲得 veJONES),以提高協議的效率。我們認為 Jones DAO 有很大的潛力,將有助于使 Dopex 協議更適合那些經驗有限的小型散戶!

3. Vesta Finance

Vesta Finance 是我們想要強調的 Arbitrum 上的最新協議中的最后一個。Vesta Finance 是一個鑄造一種稱為 VST 的穩定幣的協議。基本上,用戶可以將 ETH、renBTC、gOHM 等抵押品存入 Vesta Finance 以鑄造 VST 穩定幣。實際上,VST 是一種由上述資產支撐的超額抵押穩定幣。Vesta Finance 背后的團隊計劃增加更多資產作為抵押品。Vesta Finance 的工作機制與 MakerDAO 或 Abracadabra Money 類似。

Vesta Finance 平臺背后的代幣稱為 VSTA。該代幣的好處和用途仍在團隊和社區討論中,但很有可能 Vesta 將實現 veTokenomics。看看 Vesta Finance 是否能夠擴大規模,并提供一種 Arbitrum 原生的穩定幣,這將很有趣。如果它做到了,這將對整個 Arbitrum 生態系統帶來巨大的利益。

Tags:BITARBIARBArbitrumbitkeep最新消息Arbitrage Tokenarbitrum幣價格

在元宇宙中,要實現一滴水珠映射景物的逼真倒影、雪茄燃燒時煙霧彌漫的意境特效,都需要芯片的計算能力千萬倍地提升和圖像處理能力千萬級的擴展.

1900/1/1 0:00:00時間來到2022年3月3日,俄羅斯與烏克蘭的戰爭,已經進入第八天。相對于戰爭本身的清晰明了,在這場戰爭開始前與開始后,眾多的因素加入其中,在其中扮演不同的角色,起到不同的作用,而這些人和事比戰爭.

1900/1/1 0:00:00當元宇宙的風頭蓋過了區塊鏈,它好像成為了一個無所不能的存在。我們在任何場景,任何商業范例里遇到的所有的痛點和難題,幾乎都可以通過區塊鏈得到解決.

1900/1/1 0:00:00時下有哪些風格正在引領NFT潮流?作為帶有強烈個人色彩的精神活動,繪畫創作通常有著自己的“藝術個性”,可反映現實世界的變幻萬千,且滿足人們不同的審美需求.

1900/1/1 0:00:00作為加密圈最硬核而私密的會議,中本聰圓桌已經舉行第八屆了。著名加密朋克、Casa聯合創始人和CTO Jameson Lopp近日參加了本次中本聰圓桌,并發文回顧了會議.

1900/1/1 0:00:00除了鑄造或交易 NFT 之外,Bankless 的 METAVERSAL 博主 William M. Peaster 列舉了 8 種 NFT 為中心的專業工作機會,值得關注.

1900/1/1 0:00:00