BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+1.33%

ETH/HKD+1.33% LTC/HKD+0.67%

LTC/HKD+0.67% ADA/HKD+2.39%

ADA/HKD+2.39% SOL/HKD+5%

SOL/HKD+5% XRP/HKD+1.68%

XRP/HKD+1.68%

Overview 概述

「Après nous, le déluge」(我們死后,將會洪水滔天),這句話源自于蓬巴杜夫人對路易十五所說的話。1957 年 11 月,法奧聯軍在與普魯士軍隊作戰中慘敗,蓬巴杜夫人目睹內憂外患,加上她認為自己決策失誤,因而無奈地說出了那句名言:「我們死后,將會洪水滔天」。

歷史總是那么相似,2020 年 3 月 23 日,美聯儲宣布新一輪量化寬松行動,誓言將無限量購入美國國債及 MBS 債券,以便為市場提供必要流動性。而筆者認為,這種飲鴆止渴的方式僅僅只能粉飾一時太平,當今年總統選舉過后,必將洪水滔天。

Report 報告

已成定局的衰退

全體美國人都大大低估了冠狀病造成的經濟損失。3 月 2 日,經濟合作與發展組織 (OECD) 預測,這種冠狀病將阻礙美國經濟增長,將其 2020 年 GDP 增長預測從 2%下調至 1.9%。

到 3 月 21 日,悲觀情緒有所加劇。在調查了 34 位經濟學家之后,《華爾街日報》報道說,最壞的情況是 2020 年美國國內生產總值下降 7%,失去 500 萬個工作崗位,失業率從 3.5%飆升到 10%以上。

而截止到 2020 年 3 月 23 日,標準普爾 500 指數僅比 2017 年 1 月 20 日奧巴馬就職日的 2271 點高出 30 點。可悲的是,美國目前的經濟衰退會變得和 2008 年由房地產崩潰和次貸危機引發的經濟危機一樣糟糕,甚至有可能更糟。

專家:美國的加密稅收規則不太可能在2024年生效:金色財經報道,加密貨幣投資者和經紀公司正在等待美國的一項稅收規定,該規則出臺后,將規范加密貨幣公司如何報告有關客戶稅務狀況的信息,類似于傳統經紀公司提交的 1099 份表格,概述損益,據悉,財政部國稅局(IRS)實際上在幾個月前就完成了該提案,但白宮遲遲未開啟內部審查程序。前美國國稅局律師Miles Fuller表示,該加密稅收規則不太可能在2024年生效,因為提出、收集公眾意見并最終實施新的稅收規則是一個通常需要幾個月甚至更長的過程,可能會延長到明年。

Coinbase稅務律師Zlatkin表示,期盼這些規則將于2024年1月1日生效是不現實的,這不僅是行業適應和遵守的問題,而且是國稅局讓系統做好吸收和分析大量新數據的準備的問題。[2023/8/8 21:30:33]

主要是由于 9 月中旬雷曼兄弟的破產,美國 GDP 在 2008 年第四季度下降了 8.8%。在大蕭條的幾個月里,每個月大約有 80 萬人失業。據《華爾街日報》報道,2007 年 12 月至 2009 年危機結束時,美國失去了 800 萬個工作崗位,失業率從 4.4%升至 10%。

面對新冠病,美銀美林首席經濟學家米歇爾·邁耶預計,二季度 GDP 將下降 12%,未來 12 個月美國經濟陷入衰退的可能性躍升至 80%,此前調查顯示僅有 30%。到 2020 年底,失業率將攀升至 7.4%,將有 350 萬人失業。高盛(Goldman Sachs)預計今年第二季度美國國內生產總值(GDP)將以 24%的速度下降。如此規模的下降,將是現代 GDP 統計史上最大季度降幅的近 2.5倍。

Galaxy Digital CEO:美國的加密監管難題不會很快消失:金色財經報道,Galaxy Digital 首席執行官Michael Novogratz在周二公司第一季度財報電話會議上表示,美國的加密監管難題不會很快消失。他說:“在過去的六周里,我會見了很多政客,他們中最聰明的人的建議是,懷疑消退和傷口愈合需要一些時間”。Novogratz表示,雖然一些“創新”和交易業務可能會轉移到海外,但他預計美國將在長期內獲得正確的加密監管。

Galaxy 在第一季度公布的凈收入為 1.34 億美元,扭轉了 2022 年最后三個月 2.88 億美元的凈虧損。 該公司表示,收入是由數字資產收益和未實現投資收益推動的,預計交易業務將成為公司 2023 年的主要利潤驅動力。[2023/5/10 14:53:18]

萬神殿宏觀經濟公司(Pantheon Macroeconomics)首席經濟學家伊恩?謝潑德森(Ian Shepherdson)稱,僅在 2020 年 4 月,就可能有多達 500 萬人失業。TS Lombard 首席美國經濟學家布利茨預計,到 4 月份,失業率將從 2 月份的 3.5%升至 10.6%,失業人數將比上個月的 590 萬增加 1,200萬,增幅為 203%。

人們不再去商店、餐館和工作場所。停止提供勞動力,停止生產產品。為了減緩新冠病的傳染,美國正在迫使自己走向經濟衰退。

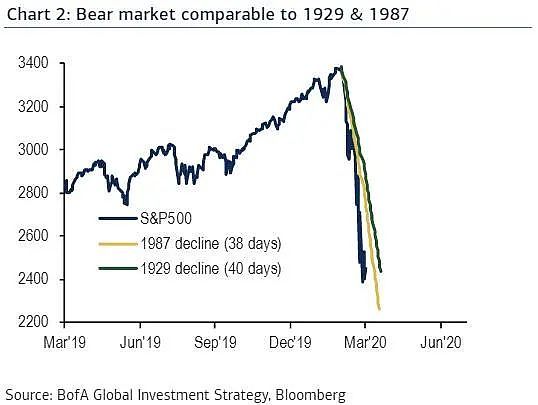

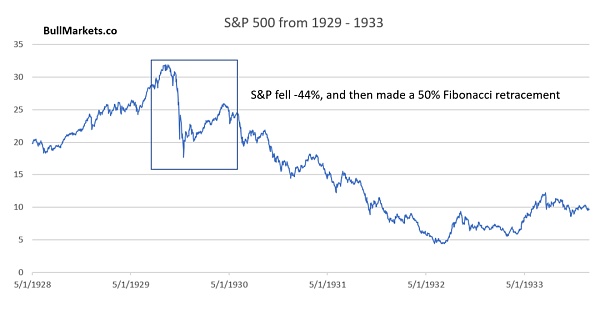

事實上,我們可以猜測一二。下圖是對比 1929 年、1987 年和 2020 年標普下跌幅度比較。

動態 | 區塊鏈公司TAAL擬購買5萬個位于美國的非運營云計算單位:TAAL分布式信息技術公司(簡稱TAAL)今日宣布簽訂一項資產購買協議,用以收購超過5萬個位于美國的非運營型云計算單位,賣方為三家與Calvin Ayre(CoinGeek創始人)有關聯的公司,分別是:Tansley Equipment Limited, Fractical Sense Limited以及Laser Lollypop Limited。(GlobeNewswire)[2020/2/18]

而我們知道,真正的經濟危機遠未結束,隨著確診人數的增加和持續停工的影響,企業破產潮和真正的經濟危機將會隨之到來。

混亂的金融市場

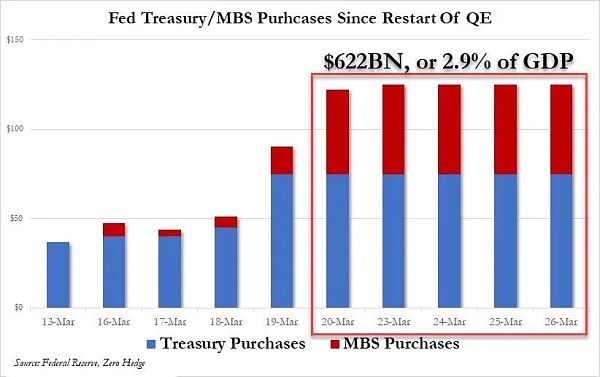

在過去的 5 天里,美聯儲購買了 6220 億美元的國債和 MBS,占美國 GDP 的 2.9%。

美聯儲所做的就是簡單的直升機撒錢。它釋放了前所未有的債務和財政赤字貨幣化,一個是確保美國財政部發行新債來支付未來一年的 2 萬億刺激計劃,而這也意味著美聯儲的資產負債表在幾天內會達到 6 萬億美元,占美國 GDP 的近 30%。

聲音 | 扎克伯格:Libra將擴大美國的金融領導地位:Facebook CEO扎克伯格將于周三在眾議院金融服務委員會針對Libra作證。根據他準備的證詞,扎克伯格表示,除非獲得所有美國監管機構的批準,否則Facebook不會在世界任何地方啟動Libra。此外,他還將對議員們表示,Libra加密貨幣“將擴大美國的金融領導地位以及美國在世界范圍內的民主價值觀和監督”。扎克伯格稱,在我們辯論這些問題時,世界其他地方都沒有在等待。中國正在迅速采取行動,在未來幾個月內提出類似的想法。扎克伯格還強調,Libra的未來現在掌握在Libra協會而不是Facebook手中。(CNBC)[2019/10/23]

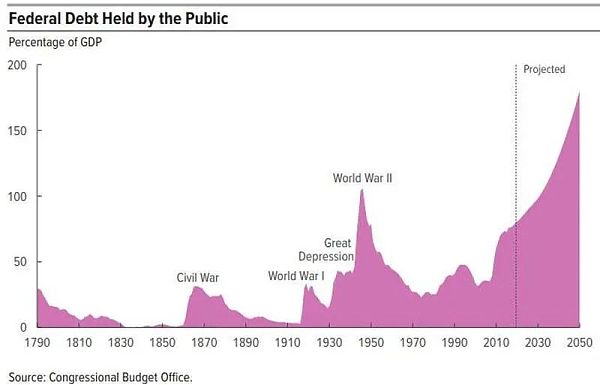

在之前的量化寬松時期,美國國債是一種安全的資產。然而,現在,由于擔心「直升機撒錢」將引發一場債務海嘯,甚至連美聯儲都無法遏制,從而導致惡性通脹。所有的擔憂尤其明顯地體現在了10 年期和 30 年期國債的定價上。隨著各國政府和央行努力避免全球經濟衰退,諸如什么是安全資產、債券作為投資組合對沖工具的價值、以及未來 10 年的回報率預期等核心投資者信條,都被拋到了一邊。

不確定性的背后是這樣一種風險:數萬億美元的貨幣和財政刺激,甚至更多的美元債務,可能造成最終的惡性通脹沖擊,從而引發債券持有人的損失。

研究顯示:大多數歐盟、美國的交易所和錢包都不能滿足KYC:大西洋兩岸超過三分之二的主要加密貨幣交換和錢包提供者沒有進行適當的身份驗證檢查。根據調查顯示,大多數被研究的平臺不符合即將出臺的歐盟反洗錢規定。[2018/6/6]

問題在于,盡管這類政策主導著市場,但匆忙計算系統中折現率和/或債務的基本面分析卻失敗了,而且戰略思維受阻,一些寶貴的投資工具似乎失效了,在這種情況下,估值模型、相關性、均值回歸和其它我們所依賴的東西都將失效。美聯儲吸納的證券越多,無論是國債、MBS、公司債券、etf還是股票,流動性就會變得越差,因為幾乎沒有人愿意把自己的債券賣給央行。

在各國央行和政府難以收回的刺激措施的推動下,經濟復蘇過程中可能會出現更快的通脹。對 CPI 預期的重新評估將是昂貴的無風險債券的一個重大挫折,尤其是那些期限最長的債券,隨著時間的推移,這些債券最容易受到通脹侵蝕。央行資產負債表將爆炸性的增多。最終,我們會看到一個市場共識形成:美國國債作為安全港和投資組合對沖工具的效力將會完全消失。

另一個具有諷刺意味的是:通常情況下,全球政府支出激增數萬億美元的預期,應該會導致借貸成本飆升。實際上,美聯儲接管債券市場(以及不久之后的所有資本市場)意味著,固定收益證券在歷史上曾傳遞過的任何信號功能現在都消失了,很可能永遠消失了。最簡單的道理,這一切將不再是市場行為,而是赤裸裸的財政措施,美聯儲說是多少,那就是多少。

隨著收益率曲線不再顯示出任何通脹風險,以前所未有的速度累積的恰恰是通脹失衡。最大的擔憂是,作為量化寬松必然結果的「直升機撒錢」將導致惡性通脹,并導致美元和作為儲備貨幣的國際貨幣體系崩潰。

美聯儲的操作在長期來看有著巨大的問題和隱患。無限 QE 和進一步的刺激恐怕將領著傳統中央銀行體系走向末路。我們都知道,信用利差=貸款或證券收益-相應的無風險證券的收益。而現在美聯儲所做的本質上就可以控制無風險證券的收益,從而消除信用利差。當信用利差消失的時候,金融市場對風險資產的定價功能就會消失,資本市場只剩下了一個作用:討好財閥和為目的服務,而中央銀行也會失去獨立性,從而成為政客手上的一把刀。

就像穆迪分析公司(Moody 's Analytics)首席經濟學家馬克·贊迪(Mark Zandi)說的那樣,美國經濟將會經歷四波陣痛。

第一波:經濟「突然停止」

即全國范圍內經濟活動的意外停止。一個月前,人們都在正常生活。現在,這個國家的大片地區都在避難,大部分經濟生活突然停止了。

第二波:「失業潮」

當經濟停滯,GDP 驟降,企業開始大幅裁員,工人就會失去工作。最初的數據顯示,我們看到申請失業救濟的人數激增。

美國財政部長史蒂文·姆欽警告說,失業率將達到 20%,然后才會回落。周日,圣路易斯聯邦儲備銀行行長詹姆斯·布拉德表示,失業率可能達到 30%,GDP 可能下降 50%。而就在上周,申領失業金的勞工人數,創下史上新高。美國勞工部 26 日上午公布最新統計指出,截至 3 月 21 日的一周之內,全國共有 328 萬勞工申請失業救濟金,人數龐大,前所未見。

這一數字打破了 2009 年 3 月經濟大衰退時期一個月內 66.5 萬人失業的階段性高點,甚至遠超 1982 年 10 月創下的一個月內 69.5 萬人失業的歷史最高紀錄。

第三波:「財富蒸發」

富達在 2 月中旬的報告中指出,23%的投資者在股票上的投資超過了推薦水平,其中 7%的人將資金完全投入到股票市場。在已經退休或即將退休的嬰兒潮一代中,38%的人過度投資于股票,8%的人完全投資于股票市場。股市崩盤將產生巨大的后果。大多數人已經沒有足夠的退休基金,市場已經將他們未來的保障蒸發了 30%,而是否未來會繼續下跌,誰都不知道。

3 月 12 日,道指刷新 1987 年以來最大單日跌幅,401(k)賬戶交易量創下史上第二高,為正常水平的 12 倍。自 1997 年以來,只有 4 天的交易量超過平均水平的 10 倍,其中 3 天發生在過去兩周。

美國國民將眼睜睜地看著自己畢生創造的財富在短短幾周內化為烏有。當病緩解后,經濟停滯就會消失,在經濟危機結束后很長一段時間內,他們不愿花錢的態度將減緩經濟增長。

第四波:「企業倒閉潮」

根據智聯招聘 2 月中旬對 8000 多家公司的調查數據,因為中國疫情的影響,有近兩成企業準備申請破產。即 2020 年 1 月 22 日起至今,已有逾 1000 家企業發布破產公告。

而美國疫情的爆發勢必比中國疫情爆發更加嚴重,截止至 3 月 27 日,美國新冠肺炎確診數量已經超過中國。如果沒有全國性的救助,社交距離延長幾個月,小企業就會倒閉。不僅僅是餐館。事實上,每一個小的、低利潤的企業都以這樣或那樣的方式依賴于面對面的交流:清潔工、水管工、健身房、房屋中介等等。

企業不允許經營,人們不允許出門。如果你只是「直升機撒錢」,就能在某種程度上防止失業率飆升,這種想法毫無意義。餐館關門,因為疫情的原因,再多的需求刺激也無法讓人們去那里就餐。但是,如果病在 5 月得到控制,國會通過足夠的刺激方案,在第三和第四季度出現強勁的趕超式增長是可能的。或許這可能是一場「v 型」衰退:先大幅下降,然后迅速復蘇。

而現在的情況是,病在夏季結束之前恐怕都不能得到有效控制,全年都需要采取極端的社交疏離措施。然后,經濟可能會崩潰。而只要病仍然存在,美國的經濟就不會復蘇,因為不具備復蘇的基本社會活動條件。只有解決了公共衛生問題,才會結束疫情給經濟帶來的浩劫,而只注重保持經濟的健康發展,就會給公共衛生帶來浩劫。

面對這種矛盾,特朗普政府在整個三月份利用兩次緊急降息、無限制 QE 以及 2 萬億的財政刺激方案來應對股市暴跌和經濟衰退,即使成功也僅僅是治標不治本,僅能粉飾一時太平。

羅恩·保羅曾經說過一句話:美國繁榮的基石,就是自由市場、誠實貨幣與私有財產。而政府為大企業兜底、印鈔大水漫灌和直升機撒錢后,美國引以為豪的基石,究竟還剩下多少?

Conclusion 結語

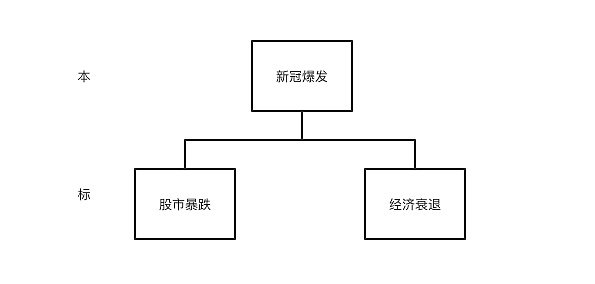

對疫情控制的無力會源源不斷給股市暴跌和經濟衰退提供動力。但是為了連任,股市就不能崩盤,而子彈有限,無法兼顧抗疫和護盤,在特朗普政府的內心中,股市和經濟比戰勝疫情更加重要。就像蓬巴杜夫人的這句話被國人演繹成了另一個版本一樣,特朗普真正的臺詞或許就是:「我連任成功之后,哪管洪水滔天呢。」

比推數據顯示,截至發稿時,比特幣的交易價格接近6194美元,在24小時內上漲近20%。盡管比特幣兌美元呈綠色上漲,但大多數法定貨幣兌美元目前仍顯示紅盤.

1900/1/1 0:00:00Bitwise公布2021年低加密指數重組結果,Avalanche取代Uniswap進入10大盤加密指數:1月4日消息,日前,Bitwise公布2021年12月月末加密指數重組結果.

1900/1/1 0:00:00主流幣種過去24小時內取得了相當不錯的上漲表現,階段領漲的BSV取得了近30%的驚人漲幅,BTC也取得了近15%的上漲,這種單日漲幅在過去相當長的時間里都未曾出現.

1900/1/1 0:00:00本周,各社區發布信息較多,以太坊終于通過了安全審計,Polkadot則是web3基金會更新了grant名單,COSMOS發布了雙周報,filecoin做了客戶端更新.

1900/1/1 0:00:003月25日,Maker基金會官方博客發文稱,已經完成將MKR代幣控制權轉移給Maker治理社區,MKR代幣合約現在100%由MKR持幣者控制.

1900/1/1 0:00:00美聯儲不得不使用最后的殺手锏—無限量化寬松,續零利率和7000億美元量化寬松效果甚微之后,3月23日,美國聯邦公開市場委員會宣布:將購買任何必要數量的證券.

1900/1/1 0:00:00