BTC/HKD+1.38%

BTC/HKD+1.38% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+2.59%

LTC/HKD+2.59% ADA/HKD+4.19%

ADA/HKD+4.19% SOL/HKD+2.01%

SOL/HKD+2.01% XRP/HKD+3.41%

XRP/HKD+3.41%來源公號:老雅痞

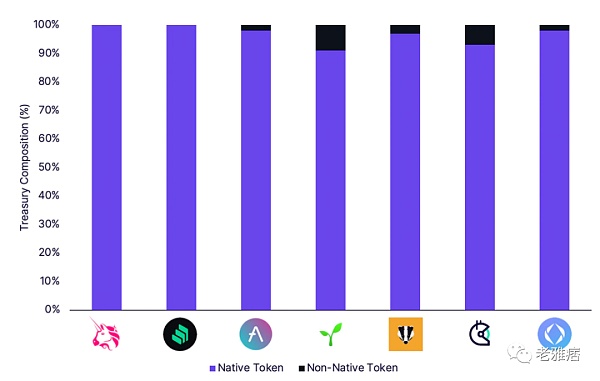

在過去的兩年中,DAO資產顯著增長。即使在最近的市場縮水之后,前50名的資產價值也接近150億美元。然而,大多數人仍然以本國代幣的形式持有超過90%資產。

正如這篇文章所概述的,原生代幣應該被認為是授權但未發行的股票的加密貨幣等效物。如果今天Uniswap試圖在1Inch上將其1%的流動資金從UNI清算到DAI,則下滑幅度將超過95%。

DAO支出正在增加

在過去的一年中,Uniswap、Aave、Compound、dYdX和PoolTogether都推出了由財庫資助的撥款項目。Index Coop、Yearn、Gitcoin和Maker組建了內部工作小組,并向財庫的貢獻者支付報酬。據粗略估計,僅這些DAO每年在原生代幣方面的支出就超過1億美元,這還不包括流動性挖掘活動的支付。

相對于許多DAO的增長階段的最佳水平而言,支出仍然非常低。

然而,支出是相當大的,有理由在財庫中擁有穩定幣來支付2-3年的運營費用。

為什么DAO向穩定幣多元化發展

“紙巾盒滿的時候,你要拿兩張紙巾。當它幾乎空的時候,你就拿半張紙巾。”

分析師:美國政府或在5月、8月、10月和12月分四個批次出售4.15萬枚BTC:金色財經報道,加密貨幣分析公司分析師Maartuun發文稱,美國政府可能會在2023年5月26日、8月7日、10月19日和12月30日出售其持有的比特幣,包括從暗網絲路繳獲的比特幣,Maartuun認為美國政府可能遵循“73天間隔”的拋售模式。

此前美國政府已經以2.157億美元出售了9,800枚比特幣,其目標是在2023全年分四個批次拋售大約4.15萬枚BTC。[2023/4/17 14:09:01]

DAO應確保其財庫擁有至少2-3年運營費用的穩定幣。

這可以防止在熊市中痛苦地削減預算。

以下是穩定幣多樣化的主要原因:

原因1:降低財庫的風險

原生代幣的波動性很大;代幣價格下跌超過70%是很正常的事情。

穩定幣多樣化使得DAO能夠在市場下跌的情況下從強勢位置運行。在熊市中可以保持或增加支出,無論是核心開發、并購、代幣回購,還是有限合伙人補貼。

原因2:管理可預測的預算

工作組和撥款委員會每季度分配一定數量的原生代幣用于支出。如果他們必須考慮原生代幣的波動性,就很難對下一季度或一年的支出進行預算,這使得營運資金的預測和管理具有挑戰性。

幣安將推出為期一月的BETH零掛單交易費用活動:4月10日消息,幣安將推出BETH零掛單交易費用活動,從北京時間4月10日20:00到5月10日20:00,涵蓋BETH/ETH和BETH/USDT現貨交易對。[2023/4/10 13:54:20]

在主要財庫中持有的穩定幣減輕了工作組的財庫管理負擔。例如,Gitcoin有幾個工作小組,包括Public Goods Workstream, Moonshot Collective, Fraud Detection and Defense, DAO Operations等。

每個季度,這些工作組在治理批準后被分配GTC代幣。工作組必須用代幣管理季度預算,這些代幣是不穩定的,可能需要多樣化到穩定幣。為了減輕工作組的資金管理負擔,Gitcoin財務部門可以持有穩定幣,并根據需要將其分配給工作組。

原因3:支付貢獻者

治理貢獻者、補助金獲得者和安全獎勵接受者可以選擇部分以穩定幣和既定的原生代幣作為報酬。

這對于需要支付個人法定費用的全職貢獻者來說尤其有用。

原因4:其他好處

擁有穩定幣的財庫將擁有更高的信用評級,并可能在使用原生代幣作為抵押品進行借貸時獲得更優惠的條款。

DAO可以根據自己的需要,以特定的方式利用穩定幣。例如,Uniswap可以為v3穩定幣池提供流動性,以加深流動性并賺取交易費用。

基于Solana的房地產代幣化平臺Homebase已上線測試版本:2月7日消息,基于Solana的房地產代幣化平臺Homebase在推特上宣布Homebase Investment Platform上線測試版本,下周將推出首項資產,用戶將能夠以低至100美元的價格投資于代幣化住宅房地產。[2023/2/7 11:52:39]

可以通過Aave、Compound或Yearn存入穩定幣賺取收益。它們還可以用來購買鏈上貨幣市場基金產品。

DAO可以通過幾種方式積累穩定幣。每一種方法都需要權衡,更多的DeFi-native多樣化方法將繼續被建立。

1. 賺取穩定幣收入

用穩定幣賺取收入是最沒有爭議的積累穩定幣的方式。它不涉及出售原生代幣,所以是非稀釋性的。

像Aave這樣的借貸協議非常適合穩定幣的收入模式。在V2中,Aave引入了一個儲備因子,它將借款人支付的一部分利息導向生態系統收集器。到目前為止,aTokens已經積累了近2800萬美元的v2收入收集器合同。由于aTokens可以賺取利息,所以它們在默認情況下是有生產力的。

如果Uniswap的管理部門決定開啟v2或v3的費用,那么Uniswap將在代幣的長尾中獲得收益。其中相當一部分收入將來自USDC和DAI等穩定幣。

Magic Eden推出NFT定制工具,旨在支持創作者增加收入來源:10月17日消息,Solana生態NFT市場Magic Eden推出基于交易特征的NFT定制工具,允許收藏者進一步定制他們的NFT,同時允許創作者/藝術家啟用新的收入來源。該工具于今天在Raindrops和Metaplex上發布。[2022/10/17 17:28:23]

2. 出售原生代幣換取穩定幣

為穩定幣出售原生代幣似乎是一個簡單的操作,但有幾種方法可以實現這一操作。每一種出售原生代幣的形式都有其優缺點。

去中心化交易所

DAO可以出售原生代幣,可以在Uniswap、Sushiswap或Cowswap這樣的去中心交易所出售,也可以在1Inch這樣的DEX聚合器上出售。

雖然銷售可以在鏈上和無可信的情況下進行,但滑點可能相當高。即使銷售在幾周或幾個月內完成,它也需要公開進行,這意味著有可能因為MEV而被搶先或被夾在中間。

場外交易和做市商

像Wintermute和Alameda Research這樣的做市商可以幫助執行大型代幣銷售。2021年4月,Vitalik Buterin向印度社區運營的新冠肺炎救援基金Crypto Relief捐贈了價值10億美元的SHIB (Shiba Inu)代幣。鑒于Vitalik的捐贈規模,SHIB代幣的流動性相對較差。然而,通過鏈上和鏈下方法的結合,Wintermute能夠將相當數量的SHIB轉換為USDC。

美妝巨頭NYX Professional Makeup宣布進駐The Sandbox:6月1日消息,全球化妝品巨頭NYX Professional Makeup宣布將成為首個進駐The Sandbox元宇宙的化妝品品牌。此外,The Sandbox還宣布與Peopleof Crypto Lab(POC Lab)達成合作,旨在吸引更多代表有色人種女性以及LGBTQIA+人群的團隊和項目加入虛擬世界。NYX Cosmetics將聯合POC Lab于6月17日鑄造8,430枚NFT Avatar(該數字代表全球有色人種和LGBTQIA+社區人數占比為84.3%)。[2022/6/1 3:55:49]

雖然做市商的執行情況可能會更好,但它并沒有那么透明。DAO需要將代幣轉給做市商,并在實施時信任它們。

批量拍賣

與其在公開市場上出售代幣,不如由Gnosis通過批量拍賣出售。批量拍賣有助于匹配買家和賣家的限價訂單,為所有參與者提供相同的結算價格。如果DAO愿意,他們可以選擇通過與Fireblocks這樣的組織合作,對批量拍賣的參與者列入白名單/KYC。

批量拍賣可以完全在鏈上執行,減少被搶先或夾在中間的風險。但是,它們的設置和執行時間稍長一些,并且需要生成足夠的需求來競標原生代幣。

聯合曲線

聯合曲線描述了代幣的價格及其供應之間的關系。發行的代幣越多,價格就越高。

它們促成了一種固定價格發現機制,這種機制對市場參與者是透明的,不能被操縱。平衡池中的原生代幣到穩定幣的聯合曲線可以用來將財庫多元化為穩定幣。

3.形成戰略合作伙伴關系

在公開市場上出售原生代幣獲得穩定幣可能會導致短期持有者持有原生代幣。相反,DAO可以與長期戰略伙伴(包括風投、DAO和增值個人)交換原生代幣換取穩定幣,

Llama目前正在為GitcoinDAO制定財務多樣化提案。重要的是,戰略伙伴關系進程應該是社區優先的。這個過程應該是敏捷的、高效的和透明的。

Lido(由Paradigm領導)也已經通過戰略伙伴關系進行了財庫多元化建設。PoolTogether。(ParaFi,Galaxy Digital.等),FWB(由a16z領導),Forefront(由1kx領導)等。在這些合作中,原生代幣通常有一個鎖定期,并打折出售。

像Sushi這樣的社區質疑原生代幣是否應該打折賣給風投。為了解決這個問題,UMA Protocol構建了范圍代幣,這是一種類似于無清算風險的可轉換債券的原始資金。范圍代幣的一個問題是,風投主要想要純粹的上行風險敞口,而不是來自債務類產品的收益。為了解決這個問題,UMA構建了成功代幣,這是封裝在一個中的兩個代幣——DAO的原生代幣和對該代幣的看漲期權。

雖然戰略伙伴關系有助于將原生代幣交到長期持有者手中,但它們是時間密集型的,需要大量的鏈下協調才能找到合適的合作伙伴。這也是一個離散的行為,而不是連續的。在獲得穩定幣2-3年的運營費用后,DAO不得不再次采取這個行動。

4. 以原生代幣為抵押借款

債務是DAO資本結構中一個基本沒有利用的部分。由于清算風險,通過借款在財庫中積累穩定幣并不能完全降低財庫的風險。然而,它的優點是它比戰略伙伴關系更簡單(較少的鏈下協調),它是一個連續而不是離散的行動。

浮動利率債務

財庫可以將原生代幣存入Aave和Compound等借貸協議,以可變利率借入穩定幣。由于Aave和Compound有一個治理和風險管理流程來添加抵押品類型,因此可以從它們那里借到的代幣數量有限。作為一種替代方案,DAO可以在Rari上創建一個Fuse池,存入他們的原生代幣,并以此為抵押借入穩定幣。

浮動利率貸款伴隨著風險。利率可能會因市場狀況而飆升,DAO必須管理清算風險。

固定利率債券

固定利率債務允許DAO更容易地模擬他們的資本成本。它可以幫助為運營、協議收購和潛在的流動性挖礦提供資金。

DAO可以將其抵押品存入Element或Yield,并以此為抵押借入穩定幣。或者,DAO可以獲得有擔保的信用額度,以幫助為運營提供資金。DebtDAO也在為DAO借入穩定幣而制定一些有趣的解決方案。

債券發行

雖然個人的擔保債務更難在鏈上承銷,但對DAO來說,這樣做更容易。

對十大DeFi協議發行的債券可能會有需求。這將使它們在不稀釋代幣所有權或甚至不提供太多抵押品的情況下籌集資金。Porter是針對DAO擔保不足的債券協議的一個例子;接下來可能會有更多。

5. 與穩定幣發行人合作

與諸如Fei、Frax、Maker、Rai等穩定幣發行商合作,積累穩定幣流是穩定幣問題的DeFi原生解決方案。

例如,Tribe的Turbo產品是建立在Rari的Fuse池之上的,DAO可以在存入自己的原生代幣后借用FEI。然后借入的FEI被存入DAO選擇的收益率策略中,以償還借來的FEI的利息。

DAO需要多元化

穩定幣多元化是DAO應該采取的眾多措施之一。它有助于確保DAO即使在經濟低迷時也能維持或增加支出。

財庫應該用來增加收入,建設繁榮的社區,并增長DAO的GDP。穩定幣多元化可以作為DAO增加增長支出的起點。

最終,DAO需要多元化。

信息來源自Bankless,略有修改,作者Shreyas Hariharan

算法穩定幣目前只服務于投機性的DeFi交易應用,幾乎沒有社會或金融包容性價值,算法穩定幣天生就是脆弱的,這些無抵押的數字資產試圖使用金融工具、算法和市場激勵來掛鉤參考資產的價格,它們根本不穩定.

1900/1/1 0:00:00Meme(模因)指通過描繪出特定觀眾的想法和感受而引起共鳴的圖像或視頻。在過去的幾年里,模因經常被用來開玩笑或喚起共鳴。作為一種社會現象,模因也隨著使用它們的人而發展.

1900/1/1 0:00:00隨著比特幣、以太坊等第一代加密貨幣網絡出現性能、可用性、能源效率方面的問題,開放去中心化網絡的愿景蒙上了一層陰霾.

1900/1/1 0:00:00目前BTC依舊是破位長期趨勢線支撐的狀態,自從今年1月跌破到后面2-3月的連續兩個月的反彈,到目前也未能重新站上,而是反彈接近再次回落,技術上屬于一個破位反抽的動作.

1900/1/1 0:00:00進入4月,公鏈Near的動作越來越多,先是在4月6日宣布完成3.5億美元新一輪融資,以促進Near生態的進一步增長;又有消息稱Near將推出原生算法穩定幣USN.

1900/1/1 0:00:00比特幣周一繼續下跌,自 3 月中旬以來首次跌破 40,000 美元。與此同時,美元指數 (DYX) 自 2020 年 5 月以來首次升至 100 以上,10 年期美國國債收益率周一早些時候達到了.

1900/1/1 0:00:00