BTC/HKD+0.86%

BTC/HKD+0.86% ETH/HKD+0.13%

ETH/HKD+0.13% LTC/HKD+1.73%

LTC/HKD+1.73% ADA/HKD+0.63%

ADA/HKD+0.63% SOL/HKD+0.48%

SOL/HKD+0.48% XRP/HKD+0.87%

XRP/HKD+0.87%三箭、Celsius、Amber Group、其他巨鯨錢包都在 stETH 事件前后做了什么?

本文經 Nansen 授權,由 Odaily 星球日報譯者 Katie 辜編譯。

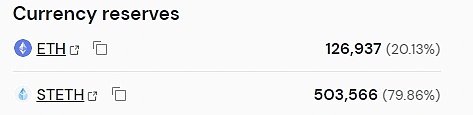

隨著前陣時間 stETH 脫錨事件的進一步發展,圍繞這一話題又涌出很多猜測。Curve 的 stETH/ETH 池不平衡,其中原因顯然可以追溯到 UST 脫錨。

Nansen 的本篇報告從 LUNA 爆雷講起,覆蓋其后發生的一系列加密百億巨頭們的“多米諾”倒牌,在了解了大規模交易 stETH 的錢包之后,深入研究了各個實體,并分析了它們的交易行為。結論包括:

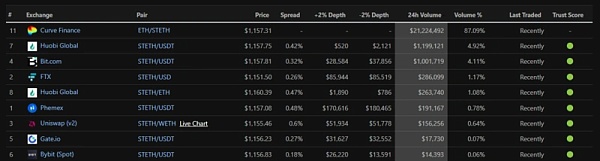

stETH 是 ETH 的衍生品,嚴格來說,不需要與 ETH 進行同等交易(即 1:1 ETH 掛鉤);

stETH 價格仍在變化,這為其他人以低于 ETH 的價格購買 stETH 創造了機會;

大部分時間里,stETH 一直與 ETH 交易(1:1),直到UST/LUNA 脫錨才改變;UST 脫錨發生后,Curve 池中 stETH/ETH 匯率降至 0.94。

stETH 脫錨重創 Curve TVL

在 UST 脫錨之前,stETH 與 ETH 的價格一直相對平等,UST 爆雷后,stETH/ETH 匯率開始低于 1:1,此后差距不斷擴大。

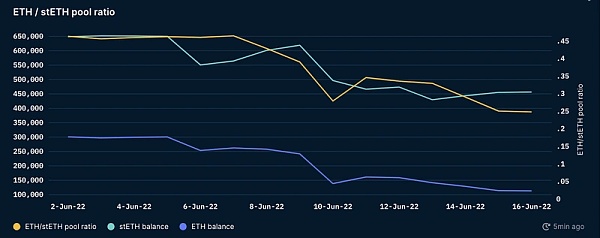

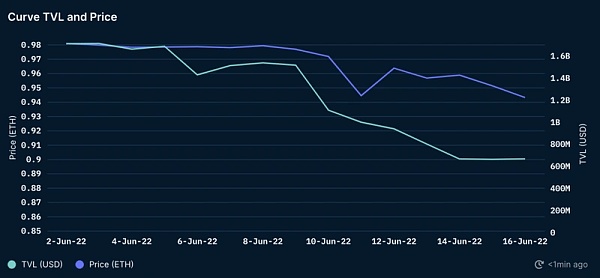

從 6 月 1-7 日,Curve 池中的 ETH/stETH 比率保持在相對穩定的 0.45,而 stETH 價格在 0.98 ETH。6 月 7 日開始出現 stETH/ETH 匯率降低的跡象,此時 ETH 余額減少,stETH 余額增加。

從 6 月 9 日到 6 月 10 日,ETH 和 stETH 余額都減少了超過 10 萬,因為 stETH 繼續以 0.97 的折扣交易。鑒于不穩定的宏觀環境,這導致用戶通過移除流動性和/或出售 stETH 獲得 ETH 進一步降低頭寸風險。流動性的損失和額外的拋售壓力對 stETH 造成了進一步的壓力,匯率在 6 月 11 日跌至低點 0.94。

盡管 6 月 12 日 stETH 匯率略微恢復到 0.96,但由于 Curve 池轉賬持續流出,持幣者信心仍然很低。Curve TVL 在短短兩周內就損失了近 10 億美元。

大額贖回早于下跌 4 天前

為了了解是什么原因導致 stETH 相對于 ETH 的價格下降,我們研究了在 6 月份進行了大量 stETH 轉賬的錢包。盡管第一次價格下跌發生在 6 月 7 日,但大量贖回從 6 月 3 日開始。

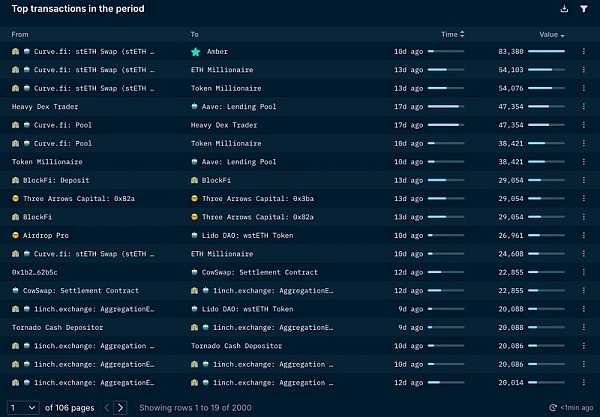

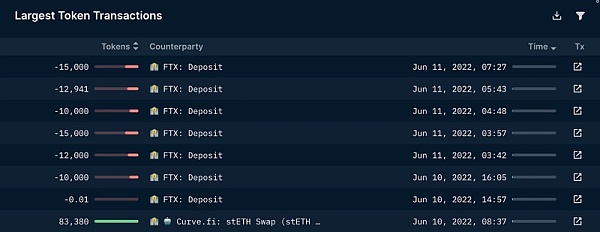

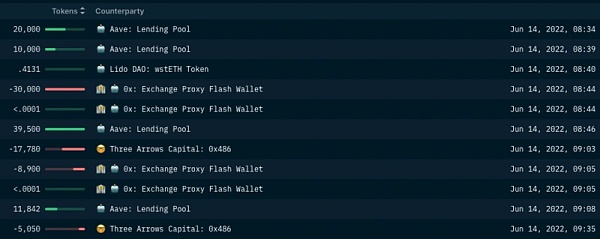

下面的圖表顯示了 6 月 1 日至 6 月 12 日期間 stETH 最大的交易。根據這些數據,我們分析了各個實體的頂級交易,主要發生在 6 月 3 日至 11 日。

32,043,479 XRP 從Binance轉移到未知錢包:金色財經報道,Whale Alert監測數據顯示,北京時間2023年2月5日23:11,32,043,479 XRP (價值約 13,002,714 美元)從Binance轉移到未知錢包。[2023/2/6 11:49:01]

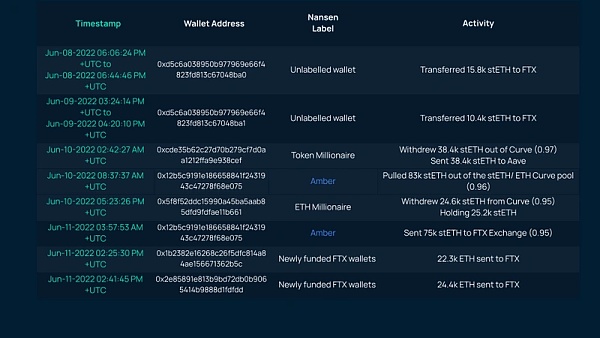

下表顯示了從 6 月 3 日到 6 月 11 日期間進行了大量 stETH 轉賬的前 11 個錢包,按時間順序排列:

加密資管平臺 Amber Group 在做什么?

6 月 10 日 8:37(全文以 UTC 時間標準),Amber Group(0x12b5c9191e186658841f24319433c47278f68e075)從 stETH-ETH Curve 池中撤出所有流動性,共 83,380.47 stETH 和 26,733.52 ETH。當時,stETH 的價格是 0.96 ETH。由于 Curve 池的 ETH/stETH 比率為28%,Amber Group 很可能希望在更多 ETH 被抽干之前“留住”流動性。

6 月 10 日 4:05 至 6 月 11 日 7:27,Amber Group 通過 6 筆單獨的交易共向 FTX 存款地址發送了 77941 stETH。考慮到 FTX 的 stETH/USD 市場的流動性非常薄弱,Amber 不太可能在公開市場上出售他們的 stETH。當時的訂單非常少,只要賣出 1.6 萬美元,價格就會下跌 2%,而在他們持有 stETH 頭寸時的市場價值約為 1.25 億美元。Amber Group 有可能與 FTX 達成了場外交易,或者他們只是試圖通過像 FTX 一樣的 CEX 掩蓋其 stETH 頭寸。

加密借貸平臺 Celsius

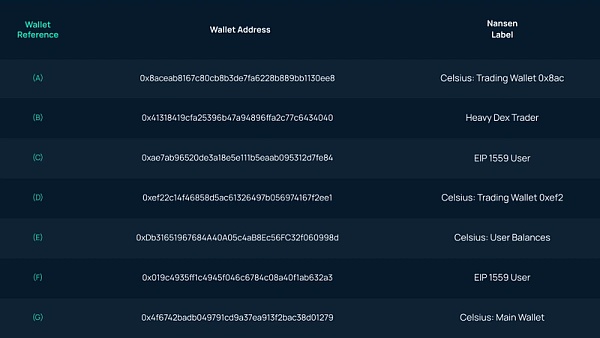

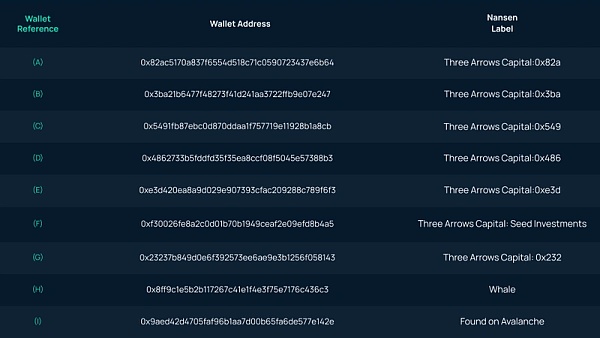

下文中要分析的錢包包括:

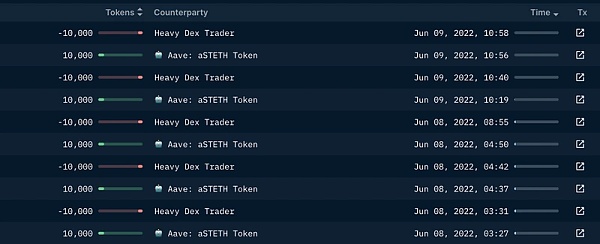

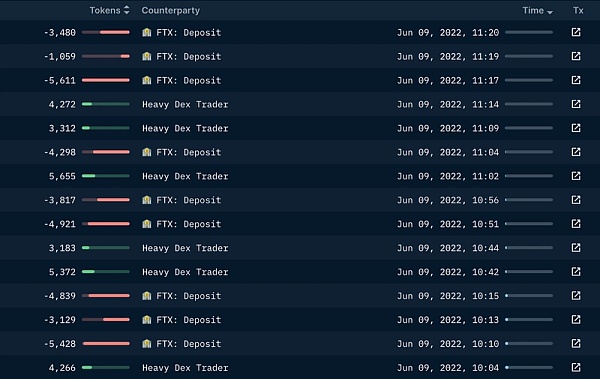

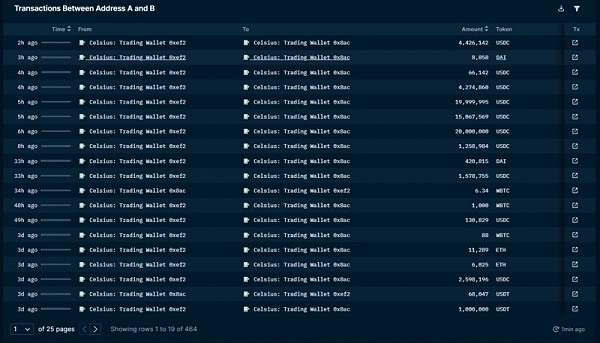

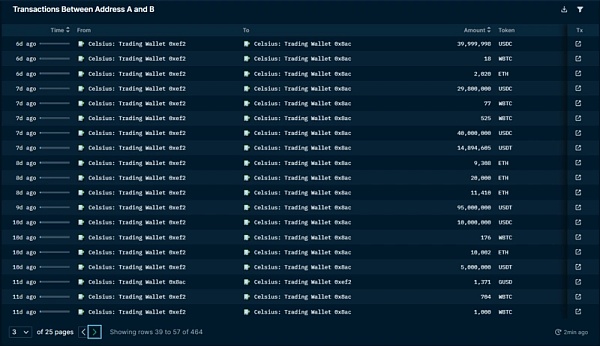

在 6 月 8 日至 6 月 9 日,Celsius 通過錢包 A 的多次交易,從 Aave 提取了總共 5 萬 stETH。資金被發送到錢包? A 的緊密交易方——?錢包 B,然后通過錢包 C,最終存入 FTX 存款,這可能是 OTC(場外)交易的信號。

在同一時間段,錢包 D 以 WBTC、USDT、USDC、DAI 的形式向錢包 A 發送了額外的資金。這些資金要么用于增加質押品,要么用于償還 Aave 和 Compound 的債務。

DeFi借貸平臺Teller Finance推出NFT的先買后付功能:7月8日消息,DeFi借貸平臺Teller Finance推出NFT的先買后付功能,支持的NFT項目包括Bored Ape Yacht Club、Mutant Ape Yacht Club、Moonbirds、Doodles、CoolCats、Azuki、Meebits、Adidas Originals:Intothe Metaverse、RTFKT-MNLTH以及Murakami.FlowersSeed。該功能名為ApeNow,PayLater,建立在Polygon上。(Decrypt)[2022/7/8 1:59:45]

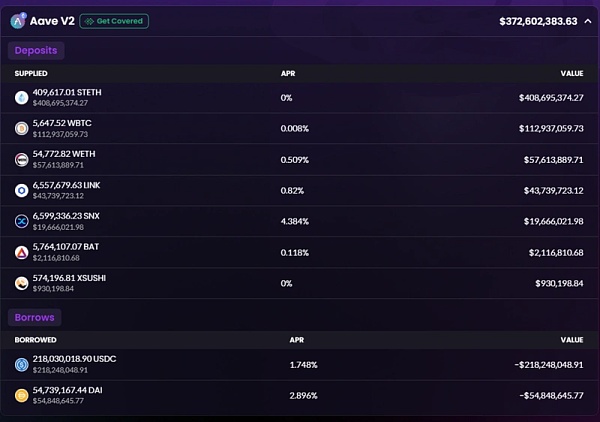

考慮到市場波動性和滿足客戶贖回需求,Celsius 可能面臨流動性問題。隨著 stETH-ETH Curve 池的枯竭和流動性枯竭,Celsius 將沒有足夠的流動性退出其 stETH 頭寸。在以太坊合并后的 6-12 個月內,stETH 無法兌換 ETH,唯一可以交易 ETH 的中介是二級市場。由于 40.9 萬 stETH 存入 Aave,而 Compound 中只剩下 12.7 萬 ETH,Celsius 無法在不產生滑點損失的情況下“卸去”鏈上的 stETH。此外,與 Curve 池相比,CEX 的流動性和交易量微不足道,因此不可能通過 CEX 進行拋售。

此外,在 6 月 8 日至 12 日期間,Celsius 使用錢包 A 從 Compound 和 Aave 借入 USDC 和 USDT,并將資金發送到?錢包 E,可能是為了應付贖回。總計 5950 萬美元的 USDC 和 200 萬美元的 USDT 是在鏈上借入的。錢包 A 也取出了11.25 萬 ETH,并將其發送給錢包 E。為了保持健康的貸款價值比,他們不斷從錢包 D 向錢包 A 發送資金來償還貸款和補充質押品。

6 月 10 - 12 日:在 Celsius 平臺停止提款后,錢包 B 一共向錢包 F 發送了 10.89 萬 ETH,該錢包隨后向 0xfdc8eb4815e58152c956c367323b5e08d29f0438(FTX 存款地址)發送了相同的金額,隨后又轉到 0xc098b2a3aa256d2140208c3de6543aaef5cd3a94(FTX 地址)。

錢包 B 的這些資金來自于幾個錢包——錢包 A 的5.28 萬 ETH、錢包 F 的 4.2 萬 ETH、錢包 D 的 1.36 萬 ETH、0x07ce9e0375497c81c603c63f37ffbc03860c23f9 的 1400 ETH 和 0xe081abb7d9e327e89a13e65b3e2b6fcaf2eceb97 的 1000 ETH。

Draper Goren Holm宣布投資Tezos鏈上DeFi項目Mavryk Finance:1 月 13 日,風險投資家 Tim Draper 的投資辦公室 Draper Goren Holm 宣布投資 Tezos 鏈上 DeFi 項目 Mavryk Finance,具體投資金額暫未透露。

Mavryk Finance 基于 Tezos 鏈,是一個去中心化、非托管、由社區管理的金融平臺,讓用戶能夠獨立控制自己的金融資產。[2022/1/13 8:46:42]

6 月 13 日 1- 2 時,錢包 B 還發送了總共 9000 的 WBTC 到 0x76a05277b81b9ca6c06c9ab4136116fc53e9c9e1(FTX 存款地址)。這些資金都來源于錢包 A。

截至 6 月 22 日,錢包 A 仍然是 ETH(包括 wETH 和 stETH)和 wBTC 質押品在 Aave 和 Compound 的第一貸款人/借款人,總質押價值近 10 億美元。目前,只要他們質押品價格不突然下跌 37%,他們的健康比率仍然相對強勁。在 Aave 上,健康率為 1.88(這意味著價格需要下跌 47% 才能被清算)。而 Compound 的市盈率為 1.58(這意味著價格需要下跌 37% 才能被清算)。

巨鯨錢包

除了上述實體,我們還查看了在 6 月 1 日至 15 日期間有大量 stETH 交易的巨鯨錢包,并將范圍縮小到 7 個關鍵錢包。

1. 錢包地址:xd275e5cb559d6dc236a5f8002a5f0b4c8e610701(DEX 交易大戶)

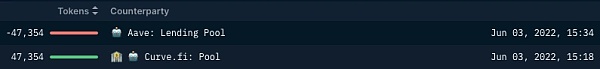

6 月 3 日 15:18,該錢包從 stETH-ETH Curve 池中取出了 47353 stETH 和 3991 ETH 的所有流動性。當時的比率為 0.978 stETH/ETH。不到 20 分鐘,錢包就把所有的錢存入了 Aave,用以補充質押品。6 月 10 日 13:40 至 6 月 13 日 15:54,錢包多次交易 ETH 和 stETH,凈賺 3421 stETH,最終全部存入其 Aave 貸款頭寸。這里似乎沒有任何惡意行為,該錢包只是把它們的流動性從 Curve 中取出來,存入 Aave 作為質押品,很可能是為了防止市場波動期間的清算。

2. 錢包地址:0xca2c8b7664fa4169bd85da72a968dab9b78f5882(Token 大戶),0x7ccd3befb83154b99c02f4dd5aec5dd76f1ee0b2(ETH 大戶)

6 月 6 日晚上 9-10 點期間,兩個錢包分別從 stETH-ETH Curve 池中取出所有流動性:54076 stETH/23515 ETH 和 54103 stETH/23489 ETH。兩個錢包仍然持有所有的 stETH,在從 Curve 中移除流動性時,stETH/ETH 比率為 0.978。兩個錢包都很可能希望避免池里的流動性不足,并決定先發制人地清除流動性。

收益聚合平臺Angle Finance完成340萬美元機構融資:11月28日消息,基于POS資產的收益聚合協議Angle Finance近日宣布完成340萬美元的機構輪融資,參投機構有TricerTop Foundation、Aquaria Foundation、BlockLofty Ventures、Coldlab Capital、Bit9 Capital、Synix Capital等。Angle Finance將利用這筆資金落實新的產品計劃,并將于近期上線BSC主網,為用戶提供各類合成資產的流動性挖礦服務。[2021/11/28 12:37:39]

3. 錢包地址:0x1b2382E16268c26F5dfC814a84ae156671362B5C,0x2E85891e813b9Bd72db0b9065414B9888D1FDFDD

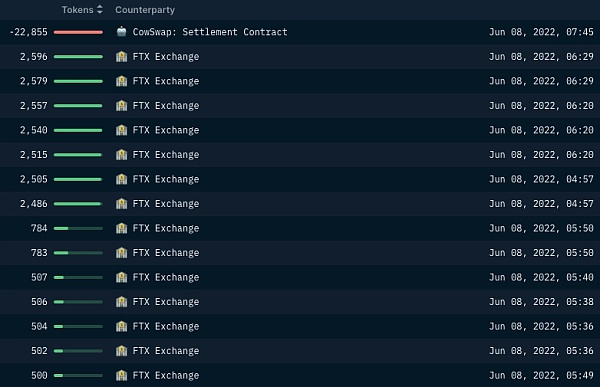

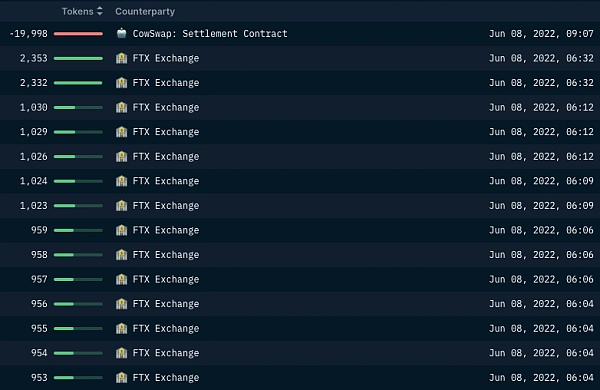

6 月 8 日 4:57 - 6:32,兩個錢包分別從 FTX 交易所錢包收到了 22855 stETH 和 19998 stETH。在 6 月 8 日 7:45, 0x1b 通過 Cowswap 將所有 22855 stETH 交換為 22323 ETH, 0x2E 通過 CoW Protocol 將 19998 stETH 交換為 19481 wETH。在接下來的兩天內,換回的 ETH 被發送到他們的 FTX 存款地址,錢包被清空。請注意,這兩個錢包都是從 FTX 添加 ETH 的,是全新的錢包。

4. 錢包地址:0xcde35b62c27d70b279cf7d0aa1212ffa9e938cef

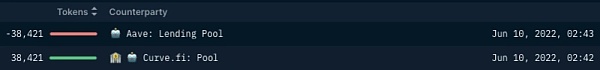

該錢包于 6 月 10 日 2:42 從 stETH-ETH 池中取出了 38,420 stETH 和 2,706 WETH 的所有流動性。隨后,所有的 stETH 資金被存入他們的 Aave 貸款,以補充質押品。6 月 10 日至 12 日間,他們開始通過償還 Aave 貸款進一步降低風險。

5. 錢包地址:0x5f8f52ddc15990a45ba5aab85dfd9fdfae11b661

該錢包于 6 月 10 日 17:23 將 24607 stETH 和 6689 ETH 的所有流動性從 stETH-ETH 池清除。錢包里仍然保留所有的 stETH。同樣,錢包的行為并不意味著任何可疑的跡象,可能是不愿意提供流動性,因為他們知道池中可能會耗盡所有 ETH。

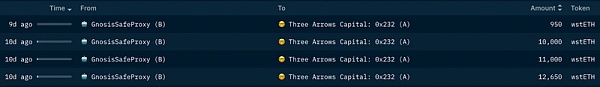

加密貨幣對沖資金——三箭資本

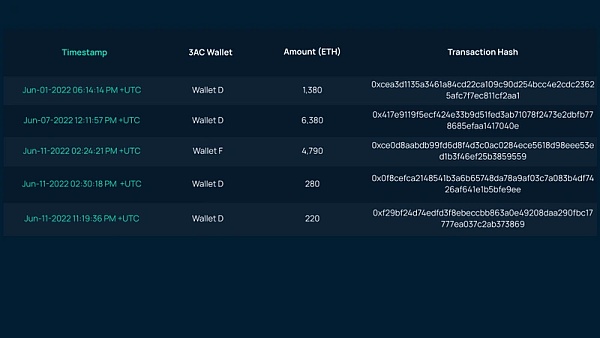

在 6 月 1 日到 6 月 11 日,我們看到共有 18050 ETH 從 3AC 轉移到 Deribit,其中大部分是在 6 月 7 日后交付的。這些 ETH 存款進入衍生品可能被用作額外的質押品,以保護 3AC 當前的頭寸或采取新的頭寸,從而對沖 3AC 當前的投資組合。

ins3.finance核心開發者Gavin:現有DeFi保險不夠去中心化:3月15日19:00,一站式DeFi門戶DeFiBox在線上舉辦DeFi Demo Day第二期——Heco專場, 去中心化保險與信用衍生品發行平臺ins3.finance受邀參與了本次圓桌討論環節。

ins3.finance核心開發者Gavin在圓桌中介紹到,ins3.finance是去中心化保險與信用衍生品發行平臺,可以滿足加密數字資產行業各種尾部極端風險的對沖需求,為各種加密數字資產場景提供保障服務。

Gavin認為當前DeFi保險賽道都無法解決一個問題:目前的DeFi保險不夠去中心化,償付使用治理代幣投票決定是否償付,缺少公正性。 在傳統金融,交易(證券)、借貸(銀行)、風險管理(保險)是現代金融的三駕馬車,但是在DeFi領域,交易、借貸各方面的市值遠超保險,出現這種情況的原因是目前DeFi保險不如交易和借貸賽道去中心化。[2021/3/15 18:46:55]

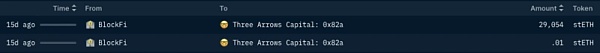

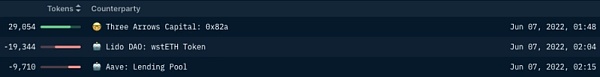

6 月 7 日 1:41,錢包 A 從 BlockFi 提取了一大筆的 29054 stETH,并直接將其發送到錢包 B。不久之后,收到的 9710 stETH 作為質押品存入了 Aave。

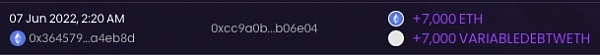

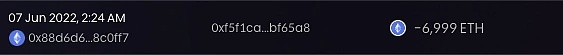

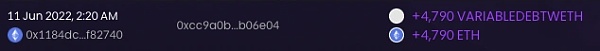

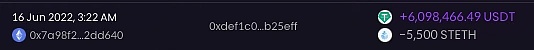

當天 2:20,3AC 變得更加謹慎,因為錢包 B 使用之前存放的 9709 stETH 作為質押,從 Aave 借了 7000 ETH。在 5 分鐘內,這 7000 ETH 被迅速發送到 3AC 的 FTX 存款地址,可能用于出售。該交易可能用于對沖 ETH 價格的下行壓力。

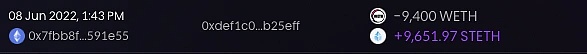

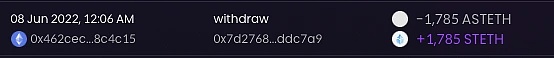

在 6 月 8 日,或許 3AC 仍然對他們的頭寸相當滿意。觀察到錢包 B 從 Aave 中取出 1785 個 stETH 質押品,錢包 E 在 0x Protocol 上用 9400 wETH 換成 9652 stETH。

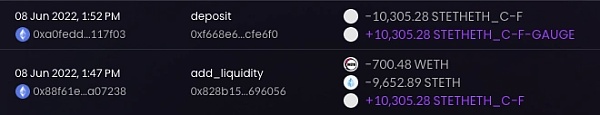

交易后不久,錢包 E 接著將 700.48 wETH 和 9652.89 stETH 存入 Curve stETH 集中池。

有趣的是,在 6 月 8 日 到 9 日之間,我們看到錢包 D 從 Nansen 上被標記為高活躍的錢包的(0x962fe6f349c320417e1992443c0852b1d95060f2)中接收了 2500 個 ETH,從 Deribit 接收了 1700 個 ETH;其中 4000 個被再次發送到 FTX。

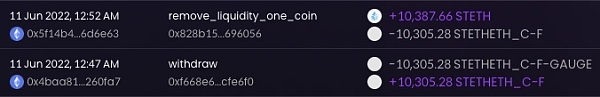

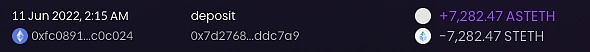

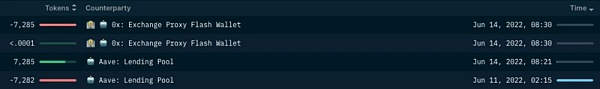

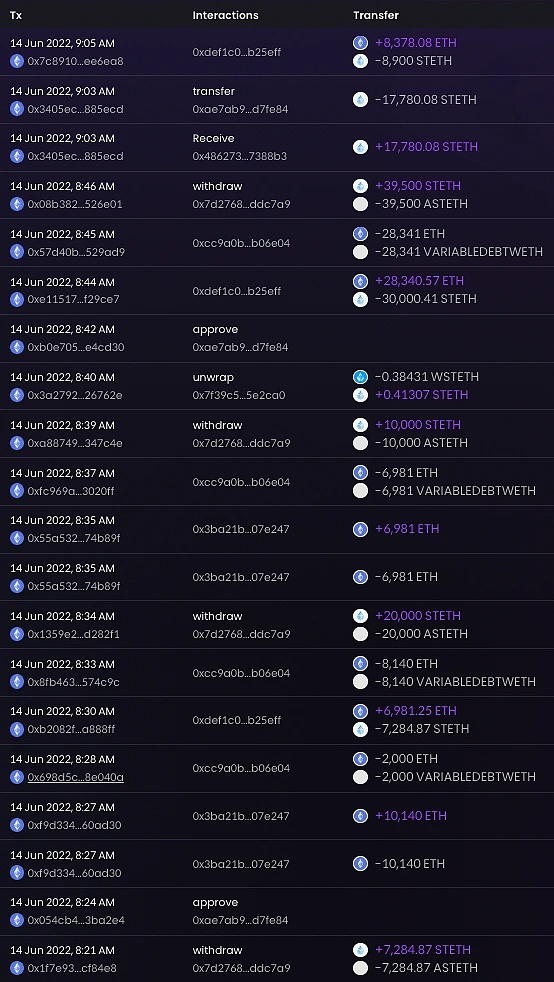

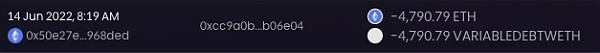

6 月 11 日,錢包 E 從此前 6 月 8 日添加的 Curve stETH 集中池中取出流動性,然后將 10387.66 stETH 發送給錢包? F,該錢包隨后將收到的 7282.4 stETH 存入 Aave 作為質押,并借入 4790 ETH,直接發送給 Deribit。

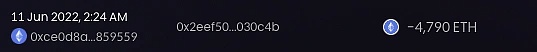

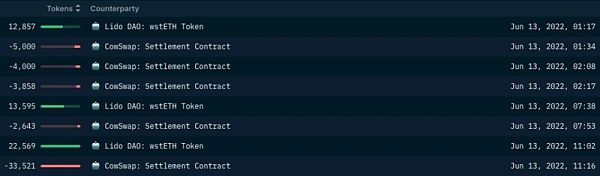

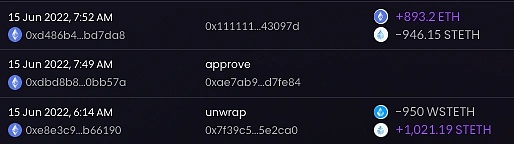

6 月 13 日,我們開始看到恐慌的跡象。錢包 G 開始 unwrap 它的 wstETH,并通過 Cow Protocol 出售,換取 wETH。僅該錢包當天在 Cow Protocol 上的 5 筆交易中以約 4.61 萬 wETH 換得 49022 stETH。

這些 wstETH 的很大一部分被確認來自于錢包 I,在 6 月 13 日至 14 日間,僅這個錢包就將共 3.46 萬 wstETH 轉賬給了錢包 G。

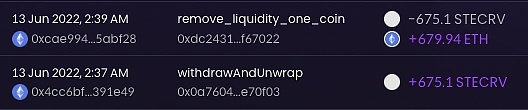

錢包 G 也從 Curve stETH 池中取出 675.1 steCRV 流動性,并交換為 679.9 ETH。有趣的是,錢包 G 也向錢包 H 發送了兩筆大額交易,錢包 H 被 Nansen 標記為“巨鯨”。steCrv 代幣代表 Curve stETH-ETH 池中的份額。

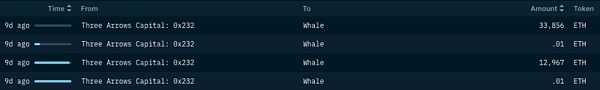

這兩筆交易中的第一筆是在 6 月 13 日 4:11 向 H 錢包轉賬 12967 ETH。在 17:35 左右,另一筆金額為 33856 ETH 的交易隨后被轉移到同一個錢包 H。

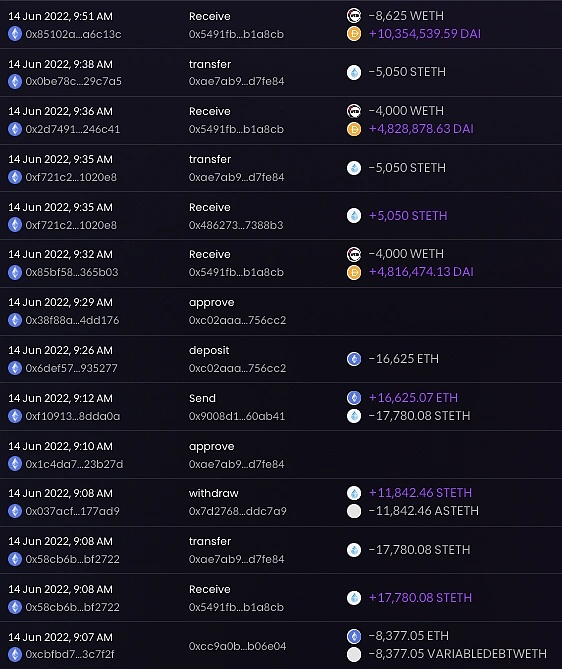

6 月 14 日,3AC 積極償還 Aave 的債務。

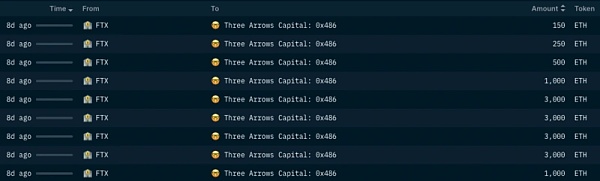

從 8:08 開始,錢包 D 在 9 筆交易中從 FTX 收到 1.495 萬 ETH。其中,4790 ETH 在 8:17 被轉移到錢包 F,然后在 8:19,他們被轉移到 Aave 償還貸款。

當天,錢包 B 和錢包 F 也在 Aave 上禁止 stETH 作為質押品,標志著他們的 Aave 頭寸結束。9:10,至少 88626 stETH 從 Aave 提出。

整個上午,我們觀察到錢包 B/C/F 從 Aave 中取出 stETH 質押品,并通過將他們擁有的 stETH(包括之前從 Aave 中取出的)交換成 0x Protocol 和 CoW Protocol 上的 ETH,從而清掉 stETH 頭寸。這些 ETH 的很大一部分同時被用于償還 3AC 在 Aave 上的貸款。隨后,錢包 C 將之前收到的 ETH 賣給了 DAI。

錢包 B 在 2 次交易中累計將 38900 stETH 交易為 36718 ETH;

錢包 C 累計將 17780 stETH 交易為 16625 ETH,用于交易 2000 萬 DAI;

錢包 F 用將 7284 stETH 交易為 6981 ETH。

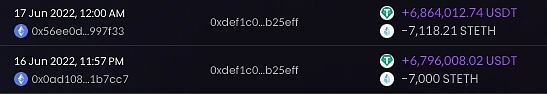

從 6 月 15 日起,我們觀察到 3AC 通過將代幣換成穩定幣來關閉其 ETH/stETH 頭寸。例如,截至 6 月 16 日,錢包 B 繼續出售錢包中持有的剩余 stETH,在 0x Protocol 上總計約為 1980 萬 USDT。

總結

總結

最近關于 stETH “脫錨”是熱門討論,但目前形勢的基礎在一個月前 UST 崩盤期間就已奠定。

在 Curve 上觀察 stETH 的主要流動性池可以看出,這段時間內出現了第一次較大的流動性下降,池中 stETH 和 ETH 的儲備嚴重失衡。Terra 最大的協議 Anchor 是大量的 stETH 的聚集地,隨著 Terra 最終崩潰,絕大多數在 5 月 7-16 日期間回到主網。5 月 8 日,一個單一實體將 7.47 萬 stETH 從 Terra 通過跨鏈橋轉回到主網,并將其大部分出售給 UST,可能是為了抵制 UST 的脫錨。后來的跨鏈活動很可能是由于擔心 Terra 崩潰和 stETH 被卡住,或是擔心由于鏈的安全性減弱而被抽干。

這增加了 stETH 的拋售壓力,反過來也可能促使 stETH/ETHCurve 池中的許多 LP 撤回其流動性,其中最大的是 3AC 和 Celsius,5 月 12 日共提取了價值 7.8 億美元的流動性(值得注意的是,盡管以 stETH 為主要形式從池中提取了大量流動性,但在此期間 3AC 和 Celsius 都不是 stETH 大賣家,也沒有保留大部分 stETH)。因此,其他一些在 Aave 上擁有(過度)杠桿化 stETH/ETH 頭寸的大型參與者試圖平倉,這些頭寸依賴于接近 1 的 stETH:ETH 價格比率,從而導致 stETH 面臨更大的拋售壓力。目前主要的 stETH Curve 池并沒有恢復,仍然保持著明顯較低的流動性和嚴重的 ETH/stETH 失衡。

在最近的事件中,從 Curve 池中撤資表明,許多人希望降低投資風險。如 Celsius 和 3AC 這類大玩家受到市場低迷的影響,這進一步加劇了 stETH/ETH 價格偏差。在 Celsius 這種情況下,保持流動性以滿足客戶的贖回可能是其首要任務。因此,他們必須擺脫對其他流動資產的依賴,同時通過償還債務來保護杠桿資產。暫停提款很可能有助于防止銀行擠兌,同時為 Celsius 提供時間來重新調整和管理其投資中的風險。

從鏈上數據中,我們觀察到 3AC 不太可能導致 6 月 9 日至 11 日期間 stETH 價格與 ETH 價格的顯著偏差,而似乎是這場“傳染病”的受害者。3AC 缺乏健全的風險管理,加上杠桿率過高,可以說是 stETH “脫錨”引爆的一顆炸彈。如前所述,直到 6 月 13 日和 14 日,3AC 才開始為 ETH 和穩定幣平倉其 stETH 頭寸,最有可能降低其風險和減少損失。

在加密領域,我們有一對重量級對決——Uniswap vs SushiSwap。這些DeFi協議一開始的源代碼幾乎完全相同,但后來在各自社區的指導下不斷發展.

1900/1/1 0:00:00(本文為「公鏈P2E游戲」系列第1篇,感謝持續關注)盡管市場波動性巨大,Play-to-earn(P2E)游戲依然在蓬勃發展,跨多個區塊鏈、超過千款區塊鏈游戲已經形成玩家社區.

1900/1/1 0:00:00DAO 一直以來的代名詞是自由、權利下放、無邊界.... 似乎一切那么符合人性。但為了獲得更廣泛的應用,DAO 需要變得無聊。無聊不是一個貶義詞,而是面對人性時的自律和束縛.

1900/1/1 0:00:00如同操作系統,公鏈 (和L2) 最大的壁壘是網絡效應,以太坊依然會保持壟斷地位具備正統性性能又遠高于以太坊的L2很可能會引起以太坊項目的大規模遷移L2的競爭要素是生態資源,L2性能.

1900/1/1 0:00:00熟悉Vitalik(以太坊創始人)的都了解其著名的不可能三角理論,相較于傳統貨幣理論,一國無法同時實現貨幣政策的獨立性,匯率穩定和資本自由流動,最多只能同時滿足兩個目標.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00