BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD-0.28%

ETH/HKD-0.28% LTC/HKD+0.62%

LTC/HKD+0.62% ADA/HKD+0.34%

ADA/HKD+0.34% SOL/HKD-0.42%

SOL/HKD-0.42% XRP/HKD+0.04%

XRP/HKD+0.04%在3.12黑天鵝事件中,瞬間暴跌導致大量清算,很多投資者損失慘重。在這樣的市場,一些交易者是如何進行交易套利的?

摘要

1.市場的拋售大大推高了BTC現貨和衍生品之間的價格差

2.精明的交易者利用了這些套利機會

3.借貸柜臺可以看到BTC和Cash借貸的雙向流動,因為交易者希望借入BTC進行套利策略

從全面清算到交易所中斷,過去一周的加密市場波動給交易者造成了諸多麻煩。然而,在這些困擾中至少有一個機會:套利機會。

從3月12日起,在BitMEX的永續合約和比特幣現貨價格之間出現了巨大的價格差。同時,穩定幣USDT(與美元1:1掛鉤)交易一直存在溢價。比特幣期貨也扭轉了高于現貨價格的歷史趨勢,而以折扣價格進行交易。

金色晨訊 | 8月16日隔夜重要動態一覽:21:00-7:00關鍵詞:北斗、農行、醫療

1.中國衛星導航定位協會科學家:推進北斗時空與區塊鏈等融合

2.國家信息中心副主任:區塊鏈技術有望成為公共資源交易治理創新的變革力量

3.建議用區塊鏈記賬等模式改良預防重大疾病互助互保模式

4.農行金融科技子公司成立 招聘區塊鏈研發等崗位

5.BM:支持添加代幣符號拍賣和在不部署本機合約的情況下發出代幣

6.美國國會議員:Libra相關爭議不是關于加密貨幣本身

7.報告:DeFi推動以太坊gas費用飆升[2020/8/16]

“價格肯定波動大,因此確實可以看到好的套利機會”,高頻交易者麥克·范·羅瑟姆(Mike Van Rossum)告訴TheBlock。范·羅瑟姆所說的機會是由于上述的價格差異或溢價導致的,在一個穩定和有效的市場中,價格差不應該離0太遠。

金色晚報 | 2月7日晚間重要動態一覽:12:00-21:00關鍵詞:花旗、支付寶、eBay、匈牙利

1. 花旗和高盛已進行首筆區塊鏈股權掉期交易;

2. 支付寶上線防疫物資信息服務平臺,用區塊鏈實現全程可追溯;

3. 美國洲際交易所已放棄對在線交易平臺eBay的收購計劃;

4. 瑞士金融市場監管局建議降低交易加密貨幣的客戶識別門檻;

5. 美國清算所Nacha將利用區塊鏈技術支持企業間交換支付信息;

6. 海淀區上線基于區塊鏈的中小企業供應鏈金融服務平臺;

7. 匈牙利央行:警惕有關提供Libra“預售”的詐騙活動;

8. 比特幣每日確認交易數創2019年9月初以來新高;

9. 島國圣基茨和尼維斯通過《2020年虛擬資產法案》 使BCH等代幣合法化。[2020/2/7]

然而,上周四,比特幣價格從7,900美元下墜,現在徘徊在5800美元左右(藍狐筆記:目前在6600美元左右徘徊),并由此引發了一系列大規模的清算和交易量激增。

金色相對論 | 阮宇博:STO有望降低資產流通成本:本期金色相對論中,八維資本創始人阮宇博就“STO來襲將如何影響市場”的問題發表看法,阮宇博表示,從全球各類資產的投資來講,處于周期尾聲,流動性緊缺時的獲利機會。不論是從技術、人口、自然、制度變遷的角度切入,還是采用債務、房地產、庫存周期的視角分析,18-19年都是一個風險資產面臨下行壓力,投資主邏輯轉向追求資產流動性的時期。而美債收益率飆升,將通過定價機制傳導到股、債、匯、大宗、房地產市場,造成全球風險資產的共振下跌。

單從區塊鏈和數字資產的角度來講,之前我們經歷了1.0比特幣引領的轉賬支付,2.0ICO引領的股權融資,IPO、ICO更多是股權融資,STO偏債權,股債混合。其優勢,一是降低監管風險,加強盡職調查。在美國的語境下,適用于監管要約豁免(例如Reg D或Reg S)是合規化的第一步,通過將各國針對KYC和AML的規定寫入智能合約,其實有望實現自動可編程的合規。二是全球資產尋求更高的流動性、回報率或alpha。STO有望降低資產的流通成本,獲得潛在的流動性溢價。[2018/10/12]

在加密貨幣衍生品交易所BitMEX上,3月12日的未平倉合約總量下降了18%,其大部分都被清算清掉了。

金色財經現場報道 MakerDao王奇君:將不遺余力幫助區塊鏈社區去成長:金色財經6月3日現場報道,在今天的以太坊技術及應用大會“探索-以太坊與行業生態”圓桌討論上,MakerDao王奇君說,區塊鏈項目可以把人的利益帶到一起,因為我們使用了代幣模型,已經不僅僅是雇員關系,不是老板給你發工資的關系,而是你參與到了市場中去,你是市場的利益攸關者,希望項目順利進行下去。現在有了好的商業模式,大家都有動機,能夠得到對社會進行付出的動力。這個影響非常重要,我們會不遺余力幫助社區去成長。[2018/6/3]

所有交易所的比特幣期貨交易量飆升到歷史新高,其中包括一些最大的交易所如BitMEX、OKEx、Huobi,它們在3月12日的交易量分別是110億美元、130億美元以及86億美元。

期貨套利

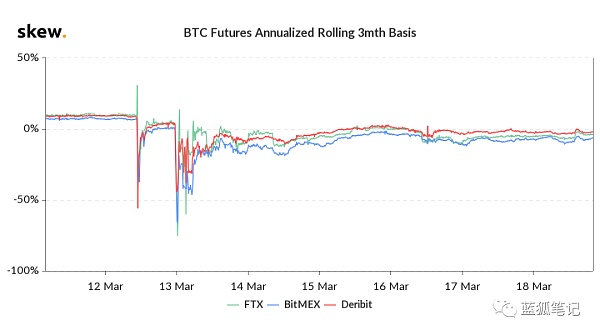

因此,3月13日,比特幣期貨的年化三個月滾動基點,其計算了期貨和現貨計價的現貨之間的價格差,在加密衍生品交易所FTX上下跌了-75%,羅瑟姆形容它為“狂野”。

資料來源:Skew

為了捕獲這一價差,通常做多比特幣并賣出期貨的交易者采用了相反的策略。他們賣空比特幣,同時購入比特幣期貨,然后利用他們在期貨合約交割日收到的比特幣來覆蓋其空頭頭寸。

通過此種逆向現金和套利計劃,交易者可以在其期貨合約上支出的資金(有折扣)和售賣BTC所得資金之間的差額中賺錢。

合約中的溢價和USDT

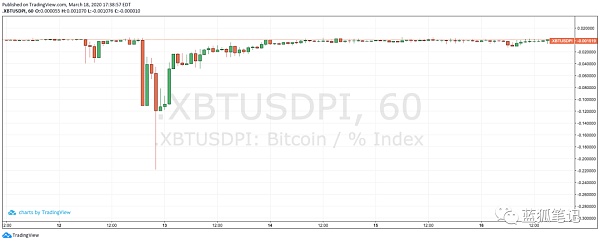

期貨并非是唯一帶來套利機會的市場。BitMEX的比特幣永續合約的溢價指數,它追蹤衍生品合約和其底層資產之間的價格差異,在3月12日,跌至-12%。在平常時期,這一數字通常徘徊在0.1%左右。

USDT是市場上流動性最好的穩定幣,也可以看到其溢價在同一時間漲了大約5%。隨著投資者開始重返加密貨幣,這一趨勢可能會繼續。現在BTC似乎已經穩定在5800美元,盡管股票市場在較低區間游動。(藍狐筆記:文章撰寫當時的btc價格)

“BTC并未被更差的股票市場或更高的USD拖累,這一事實說明法幣到穩定幣的真實需求,新錢正在進入。USDT和BTC目前在中國及大多數亞洲市場具有很大的市場溢價。” 來自加密交易公司QCP資本的備忘錄。

資料來源:TradingView

“很多人基于各種原因在交易USDT,大量的場外USDT交易,這產生了一些套利機會。”FTX的CEO 薩姆·班克曼·弗里德(Sam Bankman-Fried)提到。

BTC貸款需求

這些動向也從過去一周內一些借貸柜臺的資金流向中反應出來。盡管加密貸方通常看到對用BTC做抵押品的現金和穩定幣借款需求更加強勁,但由于交易者希望借入BTC進行做空拋售,因此現金借貸和BTC借貸的需求變得基本一樣。

“隨著BTC借貸需求上升,我們看到更多的雙向流動,因為期貨有折扣,如果你借入BTC,你可以賣出現貨,之后買入期貨,并賺取不錯的收益。”Tiantian Kullander說到,其公司Amber Group運營加密借貸柜臺以及其他金融服務。

為了滿足日益增長的比特幣借貸需求,加密貸方BlockFi還曾提高了其BTC利率,以吸引人們借出其BTC。

“看到大型的借款人如BlockFi提高其借入利率,以從其客戶借入比特幣或以太坊,這毫不讓人感到驚奇。然后,他們可以將其借給加密對沖基金和借貸柜臺獲利,而這些基金和借貸柜臺希望通過逆向現金套利交易,或者甚至他們自己會執行這種策略”。加密貨幣衍生品數據分析公司Skew首席執行官Emmanuel Goh表示。

可以肯定的是,由于BitMEX溢價指數和BTC期貨基點已經恢復到0和-10%的范圍,到目前為止,大多數溢價已被套利。但是,依然存在一些價差可供交易者捕獲。

正如主要從事合約交易的范·羅瑟姆所言:“在永續合約交易中,點差并不大,但依然還有空間”。

作者:theblcok的CeliaWan

翻譯:“藍狐筆記”社群JeTo

Tags:BTC比特幣區塊鏈USDbtc轉到錢包為什么變成btck杭州女子花300萬買比特幣yhhh區塊鏈技術通俗講解舉例TUSD價格

3月27日,V神在社交平臺發文“因為有這些事物存在,使得2020年的以太坊,不再是2017年的以太坊”,列舉例證中包含了以MarkDAO為代表的DeFi賽道,而在其中.

1900/1/1 0:00:00近期“新基建”頻頻在政府會議及各類文件中被提及,成為了資本市場的熱議話題,吸引了無數投資者的目光.

1900/1/1 0:00:00金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。如果要在當代世界和古代世界之間找一個分界點,很多歷史學家想必都會選擇宗教改革.

1900/1/1 0:00:00距離離比特幣減半還有30多天,比特幣的歷史性時刻逐步來臨。而3月中旬的加密市場大跌讓人們有充分的理由質疑這兩個事情:1.比特幣的“數字黃金”敘事以及其避風港特性 2.比特幣的減半效應 藍狐筆記在.

1900/1/1 0:00:00Block.one近日表示向其旗下的社交媒體平臺Voice投入1.5億美元,以讓Voice脫離Block.one獨立運營.

1900/1/1 0:00:002020年3月27日,據韓國當地媒體《今日新聞》報道,韓國最大銀行韓國國民銀行(KB Kookmin)將推出針對比特幣和以太幣等加密資產的托管服務.

1900/1/1 0:00:00