BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+0.88%

ETH/HKD+0.88% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD+0.01%

ADA/HKD+0.01% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD+0.58%

XRP/HKD+0.58%本輪場熊市對比特幣和以太坊造成了非常嚴重的打擊,二者的當前價格都低于上一輪周期的最高價。許多鏈上和市場表現指標達到歷史偏低水平。2021-22?年度的所有投資者均陷入未實現虧損。伴隨這種“金融陣痛”,越來越多的投資者正在清算資產,實際虧損也創了紀錄。

本文我們將用到許多指標,衡量比特幣和以太坊持有者的實際受損情況,確定最近的拋售事件和資本“投降事件”的嚴重程度,并與之前的周期進行比較。作為結論,我們認為?2022?年是數字資產歷史上最嚴重的熊市。

首先,來評估下目前比特幣下跌的規模和持續時間,并與歷史做對比。

2018-19 年算是熊市周期。我們還將分析 ?2021-22?年熊市的兩個階段,一個從?2021?年?4?月?14?日開始,許多信號表明, 4 月才是熊市的起點,因為?2021?年?5?月的拋售似乎是由于熊市情緒的影響,因為很大一部分“邊際”買家和賣家被擠出市場;另一個從?2021?年?11?月?8?日開始。

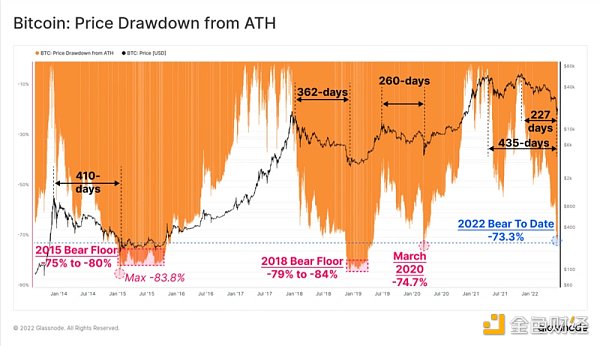

歷史上的熊市低點標志往往是 BTC?從最高價下跌 -75%?到?-84%。熊市在?2019-20?年持續 260?天,在 2015?年持續?410?天。

目前的下降幅度比?2021?年?11?月最高價低了?-73.3%,持續時間在?227?天至?435?天之間,本輪熊市現在完全處于歷史常態的規模和時長內。

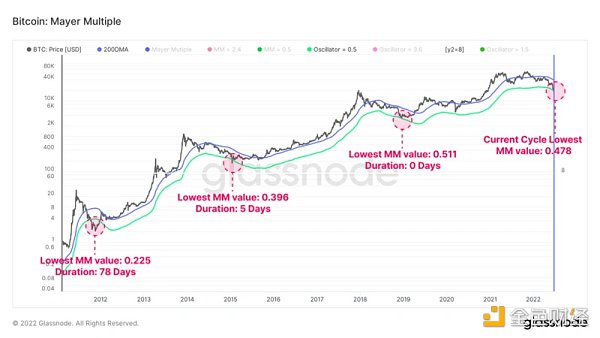

梅耶倍數(Mayer Multiple)是技術分析中最廣泛使用的指標之一。200?日移動均線通常被用來標志牛市/熊市之間的突破點。

Conic Finance已在前端禁用ETH Omnipool存款:金色財經報道,Conic Finance推特發布更新:正在繼續調查涉及ETH Omnipool漏洞的根本原因,已在Conic前端禁用ETH Omnipool存款。此前Conic Finance遭受攻擊,損失約320萬美元。

Conic Finance專為流動性提供者而構建,允許用戶向Conic Omnipool提供流動性,該Omnipool根據協議控制的池權重按比例在Curve上分配資金。[2023/7/21 15:51:04]

當價格低于?200?日移動均線時是熊市;

當價格在?200?日移動均線以上時是牛市。

比特幣的宏觀價格走勢往往遵循這一框架。如果我們將?200?日移動均線作為長期均值,梅耶倍數記錄上方和下方的價格偏差,分別表示超買或超賣情況。

2021-22?周期的?MM(梅耶倍數)值(0.487)歷史上首次比前一個周期的低點(0.511)更低。在?4160?個交易日中,只有?84?個(2%)的收盤分值低于?0.5。下面的圖表是價格區間,對應綠色的?MM?值?0.5,以及歷史上在該值以下的天數。

通過鏈上分析評估比特幣實現價格,可以衡量資本外流和投資者的已實現損失。

隨著投資者以更低的價格購買累積的代幣,并對其進行更高的重估,實現價格將上漲。這是牛市和獲利回吐的典型表現;

隨著投資者以更高的價格購買累積的代幣,實現價格將下降,反映出凈資本流出。這是典型的熊市和市場資本投降。

Aavegotchi:關停GHST Bonding Curve的正式鏈上投票預計將于3月8日發起:金色財經報道,Aavegotchi官方發文宣布,隨著AGIP64和AGIP65的順利通過(注:這兩項投票均為在Snapshot上預先進行的非正式鏈下投票),即將在Aragon上發起關于關停GHST Bonding Curve并分配其內部DAI儲備的正式鏈上投票。

Aavegotchi解釋稱,由于GHST Bonding Curve的智能合約部署在以太坊主網之上,因此在正式投票啟動之前,以太坊主網上必須擁有足夠的GHST——具體數字為創建投票時GHST總供應量的8%。為此,Aavegotchi將通過對游戲內NFT給予經驗激勵的方式來鼓勵GHST持有者將其代幣從Polygon遷移至以太坊主網。

Aavegotchi預計投票將于UTC時間3月8日02:00發起,屆時將要求至少12%的GHST供應量已遷移至以太坊,以保證投票可以輕松觸及最低票數要求。如果屆時未能完成該要求,投票將延遲24小時并嘗試再次發起,直到滿足要求。[2023/3/2 12:37:26]

現貨價格低于實現價格的情況并不常見,目前的市場是過去六年來的第三次。最近的兩個事件是?2020?年?3?月的新冠危機和?2018?年?11?月的市場投降事件,這兩個事件都使熊市周期見底。

現貨價格目前較實際價格有?11.3%?的折價,這意味著市場參與者目前的平均倉位低于預期。

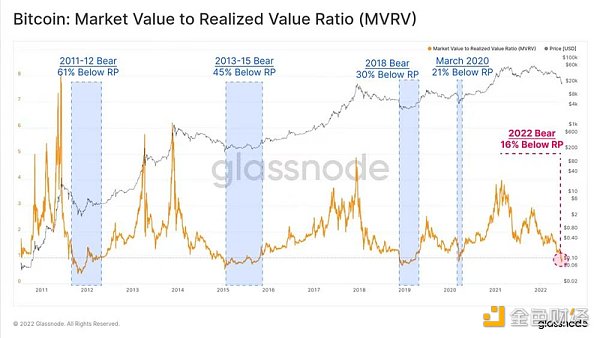

接下來使用 MVRV?比率,比較市場價值和實現價值的比率,能夠直觀地看到遠離均值的較大偏差。

ENS DAO“出售1萬枚ETH以支付未來兩年運營費用”的鏈上投票獲得通過:2月7日消息,ENS DAO 在推特發布鏈上投票更新: EP 3.2 -“工作組資金請求”已通過;EP 3.3 -“出售1萬枚ETH換取USDC”已通過。兩項提案現在都在等待執行。在 2 天的時間鎖定后,兩個提案都將被執行。已通過的 EP 3.3 提案將 10,000 ETH 兌換成 USDC,以確保 ENS DAO 有足夠的資金來支付 18 - 24 個月的運營費用。[2023/2/7 11:52:30]

下圖藍色區域,其中現貨價格低于實現價格。在?4160?個交易日中,這些事件占了?604?個,僅相當于?13.9%?的交易日。

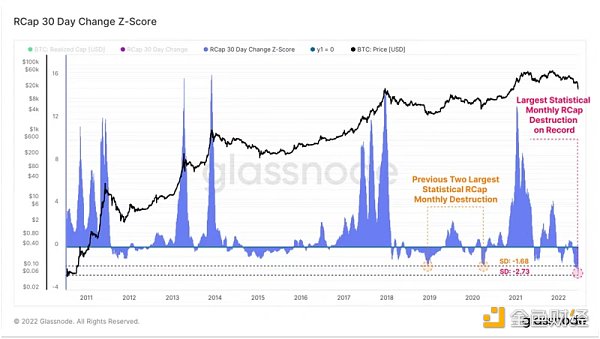

實現價格的上級是實現的上限,為所有代幣總量(BTC)乘以最后一次交易時的價格戳。這個指標提供了一個了解網絡中存儲的內在價值的視角。

觀察實現上限的?30?天倉位變化(Z-Score)可在統計的基礎上查看?BTC?資產的相對月資本流入/流出。按照這一標準,BTC?目前正經歷史上最大的資本外流事件。

評估損失的規模可衡量網絡參與者應對不確定性和經濟困境的反應。

凈實現利潤/虧損指標反映了投資者在任何一天花費的代幣所促成的凈資本流動狀況。最近價格暴跌至?2?萬美元的區域,其間出現了歷史上以美元計價的最大每日實際損失。投資者在一天內共鎖定了?-42.34?億美元的虧損,較?2021?中期創下的?34.57?億美元的紀錄增長了?22.5%。

孫宇晨:反思工作失誤,火必將推出用戶體驗賞金計劃和成立用戶體驗顧問委員會:1月9日消息,波場創始人孫宇晨發推表示,他于周末深刻反思,過往火必工作與溝通方式確實有很多做得不到位的地方,社區與 KOL 對于我本人,火幣的批評,建議都是很中肯的。

火必將推出用戶體驗賞金計劃,社區,KOL,用戶可以通過客服,火必推特,微博,火必社交賬戶 ,隨時提出關于火必資產,功能、運營、用戶體驗等各方面的批評與建議,由團隊定期進行評估,提議被采納的用戶將獲得大禮包與賞金獎勵。

此外,火必將成立用戶體驗顧問委員會,邀請業內知名的意見領袖KOL,資深用戶成為火必用戶體驗顧問委員會顧問,邀請他們近距離體驗火幣產品,了解火幣運營,監督火幣透明度。[2023/1/9 11:01:48]

隨著比特幣市場逐漸成熟,以美元計價的潛在損失(或利潤)的規模自然會隨著網絡增長而擴大。即使是在相對基礎上,這也不能減輕這?40?多億美元凈損失的嚴重性。

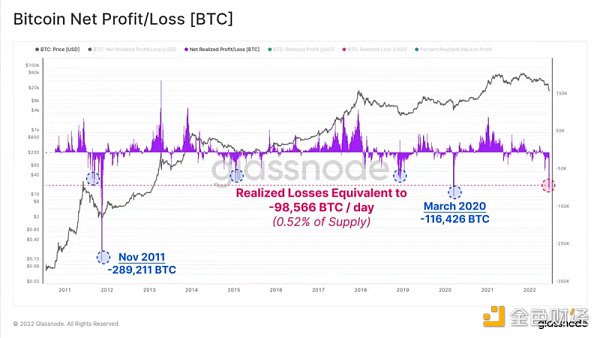

衡量?BTC?單位的凈實現利潤/虧損,有效地規范了市場規模,目前記錄相當于每天?-98566??BTC(0.52%?的流通供應)的實現虧損。2011?年熊市和?2020?年?3?月,只有兩個交易日出現了較大的已實現虧損。

兩個要點:

BTC 的現貨價格遠低于實現價格,表明市場投資者的平均持有量低于預期;

OUSD發行方Origin Protocol已集成借貸優化協議Morpho:12月22日消息,穩定幣OUSD發行方Origin Protocol已集成借貸優化協議Morpho,以提高OUSD抵押品的利用率。[2022/12/22 22:00:26]

實際的支出行為導致了巨大的歷史性凈損失。

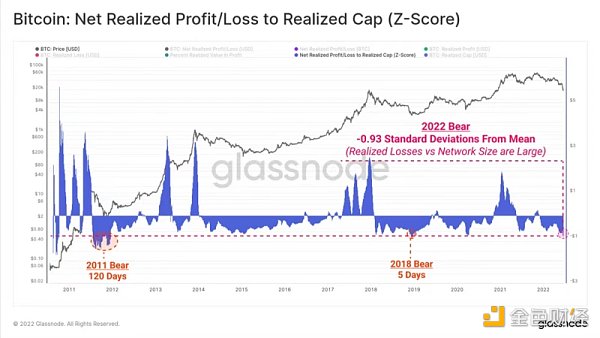

接下來,通過相對于市場規模的資本流入和流出的常態化視圖,為量化 2022 年熊市的嚴重程度提供了進一步的證據。

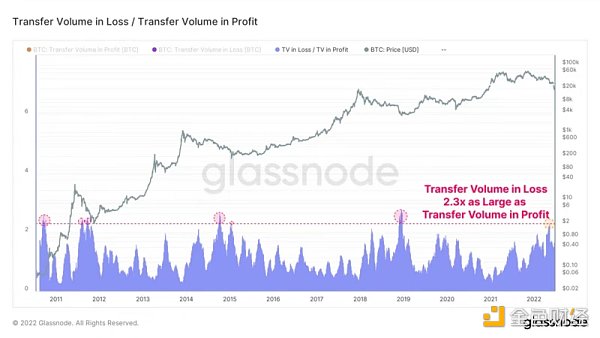

評估每月平均虧損轉移量與利潤轉移量之間的比率。轉移量是指在任何給定的一天內在鏈上移動的代幣的量。

2022?年?5?月由?Luna?引發的崩盤中,虧損率達到?2.3?倍。與利潤額相比,損失的交易量增加了 2.3 倍。這種單邊交易市場并不常見,處于困境的交易量比例如此之高,說明正在發生重大的投資者“投降”事件。

總結 2021-22?年比特幣熊市,得出結論:

價格已下降到最高價的 -73.3%,與之前熊市低點上限一致;

持續時間在?227?到?435?天之間,這取決于熊市的開始時間;

根據統計數據,市場已實現的上限出現了歷史上最大的月度下降;

虧損與盈利的轉讓量之比已達到歷史最高水平,意味著投資者群體極度痛苦。

可以判斷出?2021-22?年的比特幣熊市,無論是從其嚴重程度、深度還是投資者實現的資本外流和損失的規模來看,都是歷史上最嚴重的熊市之一。

第二大數字資產以太坊的價格也并非毫發無損,其價格也跌破了?2018?年周期的?1.4?萬美元。隨著兩個主要數字資產的交易低于周期最高價。

與比特幣一樣,所有在?2021-22?年購買以太坊的投資者目前都持有未實現的損失。這種下行趨勢很大一部分是由?DeFi?生態系統中的大規模去杠桿驅動的。

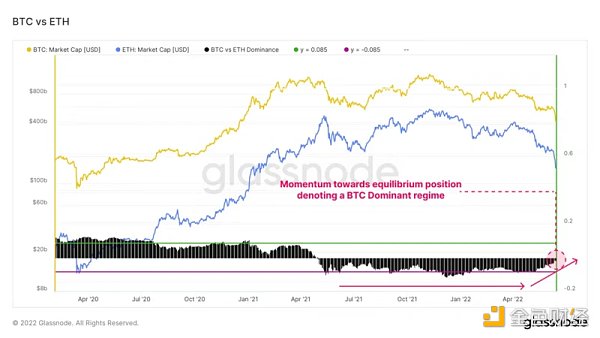

通過比較以太坊市值與比特幣的變化率,可以比較兩種主要資產的相對表現和主導地位。

比特幣主導(高價值)表明比特幣占主導地位,上升趨勢表明普遍的資本循環對比特幣有利;

以太坊主導(低價值)表明以太坊占主導地位,下降趨勢表明總體的資本循環有利于以太坊,這通常伴隨著數字資產風險曲線上的進一步表現。

自?2021 年 11?月最高價出現以來,以太坊的主導地位顯著下降,并已接近轉折點,在歷史上,比特幣長期表現優異的時期都在拐點之前。這凸顯出市場總體風險規避情緒的總體狀況,以太坊表現不佳,比特幣往往趨同。

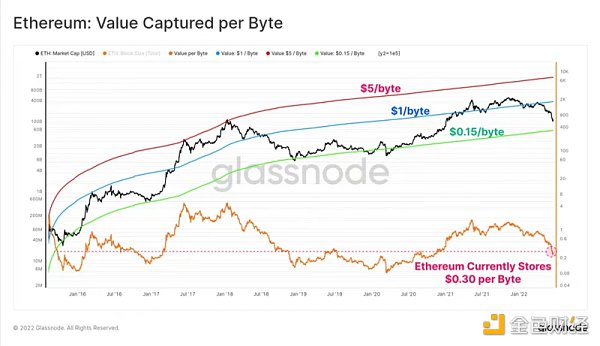

下圖是以太坊每區塊鏈字節捕獲的值的指標。從理論上講,作為領先的智能合約平臺的以太坊每字節數據所捕獲的價值,應該隨著網絡效應的改善而增加(反之亦然)。

以太坊目前每 Byte 存儲?0.3 美元。這只比?0.15?美元/Byte的下限高了?2?倍,這個下限在歷史上曾與后期熊市和市場低點相吻合。表明如果歷史重演,進一步下跌?50%?是有可能的。

ETH?的交易價格也遠低于?200?日移動均線,梅耶倍數觸及?0.37。這意味著在最近的低點,ETH?的交易價格比?200?DMA(平行線差指標)低?63%。只有?1.4%?的交易日出現了較大的下行偏差。

梅耶倍數區間為?0.6,表示下行偏離水平,ETH?所有交易日中約有?10%?低于該水平。2018?年的熊市中,ETH?在最糟糕的價格走勢中低于該區間?187?天。在目前的市場上,?ETH?自?6?月初以來一直低于這一區間,目前已低于該區間?29?天。

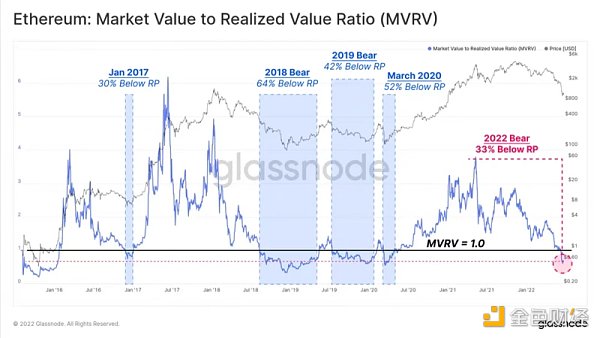

以太坊?MVRV?比率現在達到遠低于均衡的負偏差,目前表明市場持有總計 -33% 的未實現損失。因為投資者將資本拉高到風險曲線上,導致?ETH?交易周期更長,且低于投資者成本基礎。

MVRV?的當前周期低點為?0.6,歷史上只有?277?天的記錄值較低,相當于交易歷史的 11%。

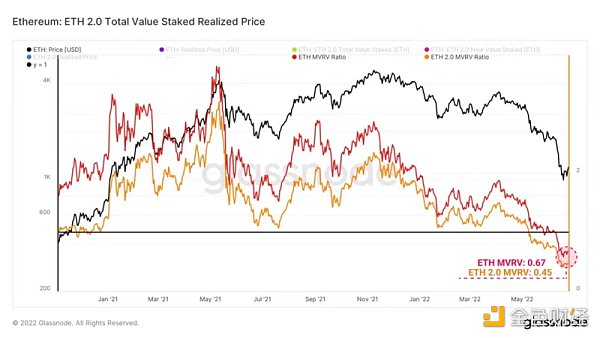

相比之下,每筆質押?ETH?的平均價格為?240?萬美元,是當前現貨價格的兩倍多。ETH 2.0?質押者的總未實現損失為?55%,與?ETH?投資者的平均表現相比,該損失為?22%。

通過以太坊已實現上限的月度變化,再次表明凈資本從網絡流出。可以看到最近的下跌價格走勢被兩個資本“投降”事件打斷:

2021?年?12?月:去杠桿事件中 54?億美元的期貨未平倉合約在清算中關閉,因為新冠病變體和最初的美聯儲債券縮減導致約?116?億美元的資本從以太坊流出;

2022?年?5?月至?6?月:Luna?崩盤和隨后的二級去杠桿效應在整個數字資產生態系統中引發了漣漪,導致 ETH 的資本流出約?160?億美元。

2022?年?5?月至?6?月是?ETH?資產歷史上最大的月度流出量。

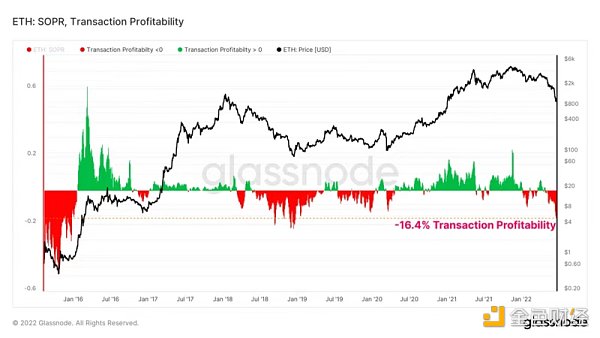

以太坊交易盈利能力顯示當天所有交易實現的平均利潤(正,綠色)或虧損(負,紅色)。

在熊市中,已實現虧損的主導地位可被視為伴隨價格下跌。在當前市場中,平均每個?ETH?交易者在他們使用的代幣上實現了?-16.4%?的損失。如此糟糕的交易盈利能力上一次出現在 2018 年熊市最深處,當時?ETH?的交易價格為?84?美元。

總結?2021-22?年以太坊熊市,得出結論:

ETH?從其最高價的峰值下跌了?-79.5%,使此次拋售處于之前熊市底部的上限范圍內;

BTC?的主導地位正在主導資本流動,表明?ETH?在接下來的幾個月里進一步表現不佳;

以太坊每 Byte 捕獲的價值表明資本效率正在惡化;

過去?6?個月發生了以太坊歷史上最大的兩次資本破壞事件,共計?276?億美元的實現市值(Realized Cap)凈流出;

ETH?和?ETH 2.0?的?MVRV?均出現大幅下降,表明?ETH?的平均持有人持有大量未實現虧損;

以太坊的交易盈利能力繼續下降到?2019?年?1?月的水平,投資者在每筆交易中實現的平均損失為?-16%。

本文來自?Glassnode,原文作者:UkuriaOC?&?Checkmate,由 Odaily 星球日報譯者 Katie 辜編譯。

Tags:以太坊ETH比特幣BTC比特幣最新價格行情以太坊實時行情Vital Ethereum比特幣大跌利好什么BTCST價格

本文僅供學習交流,不構成任何投資參考。如果說2021年科技領域的熱詞是元宇宙,那么今年的席位大概率會留給“Web3”,一時之間,各種科普、分析、展望、質疑紛至而來,這個名詞成為了當之無愧的流量密.

1900/1/1 0:00:002022年6月21日,基于ZK Rollup的L2訂單簿式DEX ZigZag宣布,將于6月24日23時在ZigZag交易所上開啟ID0.

1900/1/1 0:00:00像極了曾經的AI,2022年,元宇宙在互聯網語境里已然袪魅。此前,大眾一直將更名Meta的Facebook視作笑談,奚落著其一路飄綠的股價,嘲笑著那虛擬演唱會里模型粗糙的小人兒們.

1900/1/1 0:00:00游戲公會,是使眾多游戲玩家聚集在一起的地方。在《魔獸世界》(WoW)中,公會的形成是為了讓人們可以有組織地合作,對 Boss 進行 10、25 甚至 40 人的突襲.

1900/1/1 0:00:00Terra 崩盤,將一眾算法穩定幣以及不合法的穩定幣推上了風口浪尖。尤其對于加密市場最大的穩定幣Tether(USDT),影響最大.

1900/1/1 0:00:00自Luna崩盤引發系列清算之后,SBF(Sam Bankman-Fried)數周內兩次大手筆出手援助深陷其中的加密企業,以阻止危機蔓延,提振行業信心.

1900/1/1 0:00:00