BTC/HKD-3.55%

BTC/HKD-3.55% ETH/HKD-4.18%

ETH/HKD-4.18% LTC/HKD-2.47%

LTC/HKD-2.47% ADA/HKD-5.71%

ADA/HKD-5.71% SOL/HKD-8.77%

SOL/HKD-8.77% XRP/HKD-5.78%

XRP/HKD-5.78%原標題:以太坊瘋狂6·18?

誰也沒有料到,6·18期間,Crypto的二當家也開啟了“打折”模式。

6 月 8 日,據Curve Whale Watching 監測,某巨鯨地址將 18398 枚 stETH 兌換為 17924 枚 ETH(價值 4270 萬美元),之后又被曝出stETH主要七位機構持有者之一的Alamedal拋售了近5萬stETH,隨后,Curve 上 ETH/stETH 流動性池不斷傾斜,到6月10日,stETH 占比達到了80%歷史記錄,嚴重影響到了stETH與ETH的兌換比例,原本與ETH1:1的 stETH 的價值最低脫錨到了0.92ETH。

換句話說,現在你可以以9.2折的價格購買一張ETH的存單。

看似有利可圖,但并沒有人為之買單,這種價格脫錨反而讓人聯想到一個月前的Luna,擔心stETH是否會再次引發Luna式悲劇嗎?還有Celsius到底與Lido、stEth有什么關系?stEth帶崩ETH的邏輯又是怎樣的?

Lido與stETH

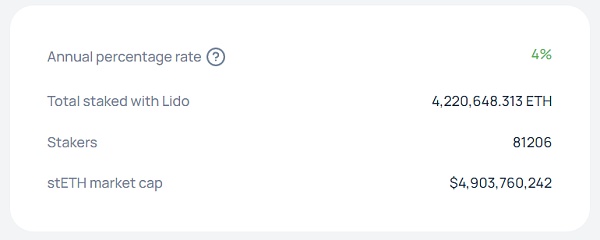

Lido,一個節點質押服務商,業務中最大的一部分就是以太坊信標鏈上的節點質押服務,目前,通過Lido進行質押的以太坊數量為422萬,占到了整個信標鏈上ETH的32.8%,是當前質押服務商中的絕對龍頭。

由KONAMI研發支持的鏈游「瘋狂的馬斯克」已發行測試版本開啟內測:1月18日消息,由日本著名游戲廠商KONAMI研發支持的區塊鏈游戲項目「海格利安」(HAGLIEN)的首款鏈游「瘋狂的馬斯克」(MadMusk)已經發行了測試版本開啟內測,并于近日宣布將在游戲內開啟「惡魔城」(Castlevania)系列的專屬NFT道具,包含武器,皮膚,加成道具等,并將開設專屬關卡副本。同時,也或將支持「惡魔城」(Castlevania)系列NFT在游戲內進行某種程度的使用。[2022/1/18 8:56:20]

根據Lido的質押規則,用戶可以質押任意金額的ETH,質押后會收到1:1的stETH,并且在存款后24小時后就獲得質押獎勵,這個獎勵也是以stETH的形式發放。

通過Lido等質押服務商,不僅可以釋放所質押ETH的流動性,也可以將收益直接貼現,這也是為什么雖然以太坊基金會質押收益有4.3%,用戶卻會傾向于選擇只有4%收益的Lido來進行質押,因為他們資金的機會成本降到幾乎為0,在任何金融行業,資金始終都在尋找最高的流動性。

當前Lido上的質押ETH數量與stETH市值

聲音 | V神:在沒有考慮大型反DoS安全因素的情況下 任何人建立公鏈都是瘋狂的:V神在推特中稱,在沒有考慮大型反DoS安全因素的情況下,任何人建立公鏈都是瘋狂的。 推特用戶John Galt@Brainvelli回應稱,收取gas費并不是真正的反DoS。你不能向普通用戶收取gas費,他們不明白什么是gas。[2019/8/22]

stETH脫鉤與引發ETH下跌的邏輯

我們可以通過以下方式簡單理解 stETH 與 ETH 的價格為何脫鉤,以及stETH如何帶動ETH價格的下跌:

舉個例子,我們可以將stETH視為一張面值為1ETH、定期為6個月的存單,6個月后可以按照1:1兌換為ETH。但現在,伴隨市場環境的走熊以及機構和個人流動性的緊缺,大家想提前出售 stETH存單換作更具流動性的支票——ETH,特別是當機構存單持有者退出時,比如Celsius,就會形成了對stETH存單的巨大拋壓,供需失衡導致stETH的價格發生偏離。之前是一張存單能換一張等值的支票,但現在換到的支票打了個9.2折。

進一步,當大家覺得這個支票也不太靠譜,未來也會貶值時,他們就會把支票兌換為現金,重壓下支票能兌換的現金也會減少,這又進一步加劇stETH持有者的恐懼,引發新一輪的拋售,形成一個類似Luna的死亡螺旋。

創業工場創始人麥剛:區塊鏈是人類最偉大的投資機會,也是最瘋狂的投機泡沫:金色財經現場報道,在2018飛鳥·中國區塊鏈技術與應用高峰論壇上,創業工場創始人麥剛提出:區塊鏈技術不僅僅是一次技術革命,更引發了兩次金融革命:比特幣(數字貨幣)和ICO(代幣發行)。區塊鏈技術已經產生比特幣和以太坊兩個成功的應用,將來會出現更多成功的應用,但ICO項目可能有很多包裝手段和可操控環節,應該非常小心。他還表示,不希望行業因為無規則、無監管導致暴漲或暴跌,期待未來的區塊鏈項目擁有核心競爭力和長期價值。[2018/3/29]

但stETH卻又和Luna有著本質上的不一樣,Luna的死亡螺旋來源于套利漏洞和情緒恐慌的雙重疊加,而stETH的下跌則主要是來源于短期市場下的流動性缺失,不同之處在于stETH背后抵押物是安全的,等到以太坊合并完成開啟轉賬后,stETH依舊能與ETH等值交換。

“stETH:ETH 之間的匯率并不反映你質押的 ETH 的基礎支持,而是反映二級市場價格的波動,” Lido在推特上說道“市場自然會為 stETH 找到一個公平的價格,因為一些參與者需要找到流動性”。

所以stETH難以引發像Luna式的自由落體,但是在Celsius的兌付危機沒完全解除之前,stETH想要回到錨定價值也并非易事。如果要用一句話描述 stETH 事件的話就是:這是一場市場悲觀情緒下,因為流動性危機所引發的避險行為。

電影《瘋狂的比特幣》唐山殺青:網易娛樂20日消息,由岳雪剛出品,香港TVB導演陳太源導演電影《瘋狂的比特幣》殺青。據悉陳太源是香港、新加坡金牌監制兼導演,先后在香港ATV亞洲電視臺、TVB任監制和導演。已完成88年梁朝偉版《絕代雙驕》、《天涯明月刀》、《書劍恩仇錄》等制作。[2018/3/20]

這時,一些嗅覺靈敏的獵手可能會問這樣一個問題,stETH 事件中會出現類似Luna式套利的空間嗎?如果你秉承著幣本位思維,stETH脫錨這個事件或許并不全是壞事,但卻并不存在Luna危機中的套利條件。

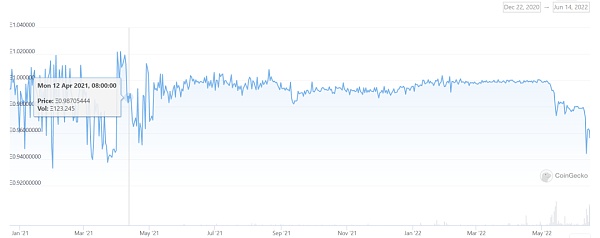

我們縱觀整個stETH:ETH的匯率關系會發現,他們大部分都是在1以下,這是因為目前只有價格高于1:1才會出現所謂的套利空間,比如:如果 stETH 能以 1.1 ETH 的價格交易,那交易者就用 1 ETH 鑄造 1 stETH ,然后把 1 stETH 以 1.1ETH的價格出售,如此交易者就可以重復獲利,最終價格會回到正軌。

stETH:ETH波動表 ?數據來源:coingecko

但當 stETH 低于 1ETH 時,就完全不一樣了。按照前面的邏輯,如果現在1stETH價值為 0.95ETH ,那用戶就可以在市場上用0.95ETH購得1stETH,然后將1stETH贖回為1ETH,完成獲利并最終抹平差價,但關鍵就在贖回二字。因為以太坊合并還未上線,stETH無法贖回,只能在二級市場交易,只有在合并和 ETH2 上轉賬開啟之后,才能贖回任何 ETH 流動質押的資產。所以,即使現在stETH無法回到正常價值,等到合并發生后也會被套利者抹平價差。

安聯瘋狂唱空比特幣:一文不值,泡沫即將破滅:近日歐洲最大保險機構安聯集團選擇站在了空方,認為比特幣將“一文不值”。安聯集團旗下投資部門,掌管著近5000億歐元資金的安聯全球投資(Allianz Global Investors)主管霍夫里希特(Stefan Hofrichter)認為即使區塊鏈技術可以為投資者帶來收益,但比特幣本身沒有任何內在價值。他還表示,比特幣的消亡不會對“現實世界”產生溢出效應,因為它的市場規模仍然很小。因此,我們認為比特幣帶來的金融穩定風險是可以忽略不計的,至少目前如此。[2018/3/15]

而關于此次對stETH的恐慌,很大一部分都來自于Celsius,一家持有40萬枚stETH的借貸平臺。

另一個主角Celsius

是 Lido 的主要客戶之一,也是最大的 stETH 持有者之一。2021 年 10 月,Celsius以30億美元的估值融資了4億美元,領投方更是出現了加拿大第二大養老基金CDPQ,?擁有170 萬用戶,即使有這樣的高光時刻,也擋不住Celsius如今人人喊打。

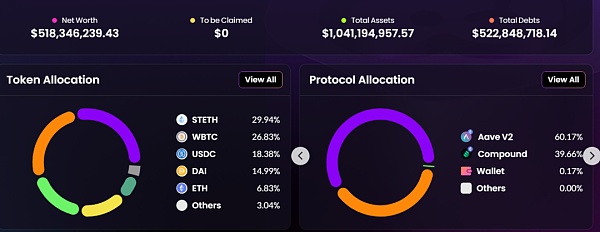

作為一家CeFi平臺,Celsius的投資大多是未公開的,Celsius首先通過借貸該協議許諾一個很高的利率,然后匯集起了大量的鏈上資產,為了支付高額的利息,Celsius會將用戶資產進一步投資,比如:投資在AAVE、compound、Lido等平臺上,甚至還被爆出進行循環貸的操作。Celsius占比最大資產是ETH,這部分資產大多質押在了Lido上,換得了大量的stETH。

據The Block 研究副總裁 Larry Cermak 對 Celsius 錢包的分析顯示,Celsius 錢包中至少持有40.9萬枚stETH,占到了整個stETH總量的近10%。前Messari分析師Riley此前也說道“Celsius 是 stETH(Aave 上的 stETH)最大持有者”。

就Celsius錢包數據來看,stETH占到了其總資產的近30%,絕大部分資產都分布在AAVE和Compound這兩個借貸平臺上,而Celsius看起來也更像是一個二道販子的角色。此外,根據@SmallCapScience 的數據,Celsius 持有近 15 億美元的stETH,但欠其客戶的債務約為 12 億美元,如果 stETH 繼續下跌,Celsius 將無法兌現客戶的贖回。

6 月 12 日 Celsius 緊急宣布“暫停其借貸平臺的所有提款”,理由是“極端市場條件和穩定流動性的需要”,Celsius流動性危機已經爆發,在公告發布后的幾個小時內,Celsius 的原生Token CEL 一個小時暴跌了近70%,眾多用戶也在其公告下留言,說這就是欺詐,也有調侃說“Not your keys, not your crypto”。

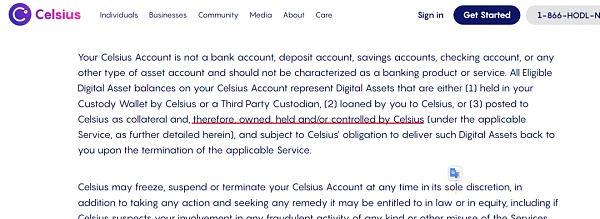

截至6月17日,Celsius 的提款禁令還未解除,stETH的危機也依舊還存在,更有趣的是,期間有用戶曝光在其用戶協議中有很多的霸王條款,比如:平臺上資產由Celsius擁有、持有和/或控制,這樣的條款在牛市或許并不會引起多少人的注意,但在這樣的危機時刻,每一個細節都可能會成為壓死它的最后一根稻草。

如今,這家僅剩10億美金資產的平臺走到了一個兩難的境地,一是選擇以打折出售的方式把stETH換作ETH供用戶提取,但目前DEX上的流動性明顯是不夠的 Celsius 的體量;或是將資產進行抵押借貸,但在熊市之下,清算時刻都會發生,況且Celsius可供使用的資產也所剩不多。

6月15日,Celsius已聘請律師事務所 Akin Gump Strauss Hauer & Feld LLP 的重組律師為其當前的財務問題尋求幫助,雪上加霜的,據路透社報道,德克薩斯州、華盛頓州等美國的五個洲官員已將Celsius 事件列為了“優先調查事項”,Celsius已經走到了死亡的邊緣。

縱觀整個Crypto行業,流動性往往能決定著一個項目的生與死,在無限釋放一種金融資產的流動性后,也會無限放大它的風險,此前的Luna如此,stETH也是如此。

當所有人都在享受高流動性所帶來的高收益時,也就需要做好面臨高風險的準備,這種流動性的極致釋放就像一段不斷被拉升的鋼絲,在沒有斷裂之前,他們可以延伸到很多領域,串聯起很多場景,帶來前所未有的繁榮,但一旦斷裂,就會引發群體性的流動性緊缺和連鎖危機,而在過去兩年高歌猛進的DeFi創新中,這種隱形杠桿所帶來的風險一直都被大家忽略。

也許Crypto正在革新了很多金融場景,但收益與風險的關系并不會因為技術和模式而改變,無論是web2還是web3,無論是從CeFi進化到DeFi,無論是傳統金融還是數字時代。

而在Celsius之后,如今的三箭也正在陷入一場前所未有的流動性危機之中,Crypto正在進入凜冬之際……

注:以上內容僅供參考學習,如有錯誤,歡迎指正,根據中國人民銀行等十部委發布的《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,請讀者遵守所在地區法律法規,請投資者提高風險防范意識。

Tags:ETHSTETETstETHethicaldilemmaFRZ Solar System CoinTET價格steth幣今日價格

薩爾瓦多一直是貨幣實驗的舞臺。2001 年,美元成為該國唯一的法定貨幣。2021 年 6 月 9 日,薩爾瓦多國會正式投票通過比特幣法案,成為世界上首個宣布將比特幣作為法定貨幣的國家,一時轟動了.

1900/1/1 0:00:00OTC操作對接了專業服務商,由于GTC市場流動性很好,300萬的拋壓對市場的影響倒也還好,評估是總滑點不超過10bps.

1900/1/1 0:00:00頭條 ▌鮑威爾:加密貨幣需要更好的監管金色財經報道,美聯儲主席鮑威爾表示,加密貨幣需要更好的監管,到目前為止,加密貨幣的大幅下跌還沒有產生明顯的宏觀影響.

1900/1/1 0:00:00為什么幣圈的牛熊市更迭如此頻繁?為什么區塊鏈項目的平均生命周期如此短暫?到底什么是死亡螺旋?這些問題可能都可以用索羅斯的反身性理論來解釋.

1900/1/1 0:00:00不可能三角對主權國家信用貨幣體系起到制約作用,并在實踐上不斷被證明。穩定幣也存在著不可能三角,并受其制約,因此在討論下一代穩定幣的設計之前,我們需要先了解不可能三角,并與穩定幣建立聯系,從而抓住.

1900/1/1 0:00:00撰文:Chainalysis 編譯:Aididiao 去中心化自治組織(DAO)是 Web3 時代的主要組織運行模式.

1900/1/1 0:00:00