BTC/HKD-4.17%

BTC/HKD-4.17% ETH/HKD-5.57%

ETH/HKD-5.57% LTC/HKD-4.12%

LTC/HKD-4.12% ADA/HKD-7.34%

ADA/HKD-7.34% SOL/HKD-11.2%

SOL/HKD-11.2% XRP/HKD-6.58%

XRP/HKD-6.58%熊市是流動性樂章的休止符。

著名投資者 Charlie Munger 曾經說過一句話:「有三種方式可以讓一個聰明的人破產:酒(Liquor)、女士(Ladies)和杠桿(Leverage)。」

對于見慣了市場周期輪轉的 Charlie Munger 而言,他已經見識到杠桿的威力。而在加密市場中像 BlockFi、三箭資本這樣的新貴們,卻在牛市豐沛流動性的無序擴張后,逐漸迎來了屬于自己的終局。

當我們回顧「加密大敗局」,無論是曾經的一線 VC 三箭資本,還是一度估值高達 30 億美元的 BlockFi 皆踩坑灰度發行的比特幣信托基金 GBTC。

曾經的牛市發動機,如今卻成為導致眾多機構暴雷的「油桶」,這一切究竟是如何發生的?

GBTC 全稱 Grayscale Bitcoin Trust 灰度比特幣信托基金,由 Grayscale 推出。Grayscale 是一家由 Digital Currency Group 于 2013 年成立的數字資產管理公司。

GBTC 的推出旨在幫助美國高凈值投資者們在當地法律允許的范疇內投資比特幣,就像購買基金一樣,但實際上 Grayscale Bitcoin Trust 算是一支被閹割了的「類 ETF 基金。」

灰度GBTC負溢價率收窄至33.55%:金色財經報道,據 Coinglass 數據顯示,當前灰度總持倉量達 213.06 億美元,單日漲幅 1.13%。灰度 GBTC 負溢價率收窄至 33.55%。其余主流幣種信托溢價率如下,ETH:-48.38%;ETC:-57.68%;LTC:-44.13%;BCH:-15.23%。[2023/6/27 22:03:39]

按照正常邏輯,投資者在一級發行市場,可以將自身的 BTC 申購 GBTC 份額,也可以通過相應 GBTC,贖回 BTC。但自 2014 年 10 月 28 日起,灰度比特幣信托暫停了其贖回機制。

其次,GBTC 在一級市場發行后,經歷 6 個月的鎖定期才可以在二級市場交易。

在新冠大放水的宏觀背景下,加密市場變成了機構眼中的一塊香餑餑。出于對未來比特幣價格增長的良好預期,在 2020 年 - 2021 年很長一段時間內,GBTC 長期處于正溢價。這意味著如果投資者想要購買代表 1 個 BTC 的 1000 股 GBTC,需要付出比購買 1 個 BTC 更高成本的價格。

那么,為什么投資者們會選擇購買擁有溢價的 GBTC,而不去真正持有 BTC 呢?

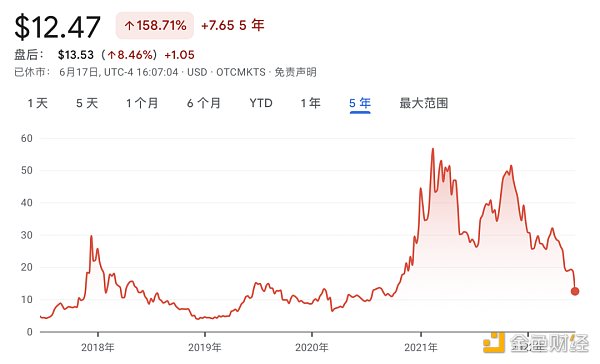

GBTC溢價率走低至-36.38%,創歷史新低:金色財經報道,數據顯示,當前GBTC價格為11.41美元,溢價率一度跌至-36.38%,創歷史新低,現報-36.19%。此外,截止美東時間10月1日,灰度

BTC信托持倉量已降至635236枚BTC。[2022/10/2 18:37:25]

在二級市場中,GBTC 的主要持有者是合格的個人和機構投資者,大部分散戶都可以通過 401(k)(美國退休福利計劃)的賬戶直接購買 GBTC,不需要支付收益稅。因而 GBTC 溢價率只要在一個散戶可接受的區間,他們就可以通過規避稅收的利差來獲利。

除此之外,也有一些傳統機構因為監管原因無法買幣持幣,同樣會通過 GBTC 來進行相關的加密貨幣投資。

也有人猜測,Grayscale 人為地推動了正溢價的產生,以吸引更多的投資者參與投資。就像電影《華爾街之狼》中的經典橋段,如果我們想讓消費者購買我們手中的一支筆,創造需求是最好的辦法,正溢價便是「需求」,即投資者對于利潤的追求。

正溢價對于加密機構來說,這將是一個穩定的套利手段 —— 購買 BTC,存入 Grayscale,在 GBTC 解鎖期結束后以更高的價格傾銷給二級市場的散戶和機構。

而這也是 2020 年下半年 BTC 上漲的主要動力之一。隨著市場上可供購買的現貨不斷減少,BTC 的價格自然水漲船高,而美國投資者們也就更有動力去投資 GBTC,這也是 GBTC 長時間維持正溢價的由來。

數據:灰度GBTC的溢價率已連續17天保持負值:Skew在推文中表示,灰度最受歡迎產品GBTC的溢價率已經連續17天保持負值。(U.today)[2021/3/19 19:01:54]

GBTC 套利,BlockFi 和三箭資本已再熟悉不過。

據此前 Grayscale 曾經披露的 SEC Form 13F 文件來看,僅 BlockFi 和三箭資本兩家機構的 GBTC 持倉占比一度達到了 11%(機構持有比例占總流通不超過 20%)。

這便是新貴們的杠桿之一 —— 將用戶的 BTC 用于套利,將 BTC 鎖入 Grayscale 這個只進不出的貔貅中。

比如,BlockFi 此前以 5% 的利率從投資者吸儲 BTC,按照正常的商業模式,它需要以更高的利率借貸出去,但是比特幣的真實貸出需求并不大,資金利用率很低。

因此,BlockFi 選擇了一條看似穩妥的「套利之路」,把 BTC 轉化成 GBTC,犧牲流動性,獲得套利機會。

靠著此番手段,BlockFi 此前一度成為 GBTC 最大持倉機構,后來被另一家冤種機構超越,那就是三箭資本(3AC)。

公開信息顯示,2020 年年底,3AC 持有 GBTC 份額的 6.1%,此后一直穩居第一大持倉的位置,當時 BTC 交易價格為 27,000 美元, $GBTC 溢價為 20%,3AC 持倉超過 10 億美元。

KingData監控:2月9日灰度BTC基金將有價值為7746枚BTC的GBTC股票解鎖:據KingData數據顯示,明日(2021/02/09),灰度BTC基金將有價值為7746枚BTC的GBTC股票解鎖,可進入OTCQX市場自由交易。當前BTC價格$38371。更多數據或KingData下載見原文鏈接。[2021/2/8 19:11:33]

「GBTC 第一大持倉機構」的新聞讓 3AC 迅速成為行業明星,當然更多人的疑問是,3AC 怎么這么有錢,這些 BTC 怎么來的?

現在一切答案浮出了水面 —— 借的。

深潮 TechFlow 了解到,3AC 長期以超低利率無抵押借入 BTC 轉化成 GBTC,然后又抵押給同屬于 DCG 的借貸平臺 Genesis,獲得流動性。

在牛市周期,這一切都很美好,BTC 持續上漲,GBTC 存在溢價。

好時光不長,加拿大 3 只比特幣 ETF 面世后,GBTC 需求減少,以致于 GBTC 的溢價快速消失并且在 2021 年 3 月出現負溢價。

不僅 3AC 慌了,灰度也慌了,2021 年 4 月,灰度宣布計劃要將 GBTC 轉型成為一只 ETF。

OKEx研究院Robbie:GBTC在內的機構投資者成為了本輪牛市的最大推動者:金色財經報道,在12月18日舉辦的《金色百家談 | 時隔三年 BTC突破23000美元創下新高》的直播節目中,OKEx研究院Robbie表示,此次到達兩萬美元大關同17-18年牛市有著明顯的不同,此次上漲表現為穩健的上漲,而非上一個牛市中極短時間內的拋物線上漲。這背后的原因則是機構的入場。在中國市場,USDT的場外成交溢價也是2017-2018年牛市時的一個指標,而該指標在2020年同樣很難再見到了,這也在更大程度上印證了包括GBTC在內的機構投資者成為了本輪牛市的最大推動者,GBTC在2020年也經常成為美國OTC市場成交量最大的標的。

除此之外,國外Fintech平臺進入加密貨幣市場也是一個重大的利好,包括Square,PayPal,Robinhood等最流行的平臺目前均已支持比特幣的購買,購買的便利會在很大程度上促進比特幣的普及,另外一大宏觀要素是大家均有提及的聯儲放水。[2020/12/18 15:41:46]

3AC 兩位創始人的推特發布內容和頻率基本上是 3AC 的晴雨表,2021 年 6 月至 7 月,他們在推特都安靜了下來,開始談論 TradFi,談論避險押注,甚至有一段時間很少提及加密貨幣。

直到一波新公鏈引領的山寨幣行情,讓 3AC 賬面資產騰飛,兩位創始人在推特上也恢復了往日的生機。

其次,3AC 面向機構借貸,并無太多即時零散贖回壓力,但是 BlockFi 向大眾投資者募集 BTC,有更多贖回壓力,因此 BlockFi 不得不頂著負溢價不斷出售 GBTC,于 2021 年一季度,一路拋售減持。

即使 2020 年和 2021 年兩年的加密大牛市,BlockFi 分別虧損超過 6390 萬美元和 2.215 億美元,據某加密借貸機構從業者表示,BlockFi 在 GBTC 上的虧損接近 7 億美元。

3AC 短期沒有 BTC 的贖回壓力,但是質押著的 GBTC 存在爆倉風險,以及風險會同步傳導給 DCG。

6 月 18 日,彭博終端一度將 3AC 的 GBTC 持倉清空為 0,彭博社給出的理由是, 21 年 1 月 4 日以來,3AC 沒有提交 13G/A 文件,他們找不到任何確認三個箭頭仍然持有 $GBTC 的數據,并將其作為陳舊數據刪除。

不到一天后,該數據又恢復,彭博社方面表示,「直到我們確認他們不再擁有該倉位,這可能需要查看 13G/A 文件。」

目前,可以確認的是在 6 月初,3AC 依然持有大量的 GBTC 倉位,并且寄希望于 GBTC 能挽救 3AC。

據 The Block 報道,從 6 月 7 日開始,3AC 旗下場外交易公司 TPS Capital 大規模推銷 GBTC 套利產品,允許 TPS Capital 鎖定比特幣 12 個月并在到期后返還,并收到一張本票以換取比特幣,并收取 20% 的管理費用。

某加密機構對深潮 TechFlow 表示,3AC 曾在 6 月 8 日左右聯系他們,推銷套利產品,稱通過 GBTC 套利可以在 40 天內獲得 40% 的利潤,最低投資金額為 500 萬美元。

理論上,嚴重負溢價的 GBTC 依然存在套利空間。

DCG 正積極向美國 SEC 申請將 GBTC 轉化為比特幣 ETF。

一旦成功,ETF 將更有效地跟蹤比特幣的價格,消除折扣和溢價,也就是說當前超過 35% 的負溢價會消失,從而存在套利空間。

同時,DCG 承諾將降低 GBTC 管理費,并且 GBTC 的交易場所將從 OTCQX 升級至擁有更高流動性的 NYSE Arca。

作為 GBTC 第一大持倉機構,Zhu Su 一直所期待的便是 GBTC 早日正名上位,從信托升級為 ETF,這樣其持倉價值將快速躍升超過 40%。

2021 年 10 月,灰度向美國 SEC 提交了將 GBTC 轉換為比特幣現貨 ETF 的申請,SEC 批準或拒絕該申請的最后期限為 7 月 6 日,因此 3AC 才對大量機構表示僅需 40 天就可以獲得超過 40% 的利潤,本質上是豪賭 SEC 會批準申請。

但是針對該套利產品,彭博 ETF 分析師 James Seyffart 表示:

「在傳統金融中,他們將此操作稱為結構化票據,但無論如何,他們都會獲得你比特幣的所有權,同時也利用你的 BTC 賺錢。他們得到你的 BTC,并在任何一種情況下(GBTC 是否轉換成 ETF)都從投資者那里拿走回報。即使三箭 / TPS 有償付能力,但這對任何投資者來說都絕對是一筆糟糕的交易。」

據悉,3AC 并未依靠此產品獲得太多外部資金,等待 3AC 或是一次慘烈的清算。

6 月 18 日,Genesis CEO Michael Moro 發布推特表示,該公司已經清算了一個「大型交易對手」的抵押品,因為該交易對手未能滿足追加保證金的要求,并補充稱,將通過一切可能的手段積極追回任何潛在的剩余損失,其潛在損失是有限的,公司已經擺脫了風險。

盡管 Moro 沒有直接點名 3AC,但結合當前市場動態,以及彭博社刻意在這天清空 3AC 的 GBTC 持倉數據,因此,市場認為該大型交易對手大概率就是三箭資本。

成敗皆套利,在杠桿上起舞套利的明星終因杠桿墜落。

如茨威格所言,或許是那時還太年輕,不知道所有命運饋贈的禮物,早已在暗中標好了價格。在流動性危機下,沒有人能夠獨善其身,由機構購買 BTC 所推動的機構牛市,終因機構杠桿資產清算而消寂。

他們的名字會墜入歷史長河中,而 BTC 還是那個 BTC。

區塊鏈數據分析服務商 Glassnode 的數據顯示,在上周短短的三天內,比特幣(BTC)投資者出現了有史以來最大的實際損失(交易實現的損失)—— 拋售 BTC 導致投資者損失了 73 億美元.

1900/1/1 0:00:00在 Terra 崩潰和 TVL 逃離 DeFi 之后,許多人開始質疑(有充分的理由)) 受人喜愛的 DeFi 協議的健康和效用.

1900/1/1 0:00:00編者按:「隨著持續兩年的大牛市在近期以異常慘烈的方式落下帷幕,許多在本輪周期中被創造與熱捧的概念與項目也開始逐漸冷卻.

1900/1/1 0:00:00GameFi 依然是 Web3 大海中惡魔果實,其破圈和吸金能力也許能夠為下一輪牛市掀開新的篇章,但其缺點也顯而易見.

1900/1/1 0:00:00當每一篇文章,都可以變成 NFT。在互聯網歷史中,幾乎每次技術變革都需要一個新的「輿論場」,來普及新技術和新思想。從早期的 BBS、到門戶網站的聊天室,再到視頻的「彈幕」,莫不如此.

1900/1/1 0:00:00原文作者:A16z 合伙人 Chris Dixon最近有很多關于長期金融衰退的可能性的討論,讓人回想起 2008 年。2008 年對許多人來說是一段艱難的時期.

1900/1/1 0:00:00