BTC/HKD-5.23%

BTC/HKD-5.23% ETH/HKD-6.39%

ETH/HKD-6.39% LTC/HKD-4.69%

LTC/HKD-4.69% ADA/HKD-9.34%

ADA/HKD-9.34% SOL/HKD-12.23%

SOL/HKD-12.23% XRP/HKD-7.69%

XRP/HKD-7.69%為此,PANews 數據新聞專欄 PAData 分析了 15 條鎖倉額較高且發展較好的公鏈(下文簡稱「頭部公鏈」),以及其中鎖倉額最高的 5 條公鏈上各自鎖倉額最高的 5 個協議(下文簡稱「頭部協議」)在上半年的流動性變化及其代幣的市場表現。分析發現:

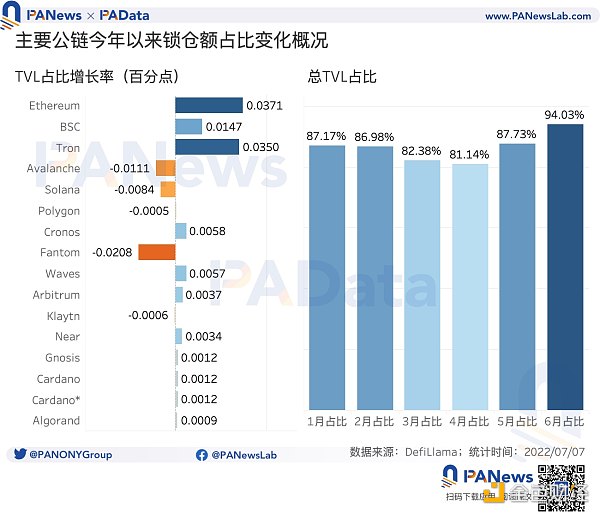

存量資金向頭部公鏈聚集,15 條頭部公鏈的總鎖倉額占比從 1 月占比 87% 上漲至 6 月占比 94%,并且存量資金還向其中的 Ethereum、BSC 和 Tron 聚集,這 3 條公鏈的鎖倉額占比分別增長了 0.037、0.015 和 0.035 個百分點。

存量資金向頭部協議聚集,Ethereum 上的頭部協議鎖倉額占比上漲了約 8 個百分點。BSC、Tron、Avalanche 和 Solana 上頭部協議鎖倉額占比則分別上漲了 13 個百分點、9 個百分點、5 個百分點和 2 個百分點。

頭部協議的平均鎖倉額跌幅基本小于其底層公鏈的總鎖倉額跌幅,結合上一條說明資金向頭部公鏈的頭部協議聚攏。比如上半年,Ethereum 頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅少了約 21 個百分點。BSC、Avalanche 和 Solana 的情況也類似,頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅分別少了了約 7 個百分點、1 個百分點和 3 個百分點。

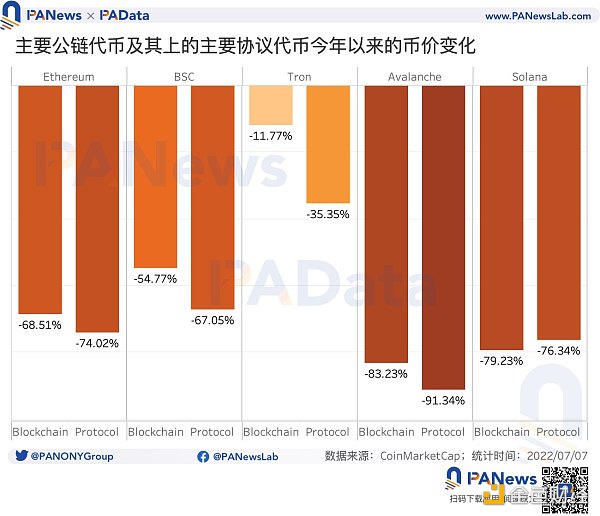

除了未發行代幣的公鏈和協議,余下 14 條公鏈代幣的幣價上半年平均跌幅約為 72.21%,20 個協議代幣的幣價上半年平均跌幅約為 69.65%。總體上看,公鏈代幣和協議代幣的幣價在上半年的表現基本相當,協議代幣的跌幅略小,表現略好。

金色午報 | 7月29日午間重要動態一覽:7:00-12:00關鍵詞:灰度、Shelley硬分叉、Monex集團、甲骨文

1.灰度資產管理規模超過51億美元。

2.Shelley硬分叉升級將于7月30日5:44:51進行。

3.已有超21萬枚ETH抵押至以太坊2.0測試網。

4.MakerDAO正式提高ETH債務上限至2.6億美元。

5.Coincheck母公司Monex集團二季度純利潤增長68%。

6.貴州省首筆跨境金融區塊鏈服務平臺業務成功落地。

7.美國工業互聯網聯盟發布物聯網分布式賬本白皮書。

8.甲骨文宣布Oracle區塊鏈平臺云服務推出重大更新。

9.“2020上半年全球區塊鏈專利排行榜”發布阿里、騰訊位列前兩名。[2020/7/29]

但對鎖倉量最高的 5 條公鏈而言,其中公鏈代幣 ETH、BNB、TRX 和 AVAX 在上半年的幣價跌幅都要小于其公鏈上頭部協議的平均幣價跌幅,表現更好。

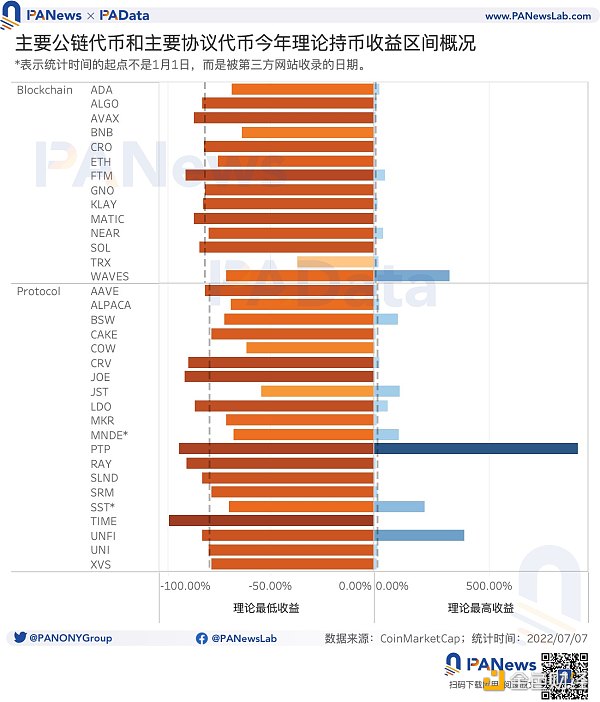

14 個公鏈代幣的平均最高理論收益約為 8.75%,平均最低理論收益則約為 - 82.05%。20 個協議代幣的平均最高理論收益約為 15.16%,平均最低理論收益則約為 - 79.57%。總體而言,兩者都是虧損空間更大,盈利空間更小。但與公鏈代幣相比,協議代幣的盈利空間要多出近 7 個百分點,而虧損空間則要略小 2 個百分點,潛在收益表現更好。

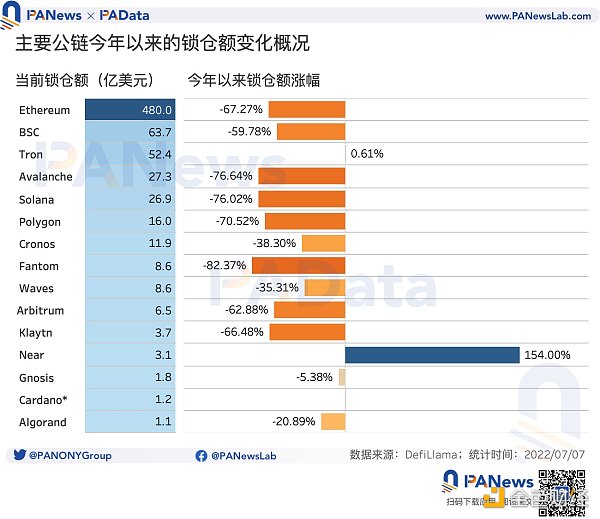

目前, Ethereum、BSC、Tron、Avalanche、Solana、Polygon、Cronos、Fantom、Waves、Arbitrum、Klaytn、Near、Gnosis、Cardano 和 Algorand 是鎖倉量較高且發展較好的頭部公鏈。其中,Ethereum 的鎖倉額最高,達到了 480 億美元,遠遠超過其他公鏈。其次,BSC、Tron 的鎖倉量也較高,分別約為 63.7 億美元和 52.4 億美元。另外,Avalanche、Solana、Polygon、Cronos 的鎖倉額都超過了 10 億美元。

金色午報 | 4月13日午間重要動態一覽:7:00-12:00關鍵詞:比特大陸、上海、Coinbase、多倫多

1. 不服比特大陸法人變更,詹克團曾起訴北京海淀市場監督管理局;

2. 比特大陸選擇繼續上訴,一審幣印三人需賠210萬;

3. 上海將聚焦在線金融等12大發展重點,探索金融和區塊鏈融合;

4. 今年2月以來灰度投資基金以太坊信托基金溢價率已達500%;

5. Coinbase報告:三月加密市場崩盤產生加密套利等三種盈利機會;

6. 比特幣封閉式基金The Bitcoin Fund登陸多倫多證券交易所;

7. 觀點:注重供應鏈金融業務創新,構建完善的區塊鏈供應鏈金融生態;

8. 騰訊和阿里巴巴占2019年區塊鏈專利申請總量20%;

9. BTC現報6675.80美元,日內跌幅4.92%,加密貨幣市值前十幣種均出現下跌。[2020/4/13]

不過,這些頭部公鏈今年以來的鎖倉額基本都大幅下降,比如 Ethereum 的鎖倉額在今年下跌超 67%,Avalanche、Solana、Polygon、Fantom 的鎖倉量在今年都下跌超 70%。為數不多鎖的鎖倉額在今年上漲的公鏈只有 Tron、Cardano 和 Near 這 3 條。其中,Tron 的鎖倉額小幅上漲不足 1%,基本沒有變化,Near 的鎖倉額上漲了 154%,漲幅明顯。而漲幅最高的是 Cardano,自今年 1 月 9 日至今的鎖倉量漲幅高達 6475%。盡管這是受到 Cardano 剛剛啟動生態建設,鎖倉額基數較小的影響,但在市場下行趨勢下仍能完成冷啟動也說明其發展勢頭良好。

金色午報 | 3月30日午間重要動態一覽:7:00-12:00關鍵詞:新加坡、韓國、加拿大、荷蘭

1. 新加坡金管局:預計今年新加坡經濟會陷入衰退;

2. 韓國擬出臺P2P監管細則:P2P平臺禁止涉及虛擬貨幣等高風險產品;

3. 觀點:加拿大將執行新反洗錢法規,前期做好準備的加密公司或受益匪淺;

4. 黑客組織Maze聲稱使用勒索軟件攻擊保險業巨頭Chubb;

5. 長沙經開區運用區塊鏈技術科技助力疫情防控;

6. OKEx BTC當季合約在5700-5900美元區間堆積委單總金額超過1600萬美元;

7. YouTube出現數十起假借Bill Gates名義進行的虛假空投詐騙活動;

8. 荷蘭公司組成財團向政府提供新技術抗擊疫情 包含區塊鏈技術;

9. BTC現報6001.97美元,日內跌幅2.07%,前十主流幣普跌。[2020/3/30]

從公鏈的市場份額來看,上半年,Ethereum 的鎖倉額平均約占總鎖倉量的 59.12%,穩居第一。其次是 BSC、Avalanche 和 Solana,鎖倉額平均占比分別約為 6.68%、4.73% 和 3.67%。其他公鏈鎖倉額平均占比都不足 3%。

從變化趨勢來看,有兩個方面的數據變化值得關注,一是就選定的 15 條頭部公鏈內部來看,鎖倉額最高的 3 條公鏈 Ethereum、BSC 和 Tron 的鎖倉額占比在上半年總體表現為增長趨勢,漲幅分別達到 0.037、0.015 和 0.035 個百分點,這意味著存量資金向這 3 條公鏈聚集。而除此之外的其他頭部公鏈鎖倉額占比的漲跌幅都更小,并且很多鎖倉額基數相對小的公鏈反而略微擴大了市場份額,而一些鎖倉額基數相對大的公鏈,比如 Avalanche、Solana、Fantom 還丟失了市場份額。二是從所有公鏈來看,15 條頭部公鏈的總鎖倉額占所有公鏈的 TVL 之比在上半年也總體表現為增長趨勢,從 1 月占比 87% 上漲至 6 月占比 94%,增長了近 7 個百分點,漲幅較頭部公鏈內部更加明顯,這表明存量資金向這些頭部公鏈聚集的程度更高。

金色晚報 | 2月28日晚間重要動態一覽:12:00-21:00關鍵詞:DDOS攻擊、加拿大CBDC、資產安全

1.上海海關:加強對區塊鏈等新技術的海關制度創新研究。

2.除非Libra成功 否則加拿大將不會啟動CBDC。

3.SBI總裁:將與多家證券公司合作建立證券代幣私人交易所。

4.荷蘭皇家航空公司使用R3區塊鏈技術進行財務處理。

5.Bitfinex遭受DDOS攻擊。

6.OKEx首席執行官:OKEx再次遭遇DDos攻擊。

7.新木馬入侵谷歌2FA驗證程序竊取代碼或影響加密資產安全。

8.微軟Edge 80版本新設置可阻止比特幣挖礦惡意應用。

9.比特幣持續下跌,一度跌破8500美元關口。[2020/2/28]

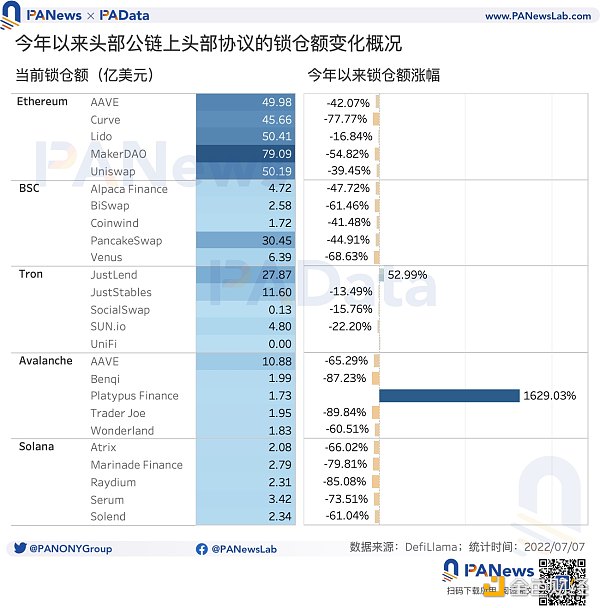

為了觀察公鏈與協議的不同變化,PAData 還選擇了 Ethereum、BSC、Tron、Avalanche、Solana 上各自鎖倉額最高的 5 個頭部協議進行觀察。總的來說,Ethereum 上的頭部協議鎖倉額都超過了 50 億美元,其中 Maker Dao 超過了 79 億美元,遠高于其他頭部協議。其次,BSC 上的 PancakeSwap,Tron 上的 JustLend、JustStables,Avalanche 上的 AAVE 的鎖倉額也都超過了 10 億美元。除此之外,其他頭部協議的鎖倉額基本在 2 至 4 億美元之間。從上半年的鎖倉額變化來看,除了 Avalanche 上的 Platypus Finance 和 Tron 上的 JustLend 分別實現了 1629% 和 53% 的增長以外,其他頭部協議都有不同程度「縮水」。其中鎖倉額跌幅較大的有 Ethereum 上的 Curve,Avalanche 上的 Benqi、Trader Joe,Solana 上的 Marinade Finance、Raydium、Serum,跌幅都超過了 70%。

金色晨訊 | 2月23日隔夜重要動態一覽:21:00-7:00關鍵詞:聯盟鏈、USDT增發、被盜資產、區塊鏈應用

1.區塊鏈前沿科技聯盟鏈等10余個重點項目將在杭州進行簽約。

2.摩根大通報告:區塊鏈被廣泛應用仍需數年時間。

3.Tether新增發2000萬枚USDT。

4.巨鯨賬戶“zhoujianfu”被盜資產少量已流入Bittrex交易所。

5.FCoin或自2018年12月開始出現經營危機 潛在受害者超2000人。

6.Weiss Ratings:加密貨幣將取代銀行的功能。

7.范毅:鼓勵建設區塊鏈技術等基礎平臺 促進企業數字化轉型。

8.尼日利亞、加納分別位居比特幣、區塊鏈區域搜索熱度首位。

9.比特幣夜間窄幅震蕩,最高漲至9693.87美元,最低跌至9589.94美元。[2020/2/23]

但從頭部協議這個整體來看,其平均鎖倉額跌幅基本都小于其底層公鏈的總鎖倉額跌幅,這意味著資金流向了頭部公鏈的頭部協議。比如上半年,Ethereum 頭部協議的平均鎖倉額跌幅約為 46%,比公鏈總鎖倉額約 67% 的跌幅較少。BSC、Avalanche 和 Solana 的情況也類似,這 3 條公鏈上頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅要少了約 7 個百分點、1 個百分點和 3 個百分點。

從變化趨勢來看,與頭部公鏈表現出的「吸金」能力一樣,頭部協議也聚集了更多的存量資金。Ethereum 上的頭部協議鎖倉額占該鏈總鎖倉額的比重從 1 月的 43% 上升至 6 月的 55%,上漲了約 8 個百分點。漲幅同樣明顯的還有 BSC 和 Tron,其頭部協議鎖倉額占比在上半年分別上漲了約 13 個百分點和 9 個百分點。Avalanche 和 Solana 上頭部協議鎖倉額占比的漲幅相比則略低,分別約為 5 個百分點和 2 個百分點。而且,截至 6 月,5 條頭部公鏈上的頭部協議的鎖倉額占比平均達到了 64.55%,也即頭部協議占據了明顯的優勢。

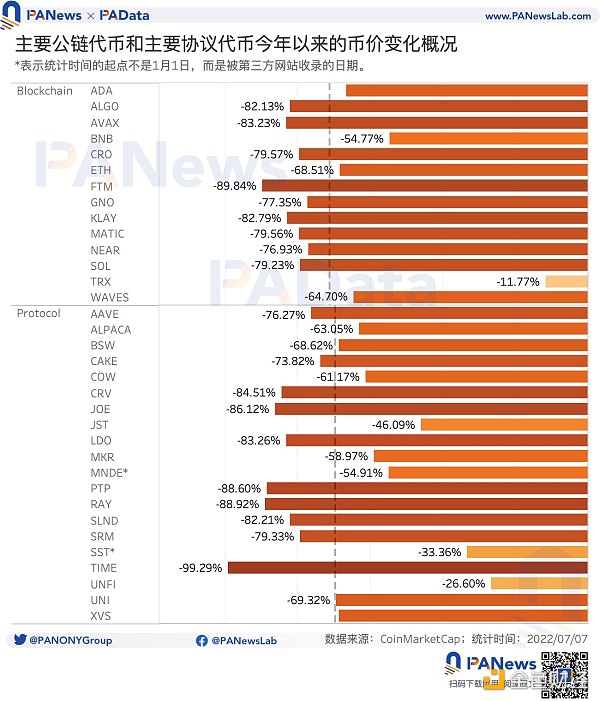

從代幣的市場表現來看,除去未發行代幣的公鏈和協議以外,余下 14 條公鏈代幣的幣價上半年平均跌幅約為 72.21%,20 個協議代幣的幣價上半年平均跌幅約為 69.65%。總體上看,公鏈代幣和協議代幣的幣價在上半年的表現基本相當,協議代幣的跌幅略小,表現略好。從具體代幣來看,公鏈代幣中,上半年 TRX 的跌幅最小,只有不到 12%,其他公鏈代幣的跌幅都在 50% 以上,其中最高的 FTM 跌了近 90%,ALGO、AVAX、KLAY、CRO、MATIC 和 SOL 的跌幅也都在 80% 以上。公鏈王者 ETH 也在上半年下跌了 69%。而協議代幣中,上半年 UNFI 的跌幅最小,不到 27%,其次,SST 和 JST 的跌幅也較小,分別約為 33% 和 46%。其他協議代幣的跌幅都超過了 50%,其中最高的 TIME 跌了 99%,CRV、JOE、LDO、PTP、RAY 和 SLND 的跌幅也都在 80% 以上。

不過,如果只觀察 5 條鎖倉量最大的頭部公鏈代幣及其上的頭部協議代幣的平均跌幅的話,情況就有些許不同。ETH、BNB、TRX 和 AVAX 在上半年的幣價跌幅都要小于其公鏈上頭部協議的平均幣價跌幅,表現更好。其中,ETH 在上半年下跌了近 69%,但 Ethereum 上的頭部協議代幣平均下跌了 74%,兩者相差了 5 個百分點。BNB、TRX 和 AVAX 的情況也類似,三者在上半年分別下跌了約 55%、12% 和 83%,但 BSC、Tron 和 Avalanche 上的頭部協議代幣分別平均下跌了 67%、35% 和 91%,兩者分別相差了 12 個百分點、23 個百分點和 8 個百分點。不過,SOL 的情況則相反,協議代幣仍然優于公鏈代幣的表現,SOL 在上半年下跌了 79%,而 Solona 上的頭部協議代幣則下跌了 76%。

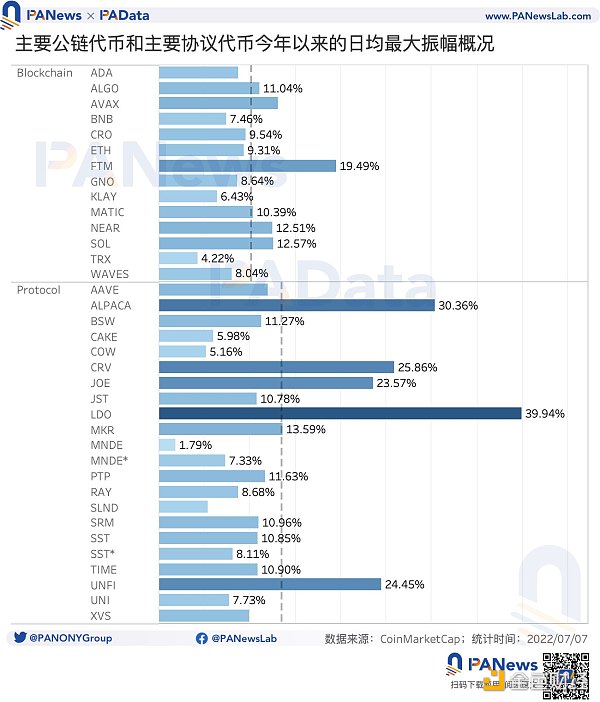

總體上而言,協議代幣在上半年的跌幅略微小于公鏈代幣,但協議代幣的日均最大振幅明顯大于公鏈代幣。根據統計,20 個協議代幣的日均最大振幅約為 13.46%,14 個公鏈代幣的日均最大振幅約為 10.11%。協議代幣中,日均最大振幅超過 25% 的有 ALPACA、CRV、LDO 和 UNFI,最高的 LDO 達到近 40%。公鏈代幣中,日均最大振幅超過 12% 的有 FTM、NEAR 和 SOL,最高的 FTM 達到約 19%。

假如以今年 1 月 1 日的開盤價為買入價格,并且持幣至今,那么以年內最高盤中價格和最低盤中價格可以估算各代幣的理論持幣收益。根據統計,14 個公鏈代幣的平均最高理論收益約為 8.75%,平均最低理論收益則約為 - 82.05%。總體而言,虧損空間更大,盈利空間更小。其中,最高理論收益較高的公鏈代幣有 WAVES、NEAR 和 FTM,分別約為 329%、40% 和 49%,最低理論收益較低的有 FTM、AVAX、MATIC,分別約為 - 91.32%、-87.39% 和 - 87.24%。

20 個協議代幣的平均最高理論收益約為 15.16%,平均最低理論收益則約為 - 79.57%。總體而言,同樣是虧損空間更大,盈利空間更小。但與公鏈代幣相比,協議代幣的盈利空間要多出近 7 個百分點,而虧損空間則要略小 2 個百分點,潛在收益表現更好。其中,最高理論收益較高的協議代幣有 PTP、UNFI 和 SST,分別約為 886%、394% 和 220%,最低理論收益較低的有 TIME、PTP、JOE、RAY 和 CRV,分別約為 - 99%、-94%、-92%、-91% 和 - 90%。

前言:Su Zhu 和 Kyle Davies 曾把三箭資本 (3AC) 變成了 Crypto 領域最重要的對沖基金,但他們把所有賭注都押在了價格只會上漲上.

1900/1/1 0:00:006月10日,Twitter的聯合創始人杰克·多爾西(Jack Dorsey)的子公司TBD宣布推出 Web5 平臺。TBD通過16頁PPT闡釋了Web5的概念定義、關鍵內容和實現路徑.

1900/1/1 0:00:001.DeFi代幣總市值:352.8億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:53.

1900/1/1 0:00:002021年Vitalik曾在一篇文章中講:Perhaps the most powerful cryptographic technology to come out of the last d.

1900/1/1 0:00:00以太坊虛擬機(EVM)是區塊鏈開發者中的事實標準,它背后有一個巨大的社區支持。這導致其他兼容以太坊虛擬機的區塊鏈也開始探索這個系統,而非以太坊虛擬機兼容的區塊鏈則在此基礎上建立以太坊虛擬機兼容層.

1900/1/1 0:00:00原文作者:Michael Dempsey原文編譯:Block unicorn關于風險投資戰略的轉變,以及 NFT 基金如何成為風險投資者下一次和潛在最終戰略定位轉變的早期信號.

1900/1/1 0:00:00