BTC/HKD+3.68%

BTC/HKD+3.68% ETH/HKD+5.54%

ETH/HKD+5.54% LTC/HKD+2.28%

LTC/HKD+2.28% ADA/HKD+7%

ADA/HKD+7% SOL/HKD+4.53%

SOL/HKD+4.53% XRP/HKD+5.12%

XRP/HKD+5.12%下一輪比特幣減半即將到來,關于減半如何影響價格這一辯題一直存在爭議。

目前有兩個陣營,一方支持有效市場假說,認為減半的影響力已經被參與者反映到市場價格上。另一方則認為現在的價格遠遠沒體現出減半的影響力,由于供給方變化會加劇稀缺感,減半為未來幣價的上漲埋下伏筆。

兩方激烈的辯論都受限于經驗,畢竟比特幣只經歷過兩次減半,且只有少數的POW幣經歷過同樣的事件。由于樣本太少、無法獲得關鍵數據,爭論陷入僵局。

下文我們將依據第一性原理而非經驗做出一個框架,它能讓我們更清楚地看到礦工的經濟狀況,以及我們該如何應對即將到來的減半。文末我們還將此框架應用于即將到來的BTC、BCH和BSV的減半。

一、三個基本原理和推論

首先,我們提出三個基本原理,在大多時候它們都是站得住腳的(極端情況除外)。其次,在這些原理的基礎上我們帶來三個推論,以便更好地理解礦工經濟。

分析:Robinhood用戶持有ADA、MATIC和SOL價值約5.83億美元,6月27日前強制出售或是市場下跌主因之一:6月10日消息,據加密分析師Miles Deutscher在社交媒體發文稱,Robinhood下架ADA、MATIC和SOL可能會給山寨幣帶來巨大拋售壓力。目前Robinhood用戶持有的14種山寨幣價值約為13億美元(不包含BTC、ETH和DOGE),其中ADA、MATIC和SOL價值約為5.83億美元,這些用戶需要在6月27日前強制出售,而且大多數Robinhood交易者在經紀賬戶中持有的均為法定貨幣,而非穩定幣,因此極可能給市場流動性帶來沖擊。[2023/6/10 21:28:00]

原理一:礦工是追求利潤最大化的群體,有巨大的規模經濟。

(注:規模經濟是指擴大生產規模引起經濟效益增加的現象,是長期平均總成本隨產量增加而減少的特性)

由于挖礦越來越難,業余的個人愛好者已不適合參與其中。如今的礦業具有巨大的規模經濟,大型礦場安置在電力便宜的地區,礦場主可以與電力公司協商更低的電價,購買大量高效的挖礦設備,租用大型場地來布置設備。

大規模挖礦的方式能降低挖出一枚BTC的成本。由于挖礦存在競爭性,礦工組織就像一個追求利潤最大化的企業,經營礦場的根本目的不是出于信仰,也不是利他主義,如果不盈利,礦場就無法長期經營。

原理二:挖礦是一項給參與者定期分配固定獎勵的競賽。

比特幣的發行源于協議規定,根據挖礦難度來調控。目前每個區塊獎勵為12.5枚BTC,每10分鐘生成一個區塊,所有的礦工都在爭奪這筆獎金以及交易費。在給定的時間段內,所有礦工的總區塊獎勵收入是預先就確定好的。

Web3 DEX聚合器OpenOcean集成zkSync Era:4月27日消息,Web3 DEX 聚合器 OpenOcean 宣布已集成以太坊二層 ZK-Rollup 擴展解決方案 zkSync Era,OpenOcean 的應用程序接口(API)、軟件開發包(SDK)將能在 zkSync 主網上無障礙使用,后續 OpenOcean 將進一步提升對 zkSync Era 生態系統的支持,并納入 Limit 訂單和跨鏈 Swap 聚合等更多功能。

OpenOcean 稱在 zkSync Era 上已集成 SyncSwap、Velocore、Mute、SpaceFi、iZiSwap 和 GemSwap 等 DEX 的約 1.06 億美元流動性,用戶在 zkSync Era 上交易代幣時,OpenOcean 將通過分析和比較所有可用的方式并找到最佳路線實時報價。[2023/4/27 14:31:16]

原理三:礦工收入以數字貨幣計算,礦工成本以法幣計算。

礦工的收入包括區塊獎勵和交易費,兩者都是數字貨幣。

挖礦成本包括硬件、電力、冷卻費、設備租金、服務器維護、互聯網連接、工資、保險、法律服務、稅收等。這些成本是以法幣為單位的,因為大多數傳統公司都不接受數字貨幣支付。即使某些費用能用數字貨幣支付,例如購買設備或支付工資,這些商品和服務的價格仍以法幣定價。

推論一:挖礦是一個完全競爭的市場

(注:完全競爭是指是一種不受任何阻礙和干擾的市場結構,指那些不存在足以影響價格的企業或消費者的市場。)

Zipmex向新加坡法院再次申請將重組計劃延期2個月:金色財經報道,加密貨幣交易所Zipmex要求新加坡法院再次延期重組計劃,這將允許其在新加坡的債務延期更長時間,因為該公司存在流動性問題。

Zipmex表示,由于付款延遲,目前正在與投資者進行談判,試圖“為客戶帶來最大回報”。該公司表示,其亞洲子公司已向新加坡法院提交申請,要求將現有的暫停期延長兩個月。根據交易所的說法,它將利用額外的時間來計劃和重新開放Z錢包的取款。

Zipmex最初申請暫停付款,允許該公司在2022年7月推遲付款,新加坡法院批準了Zipmex的延期申請,要求該公司在2022年12月之前拿出重組計劃。然而,該平臺繼續要求延長暫停期,最近一次可能將截止日期推遲到6月。[2023/4/19 14:12:06]

基于前兩個原理,我們能推出,挖礦是在一個幾乎完全競爭的均衡狀態下運行的,每個礦工面對的市場價格等于挖礦的邊際成本,這是通過兩種機制實現的。

首先,當挖礦有利可圖時,使得更多人進入這個行業或者現有礦工投資更多的設備,當挖礦不賺錢時,大量礦工退出或停機。其次,算力的變化會觸發難度調整,這種調整會不斷力求開采一枚BTC的成本等同于當前的市場價格。

挖礦是一場零和游戲(長期而言),每個礦工都在與其他礦工共同競爭同一個區塊的回報。這也意味著,挖礦是在經濟剩余為零的均衡狀態下運營的——也就是說,長期來看,礦工只能賺取維護經營的最低限度的利潤。

由于挖礦行業的競爭力,它最終尋求的是一種利潤率很小、接近于零的長期均衡。

Reflexivity創始人:多個DCG相關幣種正被大幅拋售:12月17日消息,加密貨幣分析機構Reflexivity Research的創始人Will Clemente發推稱,多個與DCG相關的加密貨幣(FIL、ZEN、ETC、NEAR等等)昨晚均遭到大幅拋售,懷疑拋壓來自于DCG本身。CHEV合伙人Adam Cochran也表示,從具體某些山寨幣的跌幅以及成交量來看,DCG似乎正在清算。

行情數據顯示,FIL暫報3.11美元,24 小時內跌幅18.97%,凌晨最低一度觸及2.419美元,最大跌幅超40%。[2022/12/17 21:50:00]

但由于比特幣系統固有的延遲,使得礦工的利潤率會在此平衡附近大幅波動,而這一點也將影響到礦工的拋售壓力。關于這一點,我們將在后面的兩個推論中進行討論。

此外,處于挖礦行業上游的企業,例如挖礦硬件和半導體制造商等,已經呈現出寡頭勢態。基于這一供應鏈,某些礦工(如比特大陸旗下的礦池)可以比競爭對手更早地利用信息優勢或礦機優勢,降低挖礦行業的完全競爭程度。

推論二:礦工一直是拋售壓力的重要來源

結合第三個原理,我們提出了一個重要的推論:礦工天然構成了最大的賣方。他們的拋售壓力很大,因為礦工必須出售數字貨幣以支付法幣計價的成本。由于挖礦利潤率會不斷趨于零,他們最終不得不賣出幾乎所有挖來的數字貨幣。

下面我們就看看由比特幣礦工帶來的拋售規模。

2019年,礦工的收入接近55億美元。有研究人員將這一數字與比特幣的年交易量相比,后者要高出幾個數量級,便得出礦工拋售對市場的影響能忽略不計的結論。

ApeCoin社區發起提案 希望將APE留在以太坊生態:6月3日消息,據ApeCoin Snapshot頁面顯示,ApeCoin社區發起提案AIP-41,希望將APE留在以太坊生態。

此前報道,Yuga Labs考慮將ApeCoin遷移至其他L1。[2022/6/3 4:00:44]

然而,礦工的拋售往往意味著市場資本的凈流出,礦工獲得的大部分法幣都不會重新流入交易市場,因此,礦工的出售會對市場產生巨大影響。

換個角度來看,目前Coinbase的客戶存款中大約有100萬枚比特幣,按照6800美元一枚算,即為68億美元,這相當于2019年礦工的年收入。假設礦工將大部分幣都賣出,這賣方的壓力就相當于清空Coinbase這一年來積累的所有比特幣存款,并且永久地退出市場。

假設比特幣價格保持在當前水平,我們可以推算出礦工在2020年的全部收入(區塊獎勵減半的影響也算入其中)。在這一假設下,我們看到,今年的拋售只有過去的一半——拋售壓力大幅下降。

推論三:礦工對資產價格有順周期效應

(注:所謂“順周期效應”,是指市場高漲時,交易價格高企的誘因導致相關產品價值的高估;市場低落時,交易價格低落的誘因導致相關產品價值的低估)

盡管挖礦行業一直在尋求一種長期均衡,即挖礦利潤率小到接近于零,但現實情況如上文所說,利潤率會不可避免地出現大幅波動。

影響成本的因素總是緩慢而滯后的。決定進入或退出行業、購買設備、擴大經營規模等等都需要時間,而挖礦難度的調整也存在大約兩周的延遲。

另一方面,由于幣價時刻在波動,礦工的收入變化非常快,特別是極端行情下,況且比特幣的年化波動率經常超過50%。

這些因素帶來的利潤率差異,意味著不同礦工在面對固定的、以法幣計價的成本時,所承受的拋售壓力也各不相同。

某段時間內幣價持續趨于某個方向波動時,礦工的利潤率在這段時間里可能一直為正,也可能一直為負。這些偏差常常發生在價格上漲時,因為決定進入挖礦行業的延遲會比退出的延遲高很多,畢竟如果幣價持續下跌,跌破挖礦成本時,礦工可以迅速做出關機的決定。

由于存在信息隔閡,我們無法準確算出礦工的庫存管理情況,但每個礦工都會有自己的打算,決定何時賣出、賣多少。一般而言,挖礦的成本比較穩定,礦工更容易選擇在幣價上漲期間出售較少的幣以支付費用。

而幣價下跌時,礦工則需要賣出更多的幣以維持運轉。因此,礦工對市場具有順周期效應,它們會進一步加劇價格上漲或下跌。

但是,這種狀態也是存在限制的,價格的持續上漲可能會導致礦工出售更多的幣——以購買新的挖礦設備,這也體現出某些時候市場價格會受到反周期的影響。

處于“投降期”時,大部分礦工利潤率為負,由礦工主導的拋售壓力會很高。有的礦工會忍受短期虧損的痛苦,出售之前保留的挖礦獎勵,將沒錢的礦工擠出這個行業,以保證自己的地位。

所有這些行為都強化了價格的移動方向,這也是幣價頻繁出現大幅波動的原因之一。

盡管我們知道多數礦工有順周期行為,但由于借貸市場的興起,這一現狀可能被改變。借貸使得礦工能對比特幣的未來價格進行投機,如果他們認為未來幣價會上漲,他們完全可以借錢支付費用,以推遲出售比特幣的時間。

盡管礦工拋售的數量取決于他們把握市場時機的精準程度,但在某些時候比起拋售,他們更傾向于借入法幣。假如礦工本質上對比特幣有長期偏好,那么當礦工認為比特幣目前的價格遠低于長期基本面價值,且認為當下正處于牛市時,他們就會傾向于借入法幣。當幣價下跌時,順周期效應得到緩和,當幣價上漲時,順周期效應會加劇。

二、即將到來的減半

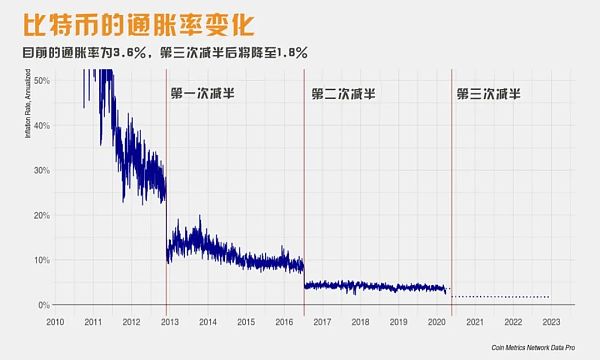

比特幣將很快經歷第三次減半,區塊獎勵從12.5枚BTC減少到6.25枚,相當于年化供應量從3.6%減少到1.8%,預計在2020年5月14日發生。

過去幾周,幣價隨著傳統市場出現大幅下跌。由于礦工的順周期行為,他們的拋售壓力也將加大。幾乎可以肯定,對于那些效率最低、利潤率最低的礦工來說,價格已跌破盈虧平衡點,這些礦工已經暫時或永久地關機了。

這一點可以從最近的挖礦難度調整中得出——挖礦難度下降了16%,這是歷史上最大的跌幅之一。

如此大的調整表明,效率低下的礦工已經走到投降的邊緣,他們不得不賣出手里的比特幣以支付成本。

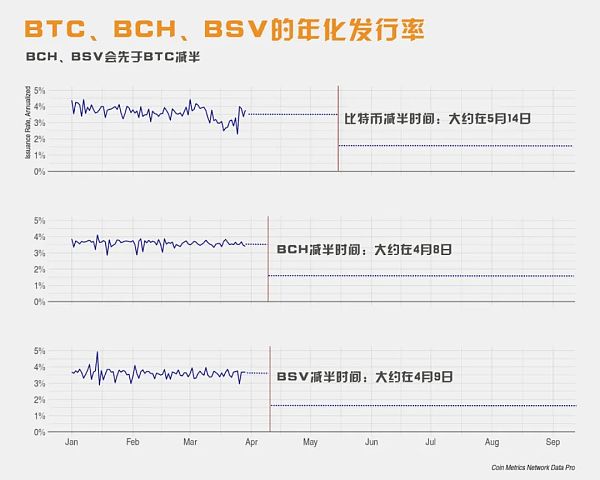

由于BCH和BSV減半將分別發生在4月8日和4月9日,由礦工主導的比特幣拋售壓力可能會繼續增加。這三種資產有相同的SHA-256算法,礦工可以將算力無縫切換到投資回報最高的資產上。

當BCH和BSV區塊獎勵減半時,這應該會迫使礦工將更多的算力轉向BTC,因為在未來一個多月的時間里,比特幣仍將擁有12.5枚區塊獎勵。

因此我們可以認為,未來比特幣的挖礦難度將進一步增加,礦工的利潤率也將進一步被擠壓。

早在減半前,就已經有很多礦工處于投降狀態。一旦區塊獎勵減半,礦工收入將減半,而挖礦成本將保持不變,可以預見,未來幾個月將有更多礦工走向投降。

短期之內,礦工的投降會增加拋售壓力,直到效率低下的礦工被迫退出,但長期來看,這一變動對幣價有支撐作用。

效率低下的礦工被淘汰,生產成本最低、效率最高的礦工將留下來,礦工的利潤率因此提高,從而降低了市場的拋售壓力,有助于幣價回升,讓市場進入良性循環。最終,如果幣價觸底反彈,具有順周期行為的礦工也會使得幣價進一步上漲。

三、結語

通過第一原則推導而來的框架,讓我們了解到礦工是一個持續且重要的拋售壓力來源,他們對幣價產生順周期效應。

目前由礦工主導的BTC、BCH和BSV的拋壓依舊很大,由于減半影響,未來幾個月這種拋壓可能還會進一步加劇。

我們預計,未來礦工將經歷一個“利潤率下降、出售增加、關機、效率最低的礦工被淘汰”的過程。此過程結束后,挖礦行業會回到一個更健康的狀態,從而促使幣價上漲。

昨日的一波上拉,最高沖至6900美金上方遇阻回落,技術走勢上可以發現,反彈受阻于前期10500美元回落的中期下降趨勢線壓制,該下降趨勢線比較重要,因為價格從10500美元開始一路震蕩下行.

1900/1/1 0:00:00減半大軍即將啟動。 數據顯示,比特幣將在36天后的5月14日迎來第三次減半,屆時區塊獎勵將由原來的12.5BTC減為6.25BTC.

1900/1/1 0:00:00許多人認為,芝加哥商品交易所(CME)、芝加哥期權交易所(CBOE)和巴克特(Bakkt)這樣的機構巨頭進入比特幣領域,會幫助比特幣提高主流市場接受度、推動幣價企穩.

1900/1/1 0:00:00據成都鏈安『區塊鏈安全態勢感知系統』(Beosin-Eagle Eye)數據監測顯示,在過去的3月中,各類安全事件時有發生.

1900/1/1 0:00:003月23日晚間18:13,據火幣行情顯示,BTC自午間5950USDT附近震蕩下行至5800USDT附近,短線跌破5800美元,目前仍需要時間進一步確認短線支撐的有效性.

1900/1/1 0:00:00作者:Yilan 摘要 隨著新公鏈市場熱度攀升,特色公鏈的概念隨之浮現,打敗以太坊的或許不是以太坊的 Fork,而是更具破局性質,能夠幫助 Web3.0 走向成熟形態的好用公鏈.

1900/1/1 0:00:00